Брокерский счет сбербанка

Содержание:

- Способы открытия счета

- Сбербанк инвестиции для физических лиц

- Сравнение Квик со Сбербанк Инвестор

- Выбор оптимального брокера

- Что такое брокерский счет?

- Инструкция по закрытию брокерского счета

- Чем отличается брокерский счет от ИИС в Сбербанке?

- Как заработать через сервис «Сбербанк Инвестор»

- Опции мобильного приложения

- Что лучше: ИИС или БС?

- Мое мнение о сервисе «Сбербанк Инвестиции»

- Какие финансовые инструменты доступны клиенту Сбербанка:

- Стоимость обслуживания

Способы открытия счета

Одним из преимуществ открытия счета в Сбербанке является возможность сделать это онлайн: с телефона в мобильном приложении или в личном кабинете “Сбербанк Онлайн” с компьютера

Рассмотрим пошаговую инструкцию и моменты, на которые обязательно надо обратить внимание при заполнении форм

Через мобильное приложение

Для подачи заявки необходимо установить мобильное приложение банка на свой смартфон. Это возможно, если вы являетесь пользователем продуктов Сбербанка. Далее пошагово разберем процесс.

Шаг 1. Во вкладке “Инвестиции и пенсии” выберите “Брокерский счет”. Вам будут предлагать купить паевые фонды, пенсионные продукты и участие в стратегии доверительного управления. Если вы хотите самостоятельно управлять своими деньгами, то не выбирайте другие предложения.

Шаг 2. Выберите между основным брокерским и индивидуальным инвестиционным счетами. Банк на этом этапе предупредит о рисках и об отсутствии страховки.

Шаг 3. Подтвердите свои персональные данные, страну рождения и налоговый статус. Они подгружаются автоматически.

Шаг 4. Выберите площадки для торговли. По умолчанию стоят галочки на фондовом и валютном рынках. Рекомендую там их и оставить. Срочный рынок – это торговля фьючерсами и опционами. Не стоит туда лезть без специальных знаний. В любой момент можно подключиться к возможности торговать на срочном рынке уже после заключения договора.

Шаг 5. Если вам нужен ИИС, он подключается на этом этапе. Если нет, то уберите галочку в поле

Обратите внимание, что может быть только один ИИС (если у другого брокера вы его уже имеете, то обязаны закрыть в течение 30 дней)

Шаг 6. Выберите счет, на который будут выводиться деньги в случае успешной продажи ценных бумаг с прибылью.

Шаг 7. Подтвердите свои контакты для связи: телефон и электронную почту.

Шаг 8. Внимательно прочитайте соглашение с банком и поставьте галочку в поле о согласии с условиями договора. Нажмите кнопку “Открыть брокерский счет”.

Обратите внимание на параметры, которые вы можете изменить:

- Тариф по умолчанию установлен на “Инвестиционный”. В статье далее мы разберем особенности еще одного – “Самостоятельный”. Определитесь, какой подходит именно вам.

- Автоматически подключена опция овернайта – размещения ваших ценных бумаг в ночное время для получения дополнительного дохода. У таких операций есть риски, поэтому вы должны четко понимать, нужно ли вам отдавать свои акции и облигации кому-то в долг.

Через “Сбербанк Онлайн”

Открыть брокерский счет можно через “Сбербанк Онлайн”. Разберем этот процесс пошагово.

Шаг 1. Выберите вкладку “Прочее” и “Брокерское обслуживание”. Нажмите “Открыть брокерский счет”.

Шаг 2. Выбор торговых площадок (фондовый, валютный, срочный рынки), проставив галочки в соответствующих полях.

Шаг 3. Выбор тарифа: инвестиционный или самостоятельный. В отличие от мобильного приложения, здесь сразу дана объяснительная информация, что очень удобно.

Шаг 4. Выбор счета, куда будет перечисляться ваша прибыль от реализации активов.

Шаг 5. Согласие на овернайт. Еще одно преимущество по сравнению с мобильной версией – уже на этом этапе соглашаетесь или отказываетесь от передачи свободных ценных бумаг в долг.

Шаг 6. Запрос на использование заемных средств. Новичкам рекомендую для начала внимательно изучить тему маржинальной торговли и только потом ставить галочку.

Шаг 7. Заявка на открытие ИИС. Если вы заявите о необходимости ИИС, то получите сразу два счета: основной брокерский и индивидуальный с налоговыми льготами. Это нормальная практика у всех брокеров. Вести торговлю вы можете только на ИИС, а на основном будет 0 руб. Никаких комиссий за содержание пустого счета платить не надо.

Шаг 8. Выбор цели открытия счета: сохранить накопления или получить дополнительный доход.

Шаг 9. Заполнение анкетных данных: страна рождения, паспортные данные, налоговое резидентство, номер мобильного телефона и адрес электронной почты.

Шаг 10. Подтверждение заключения договора. Проставьте галочки о присоединении к договорам на брокерское и депозитарное обслуживание, согласие с Декларацией о рисках.

Сравнение двух вариантов открытия счета показало, что через “Сбербанк Онлайн” подать заявление намного удобнее – больше разъяснительных моментов, которые не позволят новичкам наставить галочек, где не нужно.

Сбербанк инвестиции для физических лиц

Фактически, это каталог предложений с вариантами пассивного дохода, которые можно использовать самостоятельно или привлекая специалистов. Незаменимое решение, особенно во время пандемии коронавируса, ведь вам не надо даже выходить из дома, чтобы вложить средства и получать прибыль. На официальном сайте банка достаточно кликнуть на «Инвестиции» и оценить, какие продукты предложены. По каждому из них есть дополнительное описание. Часто начинающие инвесторы задаются вопросом: стоит ли открывать ИИС в Сбербанке? Да, это довольно удобно и быстро. Такой счет имеет специальные льготы, и позволяет получить 13% налогового вычета от государства: на взнос или на доход. Без такого счета или классического брокерского нельзя совершать операции на биржах. Ближе знакомимся с предложениями от банка для получения пассивного дохода.

Облигации

Номинал облигаций составляет 1000 рублей. Согласитесь, сумма вполне посильная. В сравнении с другими продуктами, в случае с этими ценными бумагами предлагается более высокая доходность. Гарантированно выплачивается купон – регулярная процентная ставка. Чтобы работать с такими ценными бумагами, надо:

- Открыть брокерский счет.

- Перевести деньги без комиссии на счет.

- Установить приложение «Сбербанк. Инвестор» и управлять вкладом.

Фонды

Эти предложения находятся в списке «Готовые инвестиционные решения». Работать можно с такими фондами:

- ETF торгуются на Московской бирже за рубли;

- ПИФы с минимальным стартом от 1000 руб.

Если ETF формируется, например, по определенному сектору экономики, то ПИФы, которые находятся в управлении тех или иных компаний, позволяют купить определенную долю с возможностью пополнения счета в любой день

Для удобства работы важно посмотреть топ индексных etf, изучив показатели роста или падения по каждому

Инвестиции в акции

Покупая акции в Сбербанк, можно рассчитывать на доход с 2-х источников по этим инвестициям: рост цен на ценные бумаги и дивиденды, которые будет выплачивать акционерное общество по результатам определенных периодов. Цена на акцию начинается от 10 рублей за штуку, и как правило, они представлены лотами. Условия по каждому предложению доступны, если кликнуть на название из списка, например, выберите Роснефть или Аэрофлот.

Для того чтобы сделать выбор, посмотрите список предложенных ценных бумаг, и проанализируйте, как изменялась их стоимость и доходность.

Инвестиции в драгоценные металлы

Эти инвестиции онлайн относятся к долгосрочным. Можно купить памятные или инвестиционные монеты для себя или на подарок, слитки серебра, палладия, платины, золота. В дальнейшем, чтобы получить с их помощью прибыль, необходимо:

- продать в коллекции;

- продать как слиток металла;

- положить на депозитный счет.

Предусмотрено открытие обезличенных металлических счетов. В этом случае покупка доступна, начиная с веса — 0,1 грамм.

Инвестиции с защитой

Практичное решение, особенно в период обвала фондового и валютного рынков. Клиентам предлагают такие варианты:

- облигации Сбербанка;

- страхование жизни, что доступно в личном кабинете;

- накопительное страхование;

- индивидуальный пенсионный план;

- простые векселя банка.

Стратегическое решение для постепенного безопасного накопления.

Потенциальная доходность таких инструментов выше прибыли по депозитам даже с учетом инфляции.

Сравнение Квик со Сбербанк Инвестор

Сбербанк Инвестор – это упрощенная версия Quik для пользователей, которые делают первые шаги на фондовом рынке.

Программу Quik стоит выбрать по нескольким причинам:

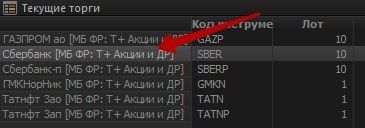

- Больше торговых инструментов. В программе Инвестор пользователь может торговать акциями, облигациями и ETF, а в Quik также есть доступ на валютный рынок (доллары и евро), рынок фьючерсов и опционов.

- Есть инструменты технического анализа.

- В Quik есть система уведомления об изменениях на рынке. Клиент может установить извещение, например, о достижении активом определенной цены. В программе Инвестор трейдер должен сам следить за изменением ситуации.

- Больше технической информации: графики более наглядны, есть стакан текущих заявок на покупку и продажу актива.

Важное преимущество программы Сбербанк Инвестор – наличие демо-режима. Человеку предоставляются виртуальные деньги, с помощью которого можно составить индивидуальный портфель

В приложении Сбербанк Инвестор доступны инвестиционные идеи, разработанные аналитиками банка. Если человек ищет торговую стратегию, то он может выбрать ее прямо в программе. В Quik, рассчитанном на опытных инвесторов, подобных предложений нет. Сбербанк Инвестор подойдет для людей, начинающий торговлю ценными бумагами. Quik предпочтителен для опытных людей.

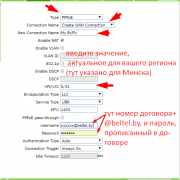

Подключение системы интернет-трейдинга QUIK с использованием двухфакторной аутентификации. Инструкция находиться на официальном сайте брокера Сбербанк.

Загрузите и установите дистрибутив системы QUIK.

Скачиваем файл QUIK_setup.zip на свой ПК. Запускается мастер установки QUIK:

Выбираем путь установки программы QUIK на вашем компьютере. Лучше оставить без изменении на диске С. У меня выдало C:SBERBANKQUIK_RSA Для установки программы QUIK требуется как минимум 32,3 Мб. свободного дискового пространства. Жмем Далее. Оставляем название SBERBANK QUIK. Жмем Далее. Оставляем галочку создать значек на рабочем столе. Жмем Далее. Все готово к установке программы. Жмем Установить.

Далее происходить процесс установки программы. Завершить. Готово. SBERBANK QUIK установлен:

2. Сгенерируйте публичный (pubring.txk) и секретный (secring.txk) ключи с помощью программы генерации ключей KeyGen.

После установки программы SBERBANK QUIK. Вам нужно будет зайти на диск С в папку SBERBANK, далее в папку C:SBERBANKQUIK_RSA, и зайти в папку KeyGen. В данной папке находиться программа KeyGen и создать два ключа публичный pubring.txk и секретный (secring.txk). Надеюсь с этим пунктом у вас не возникнет трудностей. Так как в интернете есть статьи с пошаговой инструкции как генерировать ключи с помощью программы KeyGen. Надеюсь, разберетесь. Это не сложно. Но у меня это у же повторная установка программы SBERBANK QUIK и мои ключи хранятся на USB флеш-карте. Мне будет достаточно скопировать оба ключа и перенести их в папку KEYS.(после установки новой Windows, файлы ключей остались)

3. Направьте Банку публичный ключ на адрес keys@sberbank.ru Указанный файл по умолчанию находится в папке C:SBERBANKQUIK_RSAKEYS. Письмо должно содержать 5-ти значный Код договора и быть направлено с почтового адреса, указанного в Анкете Инвестора. Дождитесь получения письма с подтверждением регистрации ключей.

4. Запустите систему QUIK и введите постоянный Логин и Пароль.

5. Введите одноразовый SMS-пароль. Программа запущена и готова к работе.

Поздравляю. Торговая программа SBERBANK QUIK установлена на вашем компьютере, теперь вы можете приступить к торговли на бирже. Будут вопросы пишите. Постараюсь вам помочь.

- https://www.sravni.ru/banki/info/kak-polzovatsya-sistemoj-quik-ot-sberbank/

- https://finansy.guru/zarabotok/torgovlya-na-birzhah/quik-sberbank.html

- https://tradergroup.ru/ustanovka-programmy-sberbank-quik/

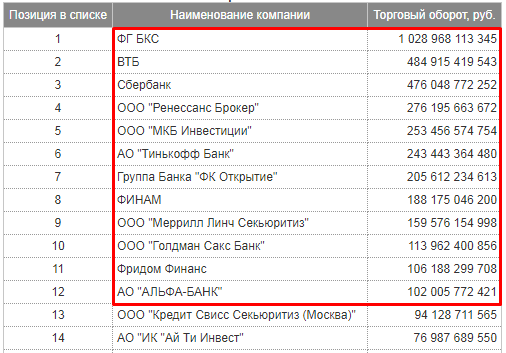

Выбор оптимального брокера

Сразу отметаем брокеров с обязательными месячными платежами и платой за депозитарий.

У нас остались 5 брокеров имеющие из расходов только комиссии за сделку:

- Открытие — 0.05%

- ВТБ — 0,05%;

- Сбербанк — 0,06%.

- Уралсиб — 0,0475%.

Сомнения:

Уралсиб под вопросом. Тарифы на Мосбирже конечно «вкусные». Но все портит минимальная плата в 100 рублей за сделки на СПБ. Скорее нет, чем да.

Сбер вообще не имеет доступа на СПБ. Но это же СБЕР. ))) Как можно пройти мимо.

Дополнительно можно добавить в список кандидатов брокеров с минимальными депозитарными расходами.

| Брокеры | Комиссия за сделку | Депозитарные расходы, в год |

| Промсвязьбанк | 0,06% | 0,012% |

| Газпромбанк | 0,085% | 0,015 — 0,023% |

| АЛЬФА | 0,04% | 0,06% |

В финальном списке осталось 7 кандидатов:

- Открытие;

- ПСБ;

- АЛЬФА;

- ВТБ;

- ГАЗПРОМБАНК;

- УРАЛСИБ;

- СБЕРБАНК.

Продолжаем отсев.

Если нужна наивысшая надежность — то выбор естественно падет на госбанки — Открытие, ВТБ, Сбер или ПСБ. Но помним, у Промсвязьбанка есть санкционный список ценных бумаг (в первую очередь конечно же ETF под запретом). И как у Сбера, нет доступа на СПБ. Нет, спасибо! Хочется полного функционала и доступа на все как у остальных брокеров.

Еще сократить список кандидатов можно — возможностью/невозможность личного посещения офиса. Возможно в вашем месте проживания нет отделений нужного брокера. Вычеркиваем.

Ну а дальше … считаем выгоду от использования. С учетом вашего капитала. Частоты торговли и суммы торгового оборота. Нужности-ненужности доступа на другие площадки (помимо Московской биржи).

Спасибо за внимание! Сигнализируйте об ошибках и неточностях. Удачных инвестиций с низкими комиссиями!

Удачных инвестиций с низкими комиссиями!

Что такое брокерский счет?

Брокерский счет (далее БС) — это вклад, собственник которого выдает доверенность в письменной форме брокеру на получение права распоряжения счетом с целью проводить самостоятельно разные операции. Владельцам предлагается использовать разные торговые площадки в интерактивной форме, где можно зарабатывать на продаже/покупке ценных бумаг, драгметаллов и других активах. Банк обеспечивает клиента возможностью получать актуальную информацию о рыночной ситуации. Пакет услуг поддерживается комиссионными, поэтому следует быть готовым заранее к некоторым тратам на совершение операций.

Вы доверяли свой вклад брокеру?

ДоверялНе доверял

Инструкция по закрытию брокерского счета

Расторгнуть договор на оказание брокерских услуг доступно офлайн способом – в отделении банка, которое занимается брокерским обслуживанием. Личный кабинет в интернет-банкинге и специальное приложение «Сбербанк Инвестиции» позволяют только пополнять баланс, осуществлять куплю-продажу активов.

Независимо от избранного пути действий, процедура включает в себя три основных этапа:

- Продажа или перевод активов. На момент закрытия на балансе должны оставаться только денежные средства. Предварительно необходимо продать все активы, если таковые имелись. Продажу ценных бумаг лучше всего осуществлять за 2 дня до начала процедуры расторжения договора, так как некоторые активы торгуются по системе Т+2. Это означает, что только через 2 дня будет произведена запись в депозитарий о продаже или покупке. После продажи активов денежные средства необходимо вывести на свой банковский счет.

- Оформление заявки. Потребуется направить заявку через личный кабинет или обратиться с соответствующей просьбой к сотрудникам в отделении банка.

- Проверка. В среднем рассмотрение заявления занимает не более 5 дней при отсутствии дополнительных препятствий.

Процедура для клиентов, желающих прекратить действие индивидуальный инвестиционный счет по прошествии трех лет или ранее, идентична.

Обратите внимание, что удаленно закрыть нельзя. Для обнуления ИИС потребуется лично обратиться в офис обслуживания клиентов

Лично обратиться к сотрудникам финансовой организации с целью расторжения договора можно только в специализированное отделение, осуществляющее управление брокерскими услугами. Помочь в данном вопросе стандартный офис не сумеет. Найти подходящий адрес доступно на официальном сайте в разделе «Отделения и банкоматы» – установите фильтр на «Брокерское обслуживание» или воспользуйтесь ссылкой https://www.sberbank.ru/ru/person/investments/broker_service/pointsofservice.

При обращении в офис обслуживания клиентов при себе необходимо иметь удостоверение личности. В процессе менеджер Сбербанка уточнит причину принятого решения, затем предложит заполнить заявление, ознакомиться с указанными положениями и подписать документ. После чего заявка направиться на рассмотрение в банк.

Уведомление о конечном решении поступит клиенту по СМС на мобильный номер, привязанный к открытому вкладу.

Чем отличается брокерский счет от ИИС в Сбербанке?

Индивидуальный инвестиционный счет доступен только физическим лицам. Он может быть лишь единичным, тогда как брокерских разрешается завести несколько. Максимальный размер депозита ограничен 400 тыс. руб. Предусмотрен и минимальный срок вклада — 3 года.

Другое существенное различие состоит в том, что счет у брокера можно пополнять и деньгами, и эмиссионными бумагами, тогда как на ИИС в Сбербанке зачисляются только финансовые средства. Вывод средств со второго досрочно возможен лишь с утратой налоговых льгот и прибыли, а разрешено в любое время.

Для ИИС предусмотрены налоговые льготы в размере 13% и вычеты на доходы и взносы. На счете от брокера льготный режим начинает действовать только после 3 лет владения активами.

ИИС не предоставляет клиенту свободы в управлении своим вкладом, больше напоминая обыкновенный долгосрочный депозит в банке.

Как заработать через сервис «Сбербанк Инвестор»

Любого потенциального инвестора волнует вопрос, как заработать в «Сбербанк Инвестор». Ведь именно для этого люди приходят на биржу и вкладывают свои финансы. Точной пошаговой инструкции не существует. Каждый самостоятельно может выбирать стратегии торговли, модель поведения и инструменты.

В сервисе «Сбербанк Инвестор» клиенту доступны все основные инструменты для инвесторов. Остается только подобрать оптимальный для себя вариант. Но нужно понимать, что слишком рискованные варианты могут обернуться финансовыми потерями.

Сегодня можно пройти различные курсы для начинающих инвесторов. Они дадут базовые понятия, некоторые идеи для инвестиций. Но все же решение окончательное остается за самим инвестором.

Акции: дивиденды и рост курса

Акции – ценные бумаги, которые фиксируют долю инвестора в компании. Они могут приносить прибыль за счет роста курса и дивидендов. Оба варианта заработка на акциях можно совмещать.

Дивиденды – это часть прибыли компании. Ее выплачивают по результатам работы организации в течение года или другого периода. Для получения дивидендов надо иметь в своем портфели акции на определенную дату, установленную собранием акционеров.

Если курс акций растет, то можно на этом также заработать, просто купив дешевле и продав дороже. Но надо понимать, что курс может не только вырасти, но и упасть.

Облигации и ОФЗ

Облигации – это долговой инструмент. Фактически компании, выпуская такие бумаги, привлекают в долг деньги. По облигациям заранее известна доходность, при этом она часто выше, чем по вкладам. Но если компания вдруг станет банкротом, то вернуть деньги владельцу облигации будет сложно невозможно совсем. Многие виды облигаций предусматривают выплату дохода не только в конце срока, но и периодически – купоны.

Отдельный вид облигаций – ОФЗ. Их выпускает государство. Гарантий в данном случае, что инвестиции вернуться в полном объеме значительно больше, все же дефолт со стороны государства – редкость. Но и доходность по ОФЗ будет не самой высокой.

Покупка долларов и евро

Заработок на разнице курсов валют еще один из вариантов для инвесторов, которые хотят получить прибыль от своих вложений. Пользователей «Сбербанк Инвестор» и других российских инвесторов обычно привлекают доллар и евро. Другими валютами люди интересуются редко.

Но надо учитывать, что за каждую сделку будет взята комиссия и ее надо окупить. Если ее разница курса не покроит, то возникнет убыток. Вариант такого заработка интересен тем, кто готов следить за изменениями курса и строить собственные прогнозы. При снижении курса есть риск и потерять некоторую часть средств. О том, стоит ли покупать доллары или евро сейчас читайте в отдельной статье.

ETF и ПИФы на бирже

ETF – это возможность приобрести пай (часть) в портфеле, специализированного фонда. Специалисты фонда самостоятельно собирают и балансируют портфель. За эти услуги в фонде остается определенная комиссия. При этом в портфель могут входить как ценные бумаги, так и инструменты товарного и/или денежного рынков.

Биржевой ПИФ (БПИФ) – относительно новый инструмент. Он похож на ETF, созданный по российскому праву. Фактически приобретаемый на бирже пай – это часть портфеля акций, который управляется фондом. За свои услуги управляющая компания, создавшая фонд, получает определенную комиссию. Она включается в стоимость пая.

В отличие от классических ПИФов БПИФы легко торгуются на бирже. А также у них есть маркет-мейкер – специализированная организация, обязанная продавать и покупать паи по ценам, близким к расчетным (допустимое отклонение – 0.5%).

Фьючерсы и опционы на срочном рынке Московской биржи

Фьючерс – это контракт, который позволяет в будущем на приобретение актив по заранее согласованной цене. Опцион – это уже срочный контракт на продажу или покупку актива в будущем. Это производные инструменты, позволяющие увеличить прибыль. Для торговли фьючерсами и опционами достаточно иметь на счете 10-15% от стоимости актива.

Торгуются фьючерсы и опционы на срочном рынке. Комиссии на нем ниже, а торговый день заканчивается позднее – в 23.50 МСК. На Московской бирже можно найти опционы и фьючерсы на ценные бумаги, валюты, товары, индексы и даже процентные ставки.

В основном интересуют данные инструменты опытных клиентов. Квалифицированного инвестора вполне может иметь понимание, где будет находиться цена актива в будущем. Для минимизации потерь могут применяться также стоп-лосс (заявка, срабатывающая при определенной цене) и т. д. Новичкам все это может показаться сложно и в интерфейсе приложения «Сбербанк Инвестор» возможность работать на срочном рынке не предусмотрена, но она доступна в QUIK.

Опции мобильного приложения

В меню «Сбербанк Инвестор» пользователь найдет следующие разделы:

- «Мои счета» – это основная страница приложения. Клиент сможет переключаться между брокерским и индивидуальным инвестиционным счетами. В этом разделе находится информация о состоянии баланса.

- «Рынок» подсказывает пользователю, что купить. Во вкладке можно посмотреть выгодные предложения, стоимость облигаций и главные экономические новости.

- «Идеи» – здесь собрана информация о различных ценных бумагах. Инвестор может выбрать одну из них или создать инвестиционный портфель.

- «Заявки» – в этом разделе доступны данные о совершенных сделках, заявки на покупку/продажу ценных бумаг или валюты.

- «Прочее» – клиент сможет пополнить баланс или поставить средства на вывод, перейдя в «Сбербанк Онлайн», настройка опций входа и онлайн-чат со специалистами техподдержки.

Это приложение упрощает процесс инвестирования и совершения сделок на фондовом рынке. Аналитики советуют потренировать финансовые умения в демо-версии. Она будет доступна после установки «Сбербанк Инвестор».

Банковские специалисты добавили в приложение готовые инвестиционные решения. Это удобно для новичков в инвестировании: они могут выбрать:

- стратегии;

- инструменты с опцией защиты капитала;

- инвестиционные портфели.

Профессионалы помогут сделать первые шаги на фондовом рынке. Одна из возможностей, доступная в приложение — просмотр отчетов о совершенных сделках.

Что лучше: ИИС или БС?

ИИС – это разновидность брокерского счёта, позволяющая рассчитывать на льготы от государства.

Имея такой счёт, вам доступно оформление налогового вычета на сумму до 52 000 рублей в год или в размере 13% от всей прибыли, заработанной за три года инвестирования.

Брокерский счёт удобен тем, что вы можете без ограничений перевести заработанный доход на личную карту в любой момент.

БК не закроется без соответствующего заявления от его владельца. Кроме этого, на него можно зачислить любую сумму денег, а на ИИС – не более 1 000 000 рублей за год.

Другие недостатки индивидуального инвестиционного счёта:

- использование только российских рублей;

- возможность открытия одного ИИС;

- ограниченный доступ к финансовым инструментам.

Если вы планируете инвестировать на продолжительной основе, вам стоит открыть ИИС, чтобы получить дополнительный доход от государства. Если вас интересует мгновенный вывод заработанных денег, отдайте предпочтение БС.

Мое мнение о сервисе «Сбербанк Инвестиции»

Для серьезного инвестирования нужна серьезная поддержка. Клиенты Сбербанка могут получить аналитическую поддержку по финансовым инструментам, используя брокерский тариф «Инвестиционный».

Это позволяет быть в курсе актуальных инвестиционных идей на рынке СНГ и мира. Предоставляется подборка перспективных ETF на акции и облигации, активов американских, российских и европейских компаний.

Сбербанком был недавно представлен уникальный аналитический сервис для частных инвесторов, предлагающий подробный разбор активов и прогнозы от команды профессиональных аналитиков Sberbank Investment Research.

Простая в понимании платформа Сбербанк Инвестиции содержит инвестиционные идеи, инструменты и лайфхаки для начинающих инвесторов, помогает разобраться в тенденциях и тонкостях инвестиционного рынка.

Сбербанк Инвестиции получили положительную оценку частных инвесторов благодаря сбалансированной тарифной политике, единому проценту комиссия без скрытых денежных списаний. Многие частные инвесторы уж опробовали сервис. Однако, эту инвестиционную платформу назвать безупречной пока еще нельзя.

Пользователи отмечают технические ошибки (сбой на этапе создания аккаунта и при входе в личный кабинет, замедленная загрузка инвестиционного портфеля, коммуникационные проблемы с техподдержкой).

Следовательно, нужно ждать исправлений и обновлений, которые повысят производительность сервиса и точность его работы

Спасибо за внимание, всегда ваш Максимальный доход!. Все мировые биржи на одном торговом счете

Участие в IPO, торговля криптовалютами, доверительное управление и огромный выбор инструментов для инвестора. УЗНАТЬ БОЛЬШЕ!

Все мировые биржи на одном торговом счете. Участие в IPO, торговля криптовалютами, доверительное управление и огромный выбор инструментов для инвестора. УЗНАТЬ БОЛЬШЕ!

Какие финансовые инструменты доступны клиенту Сбербанка:

- Акции российских и иностранных компаний, размещающих их на фондовой бирже. Это — ценные бумаги, позволяющие получать прибыль в качестве дивидендов. Некоторые виды участия в акционерном капитале предполагают также участие в принятии решений на уровне фирмы. Это зависит от вида акций: они бывают простыми и привилегированными. Акции торгуясь на фондовой бирже могут плавно или резко дорожать, или, наоборот, уменьшаться в цене. Считаются рискованным активом. Соответственно, доходность этого инструмента бывает довольно большой. В то же время на покупке-продаже можно много потерять.

- Облигации считаются менее рискованным, консервативным, активом. В отличие от акций, которые дают права стать совладельцем активов, в случае облигаций клиент по сути дает взаймы компании или государству денежные средства. Взамен, он получает через определенный период времени не только деньги назад, но и процент за их использование. Кроме того, возможна выплата купонного дохода несколько раз в течение всего времени займа. Доходность облигаций, как правило, ниже, чем в случае акций, однако это высоконадежный финансовый инструмент. Хотя колебания доходности облигаций также существует. Среди облигаций выделяются ОФЗ – облигации федерального займа — эмитент Минфин РФ. Торгуются также Еврооблигации, которые выпускаются в иностранной валюте.

- Акции и облигации – это основные фондовые инструменты получения доходности. Наряду с ними, можно оперировать индексными инструментами. Индексы- это композитные ценовые показатели, взвешенные по рыночной капитализации, показывающие суммарную стоимость определенных активов биржи или целой страны.

- Ряд инструментов касаются валютного и товарного рынка. Это валютные операции.. Фьючерсы и опционы, то есть сделки, которые должны осуществиться в будущем по договоренной стоимости.

Стоимость обслуживания

Перед открытием счета предстоит заранее определиться с тарифным планом. Стоимость обслуживания и комиссии, взимаемые при совершении сделки зависят от выбора тарифного плана.

- Новичкам лучше подходит Самостоятельный, позволяющий сэкономить на комиссиях. Валюты выбирает и выставляет клиент.

- Инвестиционный предназначен опытным трейдерам. Оперируют рублями, евро и долларами. Оказана мощная аналитическая поддержка с рассылкой дайджестов и ежедневных обзоров, облегчающих выбор финансового инструмента.

- Для заявок и распоряжений (сумма одинакова для двух тарифов) можно использовать телефон. После 21 звонка стоимость одного поручения будет 150 рублей.

- Хранение в депозитарии обойдется в 30 рублей, при занесении записи в реестр — 1000 рублей. Ежемесячные 149 рублей берут, если после проведения операций изменились остатки ценных бумаг.

Инвестиционный тариф открывает доступ к порталу аналитического агентства (Sberbank Investmen Research). Самостоятельный предназначен для проведения сделок по телефону, номер трейд-деска находится в кодовой таблице.

Тарифы и комиссии

Быстрее разобраться в тарифах поможет таблица, содержащая установленную комиссию. Процент вознаграждения берется из средств, заработанных на протяжении дня. На срочном рынке комиссию возьмут за 1 контракт. При операциях с ценными бумагами после проведения первой части сделки.

| Операции на рынках Московской биржи | Самостоятельный (комиссия в %) | Инвестиционный (комиссия в %) |

| фондовый | ||

| До 1 000000 (в рублях) | 0.060 | 0.3 |

| 1000000 — 5000000 | 0.035 | — « — |

| Свыше 50 000000 | 0.018 | — « — |

| валютный | ||

| До 100 000000 (в рублях) | 0.2 | 0.2 |

| Свыше 100 000000 | 0.02 | — « — |

| срочном | (в рублях за контракт) | (в рублях за контракт) |

| За сделку | 0.5 | 0.5 |

| Принудительное закрытие | 10 | 10 |

| Ценных бумаг (ТС — ОТС) | (в %) | (в %) |

| Покупка до 50000 (валюта) | 1,5 | 1,5 |

| Свыше 50 000 | 0,17 | 0.1 |

| Продажа | 1,5 | 01.05.19 |

| Сделка ОТС-РЕПО | 0.001 | 0.001 |

| СпецРЕПО | 0.0045 | 0.0045 |

| Инвестирование ценных бумаг | 0.001 | 0.001 |