7 лучших брокеров в россии 2021 года. обзор биржевых брокеров для торговли на фондовом рынке

Содержание:

- Спекулировать или инвестировать?

- Как торговать акциями по формуле Ливермора

- Определяем таймфрейм

- Какие акции лучше всего покупать сегодня

- Диверсификация

- Реально ли заработать на бирже новичку

- Стратегия №4. Свечные модели и паттерны

- Эффективные стратегии на фондовом рынке

- 5 лучших торговых стратегий на фондовом рынке

- Стратегия против эмоций

- Что же выбрать и сколько времени требуется

- Торговля акциями на основе технического или фундаментального анализа

- С чего начать торговлю на бирже

- Как подобрать размер инвестиций в акции?

- Основы работы фондового рынка

- Нужно не следить за временем, а управлять им

- Как выбрать биржу для торговли?

- Нисходящий и восходящий подход

- Соотношение объема торгов 7 крупнейших брокеров

- Шаг восьмой. Контролируйте свои инвестиции

Спекулировать или инвестировать?

Перед тем как начать изучение данного руководства, определитесь со своим стилем торговли. Вы должны чётко ответить себе на вопрос: кто вы в первую очередь – инвестор или спекулянт? От этого ответа будет зависеть не только тот стиль торговли, которого вы будете придерживаться, но и, в конечном итоге, сама вероятность того достигнете ли вы поставленной перед собой цели или так и останетесь вечным игроком гоняющимся за сиюминутной возможностью заработать.

Многие и многие люди впервые сталкивающиеся с биржевой торговлей, принимают её за увлекательную игру в которой нужно ежеминутно что-либо покупать (подешевле) или продавать (естественно – подороже). Во многом такое понимание навязывается им теми, кто напрямую получает от этого выгоду, именно – брокерами, дилерами, да и самими биржевыми площадками. Все они получают свою прибыль пропорционально количеству совершённых сделок (чем их больше – тем больше и прибыль) независимо от того зарабатывают совершившие их игроки или терпят убытки.

Скажу прямо, если вы новичок в биржевой торговле, то и не помышляйте о спекуляциях, забудьте о срочном рынке и сконцентрируйте своё внимание исключительно на акциях и облигациях. При этом выделяйте на их покупку ровно столько, сколько можете позволить себе потратить и сразу нацеливайтесь на горизонты инвестирования от 3-х лет и выше

В этом случае, вы действительно будете иметь все шансы на успех и сможете заложить надёжный фундамент для дальнейшей своей деятельности на стезе инвестиций.

Если же вам не терпится пощекотать свои нервы игрой (именно ИГРОЙ – я не зря употребил здесь это слово) на бирже, ну что же, человеку свойственен азарт и стремление к нему заложено в самой его природе (у кого то в большей, а у кого то в меньшей степени). Играйте, но отдавайте себе отчёт в том, что играете. Иными словами, будьте готовы к принятию на себя большего риска и к тому, что любая игра может привести не только к победе, но и к поражению. А поскольку в качестве вашего соперника, по сути, будет выступать весь рынок (который вы надеетесь переиграть), то и шансы на победу будут соответствующими. Здесь легко можно выиграть раз-другой, но зарабатывать этим в более-менее долгосрочной перспективе редко кому удаётся.

Я не зря вынес этот вопрос в начало данного руководства, ведь, повторюсь, ответ на него во многом определит вашу судьбу на бирже. Какой бы стиль торговли вы в итоге не выбрали, все описанные ниже шаги будут актуальны для вас. Правда одни из них в большей степени, а другие – в меньшей. К примеру:

- Умение анализировать рынок необходимо вам в любом случае. Для долгосрочного инвестора более важен фундаментальный анализ рынка, он может не обращать особого внимания на текущие колебания ценового графика. А вот спекулянту без этого не обойтись, он должен владеть хотя-бы основами технического анализа.

- И для спекулянта, и для инвестора важен такой аспект трейдинга, как управление капиталом (в англоязычной литературе его именуют Money Manegement). Однако, если для инвестора соблюдение этих правил не так критично (при условии, конечно, наличия у него хорошо диверсифицированного портфеля), то для спекулянта они, безусловно, являются жизненно важными.

- Торговля на демо-счёте имеет определяющее значение для спекулянта (здесь он может в полной мере обкатать все свои стратегии), но не так важна для инвестора. А для долгосрочного инвестора, по понятным причинам, она вообще не имеет никакого смысла.

Как торговать акциями по формуле Ливермора

Феноменальных успехов в биржевой торговле добился одиночка и индивидуалист, Д.Ливермор. В течение 45-ти лет он торговал и наблюдал за поведением фондового рынка. Итогом этой деятельности стали не только финансовые достижения и потери, но и выработка уникальных формул и инструментов, которые подняли возможности доходной торговли на новый уровень (влияние цены и времени в формулах и уравнениях).

В наследство будущим поколениям, Д,Ливермор оставил книгу, которая читается как увлекательный роман и несет массу полезной информации как для трейдеров, так и для аналитиков финансовых рынков: Джесси Ливермор «Как торговать акциями. Формула Ливермора.»

Определяем таймфрейм

Таймфрейм – это временной интервал, за который отображаются ценовые изменения. Он обычно всегда указывается рядом с финансовым инструментом.

Вам надо запомнить, что M – это минуты, H – часы, D – дни, W – недели, MN – месяцы.

H4 означает, что график «четырехчасовой». То есть каждое изменение цены, которое на нем фиксируется, – это изменение за четыре часа.

Смотрите, вот два изменения цены:

Если график четырехчасовой, значит между этими изменениями прошло четыре часа.

Давайте в этом убедимся. Я подвожу курсор к первому «перелому» – он произошел в 12 часов:

Подвожу ко второму – он произошел в 16 часов. То есть как раз через четыре часа.

Следующий «перелом» произойдет еще через четыре часа, то есть в 20.00.

Если у вас график отображается в виде баров или японских свечей – то каждый бар или каждая свеча будет показывать динамику цен за тот период времени, который отмечен на графике. Если график четырехчасовой, то каждый бар и каждая свечка – это динамика курса за 4 часа.

Вот динамика, которая была с 12.00 до 16.00.

А вот – с 16.00 до 20.00.

Когда дойдем до японских свечек и баров, вы поймете, что это и зачем они нужны.

Какие акции лучше всего покупать сегодня

Если вас интересует долгосрочная перспектива акций, то советую использовать фундаментальный анализ, т. е. изучение экономической ситуации в целом, чтобы предположить, какие отрасли будут наиболее многообещающими в следующем году. На данный момент это IT-сфера, энергетика, здравоохранение и биотехнологии, а также компьютерные игры и виртуальная реальность.

Делайте ставки на лидеров в своих отраслях, анализируйте их финансовое состояние, учитывайте перспективы роста.

Акции с большим потенциалом роста

Чтобы оценить, какие акции вырастут с наибольшей вероятностью в следующем году, используйте мультипликаторы. Нужно знать отношение цены к прибыли, объему продаж, а также отношение долга к чистой прибыли. Сведения берутся из отчетности предприятия. При этом помните о фундаментальном анализе рынка.

Ценные бумаги с наибольшей дивидендной доходностью

Предсказать, какую прибыль вы получите с тех или иных акций, невозможно. Для этого советую проследить дивидендную политику компании и историю выплат.

В число наиболее перспективных ценных бумаг на бирже сегодня попали акции государственных компаний: Роснефти, Газпрома, Россетей, Лензолота и других. Среди частных компаний можно выделить «Детский мир», Ростелеком, Башнефть, «М.Видео», МТС.

Диверсификация

Фондовый рынок для начинающих не отличается этим правилом. Как было сказано выше, вы должны заниматься распределением активов (диверсификация). Речь идёт о том, как вы делите деньги между различными инвестициями. То, как вы смешиваете инвестиции, определяет общий уровень риска в портфеле.

С правильным сочетанием вы можете контролировать волатильность (изменчивость) портфеля в определённой степени. Вы также имеете контроль над уровнем отдачи. Портфели с высоким риском содержат в себе больший процент акций, чем облигаций. Консервативные портфели включает в себя 50% акций и 50% облигаций или отдают больший процент облигациям.

Все акции и облигации имеют разное соотношение рискованности и безопасности. Чтобы понять какое сочетание акций и облигаций и какую их пропорцию вы должны сохранять в портфеле, определите свой уровень готовности рисковать.

Реально ли заработать на бирже новичку

Преуспеть на бирже могут как опытные трейдеры, так и новички в этом деле — статистика доказывает, что такое возможно. Однако и тем, и другим для достижения хорошего результата приходится много работать и учиться.

Профессионалы советуют новичкам перед началом торговли пройти обучение. Оно представлено платными и бесплатными курсами по трейдингу.

За это время будущий трейдер получит ответы на следующие вопросы:

- Узнает основные законы рынка.

- Научится техническому и фундаментальному анализу, что поможет понять, как играть (торговать) на бирже.

- Выберет наиболее подходящую стратегию торговли.

Однако обучения тоже чаще всего бывает недостаточно. Необходимо еще получить практические навыки заключения сделок на бирже. Для правильного применения знаний нужно иметь аналитическое мышление и холодный рассудок

Здесь важно понять, что импульсивные решения, не подтвержденные инструментами, чаще всего приводят к сливу депозита

Большая часть новичков после нескольких неудачных сделок разочаровывается в трейдинге и отказывается от дальнейшей работы здесь.

На основе всего вышесказанного можно заключить, что зарабатывать на бирже начинают те, кто:

- владеет теорией;

- получает практический опыт (например, фондовый рынок для начинающих может быть представлен центовым или демо-счетом);

- при заключении сделок руководствуется данными, полученными аналитическим способом;

- обладает большим терпением и усидчивостью.

Стратегия №4. Свечные модели и паттерны

На финансовых рынках регулярно происходят схожие модели роста и падения. Поэтому трейдеры придумали часто встречающие паттерны, которые сигнализируют о смене тенденции.

Как показывает практика, паттерны работают очень даже неплохо. Их можно совмещать с ранее рассмотренными стратегиями, тем самым увеличивая шансы на успешный вход.

Чем выше таймфрейм, тем надёжнее сигнал.

Подробно рассматривать каждую свечную модель в этой статье мы не будем. Описание всех существующих паттернов можно найти в статье:

Свечные модели и паттерны на примерах;

Рассмотрим несколько примеров.

Помимо паттернов есть ещё графические фигуры. Но такие стратегии подразумевают более глубокий технический анализ, которые освоили опытных трейдеров. Подробнее можно прочитать в статье:

Фигуры технического анализа Форекс;

Эффективные стратегии на фондовом рынке

Фондовый рынок существует давно. Поэтому есть общеизвестные методы и способы, которые используют почти все трейдеры. Другое дело, что в каждом отдельном случае необходимо использовать разные методы и разную стратегию. Но далее будет представлен список наиболее эффективных стратегий, которые позволяют достичь успеха на торговле акциями.

Эффективные стратегии торговли на бирже:

- Инвестирование при понижении. Это значит, что при перманентном состоянии уменьшения объема прибыли все инвесторы продают акции, а потом, когда стоимость этих акций снижается, покупают их и опять увеличивают рыночную цену акций. Достаточно популярный метод, когда создается некая искусственная паника на конкретный пакет акций, а потом на рынке устанавливается стабильное состояние и стоимость акций возрастает в разы;

-

Долгосрочная стратегия по поводу инвестирования в активы компании. Инвестор вкладывает средства в активы, которые на данный момент не имеют высокой стоимости, но предположительно имеют перспективу роста. Получить доход в данном случае можно только в очень долгосрочной перспективе, поскольку активы увеличивают стоимость только через годы, десятилетия.

Но и здесь есть соя особенность: необходимо правильно оценить перспективность данных активов и определить, когда их стоимость будет минимальной.В ином случае можно не понять и не угадать, проиграть, ведь не всегда этот показатель растет. А если и растет, то только за счет индекса инфляции, не более.

- Инвестирование при росте стоимости компании. Достаточно популярный способ среди тех инвесторов, которые желают заработать в краткосрочной перспективе. Но необходимо также быть уверенным в том, что компания имеет перспективы роста и текущая стоимость акций является не предельной, и в скором времени возрастет. Особенностью таких вложений является то, то, как правило, цена таких акций имеет высокий уровень и подходит для опытных и богатых инвесторов.

Это так сказать наиболее действенные и популярные стратегии. Но, как правило, опытные инвесторы используют сразу три метода, диверсифицируя свой инвестиционный портфель. Здесь, как и с валютными рисками, чтобы максимально защитить свой капитал, необходимо хранить сбережения в разных валютах. Так и с акциями. Необходимо вкладывать как в долгосрочные, так и краткосрочные активы.

5 лучших торговых стратегий на фондовом рынке

Рассмотрим 5 популярных стратегий инвестирования.

Спекулятивная

В отличие от прочих вариантов стратегий основывается на краткосрочных инвестициях, иначе говоря – трейдинг. Доход формируется за счет разницы стоимости сделки. Классификация стратегии:

- Скальпинг – моментальная покупка и выставление на продажу в спреде;

- Интратрейд – в течение 5-15 минут;

- Свинговая – временной фрейм может составлять 15 минут, 1 или 4 часа.

Дивидендная

В основе дохода инвестора – получение дивидендов от компаний, в частности зарекомендовавших себя как стабильные плательщики. Доходность варьируется от 1 до 9%. Технология заключается в следующем:

- До момента проведения дивидендной отсечки, дата которой устанавливается компаниями заранее, приобрести ценные бумаги для включения в реестр акционеров.

- Размер выплат по дивидендам устанавливаются в течение двух месяцев после отсечки.

- Далее – их продажа.

Стоит отметить, что желательно заблаговременно приобретать дивидендные акции, поскольку непосредственно перед закрытием реестра стоимость начинает расти, после – падает.

Стоимостная стратегия, основанная на недооцененных рынком ценных бумагах

Торговля акциями на бирже, недооцененных к текущему моменту, осуществляется исходя из фундаментального анализа показателей компаний:

- прибыль на акцию – EPS;

- соотношения цены и балансовой стоимости – P/B;

- рыночная оценка единицы прибыли – EV/EBITDA.

Стратегия роста

Стратегия торговли на бирже, основывающаяся на предположении о будущем росте стоимости акций. Выбор ценных бумаг может основываться на:

- стабильном положительном тренде;

- инсайдерской информации;

- анализ фундаментальных коэффициентов (компания переоценивается).

Asset Allocation (диверсифицированная)

Asset Allocation предполагает диверсификацию портфеля, т.е. формирование его за счет инструментов разных классов. Конечная цель – распределить совокупные риски так, чтобы получить гарантированную доходность на гибких условиях. Соответственно, рекомендуется подбирать активы, которые не коррелируют друг с другом:

- ценные бумаги;

- производные инструменты базовых активов;

- фонды недвижимого имущества;

- паевые фонды;

- товарные активы;

- валюта.

Стратегия против эмоций

Покупка и продажа инвестиций – одна из самых важных обязанностей любого инвестора. У него должна быть своя система, которая подскажет, когда покупать и продавать, и которая не позволит вам паниковать и спасаться в неподходящий момент. В этом плане, фондовый рынок для начинающих не исключение.

«Эмоции испортят вас как инвестора, будь вы новичком, любителем или профессионалом. Эмоции заставят вас покупать и продавать на фондовом рынке в неподходящее время», — говорит Мэтью Таттл. Хорошо спланированная стратегия просто уберёт такие переменные, как страх или восторг, из вашего уравнения инвестиционного успеха.

Владимир Масленников, Вице-президент инвестиционной группы QBF, уже рассказывал нам про популярные стратегии на российском рынке инвестирования. Прислушайтесь к его советам.

Выработайте в себе спокойное отношение и разумный подход к инвестированию. «Это значит, вы понимаете, что собираетесь купить и когда. Это значит, вы осознаете, что собираетесь продавать и когда», — отмечает Таттл.

Что же выбрать и сколько времени требуется

И здесь возникает вопрос о том, что лучше выбрать: долгосрочное инвестирование или краткосрочную торговлю? Отметим сразу, что наименьшие риски имеет именно долгосрочное инвестирование, которое рано или поздно, если не принесет прибыль, то хотя бы окупить вложения с учетом индекса цен. Долгосрочная торговля и капиталовложения могут быть спрогнозированы, и они подвержены меньшим колебаниям рынка.

Если же Вы относите себя к тому, кто готов рисковать, и вложенная сумма не является для Вас чем-то важным и критичным, то можно попробовать и краткосрочную торговлю

Но здесь важно принять тот факт: что риски высоки, на начальном этапе потери будут велики, а прибыль может быть вообще не получена. При краткосрочном инвестировании всегда необходимо иметь некий запас средств, который позволит ежедневно пополнять запасы ценных бумаг.

Другой вопрос, который волнует большинство потенциальных инвесторов: сколько времени будет затрачено на процесс торговли? Вопрос актуальный, потому что многие успешные инвесторы – это люди, работающие на торговых платформах дополнительно от основного места работы, поэтому посвятить все время этому процессу они не могут.

И здесь также все зависит от того, какую роль выберет инвестор и трейдер: вкладывать в долгосрочные активы или в краткосрочные, например, выступая скальпером

Если деньги вкладываются в ценные бумаги долгосрочного характера, то тогда достаточно раз в неделю или пару раз в месяц заглядывать на биржу и мониторить ситуацию. Напомним, что многие биржевые площадки позволяют устанавливать автоматически ту норму прибыли, которую хочет получить трейдер. В случае ее достижения за счет изменения стоимости ценных бумаг акции будут автоматически реализованы, а трейдер получить фиксированную сумму маржи.Если речь идет о краткосрочной торговле, то такому процессу необходимо посвятить целый день работы, поскольку придется отслеживать минутные колебания цен на акции, продавать или покупать бумаги по приемлемой и выгодной цене.

Таким образом, можно сделать вывод о том, что каждый игрок рынка может выбрать одну из трех стратегий:

- Активную. Активная стратегия – это та, которая предполагает ежедневную деятельность игроков рынка за счет краткосрочной работы и получения прибыли. Денежные средства вкладывают с целью получения дохода на перепродаже активов.

- Портфельную. Портфельной называют исключительно долгосрочную стратегию, когда трейдер работает на перспективы и вкладывает деньги в ценные бумаги, которые только в перспективе могут принести доход

- Смешанную. Характеризуется диверсификацией инвестиционного портфеля, когда инвестор работает в зависимости от личных обстоятельств и характера фондового рынка.

Торговля акциями на основе технического или фундаментального анализа

Для принятия решений при торговле акциями существует два способа анализа, что купить, когда продать:

- Технический анализ. На основе графика цены;

- Фундаментальный анализ. На основе финансовых показателей;

Все начинающие трейдеры начинают с технического анализа. Это действительно просто и понятно: просто смотрим график котировок и принимает решение покупать/продавать. Причём кто-то берёт падающие акции в надежде на разворот, кто-то берёт растущие — в надежде на продолжение ралли. У всех есть свои веские причины поступать именно так, как он считает нужным.

Большинство трейдеров теряют деньги, торгуя просто по графикам цены. Это объясняется тем, что график не может дать всей информации что и как.

Котировки акций очень эмоциональны. Порой небольшая проблема у компании может вызвать сильные распродажи, котировки могут рухнуть на 10, 20, 30%. Если вы понимаете, что возникшие трудности легко решить, то можно смело выкупа акции с такими скидками.

Фундаментальным анализом начинают заниматься уже более опытные трейдеры. В основном они перерастают в инвесторов-спекулянтов, которые покупают не просто биржевую котировку, а компанию.

Самостоятельно заниматься фундаментальным разбором компаний практически нереальная задача для большинства. Этому надо посвятить много времени, изучить подробную предысторию компании. Причём без специальных знаний экономики и финансов здесь не обойтись. Потребуется прочитать не один десяток книг.

Зато те инвесторы, которые правильно смогли рассчитать положение дел в бизнесе, сумели найти дешевые акции, найти драйверы для переоценки будут вознаграждены заработком.

С чего начать торговлю на бирже

Прежде, чем представить наиболее действенные способы торговли на бирже, необходимо понять, с чего же начать саму торговлю, чтобы не проиграть и хотя-бы некоторое время остаться на плаву. Для этого необходимо в обязательном порядке провести хорошую подготовительную работу.

Такой подготовительный этап состоит из следующих процедур:

Найти деньги для торговли. Как ни странно звучало, но самым главным является наличие первоначального капитала

При этом важно запомнить: вкладывать последние деньги в акции не нужно, поскольку всегда есть риск проигрыша. Необходимо только инвестировать те ресурсы, которые могут быть легко отделены от семейного бюджета или бизнеса;

Настроиться на то, что в начале торговли можно потерять свои вложения

Необходимо, другими словами, настроиться психологически на потери, тогда будет легче;

Никогда не стоит начинать работу на какой-то бирже с настоящего счета, особенно, если нет финансового образования. Хотя и с наличием профильного образования и наличия опыта трудно предугадать то, как поведет себя рынок. Лучше всего использовать специальные демо-счета, представляющиеся всем новичкам на большинстве известных бирж. Демо-счет гарантирует нулевые потери пользователя и возможность понять алгоритм работы системы. Только поиграв на бирже и заработав некие деньги, можно переходить на следующий этап – настоящую торговлю;

Получить базовые знания работы биржевой торговли. С одной стороны, многие начинающие торговцы считают, что лучше учиться на практике, то есть набивать собственные шишки. Но, не имея теоретического базиса, очень трудно понять принцип работы фондового рынка. Поэтому нужно читать много актуальной и современной литературы;

Определиться с фондовым брокером, который станет неким другом в торговле и поможет на первых шагах работы. Можно почитать отзывы о брокерах, которые есть в вашей стране. Многие брокеры вроде и работают, и позволяют зарабатывать, но по итогу, просто не выводят заработанные деньги на счета собственника и, таким образом, наживаются на своих пользователях. Прочтите также информацию о рейтинге таких компаний, об их стабильности и т.д.

Таким образом, получается, что просто так начать торговать на бирже почти невозможно. Вернее, торговать можно, но получить богатый опыт, навыки и прибыль почти нереально. Другое дело, что необходимо спокойно принять факт того, что торговля на акциях – это рискованный вид деятельности, сопряженный с рисками убыточности

Поэтому, как и в любом деле, важно упорство, стремление, навыки и, не будем скрывать, некая «чуйка», позволяющая вкладывать в те активы, которые не пользуются спросом, но в долгосрочной перспективе приносят некую норму маржи

Комплексная работа и подготовка – вот залог эффективного входа на фондовый рынок.

Как подобрать размер инвестиций в акции?

Теперь настаёт самое время решить, сколько же инвестировать в акции.

Ответ на этот вопрос, с одной стороны, очень простой: инвестируйте ровно столько, сколько вы можете позволить себе потерять. Это самый здравый и рациональный подход.

Чем больше инвестиция, тем больше потенциальная доходность, но тем выше и риски. Нет волшебной цифры, которая 100% будет верной для всех трейдеров мира.

Вы также должны ориентироваться на объёмы инвестиций (то есть, сколько акций покупать) и на стоимость одного актива (сколько стоит 1 акция выбранной компании). Кроме того — некоторые брокеры устанавливают минимальный размер первоначального взноса для торговли акциями: его также нужно иметь ввиду.

Теперь давайте определим — в кого инвестировать или какие инструменты для торговли выбрать.

Основы работы фондового рынка

Прежде чем начинать торговлю финансовыми инструментами, необходимо разобраться с понятиями:

- Основы работы фондовых бирж.

- Торговые площадки.

- Принципы технического анализа.

Фондовый рынок – это место привлечения и перераспределения денег между участниками. Любая компания заинтересована в дополнительных источниках финансирования. Это делается различными способами, в том числе и с помощью выпуска и реализации ценных бумаг.

Выбор торговой площадки – ответственное решение. Чаще всего торговля осуществляется через брокера – профессионального участника рынка ценных бумаг, который по поручению клиента осуществляет финансовые операции. В качестве посредника может выступить и коммерческий банк. Основные критерии выбора финансового помощника:

- надежность;

- размер комиссионного вознаграждения за услуги;

- скорость вывода заработанных денег;

- качество обслуживания счета.

Следующий шаг – установка специального приложения, которое можно найти на официальном сайте брокера. Многие посредники позволяют воспользоваться демонстрационным счетом в реальном времени – это своеобразный бесплатный тренажер. Именно с него рекомендуется начать, набираясь опыта и оттачивая стратегии работы с финансовыми инструментами.

Технический анализ предполагает умение ориентироваться в графиках котировок и делать на их основе правильные выводы. Цель – составление прогноза изменений стоимости финансовых инструментов.

Нужно не следить за временем, а управлять им

Пытаясь сделать что-то точно вовремя, люди, иногда, оказываются в дурацком положении. И это не зависит от того, хотите ли вы найти лучшее время для входа в рынок или для ухода с него. Секрет в том, что никто и никогда не знает, что именно произойдёт и когда.

«Мы наблюдали, что люди неохотно стали инвестировать в акции и заниматься их перераспределением. Они обеспокоены тем, что оценки риска высоки», — говорит сертифицированный финансовый планировщик Джефф Наута, директор Henrickson Nauta Wealth Advisors. Правда в том, что фондовые рынки ведут торги на самом высоком уровне в течение многих лет, а вы просто упускаете большую прибыль, пока с тревогой сидите в сторонке.

Не ждите подходящего времени. Вместо этого, изучайте возможные стратегии и принимайтесь за дело. Задайтесь целью инвестировать определённый процент от зарплаты на регулярной основе.

Как выбрать биржу для торговли?

Если выбирать между российскими биржами акций, здесь у вас будет не так уж много вариантов. Самая популярная российская торговая площадка – ММВБ. Специализируется она на торговле акциями и начинающие трейдеры ориентируются в работе именно на нее. Принцип работы на ММВБ отличается своей простотой: в электронной системе и покупатели, и продавцы акций просто формируют соответствующие заявки. Система самостоятельно находит совпадающие по спросу-предложению заявки и автоматически заключает сделки. Торговлю акциями и фьючерсами на индекс РТС в России также осуществляет биржа ФОРТС.

Нисходящий и восходящий подход

Существует два подхода, которые вы можете использовать при проведении фундаментального анализа – подход сверху вниз и снизу вверх.

Нисходящий подход – более быстрый метод, предпочитаемый теми, кто менее опытен или предпочитает более широкую картину

Как часть нисходящего подхода, вы можете проанализировать экономический рост и валовой внутренний продукт (ВВП), цены и доходность облигаций, денежно-кредитную политику (включая процентные ставки) и инфляцию, прежде чем выбрать сектор и компанию, на которую следует обратить внимание

Анализ снизу вверх фокусируется не на рыночных условиях и показателях конкретной отрасли, а на том, как компания работает против своих конкурентов. Если вы предпочитаете такой подход, вы будете учитывать различные финансовые коэффициенты (упомянутые выше), выручку и продажи, денежный поток, управление компанией и выпускаемые компанией продукты.

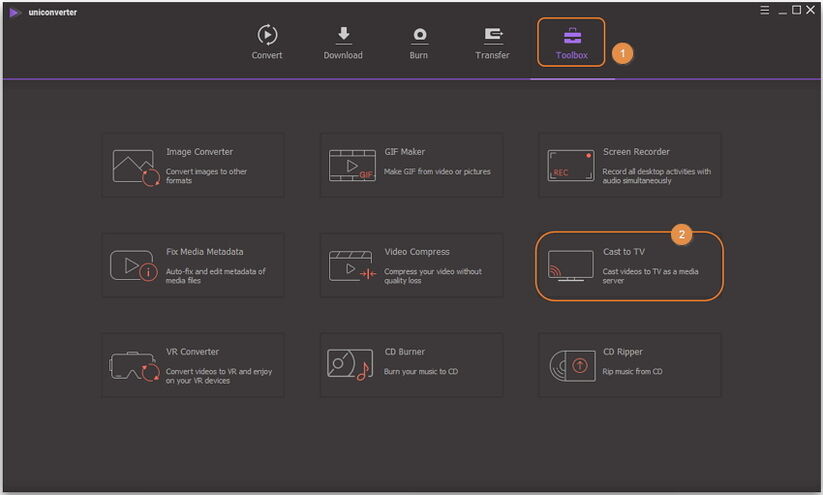

Соотношение объема торгов 7 крупнейших брокеров

При выборе торговых брокеров для исследования мы руководствовались не только объемами торгов и количеством клиентов, но, в первую очередь, качеством условий, которые они предоставляют своим пользователям. Один из важнейших показателей при выборе посредника для инвестиций в акции — лояльность к клиентам.

Поэтому список рассматриваемых брокеров будет выглядеть так:

-

ФИНАМ; (www.finam.ru)

-

АО «Тинькофф Банк» (www.tinkoff.ru/invest)

-

Группа Банка ФК «Открытие» (www.open-broker.ru)

-

ФГ БКС (www.broker.ru)

-

Сбербанк (www.sberbank.ru)

-

АО ИК «ЦЕРИХ Кэпитал Менеджмент» (www.zerich.com)

-

ООО «Алор +» (www.alorbroker.ru)

Шаг восьмой. Контролируйте свои инвестиции

Всегда держите руку на пульсе. Это более актуально для краткосрочной торговли – трейдинга и спекуляций

В данном случае важно всегда отслеживать состояние всех своих открытых позиций, особенно это касается маржинальной торговли (с использованием кредитного плеча). В долгосрочных инвестициях так сильно заморачиваться контролем нет необходимости, однако проводить периодический анализ своего портфеля на предмет возможностей дополнительной покупки (например на просадках) или продажи тех или иных ценных бумаг, периодически необходимо

Раз в неделю, раз в месяц или каждые полгода, в зависимости от того насколько долгосрочными являются ваши вложения. Как правило, чем больше инвестиционный горизонт, тем реже требуется отслеживать состояние портфеля и проводить его ребалансировку.

Для контроля своих инвестиций можно использовать как средства торгового терминала, так и различные сторонние сервисы. Торговый терминал QUIK, наиболее популярный у трейдеров и инвесторов торгующих на фондовом рынке, всем хорош, вот только нет в нём инструментов для удобного и наглядного представления текущего состава портфеля. Опытные трейдеры, уже привыкшие к его интерфейсу, могут легко считывать информацию с многочисленных сложных таблиц, а вот для новичка это может стать проблемой.

Впрочем проблема эта легко решается посредством использования многочисленных специализированных сервисов для контроля, учёта и анализа инвестиций. Для примера можете взглянуть на наш “Портфель новичка” представленный в одном из них. Вот ссылка: https://intelinvest.ru/public-portfolio/146582/

А вот ссылка на пошаговое руководство по составлению этого портфеля: https://www.azbukatreydera.ru/antikrizisnyj-portfel.html

Ну вот, пожалуй, и всё. В заключение, дам вам ещё один важный совет: никогда не останавливайтесь в своём профессиональном самосовершенствовании. Этот совет можно отнести, наверное, к большинству профессий, однако именно для трейдеров он будет наиболее актуален. Наша профессия как никакая другая требует постоянного развития и самосовершенствования (как в чисто профессиональном, так и в психологическом плане). Ведь деньги на бирже не берутся из ниоткуда, и если кто-то один зарабатывает здесь деньги, то кто-то другой неизбежно их теряет. Это как закон сохранения энергии, только по отношению к финансам. Здесь всё по взрослому, и если у тебя не хватит сил и умения взять свои деньги, то их непременно возьмёт кто-то другой, причём вытащит их не откуда-нибудь, а из твоего кармана.

Вы можете поделиться этой статьёй на своей странице в соцсетях:

Биржа

olegas ›

Торгую га финансовых рынках с 2008 года. Сначала это был FOREX, затем фондовая биржа. Сначала занимался преимущественно трейдингом (краткосрочными спекуляциями на валютных рынках), но сейчас все больше склоняюсь к долгосрочным инвестициям на фондовом рынке. Хотя иногда, дабы не терять форму и держать себя в тонусе, балуюсь спекуляциями на срочном рынке (фьючерсы, опционы). Пишу статьи на сайт ради удовольствия.