Что такое голубые фишки и зачем они нужны

Содержание:

- Акции голубых фишек список 2020

- Что еще почитать и посмотреть

- Лучшие акции голубых фишек для покупки в 2021 году.

- Азиатские голубые фишки

- Голубые фишки Японии

- Преимущества и недостатки инвестирования в акции первого эшелона

- Как инвестировать в акции лидеров рынка

- Понятие “голубых фишек”

- Отличия голубых фишек от акций второго и третьего эшелона

- Список голубых фишек мира

- Как инвестировать в “голубые фишки” и сколько для этого надо денег

Акции голубых фишек список 2020

Индекс голубых фишек включает в себя акции 15 ведущих российских компании.

Познакомимся с ними поближе и выберем самые перспективные.

Акции Сбербанка голубые фишки

ПАО «Сбербанк» – крупнейший поставщик банковских услуг на российском рынке, которые включают:

- все виды кредитования и денежных вкладов,

- льготную ипотеку,

- инвестиционные проекты,

- денежные переводы,

- страхование и операции с картами.

Публичное акционерное общество работает, как с частными предпринимателями и населением, так и с крупными зарубежными и отечественными госкорпорациями, холдингами, компаниями. Региональная сеть «Сбербанка» включает:

- более 14 тыс. подразделений,

- 11 территориальных банков, расположенных во всех субъектах РФ,

- а также 18 филиалов и дочерних представительств по всему миру.

Владельцем 52,32% простых акций ПАО является Правительство РФ.

Техническая картина и перспективы роста.

После выплаты одних из самых высоких дивидендов в начале октября, акции SBER пытаются закрыть дивидендный гэп и сейчас предлагают выгодные точки входа для долгосрочных инвесторов.

Ожидание санкций и общая тревожная экономическая ситуация оказывает на акции существенное давление. При уходе цены ниже 201-203 руб. за акцию, может последовать дальнейшее снижение в диапазон 183-195 руб. Однако при стабилизации экономики более вероятно закрытие гэпа и возврат в восходящий диапазон. Но для этого цена должна пробить уровень в 216 руб., что может затянуться по времени на 1-3 месяца.

Сбербанк активно развивается в онлайн-сфере. Недавно была закрыта сделка с Яндекс, в результате которой банк стал владельцем сервиса Яндекс.Деньги. Думаю они не станут останавливаться на достигнутом и вскоре порадуют инвесторов интересными проектами и сделками. Поэтому советую включить данную ценную бумагу в инвестиционный портфель независимо от стратегии инвестирования.

ПАО “НК Роснефть”

ПАО «НК Роснефть» – одна из самых уважаемых нефтегазовых компаний на международном рынке. Она занимает лидирующую позицию в российской нефтяной отрасли. Роснефть добывает, перерабатывает и реализует сжиженный газ, газовый конденсат и нефть. Активно осваивает морские месторождения Охотского, Карского моря, а также шельфы, расположенные в Египте. Роснефть является стратегическим предприятием страны, поэтому большая часть ее акций (40,4%) принадлежит полностью государственному предприятию АО «РОСНЕФТЕГАЗ». В 2019 году ПАО добыло 230,2 млн. тонн жидких углеводородов. Успешность ее поисково-разведочных работ составляет около 88%.

Технический анализ и прогнозы экспертов.

Сейчас акции ROSN активно тестируют сопротивление на уровне 394,5 руб., но при текущей нестабильной ситуации пробитию уровня могут способствовать рост цен на нефть или хорошие данные по отчету за 9 мес. Позитивные новости могут направить цены к 399 руб. и следом к 408 руб. за акцию.

Но более вероятно, что цена будет какое-то время тестировать цены 385-390 руб. А при ухудшении внешнеэкономической ситуации может вернуться к отметкам 355-365 руб.

Подробнее акции данной компании я разбирал в статье “Акции нефтяных компаний“.

По последним прогнозам аналитиков Sberbank Investment Research от октября 2020г. прогнозная цена акций Роснефти составляет 562,55 руб. за акцию.

Голубые фишки Газпрома

Известная российская корпорация, практикующая добычу, переработку и реализацию природного газа. Доля Газпрома в российских запасах газовых ресурсов составляет 72%, а в мировых 17%. Что касается акций компании, то 50% из них в настоящее время принадлежит государству.

Анализ Акций Газпром (GAZP).

Новость о том, что польский антимонопольный регулятор оштрафовал Газпром на приличные 6,5 млрд. евро способствовала падению акций к уровню обвала фондового рынка в марте 2020г.

Конечно компания не согласна с таким решением и намерена его оспаривать, но до момента разрешения ситуации с “Северным потоком-2” акции Газпрома будут оставаться под давлением. Для долгосрочных инвесторов такие цены предоставляют отличную возможность купить акции голубых фишек по очень низкой цене.

Из позитивных последний новостей следует отметить, что компания отчиталась об открытии нового месторождения газа в Карском море с внушительными запасами. Однако на общем негативном фоне новость не оказала какого-либо положительно влияние на курс акций.

Что еще почитать и посмотреть

Посмотрите другие статьи по инвестированию, которые у нас опубликованы:

- Инвестиции – общая статья с классификацией инвесторов и типов инвестиций.

- Акции – что это за инструмент, как они работают, насколько опасно в них вкладываться.

- Облигации – особенно рекомендую вам эту статью. Если вкладывать в них через ИИС, можно получить доходность, которая в несколько раз превзойдет доходность от банковского вклада.

Пройдите марафон «Как и куда инвестировать в 2021 году». В нем десять вебинаров, марафон длится ровно десять дней. За это время вы узнаете про все финансовые инструменты, в которые можно вкладывать деньги, научитесь правильно определять их степень риска, будете чувствовать, какие инвестиции надежные, а какие нет.

- Как стать финансово независимым через 1 год. В книге описываются совсем несложные шаги, которые вы должны начать предпринимать как можно быстрее. Чтобы выйти через год на уровень финансовой независимости.

- 5 способов эффективно вложить 1000+ рублей. Это о том, куда вкладывать маленькие деньги. Инвестиции далеко не всегда начинаются с миллионов, можно начать вкладывать даже крохотные суммы и постепенно «прощупывать» рынок, набираться опыта. Автор приводит в книге несколько примеров и дает каждому из них комментарий.

- 6 шагов к финансовой безопасности. Книга не только про инвестиции. Она вообще про финансы, про то, как управлять деньгами, богатеть, добиваться финансовой свободы.

Если у вас есть возможность приобрести платный курс, рекомендую вам вот этот – «Личные финансы и инвестиции». Я сам его смотрел, но раньше этот курс назывался «Введение в инвестиции» и был намного более сжатым. Сейчас его расширили.

Уроки ведет Сергей Спирин. Он лично занимается пассивным инвестированием. Он расскажет вам, как делать инвестиции не задумываться о том, что будет происходить на рынке, как правильно защищаться от рисков, как определять инвестиционные цели.

На курсе вы получите все необходимые знания о ценных бумагах, паях инвестиционных фондов, различиях между брокерскими и индивидуальными инвестиционными счетами.

Большой плюс курса – преподавателю можно постоянно задавать вопросы. Можно обращаться к нему за советом даже после того, как обучение будет завершено.

Еще вот вам ссылка на ютуб-канал банка Ак Барс. Банк оказывает в том числе и брокерские услуги, то есть через него можно инвестировать. На ютуб-канале Ак Барса есть много интересных видео про инвестиции, например, вот это.

Видео про ETF, которое я давал выше, тоже с этого канала.

Лучшие акции голубых фишек для покупки в 2021 году.

Даже если вы никогда не инвестировали, вы узнаете названия многих ведущих акций голубых фишек. Продукты и услуги, предоставляемые этими компаниями с большой капитализацией, являются частью повседневной жизни миллиардов людей по всему миру.

Как говорит Питер Линча, наши лучшие инструменты для исследования акций – это глаза, уши и здравый смысл. Линч гордился тем фактом, что многие из его замечательных стоковых идей были обнаружены во время прогулки по продуктовому магазину или непринужденной беседы с друзьями и семьей.

1. Apple.

Apple (NASDAQ: AAPL) – одна из крупнейших компаний в мире, и на протяжении всей своей истории она была пионером в технологическом секторе. Благодаря целому ряду продуктов, от инновационных компьютеров Macintosh в 1980-х годах и портативного медиаплеера iPod в 2001 году до вездесущих iPhone, iPad и Apple Watch сегодня, Apple завоевала множество поклонников среди клиентов по всему миру, которые стекаются покупать ее новейшие продукты.

Apple также получает регулярный доход за счет своих услуг, в том числе новаторских iTunes, App Store и потокового телевидения. В 2018 году рыночная капитализация Apple превысила отметку в 1 триллион долларов и продолжает расти.

2. Berkshire Hathaway.

Berkshire Hathaway (NYSE: BRK.A) (NYSE: BRK.B) – крупный игрок в страховой отрасли, предлагающий различные направления коммерческого и личного страхования через дочерние компании, такие как GEICO и Gen Re. Но Berkshire владеет множеством различных предприятий, от Dairy Queen и Fruit of the Loom до железнодорожного гиганта BNSF и его коммунальной компании Berkshire Hathaway Energy. Генеральный директор Уоррен Баффетт накопил один из самых впечатляющих результатов рекордной доходности в истории, а Berkshire Hathaway имеет репутацию надежного и сильного предприятия, а также прекрасных результатов.

3. Coca-Cola.

Coca-Cola (NYSE: KO) была лидером в индустрии напитков более века, поскольку ее одноименный сладкий безалкогольный напиток породил глобальную империю. Тем не менее, Coca-Cola также доказала, что она может меняться со временем, и теперь у лидера рынка напитков есть гораздо более широкий спектр продуктов, включая соки, спортивные напитки, воду в бутылках и безалкогольные напитки, предназначенные для потребителей, заботящихся о своем здоровье. Растущие дивиденды также выделяют компанию Coca-Cola: серия последовательных ежегодных увеличений дивидендов началась в начале 1960-х годов и позволила ей войти в десятку крупнейших дивидендных акций на рынке.

4. Johnson & Johnson.

Johnson & Johnson (NYSE: JNJ) хорошо известна своими популярными потребительскими товарами, включая детский шампунь, пластыри и болеутоляющее средство Tylenol. Но J&J – настоящий гигант здравоохранения, производящий широкий спектр медицинских устройств, чтобы помочь врачам и другим медицинским работникам выполнять жизненно важные процедуры. Johnson & Johnson имеет обширный фармацевтический бизнес, производя лекарства, такие как средство для лечения артрита Remicade, средство для борьбы с раком простаты Zytiga и препарат от псориаза Stelara. Благодаря своим огромным масштабам Johnson & Johnson меняет жизнь миллионов людей во всем мире.

5. Walt Disney.

У Walt Disney (NYSE: DIS) блестящая история, начиная с подрывных инноваций в анимационной индустрии его однофамильца. С начала 20-го века Disney превратился во всемирно известного титана СМИ и развлечений. Его киностудии сделали массовые приобретения, чтобы стать движущей силой в Голливуде, но он также построил свой телевизионный бизнес, который включает ключевые активы, такие как сеть вещания ABC и спортивная франшиза ESPN. Disney также имеет огромное влияние на индустрию туризма: его тематические парки являются знаковыми направлениями для многих отдыхающих, а его круизные лайнеры помогают знакомить поклонников Disney с морями. Добавьте к этому обширную сеть розничных магазинов, и станет ясно, как Disney овладел искусством касаться жизни своих клиентов самыми разными способами.

Расширенный список голубых фишек:

На самом деле у инвесторов есть изрядное количество “голубых фишек” на выбор. Вот список из 20 других лучших голубых фишек:

- Cisco Systems.

- McDonald’s.

- Home Depot.

- Verizon Communications.

- Merck.

- Intel.

- Goldman Sachs Group.

- AT&T.

- AbbVie.

- 3M.

- Lockheed Martin.

- Enbridge.

- Procter & Gamble.

- JPMorgan Chase & Co.

- Walmart.

- Microsoft.

- Caterpillar.

- UnitedHealth Group.

- Starbucks.

Азиатские голубые фишки

Многие опытные инвесторы положительно относятся к азиатским голубым фишкам прежде всего вследствие их надёжности. На этом рынке очень сильны традиции — люди годами и десятилетиями строят бизнес, передают его по наследству, а потому серьёзные потрясения на местных биржах происходят достаточно редко. Однако новичку работать с подобными ценными бумагами гораздо сложнее: языковой барьер и закрытость региона препятствуют получению необходимой информации и проведению глубокого анализа.

Наиболее сильное влияние на мировую экономику оказывают японские предприятия, рейтинг которых под названием Nikkei 225 рассчитывается финансовым изданием Nihon Keizai Shimbun по данным Токийской фондовой биржи. В этот список акций голубых фишек 2021 года входят 225 компаний, крупнейшими среди которых являются:

- Canon. Мировой производитель оптики, печатающих устройств, медицинской техники и средств связи. Цена акции — ¥2180,00, дивиденды — 7,53% годовых;

- Fujitsu. Известный изготовитель компьютерной техники и гаджетов с оборотом в 1 млрд долларов. Цена акции — ¥9146,00, дивиденды — 1,99% годовых;

- Honda Motor. Производит автомобили, мототехнику и самолеты на 30 заводах в 13 странах. Цена акции — ¥2276,00, дивиденды — 5,01% годовых;

- Mitsubishi. Крупнейший производитель автомобилей, морских судов, самолетов и ракетной техники. Цена акции — ¥2281,50, дивиденды — 5,75% годовых;

- NEC. Изготовитель полупроводников, сетевой и компьютерной техники с оборотом в 36 млрд долларов. Цена акции — ¥3270,00, дивиденды — 1,78% годовых;

- Nissan. Занимается судостроением, сборкой автомобилей и двигателей с оборотом в 94 млрд долларов. Цена акции — ¥385,00, дивиденды — 2,64% годовых;

- Olympus. Международный концерн, производитель оптического и медицинского оборудования. Цена акции — ¥1463,00, дивиденды — 0,70% годовых;

- Sony. Лидер в производстве электроники, владеет киностудиями и музыкальными лейблами. Цена акции — ¥5992,00, дивиденды — 0,77% годовых;

- Toshiba. Изготовитель вычислительной техники для бытового, производственного и медицинского применения. Цена акции — ¥2261,00, дивиденды — 1,29% годовых;

- Toyota. Крупнейшая автомобильная корпорация, производитель станков и военной техники. Цена акции — ¥6317,00, дивиденды — 3,46% годовых.

Состояние китайской экономики объективнее всего отражает индекс SSE 50, который рассчитывается по результатам торгов на Шанхайской фондовой бирже. Среди входящих в него компаний преобладают финансовые, промышленные, энергетические и торговые операторы. Наиболее крупные из них:

- Bank of Beijing. Финансовая корпорация, включающая 400 филиалов с активами на 340 млрд долларов. Цена акции — ¥4,40, дивиденды — 5,79% годовых;

- Bank of China. Старейший банк Китая с оборотом в 73 млрд долларов, работает в 53 странах. Цена акции — ¥3,50, дивиденды — 6,51% годовых;

- China Petroleum. Энергетическая компания, добывает нефть и газ на территории Юго-Восточной Азии. Цена акции — ¥4,53, дивиденды — 8,39% годовых;

- CRRC Corporation. Производитель железнодорожного транспорта, владеющий 50% мирового рынка. Цена акции — ¥6,28, дивиденды — 2,35% годовых;

- Guanghui Energy. Нефтяной гигант, добывает и перерабатывает углеводороды по всему Азиатскому региону. Цена акции — ¥2,66, дивиденды — 3,70% годовых;

- Nari Technology. Изготовитель промышленного оборудования и железнодорожной техники. Цена акции — ¥21,30, дивиденды — 1,74% годовых;

- Orient Securities. Финансово-инвестиционная компания с капитализацией в 208 млрд юаней. Цена акции — ¥9,66, дивиденды — 1,04% годовых;

- Petro China. Специализация — разведка, добыча, переработка и продажа нефти и нефтепродуктов. Цена акции — ¥4,95, дивиденды — 3,35% годовых;

- Shanghai International Port. Оператор шанхайского грузового порта — крупнейшего терминала в Азии. Цена акции — ¥4,51, дивиденды — 3,50% годовых;

- Sinolink Securities. Инвестиционный фонд, владеющий недвижимостью, заводами, энергетическими компаниями. Цена акции — ¥9,44, дивиденды — 0,44% годовых.

Голубые фишки Японии

А японские – ценными бумагами гигантов промышленности, электроники и автомобилестроения (Canon, Nissan, Panasonic и других). Японские голубые фишки представлены тридцатью наиболее капитализированными компаниями на TSE (Tokyo Stock Exchange) – Токийской фондовой бирже, входящими в индекс Topix

Топ 10 голубых фишек Японии:

- Canon;

- Hitachi;

- Honda Motor;

- Nintendo;

- Nissan;

- Sony;

- Panasonic;

- Mitsubishi Corp;

- Softbank Corp;

- Japan Tobacco.

У голубых фишек американского, европейского, российского и азиатского происхождения имеются такие преимущества, как доступность и надёжность, а также возможность оперативной продажи их в случае наступления острой потребности в наличных. Риски для инвесторов минимальны, так как вероятность того, что Газпром, Siemens или Microsoft обанкротятся ничтожная. Корпорации, ценные бумаги которых называют голубыми фишками, являются крупнейшими опорами экономики своих государств, и акции большинства из них из года в год демонстрируют неторопливый, но стабильный рост. Хотя, разумеется, иногда могут и падать при наступлении чрезвычайных обстоятельств вроде финансового кризиса 2008 года или коронавируса 2020. Однако инвестору ничего не мешает вкладывать свои средства в акции не одной, а нескольких корпораций.

Учись инвестировать вместе с Тинькофф Инвестиции #ТинькоффИнвестиции #СноваВШколу

Похожие материалы:

- Oxford Nanopore: потенциальный лидер рынка вакцин?

- Россия привлечет инвесторов золотыми визами

- 4 признака того, что вы близки к неудачному вкладу

- Глава «Сбербанка»: сейчас лучшее время для проведения IPO

- Дивидендные аристократы для удержания навсегда

- AMC: почему не стоит инвестировать?

- 3 произодителя материалов для инвестирования

Преимущества и недостатки инвестирования в акции первого эшелона

К очевидным преимуществам голубых фишек можно отнести:

- Высокая степень ликвидности. То есть, вы всегда можете купить или продать эти акции

- Минимальный спред. Разница между ценой покупки и ценой продажи акций относительно невелика (обычно, порядка 0,01 – 0,1% от цены акции). В то время как спред на акции второго, а тем более, третьего эшелонов может достигать и 30% от стоимости.

- Надежность, обусловленная стабильностью компаний входящих в список голубых фишек. Инвестиции в такого рода акции ближе консервативным инвесторам не склонным к большим рискам.

Недостатком голубых фишек является низкий потенциал роста, связанный с тем, что такого рода компании уже достигли определённой степени развития и теперь находятся в относительно стабильной фазе. К тому же, такие акции, вследствие своей популярности у инвесторов, редко страдают от недооценки.

Посудите сами, какое из двух нижеперечисленных событий имеет больше шансов на реализацию:

- Десятикратное увеличение торгового оборота (и, соответственно, выручки) крупной торговой сети национального масштаба;

- Такое же десятикратное увеличение торгового оборота в магазинах скромного провинциального предпринимателя.

Само собой более вероятен второй вариант, ведь крупная торговая сеть гораздо в большей степени реализовала свой потенциал в плане роста и развития, а перед местечковым предпринимателем открыты перспективы развития (по крайней мере – чисто теоретически) сначала в своём городе, затем в регионе, а после этого во всей стране, ну а если повезёт, то и во всём мире тоже.

Купив акции крупной торговой сети по 10000 рублей, инвестор может быть уверен в относительной стабильности их стоимости, а также рассчитывать на выплату дивидендов. Но глупо было бы ожидать от них роста стоимости до 100000 или 200000 рублей (в 10-20 раз). А вот вложившись в дешёвые сторублёвые акции торговой организации, которая менее раскручена, но обладает большим потенциалом роста, можно рассчитывать на их рост в будущем и до 1000, и до 10000 рублей (в 10-100 раз).

Именно поэтому опытные инвесторы, исповедующие агрессивный стиль торговли, предпочитают вкладывать свои деньги в недооценённые акции второго и третьего эшелонов, которые могут в кратчайшие сроки выстрелить в цене и принести, тем самым, немалую прибыль. А консервативные инвесторы и новички предпочитают вкладываться в голубые фишки по причине надёжности и стабильности последних.

Вы можете поделиться этой статьёй на своей странице в соцсетях:

Акции , Словарь трейдера , Фондовый рынок

olegas ›

Торгую га финансовых рынках с 2008 года. Сначала это был FOREX, затем фондовая биржа. Сначала занимался преимущественно трейдингом (краткосрочными спекуляциями на валютных рынках), но сейчас все больше склоняюсь к долгосрочным инвестициям на фондовом рынке. Хотя иногда, дабы не терять форму и держать себя в тонусе, балуюсь спекуляциями на срочном рынке (фьючерсы, опционы). Пишу статьи на сайт ради удовольствия.

Как инвестировать в акции лидеров рынка

Голубые фишки редко показывают резкий рост или стремительное снижение. Даже при неблагоприятных обстоятельствах акционеры проявляют выдержку, поскольку верят, что руководство крупной, проверенной годами компании успешно разберется с временными проблемами.

Хороший пример – Boeing. Весной 2019 года после двух авиакатастроф была прекращена эксплуатация сотен самолетов семейства 737 MAX. Это, конечно, привело к убыткам, но акции Boeing не претерпели катастрофического падения. Стоимость ценных бумаг за 9 месяцев значительно снизилась, но они по-прежнему котируются выше 300 долларов.

Впрочем, надежды инвесторов не всегда оправдываются. Например, последний глобальный кризис стал причиной банкротства General Motors. Любая, даже самая надежная компания может выпасть из индекса при определенных форс-мажорных обстоятельствах.

Стоимость голубых фишек увеличивается медленно. Чтобы хорошо на них заработать, нужно ждать несколько лет. Однако такие инвестиции не связаны с большими рисками. Повышенная турбулентность рынка обычно на голубых фишках не отражается. Люди, инвестирующие в них, надежно защищают деньги от инфляции за счет дивидендов.

В 2018 году Московская биржа опубликовала рейтинг самых доходных российских голубых фишек за 4 года. В него вошли:

- Сбербанк с ростом акций в 343%;

- АЛРОСА с прибавкой в 56%;

- МТС с 40%;

- «Газпром» с 24%.

Но не все голубые фишки показали высокую доходность. Так, за 4 года стоимость акции ВТБ уменьшилась с 6,7 до 3,3 копейки. Интересную динамику показали акции «Магнита»: с 2008 по 2015 год они выросли с 350 до 12 тыс. рублей, а весной 2018 года упали до 3470 рублей.

Столь неоднозначные результаты свидетельствуют о необходимости диверсификации – распределения капитала между несколькими активами. Судя по расчетам экспертов Мосбиржи, для формирования портфеля, включающего все голубые фишки, нужно инвестировать примерно 70 тыс. рублей.

Понятие “голубых фишек”

По последней фразе вы, наверное, уже с вероятностью 100 % можете назвать первого претендента на включение в список. И Газпром в нем точно есть. Но не только он. А необычное название такие компании получили как раз из казино, в котором самые ценные фишки имели голубой цвет. Считалось, что лучше иметь мало голубых, чем много красных или зеленых.

На заре развития фондового рынка инвестиции часто сравнивали с азартными играми: купил – продал, выиграл – или проиграл. Сегодня далеко не все инвесторы действуют по этой схеме, а название осталось. По аналогии с казино лучше иметь в портфеле несколько бумаг с хорошей дивидендной историей, ликвидностью и умеренной доходностью, чем кучу рискованных, непредсказуемых и малознакомых компаний.

В основном понятие применяется к акциям. Московская биржа даже рассчитывает соответствующий индекс, о котором еще поговорим. Но крупные и известные компании выпускают не только акции, но и облигации, которые тоже смело можно называть “голубыми фишками”. Иногда применяют термин “бумаги первого эшелона, второго и третьего”.

Полная информация об актуальных стратегиях, которые уже принесли миллионы пассивного дохода инвесторам

Скачать книгу

Стоимость ценной бумаги независимо от статуса компании в любом случае подвержена колебаниям. Но в случае с первым эшелоном она быстрее восстанавливается, больше зависит от развития бизнеса, а не спекуляций и твитов политиков. А в долгосрочной перспективе всегда показывает рост, пусть и не такой сильный, как бумаги некоторых менее крупных компаний.

Есть исключения из моего последнего утверждения. Примеры:

- акции Магнита упали за 5 лет с 11 228 руб. (на 01.12.2015) до 4 865 руб. (на 17.11.2020);

- акции ВТБ упали за 5 лет с 0,073945 руб. до 0,036295 руб.

Поэтому, несмотря на всю привлекательность предприятий-гигантов, которые являются нашим национальным достоянием и помогают сбываться мечтам, вкладывать все сбережения в покупку их акций и облигаций нельзя. Доходность может получиться совсем не та, на какую рассчитывали.

Ликвидные акции крупных компаний можно найти не только на Московской бирже, но и на биржах других стран. Например, к американским “голубым фишкам” относят таких гигантов, как AT&T, Apple Inc., Bank of America, Boeing, Chevron Corporation, Cisco Systems, Johnson & Johnson и другие.

Отличия голубых фишек от акций второго и третьего эшелона

Фондовый рынок условно подразделяется на три сектора:

- голубые фишки – наиболее ликвидные и стабильные бумаги;

- второй эшелон – акции стабильных и крупных компаний, но с небольшой ликвидностью;

- третий эшелон – полный неликвид, фактически мусорные акции (в том числе penny stocks).

У акций второго и третьего эшелона по сравнению с рынком акций голубых фишек есть немало недостатков:

- Низкая ликвидность. Из-за небольшого значения free—float и объемов торгов у крупных инвесторов могут возникнуть проблемы при покупке и продаже крупного пакета акций. На рынке может не оказаться нужного объема либо цена может резко измениться.

- Подверженность спекуляциям. Из-за малого объема акций в обращении котировками легко манипулировать при продажах и покупках большого количества ценных бумаг. Спекулянты могут искусственно завышать и занижать цену, а затем манипулировать инвесторами.

- Повышенные риски. Если компания начнет испытывать финансовые затруднения, то акционеры начнут экстренно избавляться от актива и обвалят цену.

- Есть риск выкупа акций со стороны одного акционера. Если в результате слияний в руках одного собственника будет сконцентрирован крупный пакет акций, он может просто выкупить остаток с биржи по комфортной ему цене – либо может ключевым образом изменить дивидендную политику и вообще характер бизнеса.

Голубые фишки менее подвержены обозначенным рискам, поэтому пользуются наибольшим спросом со стороны инвесторов, в том числе институциональных. Часто в акциях голубых фишек «сидят» зарубежные инвесторы, которым интересны долгосрочные инвестиции с целью стабильного преумножения капитала.

Список голубых фишек мира

1. Россия

Российские голубые фишки (в старом варианте — голубые фишки ММВБ) оцениваются и отбираются на Московской бирже раз в квартал, которая публикует список на своем сайте во вкладке «База расчета». В него на данный момент входят 15 наиболее известных и доходных публичных компаний России:

Ожидаемо котировки индекса RTSSTD практически полностью совпадают с индексом Мосбиржи, так как в последнем вес голубых фишек очень высок:

Голубые фишки российского фондового рынка

Эти компании представляют следующие сектора российской экономики:

- добыча и переработка полезных ископаемых (9 ед. – 69,07%)

- банковский (2 ед. – 18,64%)

- телекоммуникационный (2 ед. — 6,75%)

- торговый (2 ед. — 5,54%).

В прошлом квартале в этот список входила также «Московская биржа», а в прошлом году – «Интер РАО» и «Ростелеком».

С момента начала составления индекса топовые предприятия российского рынка по структуре изменились незначительно. В 2009 г. в этот список входили 11 компаний: «Северсталь», «Газпром», «Норильский никель», «Лукойл», «Полюс Золото», «Роснефть», «Сбербанк», «Сургутнефтегаз», «Татнефть», «Уралкалий» и «ВТБ».

Этот состав лишь немного отличается от сегодняшнего, хотя доля компаний по добыче и переработке полезных ископаемых 10 лет назад была выше и составляла 84,1%. В данный момент капитализация российских голубых фишек составляет почти 8.4 трлн. рублей.

Дивиденды голубых фишек ММВБ

Дивиденды российских голубых фишек можно посмотреть на сайте , выбрав в меню справа соответствующую опцию. Правда не факт, что она будет доступна в новом дизайне сайта. Для дивидендов и дат по отдельным российским компаниям есть другие ресурсы, например .

Актуальные значения дивидендов показывают, что компании этого ранга можно рассматривать как альтернативу банковским депозитам — хотя, конечно, нужно учесть налог на дивиденды в размере 13% и тот факт, что котировки любой акции могут как расти, так и снижаться. Порой очень резко.

2. США

Список голубых фишек США

Посмотреть полный и актуальный состав индекса, включая долю каждой компании, можно например на сайте etf.com, забив туда отслеживающий индекс биржевой фонд SPDR Dow Jones Industrial Average ETF (DIA).

Из-за большой капитализации к голубым фишкам США также можно отнести компании Amazon и Alphabet Inc. (Google). Капитализация американских голубых фишек в десятки раз превышает капитализацию российских.

В англоязычном мире используется термин «Blue chips», который имеет такое же значение и происхождение.

В США на Нью-Йоркской фондовой бирже в 1960-1980-х годах для обозначения ценных бумаг 50 наиболее популярных компаний применялось другое название – «Nifty Fifty» (в вольном переводе – «классные 50»).

Американские компании из списка «Nifty Fifty» 1970-х годов

P.S. После обвала фондового рынка в середине 1970-х голубые фишки стали для многих синонимом спекулятивной игры — хотя в Индии до сих пор существует одноименный индекс NIFTY 50, включающий в себя национальные топовые корпорации. Подобный обвал повторился и в начале 2000-х и получил название «пузырь доткомов«. Дивидендная доходность американских голубых фишек около 2-3% годовых.

3. Европа

Euro Stoxx 50 индексирует 50 акций крупнейших компаний из 11 ведущих стран еврозоны. Рынок голубых фишек Европы представлен компаниями разнообразных отраслей экономики: банковская и страховая деятельность, пищевая и химическая промышленность, телекоммуникации, строительство, недвижимость, СМИ, автомобилестроение и др.

Европейские голубые фишки

Отследить актуальный полный состав европейских голубых фишек можно либо на , либо найдя на фонд SPDR EURO STOXX 50 ETF (FEZ). Рыночная капитализация входящих в индекс компаний в данный момент находится в диапазоне от 2.5 до 18 трлн. рублей.

4. Япония

Индекс TOPIX Core 30 японских голубых фишек включает 30 наиболее доходных и капитализированных компаний Токийской фондовой биржи. Торговля голубыми фишками Японии представлена автомобильными гигантами, промышленными, финансовыми, фармацевтическими и информационно-коммуникационными корпорациями.

Список голубых фишек Японии

Список компаний из индекса можно найти здесь: .

5. Китай

На Шанхайской фондовой бирже среди множества индексов представлен SSE 50 Index, в котором учитываются результаты торгов 50 самых ликвидных компаний Китая из разных секторов экономики: сельскохозяйственного и пищевого производства, легкой промышленности и автомобилестроения, химической и нефтеперерабатывающей отраслей, банковского и страхового сектора и др. Это и есть голубые фишки китайских компаний. Финансовую систему Китая я рассматривал здесь.

Актуальный список всех 50 компаний есть тут: .

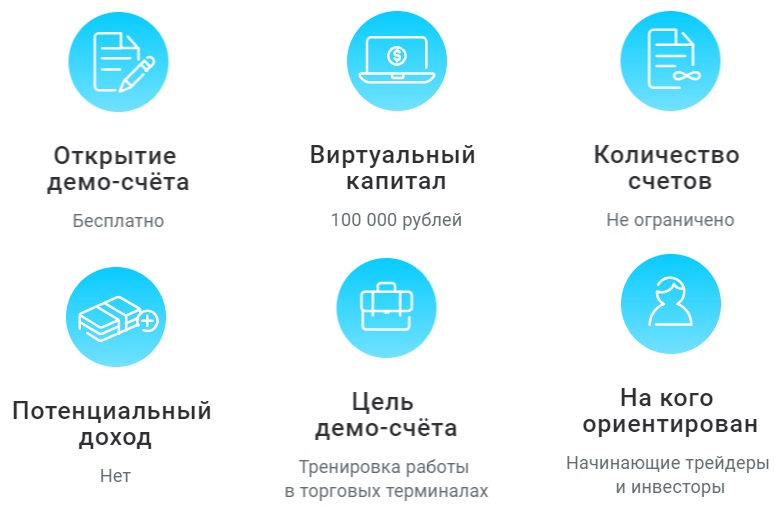

Как инвестировать в “голубые фишки” и сколько для этого надо денег

В предыдущем разделе я показала основные показатели индекса и динамику его изменения за несколько лет. На основе анализа этих данных инвестор может ответить на вопрос, стоит ли ему инвестировать в “голубые фишки”. Как я рассуждаю на эту тему:

- Почти половина компаний, которые входят в индекс, относится к сектору энергоресурсов (нефть и газ). Если я просто куплю все 15 акций, то нарушу принцип диверсификации своего портфеля. В нем слишком большая доля будет выделена на одну отрасль. 2020 год показал, что сектор энергоресурсов может сильно страдать от влияния внешних факторов. И пока неизвестно, как быстро восстановятся прежние котировки.

- Для долгосрочного портфеля не столько важны показатели доходности за 3 года. Намного ценнее значения за 10, 15 или 20 лет. Например, за 20 лет индекс вырос с 907,38 до 20 212,97 пунктов, т. е. на 2 127,6 %. Доходность впечатляет.

- Пассивному инвестору важен еще один показатель – дивидендная доходность. По акциям “голубых фишек” она держится на среднем уровне в районе 6 %. Есть акции с более внушительными цифрами, но для их отбора недостаточно просто отсортировать по максимальному значению дивидендов за последний год, а необходимо провести полноценный анализ компании и показателей ее деятельности. Не у всех инвесторов есть время, знания и желание этим заниматься.

Дивидендные акции российских компаний: критерии выбора и ТОП-20 лучших ценных бумаг в 2020 году

Для себя я сделаю следующий вывод: не стоит скупать весь индекс целиком, достаточно отобрать компании с хорошими показателями деятельности и дивидендной историей. Еще одна из причин отказа от всех 15 компаний в портфеле – это слишком большая доля нефтегазовой отрасли. Мне это не нравится, я не готова терпеть просадку своего портфеля на протяжении нескольких лет. Такой аргумент не имеет значения для тех, у кого в запасе 30–40 лет, но для меня он важен.

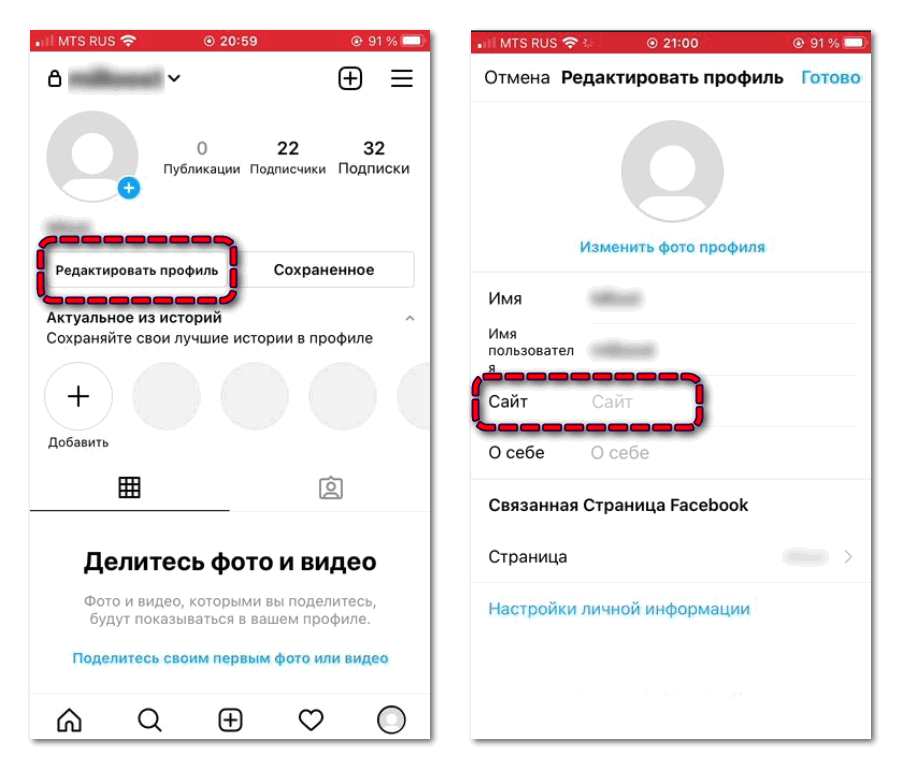

Если вы приняли решение купить акции “голубых фишек” в свой портфель (все 15 или только часть индекса), то следующий вопрос – как это сделать. Алгоритм действий следующий:

- Открыть счет у брокера, который является посредником между вами и фондовой биржей. Процедура не сложнее оформления депозита в банке. По времени занимает не более 5 минут, из документов нужен только паспорт (иногда ИНН и СНИЛС). Брокером могут быть банки, управляющие компании, брокерские организации. Обязательное условие – наличие лицензии Центробанка.

- Как только на электронную почту будут получены документы о регистрации вас на бирже и в депозитарии, можно заводить деньги на счет.

- Если вы решили просто купить весь список из 15 компаний, то в торговом терминале выбираете поочередно каждую, задаете цену покупки и количество лотов. Потребуется около 74 000 руб. Не забываем, что в лоте может быть не 1, а 10 и 100 акций. Например, 1 лот Сургутнефтегаза включает 100 бумаг, а Сбербанка – 10.

- Если весь индекс целиком вас не интересует, то придется потратить время на анализ компании и выбрать ту, что достойна занять место в вашем инвестиционном портфеле.

Акции можно покупать не только на простой брокерский счет, но и на ИИС. В этом случае приятным бонусом к дивидендам и росту котировок будет ежегодный возврат подоходного налога с инвестируемой суммы или освобождение от уплаты налога на полученную прибыль.