Как получить банковскую карту visa?

Содержание:

- Овердрафт по платежной карте

- Снятие наличных денег

- Пользование картой

- Мир

- Время изготовления карты Сбербанка

- Как узнать, готова ли карта?

- Порядок получения продукта

- Активация

- Как открыть счет и завести карту Сбербанка?

- Деление по основным тарифам

- Помощник

- Топ-5 дебетовых карт

- Оформление

- Как открыть карту в сбербанке

- Инструкция, как открыть дебетовую карту

- Пользование картой

- Условия годового обслуживания дебетовой картой Сбербанка и проценты

Овердрафт по платежной карте

Овердрафт — это средства, которые банк может предоставить клиенту на условиях кредита при недостатке денег на собственном счете. То есть, вы можете уйти «в минус» при недостатке на счете собственных средств. Овердрафт предоставляют на счета дебетовых карт только при написании клиентом заявления. Самовольно банк принять такое решение не может.

Так, кредитная карта Сбербанк может быть с лимитом до 3 млн рублей, а овердрафт (перерасход) по дебетовой карте составит от 1 до 30 тысяч рублей, причем лимит установит банк исходя из финансового благополучия держателя карты и его платежеспособности. Ставка по лимиту овердрафта — 20% годовых.

Клиент Тинькофф Банка может получить овердрафт от 30 до 50% от суммы, находящейся на счете в текущий момент. Необходимо только подать онлайн-заявку. Причем, Тинькофф может предоставить до 3000 бесплатно, а на суммы свыше есть льготный период 25 дней. По его истечении придется заплатить от 0,19 до 0,24% за каждый день просрочки.

Альфа Банк предоставит овердрафт до 70 % от планируемого поступления денежных средств под 20% годовых. ВТБ 24 при тех же условиях деньги предоставит под 24%. Технически, овердрафт по дебетовой карте любого банка выгоднее, чем потребительский кредит, кредитная карта или микрозайм за счет невысокого процента и понятного беспроцентного периода использования.

Однозначно сказать о том, что лучшие дебетовые карты — это карты какого-то определенного банка, нельзя: каждый из рассмотренных нами банков предлагает определенные выгодные преимущества. Ориентироваться в выборе карты следует на следующие моменты:

- для чего нужна карта (ежедневные траты, хранение денежных средств, оплата определенных покупок);

- где и как планируются расходы по карте (наличные, безналичные, в России или при выезде за границу);

- какой планируется объем расходов (от этого зависят % на остаток, кешбек и сумма обслуживания);

- какой сервис предоставляет банк (круглосуточная поддержка путем телефонии, онлайн-сервисы или личное обращение в офис банка по поводу каждой операции);

- прочие условия, которые будут влиять лично на Ваш выбор (бонусные программы, определенные категории расходов).

Какую бы карту Вы ни выбрали, важно не забывать о финансовой грамотности и внимательно изучать условия договора, чтобы обезопасить себя от навязанных услуг и подобрать оптимальный вариант. Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков

Собственные эффективные методики и информационное сопровождение инвестиций.

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

Снятие наличных денег

Сбербанк разрешает бесплатное снятие через свои банкоматы, либо иного банка с возможной комиссией. Комиссию, при обналивании у другого банка, берет и тот банк, к услугам которого обратились. При снятии денег необходимо банковскую карту вставить в банкомат, затем вводится пин-код, и, в высветившемся окошке, выбрать «Снять наличные» и следовать за голосовым советником. Главное быть внимательным.

Перевод денег

Дебетовые карточки позволяют совершать переводы между счетами:

- между своими;

- между другими людьми.

Перевод возможен через Онлайн Сбербанк:

- мобильное приложение;

- через визит в офис банка;

- посредством банкомата или терминала Сбербанка.

Для того, чтобы, что-то другой перевел вам деньги на карту ему будет достаточно знать только её номер или номер мобильно телефона, к которой ваша карта привязана.

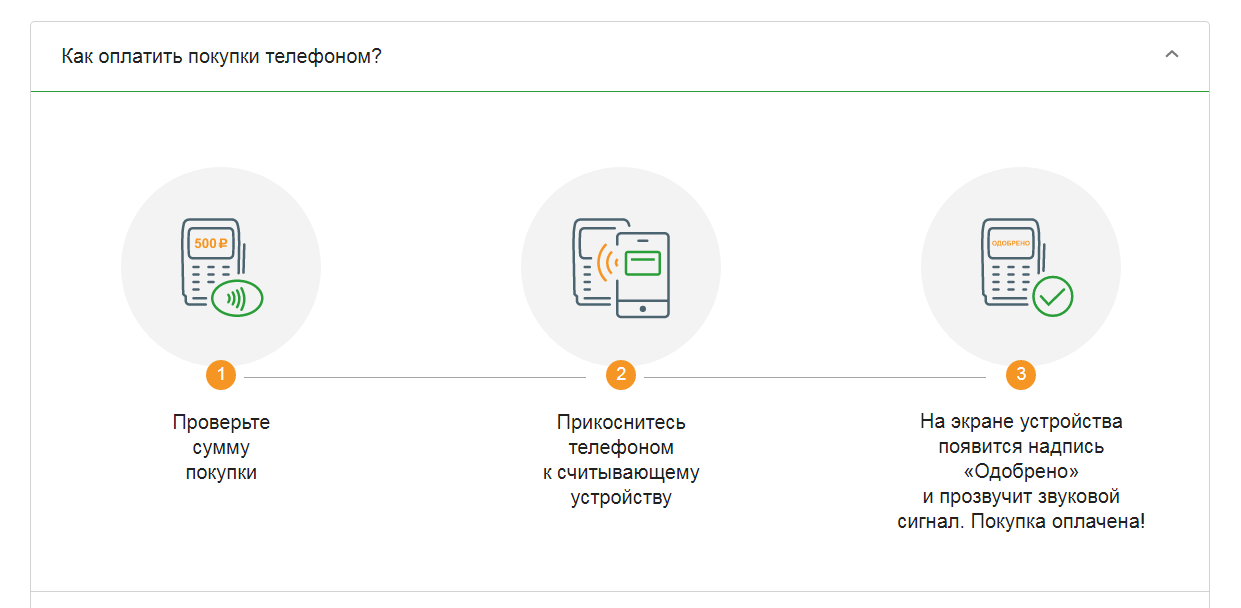

Способы оплаты покупки и услуг банковской картой

- При оплате покупки в торговой точке вместо денег предъявляется карта. Если карта с функцией бесконтактной оплаты, то достаточно её поднести к платежному терминалу и произойдет списание (сумма до 100 рублей не требует подтверждения пин-кодом), если такой функции у карты нет, то необходимо вставить её в платежный кассовый терминал, после чего вводится пин-код и подтверждается покупка. Извещение о списании приходит в виде смс-извещения почти моментально.

- Когда покупки совершатся в интернете, будет необходим ввод карточных реквизитов, к ним относятся: её номер, время действия, код (на обратной стороне 3 цифры), иногда потребуется ввести имя владельца.

Закрытие дебетовой пластиковой карты

- Закрытие счета происходит в банке, куда необходимо обратиться с соответствующим намерением.

- Сотрудник банка составит форму для закрытия счета, которая подписывается клиентом.

- Если на счете есть деньги, то их лучше забрать сразу или перевести на другой счет. Если сразу не определиться с оставшейся на счете суммой, то получить её возможно только после того, как счет закроют.

- Деньги выдадут в кассе.

Правилами установлен срок, когда счет должен быть закрыт. Срок ограничивается месяцем.

Получите чек-лист с полезными советами по ведению личных финансов

Пользование картой

Как мы уже ранее заострили внимание, дебетовая карта необходима в качестве электронного платежного средства для осуществления безналичных расчетов. То есть, это более технологичная замена обычному кошельку

Следовательно, основные действия, которые вы можете осуществлять с картой — это пополнять и снимать наличные, и, конечно же, совершать непосредственно покупки. Если в последнем случае все довольно просто: вместо денег дали карту и вам с нее списали нужную сумму в счет платы за товар, то как пополнить карту могут знать не все.

Как пополнить карту?

Пополнение карты Сбербанка процедура довольно простая. Связанно это с тем что у банка широкая сеть как филиалов, так и терминалов. Если вам более привычно обратиться в банк, тогда возьмите с собой карту, ваш паспорт и нужную к зачислению на счет сумму. Сообщите кассиру что панируете пополнить свой счет и передайте карту и документы. Сотрудник с помощью платежного терминала совершит мгновенное зачисление денег на ваш счет и выдаст соответствующую квитанцию.

Если вам проще использовать терминал, пожалуйста. Выберите в меню услугу пополнения счета, внесите данные собственной карты или, если это технически возможно, вставьте саму карту, тогда она будет проидентифицирована автоматически. Терминал запросит сделать внесение наличных через купюроприемник. После ввода денег, средства мгновенно зайдут на ваш счет, а терминал выдаст квитанцию.

Рис.7 Пополнение карты

Как снять наличные?

Снять наличные так же просто, как и положить их на счет. Вы можете воспользоваться услугами банка. Только теперь кассир выдаст деньги, списанные с вашего счета. Напомним, что комиссия при снятии денег в собственном банке не предусмотрена. А вот при попытке обналичить карту у постороннего банка стоит для начала узнать, какую комиссию берут за обналичивание карты другого банка-эмитента.

Второй вариант — банкомат. В некоторых случаях можно даже воспользоваться специализированным банкоматом-терминалом. Процедура тоже весьма проста. Вставляем карту, вводим пинком, и в главном меню выбираем услугу «снять наличные». Указываем нужную к снятию сумму и подтверждаем транзакцию. Банкомат выдаст вам деньги, при необходимости распечатает чек, и если больше не нужно осуществлять никаких действий, выдаст карту. Как видите, все достаточно просто.

Как закрыть карту?

Но есть еще одна процедура, которая тоже требует определенных знаний. У вас может случиться необходимость в закрытии карты, допустим, вы больше не собираетесь ее использовать и не хотите платить за ее ежегодное обслуживание. Тогда вам нужно обратиться в отделение банка с документами и пластиком. Если деньги есть на счету, тогда их нужно снять либо перевести в счет оплаты чего-то. После этого составляется специальное заявление на закрытие счета и расторгается договор на сотрудничество с банком. Кассир должен выдать документ, что счет закрыт и уничтожить при вас карточку.

Если ваша карта закончилась, и вы больше не планируете ее использовать обязательно нужно обратиться в банк и закрыть счет. В противном случае плата за обслуживание будет накапливаться долгом, а это запятнает вашу кредитную историю.

Мир

Отечественная платежная система, решение о создании которой было принято после того, как VISA и MasterCard приняли участие в санкциях против России после присоединения Крыма. В настоящее время система МИР активно развивается, постоянно увеличивая количество обслуживаемых банковских карт.

Время изготовления карты Сбербанка

Время, которое необходимо сотрудникам Сбербанка на рассмотрение заявки и оформление карты, зависит, прежде всего, от вида пластика. При желании клиента получить моментальную карту она может быт изготовлена в течение 10-15 минут. Именная дебетовая карта оформляется в течение 2-3 рабочих дней, а выпуск кредитной может растянуться до 2 недель.

Как узнать, готова ли карта?

Срок изготовления карты, как и место ее получения, доводится до клиента в момент сообщения об одобрении онлайн заявки. Для подтверждения наличия готового пластика достаточно связаться с менеджером по телефону или позвонить в круглосуточно работающую справочную службу Сбербанка России.

Порядок получения продукта

Несмотря на то, что заявка на оформление кредитной карты может быть подана в режиме онлайн, для получения пластика необходимо личное присутствие в отделении банка. При этом клиент сам выбирает наиболее удобный ему офис кредитной организации, указывая его в заявке. При получении карты необходимо иметь паспорт, подтверждающий личность владельца пластика.

Активация

Оформленная клиентом банковская карта активируется автоматически на следующий день после получения. При желании произвести принудительную активацию достаточно выполнить любое действие с использованием банкомата, требующее обязательного введения ПИН-кода, например, проверку баланса карты.

Как открыть счет и завести карту Сбербанка?

Решая, как сделать карту Сбербанка, первым делом следует изучить условия оформления пластика. Что нужно чтобы завести карточку? Достаточно отправиться в любое отделение банка, чтобы получить ответы на свои вопросы.

Среди основных требований для получения:

- Минимальный возраст – от 18 лет. Кредитные карты сделают людям постарше – от 21 года (но могут быть и исключения). Карточка молодежная доступна к получению уже с 14 лет.

- Гражданство и регистрация в РФ.

Минимальный набор требований включает также документы. Их необходимо предоставить в отделение банка, даже когда кредитную или дебетовую карточку клиент бесплатно открывает онлайн.

Какие документы нужны:

- паспорт (необходима копия);

- идентификационных код;

- справка о доходах, пенсионное удостоверение, студенческий билет;

- копия трудовой книжки или договор сотрудничества, пр.

Количество документов определяется особенностью банковского продукта. Дебетовую карту куда проще получить, чем кредитку. В последнем случае необходимо предоставить доказательство о ежемесячном доходе и подтвердить способность выполнять кредитные обязательства.

Если клиент получает заработную плату на банковскую карту Сбербанка, для открытия кредитки ему не нужно предоставлять сведения о работе.

Деление по основным тарифам

Наиболее доступными картами являются Социальная и Мгновенная. Обслуживание за них не берется. При этом еще и на остаток средств на Социальной клиенту начисляется дополнительно 3,5%. Использовать их можно только на территории России, об этом свидетельствуют надписи на лицевой стороне. Валюта счета – рубли.

За пластик Visa Electron и MasterCard Maestro необходимо будет заплатить 300 рублей годового обслуживания. При этом клиентам можно воспользоваться интернет-банкингом, оплатой услуг через банкоматы или терминалы, снятием наличных любым удобным способом (через банкомат, кассу, банковским переводом по интернет-банкингу). Также этими финансовыми продуктами можно пользоваться за границей.

При снятии в банкоматах других стран клиент получит валюту по курсу банка, а с его счета спишутся рубли.

Более дорогие пластики Visa Classic и MasterCard Standard обойдутся в 750 рублей годового обслуживания. Они являются наиболее распространенными. Они легко привязываются к виртуальным кошелькам таких платежных систем, как Яндекс.Деньги, Вебмани или Киви. С них можно установить автоплатеж Сбербанка на любой счет. В качестве дополнительной защиты в пластик вмонтированы электронные чипы.

Золотые карты (Gold) потребуют в год 3000 рублей за обслуживание. Валюту счета можно выбрать самостоятельно: рубли, доллары, евро. Снятие в любой точке мира доступно на тех же условиях, что и в отечественных банкоматах.

На сайте компании Виза пользователям предоставляют список торговых компаний, предоставляющих скидку лишь за оплату такой картой.

Это значит, если два клиента за один и тот же товар из списка расплатятся картами разного уровня, например, Электрон и Голд, то скидку получит лишь владелец золотого пластика.

Сумму в 10000 рублей клиенты могут смело выкладывать за статусные пластики уровня Platinum. Кроме стандартных условий владельцам доступны премиальные сервисы защиты покупок, медицинская либо юридическая помощь за пределами нашей страны. Также предусмотрена помощь в получении наличных за границей в случае утери карты.

Нужно знать, что Платиновые карты оснащены всеми видами считывания: намагниченная лента, чип и бесконтактное устройство.

На лицевую сторону пластика можно нанести индивидуальный дизайн. Выбрать картинку пользователи смогут на страницах официального сайта Сбербанка. Услуга доступна для карт класса Электрон и выше.

Помощник

Памятка владельцу карты

Интересное и важное

Ирина Волкова Автор Выберу.ру, irinavolkova@vbr.ru Специализация: микрозаймы, кредиты, ипотека, страхование

На что обратить внимание при выборе пластиковой карты

Дебетовые карты, как правило, используются для зачисления зарплаты, пенсии или стипендии

Однако они могут быть еще и выгодными: для этого нужно обратить внимание на дополнительные опции. К ним относятся:

- Процент на остаток по счету. Ближайший аналог – накопительный счет. Если в конце каждого месяца на вашей карте остались деньги, на них будет начисляться небольшой процент.

- Кэшбэк. Небольшой процент будет возвращаться с каждой вашей покупки. Может начисляться в рублях или в баллах, которые затем можно обменять на деньги, подарки или товары от банка. Многие организации предлагают повышенный кэшбэк на определенную категорию товаров или услуг, поэтому такую карту нужно выбирать, ориентируясь на свои траты.

- Стоимость обслуживания. От этого зависит, сколько вы будете тратить в месяц на использование карточки. В некоторых случаях можно не платить за обслуживание, например, если в месяц вы тратите определенную сумму (скажем, от 30 тысяч) или при наличии вклада в банке.

- Мили. Актуально для путешественников. Процент от потраченных средств вернется на ваш счет милями, которые затем можно обменять на билеты.

В каждом банке также существуют специальные программы и дополнительные опции. Это могут быть скидки у партнеров, специальные предложения в магазине самого банка и т. д.

Топ-5 дебетовых карт

Разберем пять самых популярных в 2020 году пластиковых карточек на Выберу.ру.

|

Название/Банк |

Обслуживание |

Кэшбэк |

Проценты на остаток |

Дополнительные опции |

|

Умная карта Visa Gold от Газпромбанка |

|

|

До 6% по накопительному счету |

Больше кэшбэка и миль при заказе дополнительных карт для семьи |

|

Мультикарта от ВТБ |

|

|

До 4,5% по накопительному счету |

Карта позволяет вернуть процент от покупок кэшбэком, милями или бонусами |

|

Классическая карта Сбербанка |

|

Бонусами СПАСИБО – до 30% от партнеров |

Не начисляется |

Возможность обменять бонусы на авиа- и ж/д билеты, билеты на концерты, спектакли, скидки или сертификаты у партнеров |

|

Opencard для путешествий от банка «Открытие» |

Бесплатное обслуживание и пополнение с карт других банков |

ИЛИ

|

Не начисляется |

|

|

Карта Tinkoff Black |

|

|

3,5% по счету в рублях |

Отсутствуют |

Оформить некоторые предложения можно онлайн через наш портал – рядом с названиями этих карт вы увидите кнопку «Подать заявку». Просто заполните анкету и дождитесь звонка менеджера, который договорится с вами о месте и времени встречи для передачи карточки.

Можно ли перевести деньги на дебетовую картуБлокировка дебетовой картыМошенничество с дебетовыми картамиКорпоративная дебетовая картаДебетовая карта ушла в минусЗавести дебетовую карту: как это сделать?

Как активировать дебетовую карту?Когда нужна дебетовая карта?Депозитные картыСтрахование дебетовой картыПеревыпуск дебетовой карты банкаИспользование дебетовой карты в поездке за границу

Использование дебетовой картыКакие ограничения на снятие наличных с дебетовой карты?Как снять деньги с дебетовой карты?Преимущества дебетовых карт: скидки и бонусыКак начисляются проценты на остаток по дебетовой карте?

Оформление

Популярность банковских дебетовых карт во многом объясняется тем, что в большинстве случаев применяется крайне простая процедура их оформления. Обычно она представляет собой набор несложных действий клиента:

- выбор банка, исходя из предлагаемых условий и имеющихся запросов и требований;

- визит в отделение банка или заполнение заявки в режиме онлайн на сайте кредитной организации;

- получение пластиковой карты.

Естественно, при оформлении клиенту предоставляется соответствующий договор, который содержит тарифы на обслуживание, установленные банком-эмитентом.

Оформление дебетовой карты онлайн

Все большее количество самых различных операций в современных условиях осуществляется при помощи интернета. Это легко объяснимо тем, что подобный подход позволяет экономить большое количество времени, кроме того, он намного комфортнее и удобнее обычных процедур, предусматривающих необходимость личного присутствия в офисе банка и заполнения вручную различных документов. Подавляющее большинство клиентов банков не испытывают проблем с доступом к интернету, поэтому все операции стараются проводить в режиме онлайн, что вполне логично и целесообразно.

Заполнение заявки

Заявка на получение дебетовой карты представляет собой небольшую анкету. Степень ее детализации определяется видом выбранного клиентом пластика. Очевидно, что при оформлении бесплатной карты мгновенной выдачи (в Сбербанке или ВТБ изготовление такой занимает 10 минут) банк запрашивает минимум информации. При желании получить более функциональный продукт клиент должен предоставить следующие сведения:

- ФИО, номер телефона и адрес электронной почты для связи;

- имя, которое указывается на карточке;

- паспортные данные и адрес регистрации, а также фактического проживания.

Кроме того, банк запрашивает в некоторых случаях род деятельности клиента и, практически всегда, просит указать кодовое слово.

Получение дебетовой карты

После изготовления карты банковский сотрудник связывается с клиентом по телефону или с помощью электронной почты, указанной в заявке. В настоящее время предлагается два способа получение карточки: путем личного посещения отделения банка-эмитента или доставкой с использованием различных курьерских служб. Как правило, выбор способа зависит от уровня оформляемого финансового инструмента. Очевидно, что наиболее простые и мало функциональные карты нерационально и попросту невыгодно доставлять курьером.

Как открыть карту в сбербанке

Выберите карту . которую хотели бы открыть. Узнать об отличии карт разных систем, классов, видов и типов и условиях обслуживания, тарифах в каждом случае вы можете на официальном сайте Сбербанка или в любом его отделении у консультантов.Тарифы могут различаться в зависимости от региона: где выше уровень жизни и доходы населения. там дороже .

Обратитесь в отделение банка, ближайшее к адресу вашей регистрации по месту жительства (их может быть несколько, особенно в крупных городах) и сообщите операционисту о своем желании открыть ту или иную карту .Предъявите операционисту паспорт.Если вам нужна кредитная карта. потребуются дополнительные документы. Список можно найти на сайте банка или получить в его отделении. В остальных случаях достаточно паспорта .Внимательно прочитайте договор и другие предложенные документы, особенно текст мелким шрифтом, уточните у операциониста, если что-то непонятно.Если все ясно и устраивает — ставьте подпись.

Сделайте первоначальный взнос счет, к которому прикрепят будущую карту. Официально декларируется, что его размер на усмотрение клиента, но на практике нужна обычно сумма не меньше стоимости годового обслуживания карты .В зависимости от отделения операционист примет деньги сам или направит вас в кассу.

В названный операционистом срок придите в отделение за готовой картой и ПИН-кодом к ней. Распишитесь в специально отведенном поле на обороте карты. Если необходима активация. операционист проинструктирует вас, как это сделать.Запомните ПИН-код и уничтожьте (лучше сожгите) бумагу, на которой он написан. Эти цифры не должен знать никто, кроме вас.

Сбербанк открывает пластиковые карты, включая дебетовые, только резидентам РФ (так называют граждан страны и иностранцев, на законных основаниях проводящих на ее территории более шести месяцев в году) при наличии у них регистрации по месту жительства в зоне обслуживания конкретного отделения банка (прилегающий к нему район).Если адрес регистрации находится вне зоны обслуживания отделения, решение о том, выдавать карту или нет, принимает его руководитель. Убедительным аргументом может быть временная регистрация на большой срок или договор аренды жилья, но стопроцентной гарантии нет. Подробности лучше уточнить в интересующем отделении банка.

Открыв карту, вы можете сразу подключить услугу «Сбербанк Онлайн». Ее подключение и постоянное предоставление требуют небольших дополнительных затрат, но позволят проверять счет и осуществлять переводы, не отходя от компьютера.

Как открыть карту в сбербанке

Не получили ответ на свой вопрос? Спросите нашего эксперта:

Все эксперты в этой области

Добавить комментарий к статье

Новые советы от КакПросто

Как вернуть страховку после выплаты кредита

Вернуть страховку после выплаты кредита можно, если действовать правильно. Заемщик, обращаясь в банк за кредитом.

Какая экономия с «Выручай картой» от Пятёрочки

Каким должен быть стаж для оформления пенсии с учетом последних перемен

12 шагов на пути к богатству

Как не попадаться на маркетинговые уловки

Инструкция, как открыть дебетовую карту

Получить банковскую карту несложно, надо:

- Выбрать банк;

- Уточнить, какой банковский продукт вам нужен, рассмотреть условия и перечень услуг;

- Подать заявку;

- Получить карту.

В каком банке открыть дебетовую карту

Для получения дебетовки банки выдвигают лояльные требования, отказов происходит мало. В какое бы учреждение вы не обратились, везде вам пойдут навстречу и выдадут ту карту, какую вам необходимо. Искать долго такой банк не придется. Можно заказать карту в ближайшем отделении или рассмотреть другие варианты.

Наиболее привлекательные условия по карточным счетам предлагают малоизвестные и небольшие по капиталу банки. Но гарантии, что у этого учреждения не отберут лицензию, нет. Крупные известные банки часто берут повышенную плату за обслуживание, но их имидж говорит о стабильности и надежности. А это – гарантия сохранности вкладов.

На что обратить внимание при выборе банка:

- Репутацию кредитной организации;

- Наличие отделений банка в вашем городе;

- Наличие собственного капитала;

- Условия страхования вкладов;

- Наличие интернет-банка, СМС-банкинга;

- Положительные отзывы.

Прежде чем подавать заявку, рекомендуем зайти в отделение, в котором планируете в дальнейшем обслуживаться. Проанализируйте, удобно ли оно расположено, какой работает персонал, их отношение к клиентам.

Выбор типа карточного счета

Тарифные планы, стоимость обслуживания карточных счетов во многих банках различаются незначительно. Все зависит от класса пластика. Узнать условия по тарифам, какие услуги предоставляются, можно в интернете или, посетив отделение банковского учреждения.

Как открыть дебетовую карту в отделении

Когда вы определились с банком, выбрали тип карточки, необходимо посетить выбранное вами банковское отделение. Для открытия карточного счета понадобятся паспорт и цифровой код налогоплательщика (ИНН). При оформлении пластика необходимо будет положить на счет определенную сумму, поэтому при себе лучше иметь около 1000 рублей.

Процедура открытия одного карточного счета занимает 15-20 минут:

- Менеджер отсканирует документы;

- Заявителю необходимо заверить копии;

- Оформляется договор;

- Выдается пластик;

- Вводится пин-код;

- Менеджер активирует карточку;

- Подключается функция СМС-оповещения;

- При желании клиента подключается интернет-банк.

Сроки получения карты

Моментальные карты выдаются сразу при оформлении и подписании договора. Именные изготавливаются 1-3 дня. Для их получения придется прийти в назначенное время.

Экспресс карты с минимальным набором функций оснащены магнитной полосой и не отличаются высокой защитой от подделки и подбора кода. Для крупных денежных оборотов лучше выбирать карточки с кодом-чипом и именные. Лучшим вариантом будет открыть золотую или платиновую карту.

Обслуживание карточных счетов

Обслуживание дебетовых карт происходит платежной системой Виза, МастерКард, Маэстро или российской ПС Мир. Банк устанавливает тарифы на обслуживание. Плата может взиматься ежемесячно или раз в год. При открытии карточки эти нюансы стоит уточнить.

Какие финансовые операции можно производит по карточным счетам

Подключив интернет-банкинг, владельцам карточек будут доступны следующие услуги:

- Платежи и переводы на свои карточные счета и счета других клиентов;

- Покупка билетов на самолет, поезд, автобус, в кинотеатры, на спортивные и культурные мероприятия;

- Оплата связи;

- Открытие депозитов;

- Производить обмен валют;

- Оформление страховок;

- Участие в дисконтных клубах;

- Получение кэшбэка;

- Взятие кредита.

Владелец карточки может подключить СМС-оповещение и СМС-банкинг, изменять пин-код, устанавливать лимит на онлайн оплату. Через настройки можно добавлять карты, заказать карточку по интернету или закрыть карточный счет.

Современные технологии позволили создать практически совершенный банковский инструмент. С его помощью можно совершать разные финансовые операции. Все это можно делать удаленно без личного посещения отделения банка.

Пользование картой

Пользоваться картой можно с момента ее активации:

- расплачиваться за покупки в магазине;

- погашать кредитные и коммунальные долги;

- получать переводы и отправлять;

- использовать при оплате в интернете.

Для того, чтобы не допустить к финансам третьих лиц, следует соблюдать простые правила безопасности:

Держите в секрете пин-код для доступа.

При вводе кода в банкомате соблюдайте осторожность.

Храните карту в недоступном месте.

Не используйте карту в непроверенных интернет-сервисах и неофициальных торговых точках.

При подозрении на взлом или утрате карточки — блокируйте ее самостоятельно или звоните на телефон горячей линии банка 88005555550.

Как активировать дебетовую карту Сбербанка?

Чтобы активировать карту, требуется совершить любую операцию в банкомате. Поэтому, как только получите карту — не покидайте отделение банка. Подойдите к банкомату и проделайте несколько действий:

- Вставьте карточку лицевой стороной вверх в отделение приема.

- Введите пин-код, выданный в банке или придуманный самостоятельно.

- Совершите любую операцию, например, внесите на баланс небольшую сумму денег.

- Нажмите кнопку «Завершить обслуживание».

- Заберите карточку и чек, подтверждающий операцию.

Как пополнить?

Для клиентов Сбербанка, которые располагают свободным временем, чтобы положить деньги на баланс, требуется:

- Взять карточку.

- Отправиться в ближайший дополнительный офис банка, который можно найти на сайте банка в разделе «Отделения и банкоматы».

- Найти банкомат или терминал с функцией приема денег.

- Вставить пластик.

- Ввести пин-код.

- Выбрать в техническом меню на экране опцию «Внести наличные».

- Вставить купюры пачкой, состоящей не более, чем из 40.

- Нажать опцию «Внести на карту».

- Убедиться, что баланс карточного счета пополнен, поможет раздел «Баланс».

- Затем завершить обслуживание, забрать карту и чек.

Люди занятые, являющиеся активными пользователями гаджетов, могут пополнить баланс счета, буквально в течение нескольких минут в интернет-банке, именуемом Сбербанк Онлайн:

- Пройдите авторизацию, введя логин и пароль.

- Дождитесь код доступа в смс на телефон.

- Введите пятизначный цифровой код в соответствующее поле.

- В личном кабинете нажмите на раздел верхнего горизонтального меню «Переводы и платежи».

Кликните пункт «Перевод между своими счетами и картами».

Заполните реквизиты счетов:

1. списания;

2. зачисления.

- Укажите сумму.

- Нажмите кнопку «Перевести».

- Подтвердите операцию кодом, отправленным на мобильный.

- Баланс карточного счета пополнен.

Установите мобильное приложение на смартфон или планшетный компьютер, и тогда станет возможным перевод денег на карточный счет дебетовой карты без необходимости ввода большое количество реквизитов. Достаточно знать один параметр — номер банковской карты получателя:

Откройте в приложении «Мой помощник» раздел «Платежи».

В меню выберите пункт «Между своими счетами».

Введите номер дебетовой карты Сбербанка.

Укажите сумму и подтвердите операцию.

Стоит знать, что определены лимиты на переводы с дебетовых карт Сбербанка:

один перевод — 30 тыс.руб.;

в сутки — 150 тыс.руб.;

в месяц — 1 500 тыс.руб.

Как снять наличные?

С карточного счета можно снять наличность, только с непосредственным применением пластика. Без него обойтись получиться только в форс-мажорной ситуации, связанной с:

- утерей или похищением;

- захвате платежным устройством;

- добровольной блокировкой;

- сильным повреждением;

- окончанием срока.

Точки, в которых имеется возможность снять наличные с дебетовой карты:

- Кассы Сбербанка при обязательном предъявлении паспорта.

- Фирменные банкоматы, а также программно-технические комплексы для автоматизированной выдачи денег других банков.

Условия годового обслуживания дебетовой картой Сбербанка и проценты

Наличие дебетовой карты не такое уж и затратное мероприятие для большинства клиентов. Практически в рамках всех дебетовых карт предоставляется возможность бесплатного ведения личного кабинета как через мобильное приложение, так и через компьютер. Перевыпуск по сроку карты также является бесплатным. Совершенно без комиссии осуществляется пополнение собственного счета как в кассе банка, так и через терминалы.

При подключении мобильного банка в эконом-режиме, плата никакая не предусматривается. Но если вы планируете использовать полную версию, тогда бесплатно получится попользоваться только первые 2 месяца, а каждый следующий месяц вам обойдется в 60 рублей.

Карты с бесплатным обслуживанием

Среди предложенных к оформлению карт есть и совершенно бесплатные. К данной категории относят пенсионный пластик и моментальный

Обращаем внимание, что карты для пенсионеров выпускаются только в системе МИР, как впрочем и для сотрудников бюджетных организаций. Моментальные карты становятся все более популярными, ведь их можно оформить буквально за 10 минут, вот, правда, бонусов они дают не так уж много как хотелось бы.

Рис.2. Бесплатные карты

Начисление процентов на остаток

Сбербанк предлагает возможность пенсионерам получать небольшой доход с услугой накопления. Вы просто храните свои деньги на счету, а взамен банк гарантирует до 3,5% годовых. Это, конечно, не 5-7% как при обычном депозите, но вы всегда можете снять свои деньги со счета не разрывая никаких контрактов с банком, в любое удобное время.

Лимиты

Что же касается лимитов, то здесь все довольно лояльно:

- для держателей пенсионных карт суточный лимит на обналичивание карты составляет — 50 тыс., а за месяц — 500 тыс. рублей;

- для классических карт Visa и MasterCard, «Аэрофлот» и «Подари жизнь», «Молодежной» и с уникальным дизайном ограничения меньше: до 150 тыс. в сутки как в собственных кассах и банкоматах, так и в партнерских, а за месяц можно обналичить не более 1,5 млн. рублей.

Бонусы

Вот и добрались до самого интересного. Самым важным и интересным, для заинтересованных в открытии дебетовой карты лиц, является бонусная программа. Что может быть приятнее получать различные скидки и участвовать в акции? Да только постоянная возможность самому накапливать для себя любую сумму будущей скидки. Так, Сбербанк предусмотрел бонусную программу для своих клиентов: «Спасибо от Сбербанка». Все что вы делаете — осуществляете покупки и получаете за каждые 30 потраченных рублей баллы. Позже их можно будет потратить на покупки в партнерской сети, которая активно развивается.

Cash Back для каждой карты устанавливается индивидуально. Например, для карты «Аэрофлот» он будет выражаться в милях, и потратить их можно будет на приобретение билетов Аэрофлота. А вот для остальных карт, он будет зачислен в виде реальных денег для оплаты товаров и услуг. Давайте рассмотрим детальнее:

для золотых карт предусмотрен кешбек до 5% при использовании карты для оплаты товаров в супермаркетах, а также при расчетах в кафе и ресторанах, а еще до 20% при покупках у партнеров;

для платиновых карт предусмотрели бонусную программу с возвратом до 10% при оплате на АЗС, в магазинах, ресторанах и такси;

для молодежной карты тоже гарантируют до 11% кэшбека за покупки в молодежных магазинах, и 0,5% при остальных тратах;

при оформлении остальных карт также предусмотрено участие в программе «Спасибо» но максимальный кешбек составит 0,5% за различные покупки.