Как узнать свою кредитную историю и можно ли ее исправить?

Содержание:

- Плохая кредитная история — это

- Где и как получить свою кредитную историю

- Как получить кредитную историю?

- Как заказать КИ через Госуслуги – пошаговая инструкция

- Что необходимо проверять в кредитной истории

- Как онлайн узнать краткий кредитный рейтинг или выписку из КИ

- Как можно испортить кредитную историю

- Услуга “Статус Контроль” от УБКИ

- Лучшие способы узнать свою кредитную историю

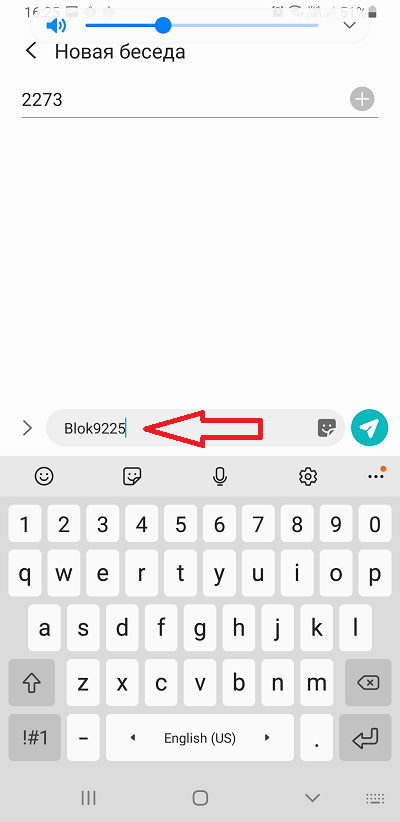

- Вариант 1: код вам неизвестен

- Проверить кредитную историю по фамилии

- Вариант 1: бесплатно-самостоятельный

- Как банки узнают о кредитах заемщиков

Плохая кредитная история — это

Почему кредитная история испортилась

По вине банка

- В вашу историю вписали данные вашего тезки. Из-за этого вы стали злостным неплательщиком.

- Вы вовремя внесли платеж, но банковский сотрудник не поставил нужную галочку. Из-за этого появилась отметка о просрочке.

- Вам одобрили кредит, а вы от него отказались. В этом случае банк может указать в отчете отклонение заявки.

Из-за перечисленных причин, о которых вы можете и не знать, банки отказывают людям с плохой КИ в кредите.

По вине человека

Причина 1. Вы допускаете просрочки. Особенно опасно, когда пауза длится 3 и больше месяцев или кредитор подал на вас в суд. Из-за этого в КИ появляются негативные отметки. Банки не хотят связываться с нарушителем договора. Для чего им давать кредит человеку, который не погашает его?

Причина 2. Вы копите долги: не оплачиваете алименты, услуги ЖКХ, штрафы и т. д.

Причина 3. Вы подаете много заявок на кредит. В кредитной истории отражается общее количество поданных заявок, а также количество одобренных и отклоненных. Что это значит для кредитора? Во-первых, что у человека финансовые проблемы. Во-вторых, если много заявок отклонили это означает что к нему нет доверия.

Причина 4. Вы часто изменяете персональные данные в своем досье. Человек может сменить адрес проживания, номер мобильного телефона и даже фамилию. Это нормально, если не происходит слишком часто. В противном случае, вызывает подозрения.

Причина 5. У вас много действующих кредитов

Банки пробивают по базе и принимают во внимание сумму, которую вы ежемесячно отдаете для погашения долгов. Так они рассчитывают долговую нагрузку

Эта сумма не должна превышать 40% от официального дохода. В противном случае, новый кредит вам не выдадут.

Причина 6. Вы злоупотребляете микрозаймами. Значит, вам постоянно не хватает до зарплаты. Для банков это означает, что вы не умеете планировать свои траты и распоряжаться бюджетом.

Причина 7. Вы досрочно погашаете кредиты. Заемщику это выгодно, ведь он сокращает свою переплату. А банкам — нет, ведь они недополучают прибыль. Не все, ведь им нужно сохранять свое место в рейтинге, но некоторые финансовые учреждения из-за этого отклоняют заявку.

Причина 8. У вас нет кредитной истории. У банков это вызывает подозрения. По ее длительности и качеству они судят об ответственности и платежеспособности претендента. Если в КИ нет данных, то финансовое учреждение сильно рискует при оформлении кредита.

| Банк | Сумма | Срок | Ставка |

|---|---|---|---|

| Уралсиб | 2 000 000 рублей | до 7 лет | от 9,9% |

| МТС Банк | 5 000 000 рублей | до 5 лет | от 6,9% |

| Промсвязьбанк | 3 000 000 рублей | до 7 лет | от 5,5% |

| СКБ-Банк | 1 500 000 рублей | до 5 лет | от 7% |

| Банк Открытие | 5 000 000 рублей | до 5 лет | от 6,9% |

| Росбанк | 3 000 000 рублей | до 5 лет | от 6,5% |

| Тинькофф | 2 000 000 рублей | до 3 лет | от 9,9% |

| Почта Банк | 1 500 000 рублей | до 5 лет | от 9,9% |

| УБРиР | 1 500 000 рублей | до 7 лет | от 8,5% |

| ВТБ | 5 000 000 рублей | до 7 лет | от 7,5% |

| Райффайзенбанк | 2 000 000 рублей | до 5 лет | от 7,99% |

| Металлинвестбанк | 3 000 000 рублей | до 7 лет | от 8,5% |

| СМП Банк | 3 000 000 рублей | до 7 лет | от 9,5% |

| Банк Хлынов | 1 500 000 рублей | до 7 лет | от 8,8% |

| Датабанк | 1 000 000 рублей | до 5 лет | от 11,5% |

| РНКБ | 3 000 000 рублей | до 7 лет | от 10,9% |

| МКБ | 3 000 000 рублей | до 15 лет | от 10,9% |

| Банк Зенит | 3 000 000 рублей | до 7 лет | от 10,9% |

Узнайте, какой банк одобрит рефинансирование

Пройдите короткий тест и узнайте, какие банки готовы одобрить вам рефинансирование. Выберите из списка подходящий банк, подайте онлайн заявку и получите деньги уже сегодня.

Что делать с плохой кредитной историей

Если были ошибки

- Гражданин подает запрос в бюро кредитных историй, лично посетив его или дистанционно: на сайте, по почте. Требования должны быть подтверждены фактами и документами.

- БКИ направляет запрос в банк, который предоставил ошибочные данные.

- Банк проверяет запрос и подтверждает правоту обратившегося лица.

- БКИ удаляет ошибочные данные в течение 1 месяца и сообщает об этом владельцу истории.

Если банк отрицает правоту клиента, то обладателю испорченной КИ стоит обратиться в суд. В качестве доказательств выступят: договор, график платежей, справка о погашении кредита и все квитанции, подтверждающие своевременность внесения платежей. Покажите их в суде, и это повлияет на вашу КИ.

Если это — вина самого человека

- Подайте заявку на кредит или займ на минимально возможный срок.

- Вносите платежи своевременно и в полном объеме.

- Ожидайте обновления данных в кредитной истории.

- Повторно возьмите кредит или займ и, соблюдая все условия, погасите его.

Вместо кредита или займа можно оформить кредитную карту. Погашать ее следует и до окончания льготного периода, и после, чтобы дать возможность банку заработать на вас. Что именно вы оформите будет зависеть только от вас. Все способы одинаково влияют на вашу КИ.

Где и как получить свою кредитную историю

К содержимому КИ имеют доступ непосредственно ее субъект (заемщик), пользователи (банки, микрофинансовые организации), ЦККИ (только к титульной части), представители суда. Кредитная история бесплатно может быть выдана ее субъекту при самостоятельном обращении в соответствующее бюро 1 раз в год. Все следующие запросы в течение 12 месяцев будут оцениваться по внутреннему тарифу компании.

На основании КИ формируется рейтинг платежеспособности заемщика. Он важен для организации, которая принимает решение о выдаче денежных средств новому клиенту. Самостоятельно бывает достаточно сложно разобраться в объемном отчете и понять, какие сведения он несет для кредитора. Чтоб оценить свой потенциал как заемщика, можно обратиться в специализированные сервисы за получением кредитного рейтинга, выстроенного на основании КИ. Рассмотрим несколько примеров.

РБКИ Эквифакс — одно из самых популярных бюро в России. Отличается от всех других сервисов тем, что непосредственно собирает данные у банков и МФО и предоставляет кредитную историю субъектам для самостоятельной оценки. При , далее — от 27 до 120 руб. за отчет в зависимости от выбранного пакета услуг (минимум 595 руб. за пакет). Метод предоставления — кредитная история онлайн

Обратите внимание, необходимо будет подтвердить личность одним из способов: через онлайн-сервис eID (бесплатно), расчетный счет (50 рублей), систему Contact (150 рублей), телеграмму на почте или посетить офис с паспортом (бесплатно).

Отчет будет доступен только после регистрации на сайте и подтверждения личности. Для его заказа необходимо авторизоваться, перейти в раздел «Услуги» и там нажать на стрелочку напротив бесплатного единоразового отчета

Время исполнения — от нескольких минут до 1 рабочего дня.

Мойрейтинг.рф — площадка, где можно заказать кредитный рейтинг и проверить отсутствие в нем ошибок, неправомерно оформленных обязательств и других нежелательных данных. Стоимость составляет 299 руб. за 1 отчет и 499 руб. за полугодовую подписку (6 отчетов). Бесплатно предоставляются советы и рекомендации по улучшению рейтинга.

БКИ3 — сервис с возможностью заказать подробный отчет по кредитному рейтингу в режиме онлайн. В нем клиент увидит список кредитов, просрочку (при наличии), количество погашенных платежей, рекомендации по улучшению. Разовый отчет будет стоить 299 руб., подписка на 3 месяца (за 3 документа) — 499 руб.

Юником24 — сайт с возможностью получить рейтинг финансового здоровья (РФЗ) в срок не более 5 минут. В отчете будут показаны аналогичные показатели, которыми пользуются крупнейшие банки при оценке своих клиентов. Стоимость РФЗ — от 200 до 400 Р.

Отчет содержит различные данные, из которых ясно видно вероятность одобрения кредита, конкретные проблемы в истории (если они есть) и какие меры стоит предпринять, чтобы гарантированно получить деньги.

Правильная история — с помощью данного сервиса всего за 15 минут можно получить полноценный кредитный отчет от НБКИ, который содержит информацию о долгах, просрочках, действующих и закрытых кредитах. Стоимость составит 799 рублей.

При желании можно получить рекомендации по исправлению КИ. За 899 р. вы можете получить комплексную услугу: полноценный отчет по истории + аналитический отчет.

В целях обеспечения безопасности и конфиденциальности предоставляемой информации для использования сервиса потребуется пройти авторизацию через Госуслуги.

Banki.ru — это сервис персонального подбора кредита, который помогает клиентам выбрать необходимые банковские продукты с высокой вероятностью одобрения. А также, с его помощью можно подсчитать свой скоринговый балл. Подбор кредитного продукта на ресурсе банки.ру осуществляется после расчета индивидуального кредитного рейтинга клиента, который производится абсолютно бесплатно. На основании произведенного подсчета сервис определяет вероятность одобрения кредита и подбирает наиболее подходящие для клиента предложения с учетом требований банков.

Есть еще один удобный вариант узнать о своем финансовом потенциале — это обратиться в МФО, где ранее был оформлен микрозайм. Работники компании перед одобрением заявки уже изучили вашу КИ, поэтому они могут предоставить ее заемщику для ознакомления бесплатно и максимально быстро. Подобную услугу уже оказывают МигКредит и Platiza.

Как получить кредитную историю?

Сначала ее нужно найти

Ваша кредитная история может храниться в одном БКИ или сразу в нескольких. Чтобы узнать, в каких именно бюро хранится ваша история, нужно отправить запрос в Центральный каталог кредитных историй. Проще всего сделать это онлайн:

Через Портал госуслуг

Нужно зайти во вкладку «Услуги», в раздел «Налоги и финансы», в подраздел «Сведения о бюро кредитных историй». Для доступа к данным понадобятся только паспорт и СНИЛС.

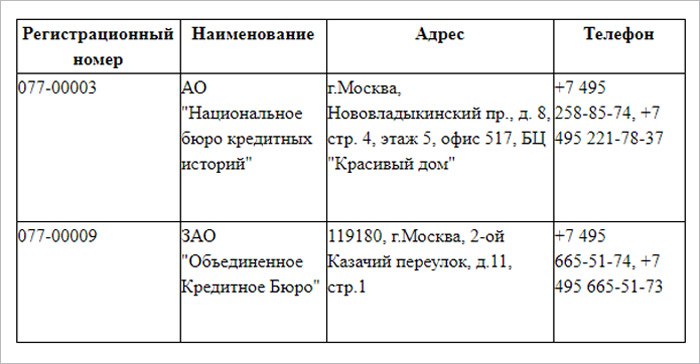

В ответ Банк России пришлет вам в личный кабинет на Портале госуслуг список всех БКИ, в которых хранится ваша кредитная история. Информация будет включать название, адрес и номер телефона бюро.

На сайте Банка России

Для этого вам понадобится код субъекта кредитной истории (комбинация букв и цифр). Если вы брали кредит или заем хоть раз в жизни, значит, этот код у вас уже есть. Его можно найти в вашем кредитном договоре либо уточнить в банке или МФО, в которых вы брали кредит.

Если вспомнить старый код не удается, а банк или МФО не помогают, код можно сформировать заново. Для этого нужно лично обратиться в любой банк или бюро, чтобы создать новый код.

Этот код надо будет указать в запросе, который нужно создать на сайте Банка России. Не позднее следующего рабочего дня вы получите письмо с названиями всех бюро, где хранится ваша история.

Если вы не любитель онлайн-запросов, то можно, например, направить телеграмму в Центральный каталог кредитных историй. Ответ придет в течение трех дней. Но пришлют его на электронный адрес, который вы укажете в телеграмме. В письме вам сообщат, в каких бюро хранится ваша кредитная история.

Когда вы узнаете список бюро, нужно в каждом из них запросить свою кредитную историю

-

Бесплатно

По

два раза в год каждое бюро обязано предоставить вам кредитную историю бесплатно. При этом можно выбрать: дважды запросить отчет на электронную почту или один раз в электронном виде и один раз — на бумаге.Подать заявку можно:

- Через сайт бюро

Чтобы получить документ в электронном виде, проще всего отправить онлайн-заявку через сайт БКИ. В процессе оформления заявки вас автоматически переадресуют на Портал госуслуг для авторизации, а затем обратно — на сайт бюро. Отчет придет на электронную почту в течение трех рабочих дней.

- Телеграммой

Можно отправить телеграмму на официальный адрес БКИ. В ней нужно указать свое имя, данные паспорта и адрес электронной почты, на который вы хотите получить отчет. В этом случае вашу подпись должен заверить сотрудник почты. БКИ обязано прислать ответ в течение трех рабочих дней после получения запроса.

В офисе БКИ

Здесь вы можете получить свою кредитную историю в бумажном виде в тот же день. Для этого нужно прийти в бюро с паспортом.

Обычным письмом по почте

Самый долгий и трудоемкий вариант — отправить в БКИ письмо обычной почтой. Такой запрос должен быть заверен нотариусом. В письме можно указать, как вы хотите получить ответ: в бумажном виде на свой почтовый адрес или в электронном — на адрес электронной почты. В этом случае к трем дням на подготовку отчета прибавится время доставки писем.

За деньги.

Если кредитная история вам нужна срочно или чаще, чем дважды в год, вы можете получить ее за дополнительную плату.

Для этого можно использовать все перечисленные выше способы: обратиться в офис БКИ, послать телеграмму, отправить письмо по почте или оставить заявку на сайте бюро. При этом некоторые бюро за дополнительную комиссию могут предоставить отчет в режиме онлайн.

Кроме того, можно получить отчет через свой банк. Но при условии, что он сотрудничает с теми БКИ, в которых хранится ваша кредитная история. Оформить запрос можно через личный кабинет на сайте банка.

Запрашивать информацию через банк имеет смысл только в том случае, если ваши данные хранятся именно в тех бюро, с которыми сотрудничает банк. Иначе вы либо ничего не получите, либо должны будете дополнительно запрашивать информацию в других бюро.

БКИ публикуют на своих сайтах полный список банков, с которыми они работают.

Как заказать КИ через Госуслуги – пошаговая инструкция

О том, как это сделать моя пошаговая мини-инструкция.

Шаг 1. Заведите личный кабинет на Госуслугах РФ.

Не забудьте заполнить свои персональные сведения (ИНН, паспортные данные, СНИЛС).

Зарегистрируйте личный кабинет на Госуслугах!

Зарегистрируйте личный кабинет на Госуслугах!

Шаг 2. Подтвердите свою учётную запись.

Сделать это можно, посетив лично с паспортом МФЦ, банк, отделение Почты России, отделение полиции. Лично я делала это через МФЦ: быстро и чётко.

Шаг 3. В личном кабинете перейдите в «Услуги» в категорию «Налоги и финансы».

Шаг 4. Выберите из представленного перечня услугу «Сведения о бюро кредитных историй».

Шаг 5. Нажмите на пункт «Доступ физических лиц к списку организаций, в которых хранится кредитная история».

Шаг 6. Заполните и отправьте заявление.

Через 5 минут в ЛК придёт уведомление с запрашиваемой информацией. Перечень ваших БКИ будет выглядеть так:

Количество бюро у всех будет разное. Зависит от количества ваших кредиторов и количества БКИ, с которыми они сотрудничают.

Вы можете список сохранить, распечатать или отправить себе на е-мейл. Эта информация также будет всегда доступна вам в ЛК в разделе «Уведомления».

Теперь, имея на руках список БКИ, где хранятся ваши кредитные досье, вы можете проверить в них кредитную историю, направив запрос одним из доступных способов:

- лично посетив офисы бюро;

- направив по указанным в перечне адресам заказные письма-заявления, заполненные по форме конкретного БКИ. При необходимости за образец можно взять этот шаблон;

- направив запрос-телеграмму через Почту России;

- воспользовавшись услугами ЛК своего онлайн-банка;

- сделав запрос через специализированные интернет-сервисы;

- отправив запрос на специально выделенную электронную почту БКИ (найти её можно в разделе «Контакты» на официальных сайтах бюро). Этот способ доступен только лицам, имеющим усиленную квалифицированную подпись.

У меня на «Госуслуги РФ» подтверждённая учётная запись, поэтому я направляю запрос на получение КИ через сайты БКИ, в которых хранится моё досье.

Рассмотрю процесс запроса на примере Национального бюро кредитных историй (НБКИ) и бюро кредитных историй «Эквифакс». Оба этих бюро есть в реестре Банка России.

2. Прохожу идентификацию своей личности через портал «Госуслуги РФ». После успешного подтверждения мне доступна услуга «Запрос кредитной истории». Заполняю заявку и подтверждаю данные через портал «Госуслуги РФ».

Вот и всё! Через несколько минут в ЛК НБКИ отчёт готов к просмотру и скачиванию.

Аналогичным образом поступаю, запрашивая отчёт в «Эксифакс».

1. Захожу на сайт бюро. На главной странице кликаю по надписи «Получить бесплатно».

2. Перехожу на следующую страницу и нажимаю кнопку «Кредитная история бесплатно».

3. Открывается договор-оферта, с которым надо внимательно ознакомиться и подтвердить согласие с его условиями в специальном окошке. После чего нажимаем «Далее».

4. Затем поэтапно заполняем вкладки: «Личные данные», «Адрес регистрации», «Дополнительная информация». Придумываем пароль для ЛК, подтверждаем свою электронную почту и телефон.

5. Успешно пройдя все этапы, я попала в свой личный кабинет «Эксифакс». В нём мне доступна услуга «Получить кредитную историю» бесплатно.

Нажатием одной кнопки оформляю заказ бесплатного отчёта, и через мгновенье он появляется во вкладке «Мои заказы».

Что необходимо проверять в кредитной истории

Обычно кредитную историю запрашивают, чтобы проверить достоверность сделанных записей и убедиться в ее качестве перед тем, как получить крупный кредит – ипотечный или на покупку автомобиля. Но даже если человек не собирается брать никакие кредиты, контроль за кредитной историей необходим. Для чего?

- Чтобы вовремя заметить и предотвратить попытки мошенничества. Если паспортные данные заемщика стали достоянием нечистых на руку «дельцов», они могут попытаться получить кредит. Если это произойдет, сведения о кредите появятся в кредитной истории, и можно будет своевременно сообщить кредитору и полиции о противоправном действии.

- Для исключения ошибок. Иногда банки и финансовые организации, выдающие кредит, слишком поздно передают информацию о сделанном платеже или совсем забывают это сделать, несмотря на установленную законом прямую обязанность.

- Чтобы повысить финансовую грамотность. Знать свою кредитную историю и интересно, и полезно. Регулярное изучение кредитной истории поможет лучше понять механизмы работы банков.

Как онлайн узнать краткий кредитный рейтинг или выписку из КИ

Не всегда есть необходимость запрашивать полный отчет, тем более если 2 запроса уже были израсходованы. Для оценки вероятности одобрения кредита, контроля за существенными изменениями КИ и тд. вполне можно пользоваться кратким кредитным рейтингом или выпиской из КИ. Они обходятся дешевле или вовсе предоставляются без взимания платы.

Рейтинг также указывается в отчете БКИ. Он показывает вероятность одобрения кредита. Но банки применяют собственные модели оценки клиента.

Краткая выписка о кредитной истории в онлайн-банке Тинькофф

Особенности краткой выписки из КИ в Тинькофф Банке

- Формируется на основе данных, полученных из НБКИ и собственного анализа, проведенного банком.

- Выписка показывает информацию о рейтинге, по которому можно определить вероятность одобрения кредита.

- Дополнительно банк предлагает ознакомиться с рекомендациями по улучшению КИ (если необходимо).

Через сервис «Кредитный рейтинг онлайн»

Сервис «Кредитный рейтинг онлайн» обслуживается компанией Юником24. Он позволяет оперативно получить информацию о кредитном рейтинге. С ее помощью можно оценить вероятность одобрения кредита, качество КИ и т. д.

При первом обращении необходимо заполнить подробно сведения о себе (Ф.И.О., паспортные данные) и создать учетную запись в сервисе. В дальнейшем получать актуальные сведения о кредитном рейтинге можно через личный кабинет.

Создатели сервиса напоминают, что каждый запрос КИ сторонней организацией будет учтен при обработке заявок на кредиты. Они также напоминают, банки, проверяющие кредитную историю заемщиков, принимают решение самостоятельно и используют для оценки клиентов различные методики. Высокий рейтинг в сервисе не может служить 100% гарантией одобрения ссуды.

Узнать свой кредитный рейтинг онлайн

Через сервис моментального кредитного рейтинга «3 БКИ»

Сервис «3 БКИ» позволяет получить почти мгновенно оценку кредитного рейтинга. Она рассчитывается на основе собственной методики, созданной разработчиками ресурса. Обработка запроса занимает буквально несколько секунд.

Пользователю на выбор предлагает разовый отчет за 299 р. или оформить подписку на 3 ежемесячных отчета за 499 р.

Особенности интернет-сервиса

- Предоставляются рекомендации по улучшению КИ.

- Минимальный набор данных, необходимых для получения отчета.

- Подарки при заказе услуги (например, бесплатный курс «Антиколлектор»).

Узнать историю через сервис 3 БКИ

Кредитная история и скоринг онлайн через сайт MyCreditInfo

Сервис MyCreditInfo предлагает получить данные по кредитному рейтингу в режиме онлайн, а для тех, кто раньше никогда не брал кредиты – вместо него доступен социодемографический скоринг. С помощью него можно также отправить запрос на получение отчета из кредитной истории в бюро «Русский стандарт» и НБКИ, а затем получить его.

Стоимость услуг в MyCreditInfo

- отчет БКИ – от 990 р.;

- кредитный рейтинг – 290 р.;

- социодемографический скоринг – 300 р.

Узнать КИ в MyCreditInfo

Онлайн-сервис «Невылет.РФ» для вылетающих заграницу

Сервис «Невылет.РФ» предназначен для тех, кто собрался в поездку за границу. Он позволяет оценить вероятность того, что человек попал в черный список людей, которым запрещен выезд заграницу.

Благодаря сервису, человек может получить сведения о долгах по кредитам, налогам и т. д. Сервис также предоставит рекомендации о том, что делать при низкой вероятности вылета. Стоимость услуг – 299 р.

Проверка в сервисе Невылет.РФ

Как можно испортить кредитную историю

1 Самый распространенный способ испортить кредитную историю – просрочить два очередных платежа подряд на срок больше 120 календарных дней без согласования с банком и внятных причин.

Избежать такой неприятности просто. Если просрочка очередного платежа по разным причинам неизбежна, надо обязательно связаться с кредитным отделом и согласовать сроки платежа. Как правило, кредитные организации лояльно относятся к подобной ситуации, ведь произойти у заёмщика может всякое: задержка зарплаты, больничный, командировка

В этой ситуации важно, что заёмщик сам предупреждает о форс-мажоре и не пропадает из поля зрения

2 Довольно частое явление – ошибки в паспортных данных или других сведений из титульной части кредитной истории. Для исправления нужно предоставить кредитной организации документы для внесения изменений.

Кстати, иногда возникает коллизия «двойников», когда в БКИ попадают данные людей с одинаковыми данными из титульной части. В этом случае так же нужно добиваться внесения корректив в титульную часть по запросу кредитной организации.

3 Нередко в кредитную историю попадают сведения о мошенничестве. Это вовсе не означает, что банк считает заёмщика жуликом.

Стандартная ситуация: человек оформляет товарный кредит на бытовую технику. Например, телевизор. И в разговоре с кредитным специалистом оговаривается, что приобретенный в кредит телевизор он собирается продать.

При этом все забывают, что товарный кредит целевой по определению! То есть признаки намерений на совершение мошеннических действий налицо. Человеку гарантированно отказывают в кредите и соответствующая запись появляется в кредитной истории.

В этом случае нужно не забывать, с кем вы разговариваете – ведь кредитный специалист, при всем своем дружелюбии, беспокоится только об интересах банка. И, разумеется, нужно понимать, что товарный кредит фактически выдается под залог товара и до окончания действия кредитного договора заемщик ограничен в правах на этот товар.

Услуга “Статус Контроль” от УБКИ

Клиенты Приватбанка могут получить услугу “Статус Контроль” от УБКИ. Она позволяет узнать свой кредитный рейтинг. Необходимость в таком сервисе возникает в том случае, если Вам требуется оформить новый займ, повысить лимит на кредитке или Вы получили отказ от банка в оформление займа и не знаете причин.

Статус в украинской базе КИ появляется, если Вы хоть раз оформляли ссуду, покупали товар в рассрочку или выступали в качестве поручителя. В ней отражаются выплаты, просрочки, запросы на оформление нового займа. Банки всегда проверяют своих потенциальных заёмщиков через УБКИ, чтобы удостовериться благонадёжности и платёжеспособности клиента.

Сведения попадают не только из банков, но и из лизинговых и микрофинансовых организаций, финансовых союзов и прочих финансовых учреждений Украины. При подаче заявки Вы обязательно даёте своё согласие в письменной форме на получение информации из УБКИ. Без этого пункта в выдаче ссуды будет отказано, так как оценка кредитной истории является основным фактором в принятии решения о заключении договора.

Подключение услуги “Статус Контроль” позволяет контролировать свой рейтинг в УБКИ. На номер мобильного телефона будут поступать СМС-сообщения с каждым внесением информации и изменением рейтинга:

- появление просроченных платежей;

- внесение оплаты и погашение долговых обязательств;

- открытие и закрытие договора займа;

- запросы на получение сведений из Вашей КИ;

- ежемесячное состояние Вашего рейтинга.

Тарифы

Рассмотрим тарифы на подключение услуги “Статус Контроль” в УБКИ от Приватбанка:

| Наименование услуги | Стоимость |

| Отчёт “Кредитная история” |

|

| Отчёт “Кредитный рейтинг” | 50 грн. |

| Услуга “Статус Контроль” | В зависимости от выбранного тарифа стоимость варьируется от 15 до 55 грн./мес. |

| СМС-контроль | 15 грн./мес. |

Как подключиться?

Подключить функцию “Статус Контроль” можно следующими способами:

- Пройти регистрацию на сайте УБКИ и в личном кабинете подключить опцию.

- Войти в интернет-банкинге или мобильном приложении Приват24, где выбрать раздел “Мои счета/Кредитный рейтинг”.

- В мобильном приложении “Кредитная история”, разработанном для операционных систем Андроид и iOS.

Лучшие способы узнать свою кредитную историю

После того,

как будете знать, в каком БКИ находится КИ, переходите к непосредственной

проверке кредитной истории. Выбирайте один из этих способов.

Стоимость проверки — 299 рублей

Способы оплаты — QIWI Кошелек, Банковская карта, Яндекс.Деньги

Время подготовки отчета — рассмотрение заявки в течение 1 минута

Спец. предложение — 6 отчетов за 499 руб.

Обращение напрямую в БКИ

Обращение

напрямую в БКИ может быть:

- Путем личного визита в один из офисов.

- Направив телеграмму на адрес одного из офисов.

- Онлайн по паспорту. Если, конечно же,

есть такая возможность. Например, для того чтобы узнать кредитную историю

онлайн по паспорту в Эквифаксе, необходимо создать личный кабинет.

БКИ оказывает и другие услуги. Самыми популярными являются:

- Присвоение или изменение специального

кода. При себе нужно иметь документ, удостоверяющий личность – паспорт

гражданина Российской Федерации. - Оформление справки о всех БКИ, в которых есть КИ. Это актуально, если она отличается.

- Исправление КИ.

Обращение к агентам БКИ

Агентами БКИ являются «Ренессанс Кредит», «Почта Банк», некоторые банки в регионах. О том,

оказывается ли эта услуга, следует спросить из дома, позвонив по телефону. И

тогда в отделении придется провести не более получаса. Именно столько времени

занимает подготовка кредитной истории.

У этого способа есть один недостаток – он платный. Стоимость варьируется в диапазоне от

700 до 1500 рублей в зависимости от агента БКИ.

Обращение в салон связи «Евросеть»

При обращении в салон связи «Евросеть» нужно иметь при себе документ,

удостоверяющий личность гражданина Российской Федерации – паспорт. Вообще,

всегда берите его с собой – и при обращении напрямую в БКИ, и при обращении к

агентам БКИ.

Стоимость услуги составляет около 1000 рублей.

Также в салоне связи «Евросеть» есть такая услуга, как «Идеальный заемщик». Она

представляет собой своего рода порядок действий по улучшению кредитной истории.

Ее цена – около 500 рублей.

Посредством интернет-банкинга

Многие считают, что получить кредитную историю онлайн не доступно простому человеку, что для

этого требуются особые знания. Однако эта точка зрения является ошибочной. Для

этого достаточно зайти в «Личный кабинет» и выбрать соответствующий пункт.

Сейчас это могут сделать клиенты «Сбербанка» и «Бинбанка».

Стоимость услуги составляет около 500 рублей.

Посредством других сервисов

Они становятся все более популярными. Позволяют заказать мини-выписку, в которой указан

рейтинг, наличие просрочек и т.д. Подождать нужно будет буквально считанные

секунды. Заказать же кредитный отчет этим способом не удастся.

Стоимость услуги составляет около 300 рублей.

Самые крупные сервисы – MoneyMan и «Мой рейтинг».

Посредством АКРИН

АКРИН – это представитель НКБИ. Здесь можно:

- оформить справку из ЦККИ;

- спросить специальный код;

- заказать экспресс-выписку из НКБИ;

- заказать кредитный отчет из НКБИ;

- изменить кредитную историю в НКБИ;

- подключить информирование по SMS об изменении кредитной истории в

НКБИ.

Если возникнут трудности, то можно связаться со специалистами АКРИН – позвонив по

телефону или написав на электронную почту.

В АКРИНе необходимо пройти регистрацию и подтвердить личность. Оплата услуг производится несколькими

путями, в том числе переводом с банковской карты и электронных кошельков

Яндекс.Деньги и Webmoney.

Вариант 1: код вам неизвестен

Если код вам неизвестен, выбираете наиболее приемлемый вариант:

- Отправка телеграммы в ЦККИ, в которой задается запрос о наличии вашей истории в том или ином бюро. Подпись можно заверить прямо в отделении Почты России. Естественно, за эти услуги придется заплатить почтамту.

- Отправка запроса по почте или личный визит в любое БКИ. При личном визите запрос будет обработан бесплатно, при письменном отправлении необходимо завизировать свою подпись у нотариуса.

- Обращение в банковское учреждение, где есть данные о вас — то есть туда, где вы уже брали заем. Там должны быть данные о БКИ, в которых находятся ваша история. Также в этом банке можно взять ту часть КИ, которая хранится именно в нем.

Проверить кредитную историю по фамилии

Многие задают вопрос, ? Невозможно. Кредитный отчет относится к категории данных, запрещенных публичному разглашению. А однофамильцев в нашей стране встречается большое количество. В результате отчет Иван Ивановича может прийти другому человеку.

Существуют сервисы, которые предоставляют возможность посмотреть кредитную историю через интернет, однако не бесплатно и только при наличии всех паспортных данных клиента.

Иногда в процессе жизни человек меняет свою фамилию по разным причинам. Как быть в этом случае? Если вы поменяли фамилию, вам необходимо обратиться в БКИ или банк с просьбой внести изменения в состояние ки. К заявлению прикладывается копия нового паспорта с измененной фамилией.

Вариант 1: бесплатно-самостоятельный

Вся необходимая информация находится на официальном веб-ресурсе Центробанка РФ по адресу cbr.ru/ckki. После перехода на сайт необходимо узнать сведения об организациях кредитных историй, для чего следует выбрать соответствующую кнопку. Далее из двух клавиш выбираем вариант «Субъект».

Здесь предлагаются еще два варианта. Если вы знаете необходимый код кредитной истории, жмете верхнюю кнопку. Если не знаете— жмете на нижнюю и читаете инструкцию, что делать в данном случае.

После нажатия на кнопку «Я знаю код» вам предложат вести персональные данные — от фамилии до адреса электронной почты. Внимательно введите информацию, проверьте ее, после чего отошлите запрос, нажав на нижнюю клавишу.

Теперь останется только подождать, пока на ваш имейл придет электронное письмо с данными от ЦККИ. При наличии банковской информации вы получите перечень бюро, где ее можно узнать. В случае отсутствия кредитной истории, то в ответе будет указано, что никаких данных ни в одном БКИ нет. Это означает, кредитной истории пока еще нет по причине отсутствия соответствующих действий с вашей стороны, и вы можете начинать свою работу с банковскими и иными финансовыми учреждениями «с чистого листа».

Как банки узнают о кредитах заемщиков

Перед тем, как одобрить заявку на займ, банки тщательно проверяют заемщика по различным критериям. В этот список входит процент закредитованности и порядок соблюдения графика платежей.

В первом случае банк оценивает вероятность возникновения проблем с платежами – если у клиента много займов, на их оплату уходит определенная часть дохода. Если ежемесячный объем расходов превышает 60%, решение по заявке будет отрицательным.

Во втором случае оценивается надежность и добросовестность клиента по кредитной сделке. Если он систематически допускает просрочки или вносит платежи в последний день платежа – это создает негативное впечатление и ведет к отказу по заявке.

Перечисленные сведения банки получают от БКИ. Первое, что делает финансовая организация после поступления заявки на займ – делают запрос в Бюро и смотрят на скоринг балл (уровень кредитоспособности). Если он низкий, сразу отклоняют заявку, если удовлетворительный, проводят дальнейшую проверку, изучая финансовое прошлое клиента.

Таким образом, есть разные способы узнать о наличии задолженности по займу. Рекомендуется регулярно проверять наличие долгов, так как просрочка грозит проблемами с получением последующих займов в банковских организациях

При этом важно учитывать, что она может возникнуть случайно – например, если клиент произвел платеж в последний день графика, но он не дошел сразу из-за технических проблем. Чтобы свести риск появления кредитной задолженности желательно вносить ежемесячный платеж заранее – не позднее, чем за 3 дня до даты списания средств со счета