Карты с кэшбэком и процентом на остаток 2020: свежий обзор

Содержание:

- Как выбрать дебетовую карту с кэшбеком

- Дебетовые карты с cashback

- Часто задаваемые вопросы

- Как пользоваться кэшбэком – 6 основных этапов получения cashback в Интернете ?

- ЮниКредит Банк

- Почему вам возвращают деньги за покупки

- Открытие

- 10 место. Кэшбэк на все (Райффайзенбанк) — Visa

- Рейтинг 13 лучших банковских карт с кэшбэком в 2021 году

- Как правильно пользоваться кэшбэк-сервисом, чтобы получить деньги

- В заключение

Как выбрать дебетовую карту с кэшбеком

При выборе дебетовой карточки с Cash Back важно обращать внимание на размер и правила начисления процентов, стоимость обслуживания, дополнительные и скрытые условия. Основные характеристики, которые необходимо изучить:

Основные характеристики, которые необходимо изучить:

- Категории начисления кэшбэка. Банк не может возвращать деньги за все покупки в большом объеме каждому держателю дебетовой карты. Это невыгодно финансово. Поэтому кэшбэк начисляется на избранные категории: супермаркеты, АЗС, магазины, развлечения, билеты и т.д. В выбранной категории кэшбэк имеет самый высокий процент.

- Процентное выражение Cash Back. Эмитент может начислять 1-15% на расходы клиентов. Стандартный размер кэшбека по дебетовым картам колеблется в пределах 2-5%.

- Разновидность кэшбэка. Это могут быть рубли, баллы, бонусы, скидки, сертификаты и т.д. Выгоднее всего выбрать карту с возвратом в реальных деньгах. Работа со скидками, сертифкатами и бонусными программами требует большей вовлеченности, лишней траты времени.

- Стоимость годового обслуживания. Банки предлагают дебетовые карты с бесплатным обслуживанием, с оплатой полной стоимости за год или условно бесплатные (не оплачиваются при выполнении определенных условий). Рекомендуется выбирать полностью бесплатные варианты, если вы активно пользуетесь карточкой, подойдет условно бесплатная программа обслуживания.

Дебетовые карты с cashback

- Памятка владельцу

- Полезная информация

Софья Комарова Автор Выберу.ру, sofyakomarova@vbr.ru Специализация: ипотека, кредиты, пластиковые карты

Дебетовые карты с кэшбеком позволяют возвращать на счет часть суммы покупки по безналичному расчету. В зависимости от условий, предлагаемых банками, проценты могут начисляться за все купленные с помощью дебетового пластика товары или только за отдельные товарные группы. Пластик с cashback может с выгодой использоваться на АЗС, при покупке авиа- и железнодорожных билетов, бронирования номеров в гостиницах. На счет при этом возвращаются не условные бонусы, а реальные деньги, которые можно использовать по своему усмотрению.

Размер кэшбэка определяет стоимость продукта, место и вид покупки, условия конкретных программ банка и его партнеров. Полный перечень товарных групп и компаний, которые сотрудничают с финансовой организацией, вы можете уточнить на ее сайте.

Как правило, кэшбэк не распространяется снятие наличных, перевод средств, операции в интернет-банке и т.п. Некоторые банки устанавливают максимальную сумму возврата в месяц. Самые выгодные предложения с кэшбеком – те, с помощью которых можно получить максимальный процент, при этом банк не берет платы за обслуживание пластика, а скидку вы можете получить за те товары и услуги, которыми вы чаще всего пользуетесь.

Чтобы выбрать лучшие варианты с кэшбеком и начислением, вы можете подробно ознакомиться с условиями их использования. На портале Выберу.ру представлены предложения банков по дебетовкам с кэшбеком за 2021 год. Продукты располагаются в виде списка, где первыми идут наиболее выгодные предложения. Сравнив условия и ставки разных финансовых организаций, вы сможете определить наиболее выгодные. Сопоставьте его размер, а также стоимость выпуска пластика, ежегодной оплаты, величины процентов на остаток и другие особенности. Когда вы определите лучшие кэшбэк-карты, подать заявку на оформление интересующего продукта вы можете прямо на нашем сайте.

В какой банк я могу подать заявку на дебетовую карту?

Каждый банк стремится шагать в ногу со временем, и большая часть российских кредитных организаций уже сделала возможным оформление заявки на дебетовую карту онлайн на своих сайтах. Найти такие банки в своем городе вы сможете с Выберу.ру: на странице представлены специальные предложения по дебетовым картам от местных банков.

Могу я подать заявку на карту сразу во все банки?

Можете. Для этого потребуется отдельно заполнить заявку на каждую дебетовую карту из списка. Если вы получите ответ сразу от нескольких банков, то всегда сможете отказаться от наименее выгодных предложений в пользу самого удобного.

Как я узнаю, приняли мою заявку на карту или нет?

После того, как вы заполните заявку и отправите ее банку, на странице появится соответствующее сообщение. Также подтверждение может быть отправлено в качестве СМС-сообщения на указанный номер телефона или на вашу электронную почту, указанную в заявке.

Как узнать, одобрили мне заявку на карту или нет?

Сотрудник банка свяжется с вами по номеру телефона, указанному в заявке, и ответит на интересующие вас вопросы. Также результат рассмотрения заявки может быть продублирован в качестве СМС-сообщения и на электронную почту.

Как выбрать дебетовую картуКак получить дебетовую карту

Валютные дебетовые карты с процентами на остатокИспользование дебетовой карты

Условие начисления кэшбека (cash back)Преимущества дебетовых карт: скидки и бонусы

Часто задаваемые вопросы

Как поменять виртуальные баллы на реальные деньги? На уровне «Больше, чем Спасибо» можно обменять бонусы на деньги – это делается моментально в мобильном приложении или интернет-банкинге. Курс: 1 бонус – 50 копеек. Это не совсем выгодно, поэтому лучше тратить баллы по курсу 1 к 1, оплачивая покупки, тем более у банка много хороших партнеров. Опция пригодится на случай, если держателю карты срочно понадобятся деньги.

Почему баллы за покупку не начислили? Кэшбэк не начисляется мгновенно (от 5 до 40 дней). Нужно внимательно читать правила подключения к бонусной программе – политика работы Сбербанка максимально открытая и всё, что нужно клиенту – можно прочитать на сайте бонусной программы. Баллы точно придут, если покупка совершена в рамках программы. Если случилось какое-то недоразумение, можно обратиться в контакт-центр и компетентный сотрудник ответит на все вопросы.

Чтобы получать максимальную выгоду от пользования кэшбэком, нужно подключать его к дебетовой или кредитной карте? Чтобы извлекать наибольшую выгоду от участия в программе – нужно подключать её на карту, с которой активно совершаются покупки. На кредитках копить «Спасибо» не очень удобно, если часто пользоваться заемными деньгами (нужно следить за расходом средств банка и личных): по условию 2-4 уровней привилегий нужно тратить не меньше 5000 рублей, причем от суммы израсходованных денег должно быть «своих» хотя бы 50%

Большинство клиентов банка подключает к бонусной программе дебетовые (в основном зарплатные) карты.

Как не потерять накопленные баллы? Важно не забывать, что кэшбэк Сбербанка сгорает, если не тратить бонусы 1 год. Это условие касается всех карт

Лучше каждый месяц проверять баланс счета «Спасибо» и думать, куда их потратить: на сайте программы без проблем можно найти хороший магазин и получить скидку до 99% в обмен на баллы.

Как пользоваться кэшбэком – 6 основных этапов получения cashback в Интернете ?

Выгода от использования кэшбэка очевидна. Однако далеко не все знают, как получить выгоду грамотно и быстро. Помочь может представленное ниже поэтапное описание процедуры получения кэшбэка.

Этап 1. Выбор сервиса и регистрация

Тем не менее эта сфера в нашей стране развита не до конца. Иностранные кэшбэк-сервисы предоставляют клиентам доступ сразу к нескольким десяткам тысяч продавцов, расположенных во всём мире.

К выбору кэшбэк-сервиса важно подойти максимально сознательно. При этом следует учитывать не только размер предоставляемого кэшбэка, но и репутацию ресурса, а также отзывы реальных клиентов

После выбора кэшбэк-сервиса следует пройти процедуру регистрации. В большинстве случаев для этого требуется только адрес электронки.

Этап 2. Отключение блокировки рекламных сервисов

Многие интернет-пользователи применяют в процессе работы на компьютере специальные сервисы, позволяющие блокировать рекламу. Для использования кэшбэк-ресурсов их придётся отключить.

Также потребуется остановить работу и некоторых прочих расширений интернет-браузера. Все необходимые от вас действия будут описаны на кэшбэк-сервисе. В большинстве случаев их размещают на самом видном месте главной страницы сайта.

Возможно понадобится очистить файлы cookies в интернет-браузере. Это потребуется, чтобы продавец понимал, какому именно сервису следует перечислять вознаграждение за конкретного клиента. Если этого не сделать, кэшбэк может быть не перечислен. Более того, он почти гарантированно не будет активирован.

Этап 3. Авторизация в личном кабинете и переход на портал магазина

Для авторизации может быть использован один из нескольких вариантов:

- логин с паролем;

- социальные сети – , и другие;

- аккаунты на mail или .

Когда авторизация будет пройдена, останется перейти на сайт магазина и выбрать необходимый товар или услугу.

Этап 4. Поиск товара или услуги, оплата

На этом этапе следует выбрать необходимый товар и услугу, внести платёж за них. Если операция будет успешной, клиент получит на электронную почту письмо, подтверждающее приобретение и начисление кэшбэка. Лучше всего для покупателя осуществлять приобретение сразу после перехода на сайт магазина.

Иными словами, необходимо использовать следующую схему:

- переход на сайт продавца;

- выбор товара с последующим добавлением в корзину;

- перевод средств в оплату.

Безопаснее всего использовать для покупок с кэшбэком плагин, специально предназначенный для этих целей. Его предлагают клиентам кэшбэк-сервисы.

Такой плагин позволяет быть уверенным, что денежные средства кэшбэка поступят на соответствующий счет. Кроме того, он повышает скорость активация функции возврата.

Этап 5. Проверка суммы начисленного кэшбэка

На этом этапе следует перейти в кабинет кэшбэк-сервиса

При этом важно убедиться, что обещанная сумма кэшбэка была перечислена

Этап 6. Вывод средств

Как только на личном счету клиента кэшбэк-сервиса будет накоплена достаточная для вывода сумма, можно заказывать выплату.

Выбрать способ получения средств покупатель может самостоятельно, исходя из вариантов вывода средств, предложенных сервисом кэшбэка.

Если четко следовать представленной выше инструкции, можно получить кэшбэк быстро и без особых проблем.

Популярные способы вывода кэшбэка: 1) на банковскую карту; 2) на телефон; 3) на электронный кошелёк

ЮниКредит Банк

ЮниКредит Банк предлагает разные карты для получения кэшбэка реальными деньгами. Проанализируйте свои расходы и оформите карту, которая поможет получать максимальную выгоду от покупок. АвтоКарта дает повышенный процент возврата за такси, каршеринг, АЗС, платные дороги, общественный транспорт. Если тратите 10 000 руб. в месяц, услуги банка будут бесплатными.

К любой карте ЮниКредит Банка можно привязать дополнительную карту без комиссии и платы за обслуживание. Это будет удобно для оформления карты ребенку. Из-за того, что привязка идет к основному счету, всегда можно контролировать расходы. Проверить баланс, посмотреть историю платежей, оплатить ЖКУ или другие услуги можно в личном кабинете или мобильном приложении банка.

На сайте ЮниКредит есть инструмент для сравнения нескольких дебетовых карт в России, добавьте туда варианты и примите решение о самом выгодном тарифе для личной бухгалтерии. Если возникли вопросы, их можно задать в онлайн-чате круглосуточно. Благодаря современному приложению, выгодным тарифам и клиентоориентированности, ЮниКредит банк входит в список лучших за 2021 год.

Почему вам возвращают деньги за покупки

Cashback-сайты яро предлагают вернуть деньги. Наше шестое чувство подсказывает, что пора искать подвох. Давайте разберемся, как работают такие сервисы.

В цепочке: продавец (магазин) – сервис – покупатель – все сыты и довольны.

Следующий элемент цепочки – cashback-сайт. В чем его выгода? Как средство продвижения, он собирает “живую” аудиторию, мотивируя ее на покупки. На чем зарабатывает сервис? Он живет за счет комиссионных, которые делятся между ним и покупателем. Например, магазин перечисляет партнеру 10 % от заказа, а он перечисляет 50 % из них пользователю.

Ну, и далее мы – покупатели, радуясь сэкономленной копеечке, можем позволить себе больше качественных вещей.

Открытие

Клиенты банка Открытие получают до 11% суммы, потраченной в кафе и ресторанах, на АЗС, в отелях, салонах красоты. Если хотите оформите карту Opencard с бесплатным обслуживанием карты и снятием наличных в любом банкомате. Для получения повышенного кэшбэка выберите категорию, на которую потратите больше всего средств в этом месяца, а в следующем можно сменить или оставить прежней.

Банк Открытие начисляет бонусные рубли на счет, которыми можно компенсировать любую покупку от 1500 руб. На сайте есть удобный онлайн-калькулятор для расчета размера полученной годовой выгоды, при соблюдении всех условий. Кроме вернувшегося процента от покупок, банк начисляет 5.5 процентов на остаток по счету. Благодаря этому можете без проблем накопить сумму на долгожданную покупку, откладывая бонусы на счет-копилку.

Пользуясь дебетовой картой банка Открытие можно выполнять переводы с карты на карту другого банка без комиссии. Если часто ездите в путешествия, заведите несколько счетов в разной валюте, тогда расплачиваться за границей будет намного удобнее. При возникновении вопросов можно позвонить на горячую линию или написать на почту. Компетентная служба клиентской поддержки работает круглосуточно.

10 место. Кэшбэк на все (Райффайзенбанк) — Visa

10 место

Крупный международный банк австрийского происхождения. Он обладает одним из самых высоких рейтингов надежности в Европе. Кредитка Райффайзена не предусматривает категорий повышенного кэшбэка. При этом у нее отсутствует лимит на сумму к возврату.

Условия

Условия — стандартные для данной категории.

Использование

Кредитка подойдет для покупок в России и за границей.

Бонусы

Карта предлагает стабильный небольшой кэшбэк.

Надежность

Надежный банк с иностранным участием.

Доступность

Для небольшого лимита не обязательна справка о доходах.

- Размер и условия кэшбэка 1,5% за все покупки без ограничений по сумме

- Размер лимита до 600 000 рублей

- Льготный период до 52 дней

- Процентная ставка от 19% годовых

- Дополнительные возможности бесконтактная оплата, поддержка Apple Pay, Samsung Pay и Google Pay

- Стоимость открытия бесплатно

- Стоимость обслуживания 1 490 рублей в год

- Способ оформления в отделении банка

- Сроки оформления 1-3 дней

Преимущества

- Повышенный кэшбэк в других странах

- Бесплатные SMS-уведомления

- Не обязательно подтверждение дохода

Недостатки

Нет категорий повышенного кэшбэка

Подробнее

По каким условиям выбирать кредитную карту с кэшбэком?

| Название, банк, платежная система | Тип карты | Стоимость обслуживания | Размер и условия кэшбэка |

| Можно все (Росбанк) – Visa | Кредитная | 948 рублей в год | 1% за все покупки, до 10% в в избранных категориях (можно менять каждый месяц), максимум 5 000 рублей в месяц |

| Универсальная (АТБ) — MasterCard | Кредитная | Бесплатно | До 10% в категориях «Автокарта», «Дом-ремонт» «Развлечения» или «Семья», или 2% за все покупки, максимум — до 2 000 рублей в месяц в зависимости от категории |

| МТС Деньги Weekend (МТС Банк) — MasterCard | Кредитная | 1 200 рублей в год | 1% за все покупки, 5% в кафе, ресторанах, кино и такси, максимум 3 000 рублей в месяц |

| Кредитная | 199 рублей в месяц | 1% за все покупки, до 10% в зависимости от общей суммы трат — в одной из 9 категорий повышенного кэшбэка (выбирается автоматически по наибольшей сумме трат) | |

| Яндекс Плюс (Альфа-Банк) — MasterCard | Кредитная | первый гож — бесплатно, далее — 990 рублей в год | 1% за все покупки, 5% в категориях «Рестораны», «Развлечения», «Образование» и «Спорт», 10% в избранном сервисе Яндекса (меняется каждый месяц), 5% в прочих сервисах Яндекса, 6% на travel.alfabank.ru, максимум 6 000 рублей в месяц |

| Кредитная | 99 рублей в месяц | До 3% (Авиабилеты, отели), 2% (Связь, дом, ремонт, бытовая техника), 1% за прочие покупки при сумме трат от 10 000 рублей в месяц | |

| Дорожная (Росгосстрах Банк) — MasterCard | Кредитная | Бесплатно при сумме покупок от 30 000 рублей в месяц, иначе — 349 рублей в месяц | При сумме трат от 5 000 рублей в месяц — 7% в категориях «Авто», «Рестораны» и «Развлечения, максимум 3 000 рублей в месяц, 1% за прочие покупки, максимум 3 000 рублей в месяц |

| Cash Back (Ситибанк) – MasterCard | Кредитная | первый год — бесплатно, далее — 950 рублей в год | 1% за все покупки, 5% у партнеров, месячный бонус — 20% от суммы кэшбэка за месяц при сумме трат от 10 000 рублей |

| Emotion (Ак Барс) — Visa, MasterCard | Кредитная | бесплатно при сумме трат от 15 000 рублей в месяц, иначе — 199 рублей в месяц | 1% за все покупки, при сумме трат от 20 000 рублей в месяц — 1,25% |

| Кэшбэк на все (Райффайзенбанк) — Visa | Кредитная | 1 490 рублей в год | 1,5% за все покупки без ограничений по сумме |

Правильно выбранная кредитная карта с кэшбэком станет удобным инструментом для повседневных покупок

При ее оформлении в первую очередь обратите внимание на условия кэшбэка — размер начислений и категории, в которых он возвращается. Важны и другие условия кредитки — например, льготный период, процентная ставка и стоимость обслуживания

По итогам сравнения наиболее выгодным предложением среди кредитных карт с кэшбэком является Можно все от Росбанка. Она возвращает до 10% в категории на выбор держателя. Кредитка быстро выпускается, и ее можно оформить без справки о доходах. Единственный недостаток — сложные условия получения повышенного кэшбэка.

Чтобы понять, какая кредитка с кэшбэком будет лучше для вас, определитесь с тем, где вы собираетесь ее использовать. Для ресторанов и кафе подойде Альфа-Банк, для автомобильных расходов — РГС Банк, для повседневного использования – Росбанк, ГПБ и МТС Банк. Можно отметить карту АТБ из-за простых условий повышенного кэшбэка.

Также вы можете изучить предложения других банков на нашем сайте и оформить кредитную карту онлайн.

Рейтинг 13 лучших банковских карт с кэшбэком в 2021 году

Рейтинг ТОП-карт с кэшбэком поможет выбрать максимально выгодный карточный продукт. В него включена информация по кредитным и дебетовым карточкам с лучшими условиями обслуживания и программы лояльности. В список банков попали только надежные российские кредитные организации.

МТС Cashback — лучшая кредитная карта с кэшбэком на АЗС и супермаркеты

МТС Cashback – кредитка с начислением бонусов для оплаты услуг связи, покупок в фирменных салонах. Максимальный кэшбэк за покупки по карте в 5% начисляют при оплате на заправках, в супермаркетах и кинотеатрах. За другие расходы клиент получит бонусами 1% от истраченной суммы.

Главные преимущества кредитки МТС Cashback:

- Банк может одобрить лимит до 300 тыс. руб. При этом справки о зарплате представлять необязательно.

- На все покупки предоставляется льготный период для погашения долга без переплаты. Он может длиться – до 111 дней.

- Возможно использование собственных средств. Это отличный вариант для получения бонусов, если нет желания залазить в долг.

- Полностью бесплатное обслуживание. При выпуске кредитки надо заплатить 1 раз 299 р., а далее никаких комиссий не начисляют.

Подать заявку можно на сайте. Одобрение карточки занимает 1-2 минуты. Если онлайн-заявка одобрена, то пластик забрать можно в офисах МТС Банка, фирменных салонах оператора или при доставке курьером. Подробный обзор карты МТС CASHBACK.

Узнать условия и оформить кредитную карту МТС CashBack

Карта ВСЕСРАЗУ Райффайзенбанка с кэшбэком на ВСЕ покупки

ВСЕСРАЗУ – самая лучшая карта с кэшбэком на все покупки. Выпускают ее в кредитном и дебетовом вариантах. Продукт подойдет тем, кто собирается пользоваться пластиком постоянно и хочет получать выгоду с каждой оплаты. В отличие от других карт, по этой карточке можно получать кэшбэк с оплаты налогов и ЖКХ.

Начисляют вознаграждение на бонусный счет в размере 1 балл за каждые 50-100 р. расходов. Бонусы можно поменять на подарки от компаний-партнеров или деньги.

Плюсы карточек ВСЕСРАЗУ:

- Размер кэшбэка составляет до 3.9% по «дебетовке» и до 5% — по кредитке.

- По кредитке банк может предоставить лимит до 600 тыс. р., а также он всегда дает возможность оплатить покупки без переплаты в течение грейс-периода до 52 дней.

- Скидки до 30% за оплату пластиком у компаний-партнеров Райффайзенбанка.

- Доступно онлайн-оформление без справок о доходах даже при заказе кредитной карточки.

- Можно заказать пластик с собственным дизайном для любого типа продукта.

Готовый пластик можно забрать в отделении или получить через курьера.

Оформление дебетовой или кредитной карты Райффайзенбанка

OpenCard банка Открытие с повышенным кэшбэком до 11%

Причины, почему стоит оформить Opencard

- Бесплатное обслуживание. За выпуск списывают 500 рублей, но они возвращаются позднее на бонусный счет.

- Общий баланс бонусного счета. Бонусами можно компенсировать любую покупку на сумму от 1500 р.

- Если заказана дебетовая карта МИР с кэшбэком, то можно получать дополнительно возврат до 25% от стоимости покупок от платежной системы. Для этого достаточно зарегистрировать пластик в программе лояльности платежной системы «Привет МИР».

- Бесплатное снятие наличных с дебетового пластика. Пользоваться для получения наличных средств можно устройствами любых банков.

- Кредитный лимит до 500 тыс. рублей и до 55 дней грейс-периода по кредитке. Минимальная базовая ставка по ней – 13.9%.

Оформить кредитную OpenCard или дебетовая карту Открытия с кэшбэком

Дебетовая карта CASHBACK Альфа-банка с кэшбэком 10% на АЗС

Cashback – карта с кэшбэком и доставкой на дом от Альфа-банк для активных автомобилистов. Она предназначена для оплаты собственными деньгами.

Ключевые особенности продукта CashBack

- Самый большой кэшбэк за платежи на АЗС в размере до 10%. За оплату в ресторанах и кафе он составит до 5%, а за все остальное – до 1%.

- Есть возможность получать доход на остаток. Для активных клиентов ставка может достигать 6%.

- Простые условия для бесплатного обслуживания. Достаточно держать на балансе от 30 тыс. рублей или тратить от 10 тыс. р. в месяц.

- Нет комиссии за снятие наличных в сторонних банкоматах. Правило действует, если выполнены условия бесплатного обслуживания.

Оформление и условия Альфа-Банк CashBack

Как правильно пользоваться кэшбэк-сервисом, чтобы получить деньги

Кэшбэкерами нужно уметь пользоваться. Есть 1 000 и 1 нюанс, из-за которых могут не заплатить. Не бойтесь, сейчас я подробно объясню, как покупать через cashback- сервис, чтобы остаться с копеечкой.

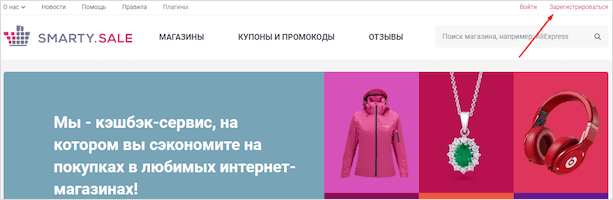

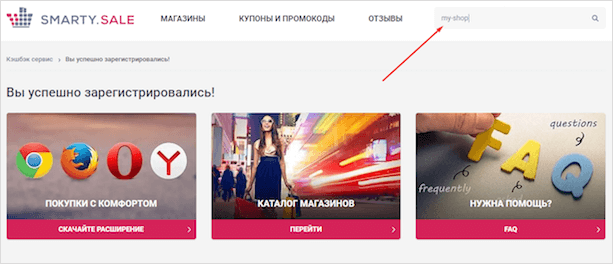

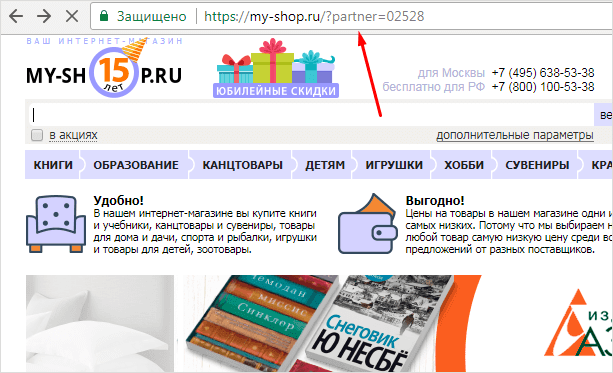

Я захожу на главную страницу сервиса. В моем случае это Smarty Sale, но принцип работы везде похож. Нажимаю на “Зарегистрироваться”.

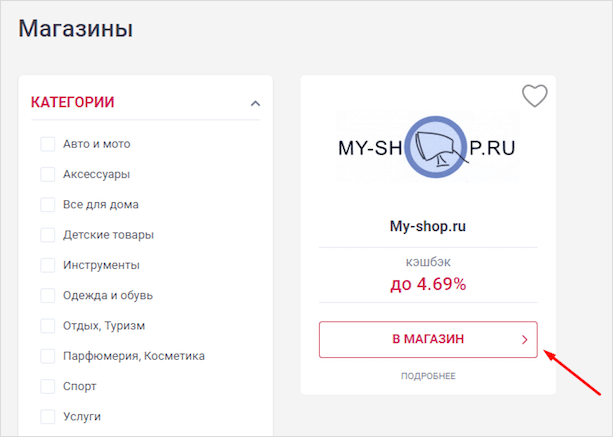

В поиске ввожу необходимый магазин или категорию товаров. Если не определились, можете погулять по списку “Магазины”, там указаны все партнеры сайта с кэшбэком.

Как только нашли необходимое, кликаем “В магазин”.

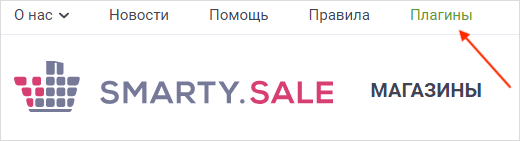

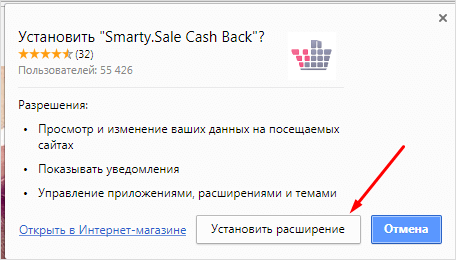

Покупать хочется всегда, а вот заходить на какой-то там сайт, авторизоваться, иногда забываешь или ленишься. Чтобы быстрее, удобнее покупать с кэшбэком, нужно установить плагин. Ссылку вы найдете на официальном сайте cashback-сервиса или в каталоге расширений браузера.

Вам предложат версии для разных браузеров, выбирайте подходящий.

Скачайте, перезапустите браузер и плагин всегда напомнит о себе.

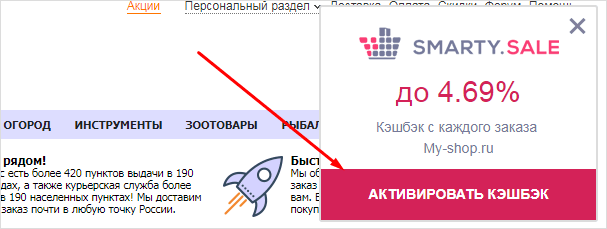

Вверху вы увидите всплывающее окно с процентом возможного кэшбэка, нажмите на “Активировать кэшбэк” и делайте покупки в обычном режиме.

Чего делать нельзя:

- Оставлять включенными сторонние плагины. Они могут подменить ссылку или блокировать передачу данных кэшбэк-сервису.

- Переходить на другие сайты, кликать на рекламу.

- Оформлять заказ уже с набранной до перехода корзиной.

- Отказываться от заказа, не оплачивать его.

- Добавлять товары в корзину с одного устройства, а делать заказ — с другого.

Как человека, желающего сэкономить, меня всегда интересовало — можно ли использовать несколько кэшбэк-сайтов одновременно. Увы, нет. Блокировка аккаунта, не зачисление средств на счет — санкции для таких хитрюг. Но есть другой способ сэкономить на покупках вдвойне, о нем я писала в прошлом посте про кэшбэк.

В заключение

Карты, дающие высокий кэшбэк достаточно простой способ зарабатывать. Что мне в них особенно нравится — это минимум усилий с моей стороны. А вернее даже полный автомат по возврату средств на карту.

С первого взгляда может показаться, что начисляемые стандартные 1-2% за покупки — это не ахти какие деньги. Просто мелочь, ради которой не стоит даже заморачиваться.

Давайте просто немного посчитаем, насколько выгодно иметь карту с функцией cash back.

Средняя зарплата по стране — 36 тысяч рублей в месяц.

Учтем, что человек некоторую часть потратит наличными, за часть покупок по карте каша не не наливается.

Тогда примерно имеем 25 тысяч «зафиксированных» трат по карте, дающие право на получение КБ. Или 300 тысяч в год.

За скромные 2% — вернут 6 тысяч в год.

Использование различных повышенных категорий, даст еще большее увеличение.

Естественно, для семьи этот показатель будет выше.

Одна только Отличная карта с 5% за продукты питания способна экономить 12 тысяч в год.

А знаете сколько нужно положить денег в банк, чтобы за год было начислено процентов по вкладу на 15 тысяч рублей?

При ставке 8% годовых получаем почти 190 тысяч рублей.

В статье я постарался сделать обзор интересных карт, подходящих большинству читателей. Естественно, это только вершина айсберга. Для перечисления всего того, что есть на рынке банковских продуктов в категории cash back, можно было бы написать огромную портянку текста (но кто ее читать будет?).

При появлении выгодных предложений от банков буду добавлять новые продукты в обзор.

Всем удачной Cash Back охоты!

Если у вас имеется опыт использования пластика из вышеприведенного списка, поделитесь с нами фишками и особенностями использования. Или существующие интересные предложения, дающие хорошую выгоду при совершении покупок.