Отличие ключевой ставки от ставки рефинансирования

Содержание:

- На что влияет ключевая ставка

- На что влияет ключевая ставка?

- Причины снижения ключевой ставки ЦБ РФ

- При чем тут ключевая ставка?

- Как ключевая ставка влияет на каждого из нас?

- Ключевая ставка ЦБ — как это работает?

- На что влияет ключевая ставка?

- Для чего нужна ключевая ставка

- История введения

- Что популярно сегодня

- Мягкий цикл

- Что означает снижение ключевой ставки ЦБ РФ

- Что это за понятия и чем они отличаются?

- ? Как и на что влияет ключевая ставка

На что влияет ключевая ставка

Во-первых, ключевая ставка непосредственно влияет на уровень инфляции в стране – как прямо, так и косвенно. В частности, при низкой ключевой ставки бизнес может получать дешевые кредиты, что повлияет на уровень цен для населения.

Но есть и другой способ – при резком падении курса национальной валюты (пример – декабрь 2014 года) Центральный банк обычно резко поднимает ключевую ставку. Тем самым фактически блокируется кредитование на межбанковском рынке, и спекулянты не могут получать крупные кредиты для скупки валюты.

В результате падение валюты останавливается, что влияет и на цены.

Во-вторых, от нее зависит следующее:

- стоимость фондирования банков;

- процентные ставки по кредитам и депозитам для всех слоев населения;

- уровень финансовой стабильности у граждан.

В-третьих, от ключевой ставки рассчитывается величина штрафов и неустоек, например, по налогам. Обычно в договоре прописывается штраф в размере 1/300 ставки рефинансирования (а сейчас она приравнивается к ключевой ставке) за каждый день просрочки по долгу.

Следовательно, от ключевой ставки зависит вся экономика.

На что влияет ключевая ставка?

Уменьшение или увеличение ставки ЦБ отражается на следующих факторах:

- Курс национальной валюты. При минимальном значении ключевой ставки банки получают от регулятора большие объёмы кредитных средств, которые они используют для покупки иностранной валюты. Высокий спрос на данный актив ведёт к ослаблению курса рубля. Если действует высокая учётная ставка, то банки уже не могут взять выгодные кредиты в ЦБ. Для поддержания ликвидности финучреждения продают валюту, вследствие чего курс рубля укрепляется. Так, в декабре 2014 года в целях поддержки национальной валюты Центробанк резко увеличил размер ключевой ставки на 6,5 процентных пунктов.

- Темпы роста экономики. При низкой ставке банки могут предоставлять доступные кредиты юридическим лицам и населению. За счёт этого спрос на продукцию компаний растёт, а объёмы производства увеличиваются. Когда стоимость заёмных средств возрастает, в стране наблюдается совершенно противоположная ситуация — из-за высоких процентов предприятия не могут получить средства на развитие бизнеса, а потребители не хотят покупать товары в кредит.

- Инфляция. На данный показатель ключевая ставка влияет с позиции курса национальной валюты и уровня рыночного спроса. Если проценты низкие — деньги обесцениваются на фоне падения курса и удешевления кредитов. Спрос растёт, а вместе с ним — увеличиваются и цены на товары. Если ЦБ поднимает ставку, то население начинает менее активно брать кредиты, курс национальной валюты укрепляется, что в совокупности приводит к замедлению инфляции.

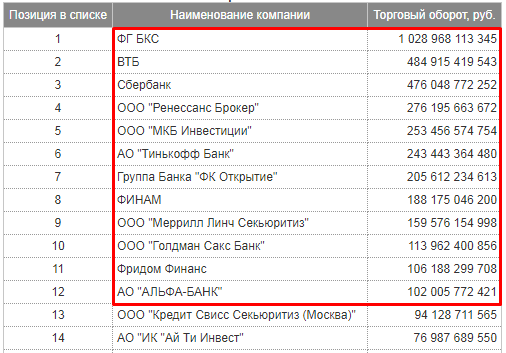

Огромное влияние ставка ЦБ также оказывает и на фондовый рынок. При высоких значениях инвесторам выгоднее положить деньги на депозит в банке, чем вложить в ценные бумаги, так как средства на вкладах защищены государством, а обещанная доходность является гарантированной. В 2014 году, когда ключевая ставка составляла 17%, по депозитам также предлагались очень привлекательные условия (более 20% годовых).

Обратную ситуацию можно наблюдать при низких значениях ключевой ставки. В этом случае инвесторы вынуждены искать альтернативу банковским вкладам на фондовом рынке. Рост интереса к инвестициям в ценные бумаги положительно сказывается на деловой активности. Компании получают дополнительные средства для развития бизнеса, объёмы производства увеличиваются.

Причины снижения ключевой ставки ЦБ РФ

За период с 2014 по 2020 год учётная ставка Банка России снизилась с 17 до 5,5%. При этом непрерывное сокращение наблюдается с июня 2019 года (до этого ЦБ дважды повышал ставку на 0,25%).

В 2020 году регулятор уменьшал ставку два раза. Такое решение было обусловлено необходимостью поддержки экономики в условиях пандемии коронавируса. Карантинные мероприятия привели к резкому падению объёмов производства и уменьшению потребительского спроса. В данной ситуации снижение ключевой ставки позволило достичь следующих целей:

- сделать более доступными кредиты для бизнеса;

- повысить рентабельность отечественных предприятий;

- замедлить снижение реальных доходов населения;

- привлечь средства инвесторов на рынок облигаций.

Эксперты ожидают, что такое решение в ближайшем будущем обернётся ослаблением рубля и повышением темпов роста инфляции. В то же время многие аналитики отмечают, что в сегодняшних реалиях — это лучшая мера поддержки для отечественной экономики.

При чем тут ключевая ставка?

Основной инструмент денежно-кредитной политики — это ключевая ставка, которую устанавливает центральный банк страны.

Ключевая ставка — это процент, под который центральный банк выдает кредиты коммерческим банкам и принимает от них деньги на депозиты.

Ключевая ставка влияет на инфляцию. Если центральный банк поднимает ключевую ставку, деньги в экономике становятся дороже. Это значит, что вслед за ней повышаются ставки по кредитам и депозитам. Люди и компании в такой ситуации менее охотно берут кредиты, а значит, меньше тратят на покупки и меньше инвестируют. При этом высокие ставки по депозитам мотивируют их больше сберегать. В результате снижается спрос на товары и услуги, цены перестают расти и, как следствие, замедляется инфляция.

И наоборот, при снижении ключевой ставки деньги становятся дешевле, снижаются ставки по кредитам и депозитам. Люди и компании берут больше кредитов, больше тратят и инвестируют, меньше сберегают. Это приводит к росту спроса, повышению цен и увеличению инфляции.

В юридических документах нередко встречается термин «ставка рефинансирования». Ее применяют для начисления пеней и штрафов. Она равна ключевой ставке Банка России.

Как ключевая ставка влияет на каждого из нас?

Ключевая ставка ЦБ РФ оказывает косвенное влияние и на личные финансы любого гражданина страны, независимо от того, сколько у него денег, и чем он занимается.

В первую очередь, это, конечно, касается частных инвесторов и владельцев бизнеса

К заседаниям ЦБ, на которых может быть принято решение об изменении ключевой ставки, всегда приковано их пристальное внимание. На основе данных решений или в преддверии их, трейдеры часто открывают сделки, чтобы заработать на колебаниях, которые они могут повлечь за собой

Для простого обывателя влияние ключевой ставки ощущается в нескольких основных направлениях:

- Ставки по кредитам. Когда повышается ключевая ставка — повышается стоимость ресурсов для банков, как следствие, банки поднимают ставки по кредитам. Поэтому, тем, кто часто пользуется кредитами, высокая ключевая ставка не выгодна, чем она ниже — тем лучше.

- Ставки по депозитам. При повышении ключевой ставки так же повышаются и ставки по депозитам. Поэтому для людей, которые хранят свои сбережения в банках, высокая ключевая ставка, наоборот, выгодна.

- Курс национальной валюты. Понижение ключевой ставки может вызывать девальвацию национальной валюты или ее усиление (если девальвация и так наблюдается). А это ведет к обесцениванию доходов, сбережений, в дальнейшем — к росту цен. Поэтому такие действия Центробанка в условиях экономического спада или нестабильности весьма опасны для всех.

- Уровень инфляции. Понижение ключевой ставки способствует усилению экономического роста, но одновременно — и усилению инфляции. Это, соответственно, может привести к увеличению личных расходов. Для тех, у кого доходы при этом останутся неизменными, это будет финансово невыгодно.

- Штрафы и пени. В разного рода договорах (кредитных, депозитных, с поставщиками, покупателями, на оказание услуг, в трудовых договорах и т.д.) к учетной ставке привязывается сумма пени (например, указано, что за каждый день просрочки начисляется пеня в размере двойной учетной ставки). А учетная ставка, как вы уже знаете, равна ключевой, и эти понятия во многом идентичны. Таким образом, чем выше ключевая ставка, тем больше придется платить пени за неисполнение своих каких-либо обязательств.

Теперь вы имеете представление о том, что такое ключевая ставка ЦБ РФ, как она устанавливается, как используется в качестве инструмента денежно-кредитной политики, что от нее зависит, как она влияет на жизнь каждого из нас.

Оставайтесь на сайте Финансовый гений и повышайте свой уровень финансовой грамотности. Учитесь грамотно зарабатывать, тратить, сохранять и приумножать деньги вместе с нами. До новых встреч на страницах сайта!

Ключевая ставка ЦБ — как это работает?

Банк России с помощью различных инструментов влияет на стоимость денег в экономике. Его основное орудие — это ключевая ставка, или минимальная ставка, по которой банки могут занять средства в ЦБ и в то же время максимальная ставка, по которой можно разместить свободные средства на депозит в Банк России. Занимают средства банки у ЦБ, в первую очередь, на аукционе РЕПО, который проводится каждую неделю. Механизм РЕПО подразумевает, что банки получают кредит не просто так, а под залог активов. В случае с РЕПО с ЦБ речь идет о ценных бумагах из Ломбардного списка.

Сейчас значение ключевой ставки составляет 7,25% годовых.

Кредитные организации могут совсем не прибегать к помощи Банка России. Если в экономике и так много свободных средств, то в долг их дадут и другие банки на более комфортных условиях. В зависимости от ситуации в финансовой системе, Банк России то увеличивает, то уменьшает лимиты аукциона РЕПО. Если денег не хватает, то ЦБ может предложить банкам несколько триллионов. Если же их и так достаточно, то он ограничивается 500–600 млрд руб или вобще не проводит аукционы Кроме того, Банк России сужает или расширяет Ломбардный список, то есть список ценных бумаг под залог которых можно получить средства от ЦБ. Наличие этого аукциона является необходимым условием для нормального функционирования финансовой системы, так как снижает риск дефицита ликвидности (нехватки средств на текущие расходы). Подобный риск мог бы парализовать экономику.

В настоящее время аукционы РЕПО с ЦБ не пользуются спросом из-за избыточной ликвидности в банковском секторе. В свою очередь ЦБ сейчас использует другой инструмент управления ликвидностью — краткосрочные облигации (КОБРы). Это позволяет абсорбировать лишнюю ликвидность. Иногда, для того, чтобы «изъять» деньги из системы, ЦБ вынужден давать премию к ключевой ставке, размещая собственные бонды.

Доступ к деньгам Банка России имеют не все банки, а только средние и крупные. Заняв средства в ЦБ, банки одалживают их компаниям или другим банкам поменьше, напрямую выдавая кредиты, или покупают облигации этих компаний.

Конечно, банки — далеко не единственные покупатели облигаций. Их активно приобретают негосударственные пенсионные фонды, управляющие и инвестиционные компании, крупные предприятия, обладающие свободными средствами, и физические лица. Несмотря на то, что только банки имеют доступ к деньгам ЦБ по ключевой ставке, все участники рынка смотрят на этот индикатор как на главный ориентир. Решения о ее пересмотре принимаются несколько раз в году. Например, ближайшее заседание по ставке ожидается 15 июня.

Почему же для инвесторов новость о повышении или понижении ставки настолько важна? Рынок облигаций растет на ожиданиях по снижению ставки и падает на ожиданиях по ее повышению. Причина проста: пока ставка остается условные 10%, эмитенты размещают облигации по ставке чуть выше ключевой, например, 10,5%. Как только ставка снижается до 9%, компании уже могут занять под 9,5%, потому что стоимость денег в экономике падает. А котировки размещенных ранее бумаг по ставке 10,5% вырастают до текущих уровней, чтобы доходности по ним сравнялись с вновь размещенными бондами под 9,5%. Естественно всем интересно покупать бумаги, которые вырастут.

На что влияет ключевая ставка?

Рассуждая над тем, от чего зависит ключевая ставка, предлагаю обратить внимание не только на внутренние факторы страны, но и макроэкономические по всему миру. Основное правило: чем выше ключевая ставка, тем ниже уровень инфляции и деньги могут попросту обесцениться

Уменьшение ставки приводит к уменьшению уровня цен

Но при этом важно соблюдать баланс. ЦБ определил ключевой уровень, ниже которого не может снижаться ставка, и он составляет 4%

В противном случае — не просто замедление, а практически стагнация финансовых процессов. Как следствие, экономика не сможет успевать за активным ростом спроса, что приведет к тому, что наступит экономический коллапс. На простом примере объясню: чтобы продать молоко, надо купить теленка (в том числе, взяв кредит), выкормить его и дождаться, пока корова будет давать молоко, а это все временные затраты.

Инфляция

Чем выше ключевая ставка, тем медленнее инфляция, по сути, деньги медленнее обесцениваются, а цены не так быстро должны снижаться. Если ЦБ идет на такой решительный шаг, то многие магазины моментально поднимают цены, а национальная валюта падает в стоимости. Когда вы знаете, что такое инфляция и ее основные характеристики, то сможете быстро сориентироваться в том, что именно делать с запасами в рублях.

Курс валют

Если ключевая ставка невысокая, то это, следующим образом, отражается на курсе «деревянного»:

- Банки скупают иностранную валюту.

- Курс иностранной валюты снижается, поскольку на рынке появляется много свободных рублей.

Это самое время инвестировать в рубль, поскольку процесс повышения и снижения ставки цикличный, а значит, при повышении ключевой ставки национальная вырастит и валютные спекуляции перестанут быть выгодными.

Проценты по кредитам

В случае, если ставка снижена, процент по кредитам становится более привлекательным, а количество выданных займов стремительно растет. При этом наблюдается ситуация развития потребительской философии, ведь часто банки предлагают слишком выгодные условия кредитования, как следствие, клиенты «покупаются» на это и не всегда рассчитывают свои финансовые возможности.

Проценты по вкладам

Здесь же ситуация обратная. Поскольку частный банк выступает, своего рода, прослойкой между ЦБ и клиентом, то ему надо заработать как можно больше средств, чтобы отдать свой заем. Следовательно, все усилия будут направлены на кредиты, а ставки по депозитам и в рублях, и в иностранной валюте будут снижаться. Именно поэтому не рекомендую работать исключительно с банковскими вкладами в качестве пассивного источника вложений, а использовать инструменты БКС инвестиций, онлайн-проектов, краудсерфинга.

Налогообложение физических лиц

Изменение ключевой ставки влияет на размер пеней за несвоевременную уплату налогов и страховых взносов. Последние изменения в размер пени были внесены в законодательство РФ в 2017 году. На текущий момент они выглядят так:

- для физических лиц — 1/300 действующей ставки рефинансирования;

- для организаций 1/300 ставки до 30 календарных дней просрочки;

- в случае просрочки 1/300 актуальной и 1/150 ставки, которая действует, начиная с 31 дня такой просрочки.

К показателю прямо привязаны некоторые способы расчета налога, что указаны не только в налоговом, но и гражданском кодексе.

Для чего нужна ключевая ставка

Главная задача ключевой ставки – контролировать денежную массу и инфляцию в стране. Как это работает?

Если инфляция в стране резко растет (т.е. растет денежная масса), то Центральный банк повышает ключевую ставку. Кредиты становятся дороже, а вклады (депозиты) выгоднее. В итоге бизнес перестает занимать деньги и переходит в режим экономии, а население предпочитает не тратить деньги, а сберегать их.

В результате экономическое развитие замедляется, денежная масса сокращается – инфляция начинает падать.

Если же инфляция чрезмерно падает (т.е. денежная масса снижается), то Центральный банк начинает снижать ставку, чтобы перезапустить экономику. Так, кредиты становятся дешевле, и бизнес активно начинает брать деньги в банках – в результате появляются новые рабочие места, в стране производится больше товаров и услуг, ВВП растет, всем хорошо.

Депозиты становятся непривлекательными, и население вместо сбережения пытается как «пристроить» деньги. Кто-то покупает товары, стимулируя товарооборот, кто-то инвестирует в бизнес (или начинает свой), кто-то идет на фондовую биржу – в любом случае, опять-таки экономика растет и всем хорошо.

История введения

Ключевая ставка Банка России впервые официально была заявлена как основной инструмент денежно-кредитной политики 13 сентября 2013 года. Тогда, на Совете директоров Банка России было введено новое макроэкономическое понятие – “Ключевая ставка”, а так же был изменён и подход к инструментам денежно-кредитной политики. Именно 13 сентября 2013 года Совет директоров Центрального банка РФ принял историческое решение о реализации комплекса мер по совершенствованию инструментов системы денежно-кредитной политики в рамках перехода к режиму таргетирования инфляции*.

Меры по новой денежно-кредитной политики Банка России включают следующее:

- введение ключевой ставки путём унификации процентных ставок по операциям предоставления и абсорбирования ликвидности на аукционной основе на срок 1 неделя;

формирование коридора процентных ставок Банка России и оптимизацию системы инструментов по регулированию ликвидности банковского сектора;

изменение роли ставки рефинансирования в системе инструментов Банка России.

Банк России объявил ключевой ставкой денежно-кредитной политики процентную ставку по операциям предоставления и абсорбирования ликвидности на аукционной основе на срок 1 неделя (5,50 процента годовых на 13 сентября 2013 года). Банк России намерен далее использовать ключевую ставку в качестве основного индикатора направленности денежно-кредитной политики, что будет способствовать улучшению понимания субъектами экономики принимаемых Банком России решений.Ключевая ставка ЦБ РФ – это ставка, устанавливаемая Банком России в целях оказания прямого или опосредованного воздействия на уровень процентных ставок, складывающихся в экономике страны, которое происходит через кредитование Банком России коммерческих банков. То-есть, с её помощью происходит воздействие на экономику, с целью достижения планируемого уровня инфляции. Регулирование ключевой ставки, как правило, является основным инструментом денежно – кредитной политики Банка России.Банк России с 1 января 2016 года скорректировал ставку рефинансирования до уровня ключевой ставки, а до этой даты ставка рефинансирования имела второстепенное значение и указывалась на сайте Банка России справочно. То есть, начиная с 13.09.2013 года и до 01.01.2016 года на сайте Банка России (в разделе основных индикаторов финансового рынка) осуществлялась запись, которая отражала уже новые подходы к системе инструментов денежно-кредитной политики. Запись выглядела так:

- Ключевая ставка, % – 0,00

Справочно: ставка рефинансирования, % – 0,00.

А с 01.01.2016 года ставка рефинансирования на сайте Центрального Банка РФ даже справочно перестала отражаться.Важно: Советом Директоров Банка России (от 11.12.2015 г.) установлено, что начиная с 1 января 2016 года:

- значение ставки рефинансирования приравнивается к значению ключевой ставки Банка России, определенному на соответствующую дату и её самостоятельное значение в дальнейшем не устанавливается. Изменение ставки рефинансирования будет происходить одновременно с изменением ключевой ставки Банка России на ту же величину.

- с 1 января 2016 года Правительство Российской Федерации будет использовать ключевую ставку Банка России во всех нормативных актах вместо ставки рефинансирования (о чем Премьер-министром России Д. Медведевым подписано распоряжение).

Итак, действующая на сегодня ключевая ставка Банка России составляет – 4,25 % годовых с периодом её действия с 27.07.2020 г. по 18.12.2020 г.

Что популярно сегодня

Граждане стараются повыгодней вложить деньги и хотят выбрать не только продукты без рисков или с низким риском. Доверительное управление или инвестиционный счет дают большую свободу выбора. Можно вкладывать в государственные облигации, а можно инвестировать в биржевой фонд. Большим спросом у россиян сегодня пользуются фонды облигаций, золота, IT-индустрии, евробондов.

В 2019 г. ввели налоговую льготу по доходам от инвестиций — так называемый, ИИС (индивидуальный инвестиционный счёт). На облигациях в течение года граждане получили порядка 10% годовых. А сделать это стало проще благодаря простым условиям входа на биржу, через популярные банки.

Задачей банков в сложившейся ситуации становится сопровождение клиентов с объяснением ему механизмов инструментов, которыми он ранее не пользовался. Накопительный счет и депозит еще популярны, но ставки продолжают понижаться. Увеличение вложений граждан в акции и облигации — ответ на долгосрочное снижение ставок по вкладам.

Кроме того банки постоянно анализируют клиентский опыт. Важная роль отводится цифровизации, которая делает процессы проще и ускоряет их. Например, заинтересованность брокериджем выросла при появлении возможности пополнения счета с помощью мобильного приложения.

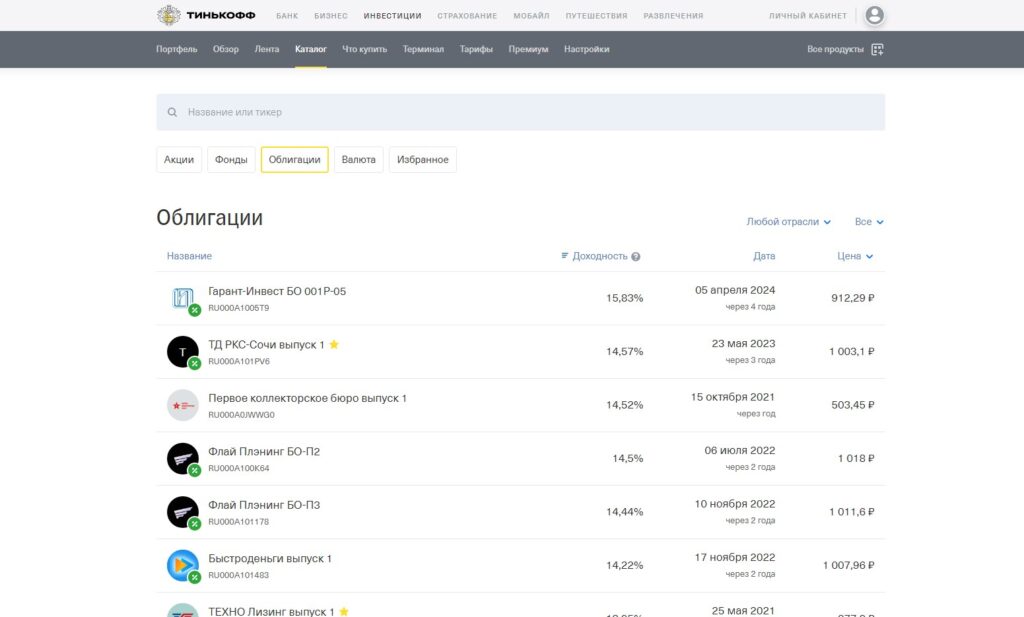

Так выглядит кабинет для инвестиций от Тинькофф Банка.

Мягкий цикл

На февральском или мартовском заседании совета директоров ЦБ снизит ключевую ставку на 0,25 п.п., до 4%, считают восемь из 14 опрошенных «Известиями» экспертов из крупнейших российских банков и аналитических агентств. Остальные ожидают, что Банк России зафиксирует ключевой показатель на нынешнем уровне 4,25% в первой половине 2021 года.

ЦБ опустит ставку на фоне замедления инфляции из-за растущего курса рубля, а также вследствие уже существующих ограничений из-за пандемии, пояснил «Известиям» стратег по рынкам валют и процентных ставок SberCIB Investment Research Николай Минко. По его словам, снижение показателя может произойти уже на первом заседании в 2021-м, если в январе инфляция резко замедлится. В случае, если сокращение роста цен будет не таким быстрым, то снижение ключевого показателя может произойти в марте.

Переломный процент

Фото: ИЗВЕСТИЯ/Павел Волков

— Если оправдаются риски распространения новых штаммов коронавируса и возникнут проблемы с вакцинами, ограничения будут более сильными и продолжительными, чем это ожидается сейчас. Тогда восстановительный рост будет откладываться на более поздний срок, а инфляция — быстро замедляться. В этом случае ЦБ может снизить ставку даже до 3,75% во II квартале, — прогнозирует Николай Минко.

Основной фактор, который будет определять динамику ключевой в 2021 году, — инфляция, согласились в банке «Санкт-Петербург», отметив, что в последние месяцы она резко подскочила. В соответствии с базовым сценарием кредитной организации, действие проинфляционных факторов закончится уже в начале 2021 года, а ключевую ставку зафиксируют на уровне 4–4,25%. В этом сценарии проценты по основным банковским продуктам останутся без изменений, но к концу 2021-го возможен небольшой рост по ипотечным тарифам.

Банк России может пойти на дополнительное снижение ставки, но не более чем на 0,25 п.п., прогнозирует старший управляющий директор рейтингового агентства НКР Александр Проклов. Он подчеркнул, что колебания в ставках по кредитам и депозитам в таком диапазоне вряд ли смогут простимулировать экономику, при этом они способны вызвать дополнительный отток средств вкладчиков.

Сокращение ключевой ставки до 4% станет наиболее низкой точкой в смягчении денежно-кредитной политики Банком России, которое мы наблюдаем с 2015 года, напомнил руководитель отдела инвестиционных продуктов «Тинькофф Инвестиции» Евгений Дорофеев. По его прогнозам, уже во второй половине 2021 года ЦБ станет увеличивать ключевую.

Переломный процент

Фото: ИЗВЕСТИЯ/Александр Казаков

— Это позволит предотвратить потенциальное формирование пузырей на рынке кредитования, в том числе ипотечного. Разворот цикла будет мягким. На конец 2021 года мы ожидаем ставку в диапазоне 4,5–5%, — добавил Евгений Дорофеев.

Справка «Известий»

В рамках базового сценария Банк России будет оценивать целесообразность дальнейшего снижения ключевой ставки на ближайших заседаниях, следует из «Основных направлений единой государственной денежно-кредитной политики на 2021–2023 годы». В материалах ЦБ подчеркивается, что на среднесрочном горизонте, по мере стабилизации инфляции вблизи 4%, регулятор будет оценивать возможные сроки и скорость возвращения от мягкой к нейтральной политике, при которой ключевая ставка будет находиться в диапазоне 5–6% годовых.

Что означает снижение ключевой ставки ЦБ РФ

Низкая ключевая ставка способствует снижению банковских процентных ставок по кредитам. Это ведёт к следующим изменениям:

- Оживляется кредитный рынок. Становится выгоднее брать кредиты, чем хранить деньги на депозитных счетах, поэтому бизнес и население выстраиваются в очередь за займами.

- Растёт экономика страны. Кредитование населения повышает его покупательскую способность – люди начинают покупать больше товаров и услуг. Бизнес же вкладывает кредитные деньги в реализацию своих инвестиционных проектов, что способствует созданию новых рабочих мест и увеличению товарооборота. В общем, деньги начинают активно работать, а это ведёт к экономическому росту.

Если говорить о глобальных изменениях, то они такие:

Многие могут задать вопрос: «А как же инфляция? Ведь если повышение ключевой ставки сдерживает инфляцию, то снижение, по идее, должно её раскручивать!»

Ключевая ставка является не только инструментом в руках Центробанка, но и индикатором состояния экономики в стране. Отсюда следует, что:

Низкая ключевая ставка свидетельствует о сильной экономике государства.

Но надо понимать, что:

Ключевая ставка должна соответствовать реальному состоянию экономики.

Если в стране стремительными темпами растёт инфляция, то снижение ключевой ставки ещё больше усугубит этот процесс – ведь такими действиями Центробанк будет наращивать количество «лишней» денежной массы, вместо того, чтобы её изымать из экономики. В общем, как видите, данный инструмент требует тонкой и своевременной «настройки».

Что это за понятия и чем они отличаются?

До того, как мы начнем выяснять, чем ключевая ставка отличается от ставки рефинансирования, следует разобрать оба эти определения. В конце концов, именно в разнице определений этих терминов и устанавливается на сегодня отличия между понятиями.

Оба явления схожи между собой в том, что они нужны для урегулирования кредитных отношений между Центральным банком РФ и всех остальных контрагентов: частных банковских организаций, коммерческих предприятий и корпораций, крупных держателей облигаций и т.д. В общем и целом, их сходство на этом заканчивается.

Ключевая ставка (КС) или, как еще иногда не совсем правильно говорят, ключевая ставка рефинансирования — это показатель, с помощью которого Центробанк РФ определяет минимальную процентную ставку для выдачи всех кредитов в стране. Кроме того, ставка — это также максимальное значение по выплатам за государственные депозиты и гос. облигации.

Чем больший установлен процент по КС, тем дороже обходятся кредиты банкам — они, в свою очередь, также повышают ставку для заемщиков. Однако, привлекательность валюты на международном и внутреннем рынке в таком случае растет, т.к. вкладывать деньги в депозиты и российские облигации становится выгодно. В результате контролируется инфляция — т.к. большинство предпочитает держать деньги в российских рублях, за счет образовавшегося спроса его курс и ценность не падает.

Маленькая КС упрощает ведение кредитной деятельности в стране, подстегивает бизнес и потребителей на трату денег. Обратная сторона такого предприятия — невыгодные условия для размещения вкладов, рост «кабального» кредитования населения, увеличивающаяся инфляция.

Таким образом, КС — важнейший показатель в макроэкономике, от которого зависит невероятно много. Не даром инвесторы всего мира с затаившимся дыханием ждут выступлений председателя ФРС в США — на таких мероприятиях он чаще всего озвучивает планы по уменьшению или увеличению ставки по отношению к доллару. Даже какие-нибудь 0,25% КС США в ту или другую сторону очень значительно сказываются на финансовой жизни всего мира.

Так в чем разница между ключевой ставкой и ставкой рефинансирования? Что касается ставки рефинансирования, то она играет куда менее заметную роль. Ставкой рефинансирования называется показатель, устанавливаемый Центробанком РФ и обозначающий количество денег, которое должен вернуть контрагент государству за пользование федеральными деньгами.

Чаще всего ее используют в договоре, различных правовых актах, законах и прочем. От ставки рефинансирования отталкиваются налоговые органы, банковские организации, предприниматели и т.д. Показатель носит скорее справочный и фискальный характер, чем макроэкономический. Так, например, в договоре контрагенты часто пишут: «пеня при возникновении просрочки составляет 1/300 от ставки рефинансирования за каждый пропущенный день выплат».

? Как и на что влияет ключевая ставка

Ключевая ставка прямо влияет на ставки межбанковских кредитов. А от этого зависят процентные ставки в экономике. При изменениях ключевой ставки на кредитах и вкладах это сказывается в течение 2-3 месяцев.

Снизить и повысить ставку разрешено минимум на 0,25 процентного пункта, но Центробанк может увеличить это значение, если посчитает целесообразным.

Вы знаете, как ключевая ставка влияет на курс рубля?

Да, у меня экономическое образованиеДа, разобрался самостоятельноНет, для меня эти термины – темный лес

Кредиты, вклады и фондовый рынок

Снижение ключевой ставки происходит в момент стагнации экономики, чтобы простимулировать рынок. Деньги становятся более дешевыми для коммерческих банков, а те, в свою очередь, уменьшают для клиентов ставки как по кредитам, так и по вкладам.

Когда ставки по вкладам низкие, это может простимулировать фондовый рынок, поскольку граждане начинают искать инструменты с более высокой доходностью. Часто это оказываются акции и облигации. Государство и частные компании, выпуская ценные бумаги, пытаются таким образом привлечь денежные средства для развития производства. С невыгодных вкладов деньги перераспределяются на фондовый рынок, что благотворно сказывается на экономике страны.

Но при дешевых ипотечных кредитах возможен другой подводный камень – когда граждане массово оформляют такие займы, многие застройщики поднимают цену, и жилье дорожает. Поэтому приходится искать наиболее выгодные предложения на рынке.

Соответственно, при повышении ключевой ставки деньги становятся более дорогими для коммерческих банков. Те уже берут в долг у Центробанка менее охотно, ведь это невыгодно. Как следствие, банки увеличивают для клиентов ставки по кредитам и вкладам. Граждане начинают меньше оформлять займы и меньше тратить, предпочитая скопить денег на депозитах.

При высоких ставках по вкладам инвесторы охотнее открывают депозиты, поскольку те застрахованы в АСВ (Агентстве по страхованию вкладов). Но те же высокие ставки по займам снижают потребление, так как отпугивают тех, кто понимает, что не сможет обслуживать дорогой кредит.

Находящаяся в обращении денежная масса падает, уменьшается спрос. Инфляция стабилизируется, но экономические процессы в стране замедляются.

Облигации. Как работают и чем отличаются от акций

Читать

Копейки. Зачем они нужны и почему их не отменяют

Подробнее

Дефолт. Причины и последствия для граждан и страны

Смотреть

Курс рубля

Если ключевая ставка снижается, то спрос на национальную валюту возрастает. В экономике становится больше рублей, ведь ставка уменьшается для рублевых кредитов, а не долларов или евро.

Инфляция растет, темпы роста потребительских цен ускоряются, а рубль теряет в цене как по отношению к валютам других развитых стран, так и по отношению к собственной стоимости на внутреннем рынке. Рублевые депозиты и облигации приносят меньшую доходность, это не нравится инвесторам, что провоцирует еще большее снижение спроса на национальную валюту.

Если отечественные инвесторы в период низких ключевых ставок закрывают депозиты в банках и ищут другие финансовые инструменты – облигации, недвижимость, то крупные иностранные инвесторы в этот период предпочитают продавать рублевые ценные бумаги и вкладывать деньги в другие валюты.

Поэтому при неблагоприятных внешних ситуациях Центробанк может пойти на повышение ключевой ставки, так как это уменьшает инфляцию и сдерживает резкий обвал рубля.

Все экономические процессы в стране взаимосвязаны, поэтому порой приходится жертвовать чем-то. Повышая ключевую ставку, Центробанк не допускает паники на валютных рынках, укрепляет курс рубля и сдерживает инфляцию. За это приходится платить уменьшением трат граждан (они копят на подорожавших вкладах, а не тратят) и ослаблением экономического роста.

Деноминация. Положительные и отрицательные последствия проведения

Читать

Девальвация. Понятие, причины, влияние на население и государство

Подробнее

Что такое инфляция. Виды, причины, методы измерения

Смотреть

Как принимается решение об изменении ключевой ставки

Порядок принятия Центробанком решения об изменении ключевой ставки выглядит так:

- Составление макроэкономического прогноза и анализ различных факторов (статистика, ситуация на мировых рынках, изменения в экономике, налогообложение и т. п.).

- Экспертные обсуждения и уточнения всех параметров.

- Составление рекомендаций для Совета директоров Центробанка.

- Обсуждение и принятие решения Советом директоров Центробанка.

- Публикация принятого решения и пресс-конференция Председателя Центробанка для объяснения решения.