Что покажет ltv

Содержание:

- Почему важно увеличивать LTV

- Формула CAC: два подхода к расчету

- CLV

- Как увеличивать LTV

- Как посчитать LTV

- Формула расчета LTV

- Зачем измерять жизненный цикл клиента

- Как посчитать LTV

- LTV (lifetime value) приходит на помощь!

- Анализируйте показатель LTV, чтобы:

- Churn Rate (коэффициент оттока клиентов)

- Полезные материалы по теме

- Как повысить ценность клиента для компании

- Для чего рассчитывается показатель LTV

- РАЗВЛЕЧЕНИЕ «Коэффициент заемного капитала — коэффициент LTV»

- Как рассчитать LTV

- Что такое CAC

- Что нужно для расчета LTV

- Высокие коэффициенты коэффициента LTV

- Заключение

Почему важно увеличивать LTV

Потому что зарабатывать на «теплых» клиентах намного легче, чем на холодных. Вот вы привлекли клиента, продали ему что-то, он остался доволен. Если ему будет нужен еще какой-то товар вашей категории – он, скорее всего, пойдет к вам. Потому что он вас знает.

Привлечь нового клиента намного труднее. Надо показать ему рекламу, которой он заинтересуется, надо убедить его в надежности вашего проекта, надо сделать так, чтобы клиент не «откололся» на этапе оформления заказа, оплаты, доставки и пр.

У вас наверняка есть знакомые поставщики услуг, к которым вы постоянно обращаетесь. Ваш LTV для этих людей наверняка насчитывает тысячи или десятки тысяч рублей.

Например, у моих родителей есть знакомый специалист по компьютерам, которого они знают уже лет двадцать. Если с компьютером что-то не так – мама сразу звонит ему.

У папы есть знакомые продавцы автозапчастей, которых он тоже знает много лет. Когда ему что-то нужно, он звонит именно своим знакомым и спрашивает: «Есть ли то-то и то-то». Он может попросить отложить нужный товар или заказать его. Это все проходит легко и гладко, потому что папа и продавец давно знают друг друга. И им обоим это выгодно.

Вот и получается – компьютерщик один раз хорошо отремонтировал компьютер, и теперь мама постоянно к нему обращается. Продавец запчастей один раз помог папе найти нужные запчасти, теперь папа – его постоянный клиент. LTV высокий, все довольны.

Формула CAC: два подхода к расчету

Очевидно, что чем больше маркетинговых каналов использует компания, тем больше значение CAC начинает напоминать «среднюю температуру по больнице». Поэтому выделяют два подхода к расчету стоимости привлечения клиента.

Подход 1. Для внешних пользователей

Иногда все же имеет смысл объединить в формуле показателя все затраты на маркетинг. Например, при составлении отчета для акционеров и инвесторов. В этом случае CAC позволяет оценить общую жизнеспособность бизнеса, пусть и приблизительно.

Формула включает не только непосредственные вложения в рекламу, но и любые расходы, которую сделали рекламу возможной — оплата труда специалистов, цена вспомогательных инструментов, накладные расходы и т.п. В зависимости от накладных расходов она примет примерно такой вид:

CAC = (зарплата отдела маркетинга + зарплата отдела продаж + накладные расходы + вознаграждение фрилансеров + оплата рекламы и других видов продвижения + расходы на платное ПО и онлайн-сервисы) / число новых клиентов

В накладные расходы традиционно включается все, что невозможно напрямую отнести к себестоимости производимой продукции. Это аренда помещений, оплата связи и интернета, зарплата административного персонала, расходные материалы и канцтовары, обеспечение условий труда и т.п. В формуле достаточно учесть их долю, пропорциональную зарплате отдела маркетинга и отдела продаж.

К расходам на ПО и онлайн-сервисы относятся стоимость систем аналитики и колл-трекинга, CRM-систем, аудиторий сторонних провайдеров (DMP), сервисов автоматизации, анализа конкурентов, работы с ключевыми словами и т.д. Вывести единую формулу показателя не представляется возможным – ее точность и сложность зависят от конкретного бизнеса и его маркетинговой модели. Если же оценка CAC на макроуровне вам не требуется, существует более детальный подход к ее расчету.

Подход 2. Для внутренних пользователей

Для внутреннего анализа эффективности маркетинга метрику CAC вычисляют отдельно по каждому каналу продвижения.

Прежде всего, отдача от разных каналов различается по времени. Например, поисковые объявления рассчитаны на заинтересованную аудиторию, готовую вскоре совершить покупку. SEO, напротив, требует времени на индексацию страниц и охватывает пользователей с верхних уровней «воронки продаж», до конверсии которых могут пройти недели и месяцы. Следовательно, суммировать их в одном периоде некорректно.

Точно так же в формуле не стоит объединять проверенные площадки и тестовые размещения. Отдача последних может сильно отличаться от их обычной результативности — это приведет к «размытию» показателя. Наконец, средний показатель CAC варьируется от канала к каналу. Затраты на пост в блоге, написанный за пару часов своими силами, и аренда нескольких билбордов не сопоставимы между собой.

Пример 1

Для примера попробуем рассчитать CAC по паре популярных каналов. Допустим, в этом месяце вы заказали у фрилансера четыре статьи в блог, заплатив по 4 000 руб. за каждую. Пусть они принесли вам пять новых клиентов. Всю работу по их размещению и оптимизации — добавление метатегов, микроразметки, внутренних ссылок, корректировка карты сайта и т.п. — вы выполняли сами. Тогда CAC контент-маркетинга и SEO в этом месяце составит:

Пример 2

Возьмем пример посложнее. В течение месяца у вас работали рекламные кампании в Яндекс.Директ и Google Ads с бюджетами в 20 000 руб. и 15 000 руб. соответственно. Бюджеты открутились полностью. Вы также пользовались сегментами внешних провайдеров с оплатой за CPM, которые обошлись вам в 6 600 руб. Рекламой управлял отдел маркетинга с месячным фондом оплаты труда в 120 000 руб., используя бесплатную систему автоматизации. Доля накладных расходов, пропорциональная зарплате отдела — 40 000 руб. Число клиентов, привлеченных за месяц из контекста — 80.

CLV

CLV – показатель, который помогает компаниям понять, какую аудиторию стоит удерживать из соображений рентабельности. В большинстве случаев пожизненная ценность клиента остается загадкой, что приводит к расточению средств на неэффективную рекламу.

Расчет и применение в маркетинге показателя CLV стал применяться повсеместно поскольку он прост и дает очевидные результаты, не нуждающиеся в трактовке.

Его использование на практике позволяет понять, какова ценность прибыли в будущем от конкретного потребителя. Именно это открывает возможности для предпринимателя в определении прибыльных клиентов и применении эффективных маркетинговых инструментов для их привлечения.

На сегодняшний день CLV в маркетинге получил второе дыхание, его предпочитают рассчитывать те, кто хочет сэкономить деньги, но иметь возможность напрямую контактировать с покупателями.

Аналитический показатель для бизнеса имеет несколько недостатков, которые связанные с примерной точностью и сложностью применения. Многие маркетологи предпочитают уделять время расчетам текущей прибыльности клиентам, а не будущим вложениям потребителей в деятельность компании.

CLV рекомендуют применять в нескольких областях, обладающих своей спецификой, а именно, в тех сферах предпринимательства, где компания несет высокие расходы на привлечение клиентов. К таким сферам относятся авиалинии, отели и инфраструктура туризма, отдыха. При этом эти компании должны обладать программой лояльности, способной удерживать клиента в отношениях сотрудничества.

Для расчета CLV необходимо знать:

- доход, полученный от взаимодействия с клиентом;

- расходы, понесенные на удержание и привлечение.

Чтобы рассчитать показатель, необходимо выполнить операцию:

CLV = доход, полученный от взаимодействия с клиентом – расходы, понесенные на удержание и привлечение

Применение аналитического показателя позволит собрать информацию о клиентах и создать условия для их удержания в качестве постоянных потребителей.

Подробная формула расчета показателя CLV

Как увеличивать LTV

Я дам вам несколько рекомендаций. Возьмите на вооружение их все.

Качественно оказывайте свои услуги

Следующий заказ я уже оформлял на 2 000 рублей – с курьерской доставкой. Курьер позвонил, спросил, удобно ли мне получить книги, и принес их прямо в квартиру. Мне не пришлось даже выходить из дома.

Разумеется, все новые книги, которые мне нужны, я в первую очередь смотрю на Лабиринте.

Анализируйте поведение пользователей, которых вы привлекаете

Это делается очень легко и быстро – есть инструмент под названием Гугл Аналитикс, есть еще Яндекс.Метрика с системой настраиваемых целей. Там можно проследить путь каждого отдельного человека. Увидеть, какие страницы он открывал, как он их пролистывал, откуда ушел и пр.

Анализируйте и смотрите, где вы теряете своих клиентов. Может быть, у них не получается что-то оформить, может, они отпадают на стадии оплаты. Если клиенты заказывают товар и оплачивают его, но потом отказываются от него при получении – значит что-то не так в пункте выдачи.

Короче, находите все свои баги и исправляйте их. Чем быстрее, тем лучше.

Работайте с привлеченной аудиторией

Когда я купил первую книжку в Лабиринте, я указал на сайте свой электронный адрес и просмотрел еще несколько книг, которых не было в продаже.

Когда одна из просмотренных книг появилась – Лабиринт прислал мне письмо: «Товар, которым вы интересовались, поступил в продажу». Любому клиенту понравится вот такая забота о нем.

Если регулярно будить «спящих» клиентов, их LTV будет вырастет в десятки раз.

Используйте ремаркетинг

Это такая стратегия, которая позволяет вам заново привлечь на сайт человека, который уже у вас что-то покупал.

Делается он так. Вы отбираете людей, которые заходили на ваш сайт (Яндекс и Гугл позволяют это сделать) и начинаете показывать им свою рекламу с более высокой оплатой за клик.

Например, за клик нового клиента вы платите 30 рублей, а за клик «старого», который уже что-то покупал, – 60 рублей. Это будет стоить дорого, но эффект от ремаркетинга обычно сполна окупает затраты на него, потому что «старые» клиенты конвертируются в покупателей в разы лучше, чем новые.

Предлагайте клиентам «плюшки»

Приведу такой пример. У меня в телефоне две симки – от МТС и от Мегафона. Симкой от Мегафона я не пользуюсь, это просто мой старый номер, который все знают. Мегафон постоянно пытается «вернуть меня к жизни» и присылает сообщения типа: «10 дней безлимитных звонков», «Возвращайтесь! Дарим вам 40 минут бесплатных звонков на все номера Мегафона», «Хотите подарок?»

Всех вы такими плюшками, конечно, не «оживите», но все же результат будет.

Как посчитать LTV

Для расчета используют самые разные формулы — кто-то более простые, кто-то более сложные. Мы предложим расчеты для определения двух видов LTV.

Исторический LTV

Показатель рассчитывают на основе данных, которые компания уже получила о клиенте.

Его легко посчитать, если у вас есть своя система обработки данных — например, CRM-система. Чтобы посчитать жизненный цикл одного клиента, нужно просмотреть историю всех его заказов вплоть до последней транзакции и сложить суммы, которые он потратил.

LTV = сумма первой покупки + сумма второй покупки + сумма третьей покупки и так далее.

Например, клиент совершил первую покупку на 1 800 ₽, вторую — на 3 400 и третью на 6 000. В этом случае его LTV равен 11 200 ₽.

Более точную информацию даст формула с учетом средней валовой прибыли. Так вы увидите, сколько чистой прибыли принес один клиент. Для этого сумму всех заказов надо умножить на СВП — среднюю валовую прибыль. Этот показатель считают отдельно в каждой компании.

LTV = (сумма всех покупок) × СВП

Например, в расчете использована ситуация, приведенная выше. В этом случае LTV составит 4 480 ₽ — столько чистой прибыли вы получили с одного клиента.

Есть способ еще проще — умножить средний чек на количество покупок, которые сделал один клиент.

LTV = средний чек × количество покупок

Допустим, средний чек компании — 1 500 ₽. Конкретный клиент совершил 17 заказов. Значит, его жизненный цикл — 25 500 ₽. В этой формуле также можно учесть СВП, но в любом случае она даст усредненные показатели вместо реальных.

Есть еще один способ рассчитать показатель. Учитывают средний чек, количество покупок за месяц от одного клиента, и среднее количество месяцев, в течение которых клиент совершает покупки у вас.

LTV = средний чек × покупки в месяц одного клиента × срок, в течение которого клиент покупает у вас

Например, компания в год обслуживает 138 клиентов. Каждый клиент в среднем совершает 2 покупки в месяц, покупает на протяжении 7 месяцев, а средний чек составляет 5 600 ₽. В этом случае LTV составит 78 400 ₽без учета СВП. То есть среднестатистический клиент вносит в оборот более 78 тысяч ₽.

Формулу можно усложнить, чтобы получить самый точный результат. Она будет выглядеть так:

LTV = (сумма первой покупки + сумма второй покупки + сумма третьей покупки) — стоимость привлечения и удержания — себестоимость продуктов

Здесь придется считать отдельно себестоимость каждого товара, проданного клиенту, и складывать полученные суммы, чтобы увидеть общую себестоимость всех проданных товаров. Эта формула самая сложная и самая точная.

Статья в тему: Как посчитать ROI

Прогнозный LTV

Значение, которое поможет прогнозировать суммы, которые в среднем оставят у вас будущие клиенты. Для расчета значения нужно знать средний чек, среднее время, в течение которого клиент заказывает у вас, среднее количество продаж в месяц и долю прибыли в выручке, или СВП. Всю информацию о клиентах можно взять из CRM или поднять документы и посмотреть средние значения. СВП рассчитывайте отдельно.

Формула сложнее, если сравнивать ее с формулами расчета исторического LTV.

LTV = ((среднее число заказов в месяц × средний чек) × СВП) × среднее количество месяцев удержания клиента

Например, посчитаем цикл жизни клиента для онлайн-сервиса. Он привлек 700 пользователей, каждый из них раз в месяц оплачивает тариф — платит 500 ₽. В среднем пользователи оплачивают продукт полтора года, то есть 18 месяцев, а СВП сервиса составляет 0,7. LTV составит 6 300 ₽ для одного человека.

Полезные ссылки:

- 5 улётных коллабов

- Боли клиента — как найти и закрыть

- Как принимать чаевые картой

Формула расчета LTV

Для того, чтобы посчитать LTV достаточно взять статистику покупок/обращений и вывести из нее следующие показатели:

- Среднее время жизни. Время за которое клиент совершает покупки;

- Средний чек. Средняя величина покупок клиентов.

- Количество покупок в месяц.

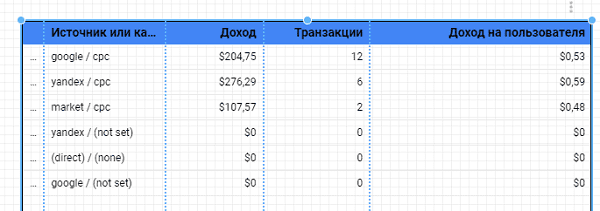

Эти данные можно получить из Google Analytics, RoiStat или Яндекс.Метрики путем использования сквозной аналитики. Также для получения точных данных о продажах можно использовать CRM системы, где сразу заложены формулы подсчёта этих показателей, в том числе и LTV. Далее используем следующую формулу:

{средний-чек}*{количество-покупок}*{время жизни}

Пример: 14000*2*24=672000 рублей. Именно эту сумму принесет нам клиент. Однако, нам также потребуется рентабельность, которая в дальнейшем потребуется для формирования гипотезы. Теперь формула становится:

{средний-чек}*{количество-покупок}*{время жизни}*{Процент-рентабельности}

Пример: 672000*30%=201600 руб. Именно эта сумма будет являться валовой прибылью (за минусом себестоимости), на которую теперь можно ориентироваться при формировании стратегии для компании. Дополнив эти данные ценой привлечения заказа/клиента сможем получить чистое значение заработка.

{средний-чек}*{количество-покупок}*{время жизни}*{Процент-рентабельности}-{стоимость-привлечения-заказа}

Пример: 201600-45000=156600 руб. Следует понимать, что в этом случае 45000 руб, это стоимость привлечения всех заказов клиентов, в том числе и при помощи ремаркетинга (обращений к пользователям, уже посетившим сайт или являющихся клиентами). Если же в Вашей стратегии нет ремаркетинговых компаний, то цифра привлечения заказа может быть значительно ниже.

{средний-чек}*{количество-покупок}*{время жизни}*{Процент-рентабельности}*{Процент-возврата}-{стоимость-привлечения-заказа}

Пример: 156600*0,6=93960 рублей. Таким образом, мы определили, что 60% клиентов продолжают покупать в компании, соответственно средний доход на одного пользователя составляет 93960 руб, что является гранью рентабельности бизнеса. Теперь осталось выявить средний доход компании, который необходимо достичь, например, плановый доход за следующий квартал 1 миллион рублей, получаем:

{плановый-доход}*{отчетный-период}/({LTV}/{время жизни})

Пример: 1000000*3/(93960/24)=3000000/3915=255,42. Соответственно, нам потребуется привлечь около 256 клиентов, что будет эквивалентно, плановому доходу.

Зачем измерять жизненный цикл клиента

Именно метрика LTV показывает эффективность работы вашего бизнеса. Ее нужно измерять, потому что:

- так вы сможете рассчитать, какой сегмент аудитории приносит наибольшую прибыль, и сосредоточиться на привлечении прибыльных клиентов;

- знание LTV и цены привлечения клиента помогает спрогнозировать дальнейшую ситуацию и найти самые выгодные каналы привлечения клиентов;

- можно сегментировать целевую аудиторию на основе LTV и создавать эффективные рекламные компании;

- зная LTV и постоянно контролируя его, можно легко заметить рост прибыли и другие проблемы, которые могут привести к разрушению бизнеса.

Знать LTV полезно, потому что эта метрика помогает увидеть реальное положение вещей. Например, многим она помогает понять, что постоянные клиенты приносят больше прибыли и сосредоточиться над работой с ними, а не над привлечением покупателей, которые совершат заказ 1–2 раза.

Как посчитать LTV

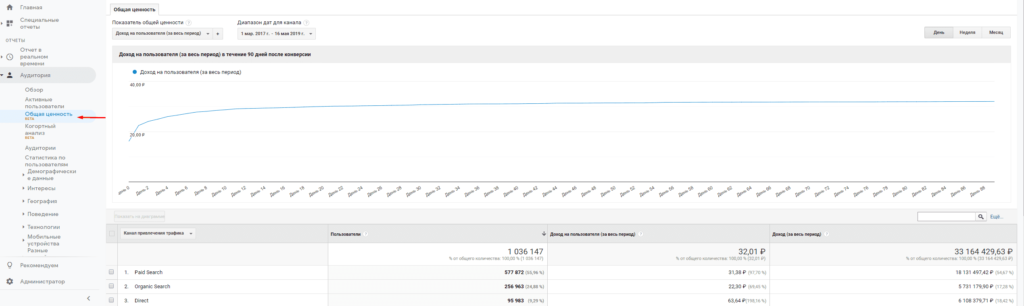

В Analytics

Для того, чтобы посчитать показатель в Google Analytics потребуется:

- Установить счетчик;

- Подключить электронную коммерцию.

После этого потребуется посетить отчет «Аудитория»-«Общая

ценность», где можно увидеть доход на пользователя за весь период.

В Google Data Studio данный пользовать можно добавить при помощи метрики «Доход на пользователя».

В Яндекс.Метрике

Для использования инструмента потребуется:

- Подключение счетчика;

- Подключение электронной коммерции.

После этого можно в отчете «Посетители» увидеть общую сумму

покупок на каждого пользователя.

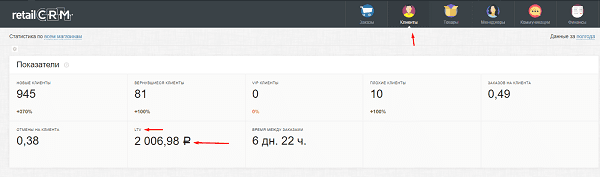

В CRM-системах

В CRM-системе RetailCRM подсчет данного показателя

ведется автоматически, через отчет “Заказ»-«Клиенты».

Подписывайтесь на наши социальные сети

LTV (lifetime value) приходит на помощь!

LTV (lifetime value) — сумма общего дохода, которую приносит покупатель за период взаимодействия с компанией. Иными словами, LTV – это то, сколько клиент оставит денег в фирме за все время взаимодействия с ней. То есть чем более доволен клиент, тем больше у него желания делать повторные покупки.

Зачастую на этот показатель очень сильно влияют сервис и качество выпускаемого фирмой продукта. Очевидно, что, если фирма выпускает продукт сомнительного качества либо недобросовестно обслуживает клиента, то вряд ли при такой деятельности от клиента можно ожидать повторной покупки.

Естественно, понимая эту закономерность, компания должна стремиться завладеть вниманием клиента, работать на перспективу, создавать максимальную полезность с самой первой продажи, а также обеспечивать наилучшее возможное качество и послепродажное обслуживание. Вместе с этим расчет данного показателя позволяет оценить ценность того или иного клиента в долгосрочной перспективе

Клиент максимально лоялен к фирме и готов постоянно совершать повторные покупки? Значит, такому клиенту нужно уделять больше внимания и он принесет больше дохода, нежели потребитель с неустойчивым отношением к фирме

Вместе с этим расчет данного показателя позволяет оценить ценность того или иного клиента в долгосрочной перспективе. Клиент максимально лоялен к фирме и готов постоянно совершать повторные покупки? Значит, такому клиенту нужно уделять больше внимания и он принесет больше дохода, нежели потребитель с неустойчивым отношением к фирме.

Анализируйте показатель LTV, чтобы:

- Оптимизировать соотношение LTV/CAC. Ориентир – 3 к 1 и выше, то есть на каждый рубль, потраченный на привлечение, должно приходиться 3 рубля дохода. Замерять показатели стоит раз в квартал.

- Определять самые успешные способы привлечения (каналы коммуникаций, маркетинговые компании, партнерские программы и так далее). Сравнивайте LTV пользователей, пришедших разными путями.

- Определить портрет вашего идеального клиента. Соотнесите величину LTV с показателями, которые вы используете для создания портрета потребителя. Это поможет выявить кто приносит больше денег.

- Проверить, насколько хорошо обстоят дела с удержанием клиентов. Если у вас серьезная «текучка» – это напрямую отразится на величине LTV.

- Прогнозировать и планировать развитие SaaS-проекта. Если вы отслеживаете LTV, вы имеете представление о том, на какой денежный поток вы можете рассчитывать в будущем. Соответственно, можете строить планы, принимать стратегические решения – например, по маркетинговым затратам, по изменению численности сотрудников, и так далее.

Churn Rate (коэффициент оттока клиентов)

Бывает так, что в первый день бизнесу удалось привлечь миллионы пользователей, но на второй они уже не вернулись. Чтобы отслеживать это, используется показатель Churn Rate — это процент пользователей, которые покидают компанию через некоторое время. И здесь у каждой индустрии также есть базовые критерии.

Аудитория может уходить по разным причинам.

Прежде чем привлекать большее число пользователей, как правило, для начала необходимо уменьшить коэффициент оттока. Это позволит повысить LTV (сокращение оттока всего на 10% может удвоить этот показатель).

Еще один способ уменьшить отток — повысить NPS.

Полезные материалы по теме

Я уверен, что кроме LTV вам интересны разные другие показатели. В таком случае обязательно прочитайте вот эти мои статьи:

- Что такое CPC.

- CTR.

- Конверсия.

Статьи о новых терминах уже на подходе. Подпишитесь на мою рассылку, чтобы я мог выслать вам ссылки на эти материалы, как только они выйдут.

Еще я вам хочу порекомендовать несколько курсов. Первый – «Контекстная реклама» от онлайн-университета Нетология. Он очень углубленный и при этом «понятный». Когда вы записываетесь на обучение, вам открывается доступ к блокам с видеороликами. После видеороликов вы смотрите вебинар и задаете на нем вопросы преподавателю, после вебинара выполняете домашнее задание.

Эта система подачи материала великолепная. Все хорошо запоминается, не остается каких-то пробелов в понимании. К видеороликам можно в любой момент вернуться и пересмотреть их, записи вебинаров аналогично доступны в личном кабинете.

После курса вы пишете дипломный проект. Это не то же самое, что диплом в вузе. Дипломный проект – это как бы обобщение ваших знаний и применение их на практике. Он поможет работодателю понять, насколько вы компетентны в выбранной сфере.

Есть еще два курса от университета Скиллбокс. Он не менее популярный. Я думаю, вы много раз видели его рекламу по телевидению.

Первый курс – «Контекстная реклама с нуля». Подойдет тем, кто хочет быстро освоить новую профессию и начать зарабатывать. Обучение длится всего три месяца, за это время вы изучаете принципы запуска рекламных кампаний на поиске и учитесь отслеживать их эффективность.

Второй материал – «Менеджер по контекстной рекламе». Это как бы «сборная» программа. В нее входит курс «Контекстная реклама с нуля» и три дополнительных курса – по аналитике, работе с Тильдой и таблицами в Excel. «Вспомогательные» курсы не связаны напрямую с рекламой, но они помогут вам лучше ориентироваться в информационном бизнесе, правильно отчитываться перед работодателем.

Как повысить ценность клиента для компании

Нужно постоянно работать над повышением ценности клиентов, т. к. это увеличивает объемы продаж и прибыль бизнеса. Эта задача ставится перед отделом маркетинга и продаж, разрабатывается план действий с учетом специфики продукта и целевых групп.

Повышение LTV для ритейла

Для розничных продаж конечным потребителям очень важны повторные покупки. Т. к. покупателей очень много, сделать анализ ценности по каждому из них просто невозможно. Можно делать анализ LTV по определенным категориям клиентов, по регионам или точкам продаж. По таким же метрикам сравниваются и затраты на продвижение каждой торговой точки, включая наружную рекламу, промо-изделия в месте продаж, распространение печатной рекламы, проведение акций по стимулированию сбыта и пр.

Чтобы увеличить ценность конечных потребителей, нужно работать над повышением объемов продаж и оптимизацией расходов на рекламу.

Для повышения среднего чека в торговой сети нужно:

- активно использовать ценники. Для привлечения внимания покупателей можно указывать две цены (было/стало и выделить акционную цену другим, ярким цветом), подчеркивать статус продукции («новинка», «хит продаж»), указать дедлайн (сколько времени или единиц товаров со скидкой осталось до конца акции);

- разработать системы бонусов и скидок за объем и повторные покупки. Внедрить бонусные и скидочные карты, которые помогут «привязать» клиента к торговой точке;

- продавать комплекты. Для увеличения среднего чека нужно подобрать товары, которые могут дополнять друг друга. Это должны быть полезные изделия, а не просто набор продукции, которую нужно быстро продать. При установке ценника на набор указывайте, сколько клиент сэкономит, покупая товары в комплекте;

- использовать перекрестные продажи (кросс-селлинг). Реализовывать сопутствующие товары, которые будут полезны в применении с основным продуктом. Например, при покупке компьютера нужно предлагать клиенту колонки, наушники, средства для очистки монитора и пр. Перекрестные продажи могут поднять средний чек на 10–15 %;

- использование приемов, которые затрагивают социальную ответственность. Это становится все популярнее, особенно за рубежом. Идея заключается в том, чтобы указывать на ценниках или в рекламных материалах факт отчисления части средств, вырученных от продажи, на социальные цели. Например, при реализации зоотоваров часть средств может направляться в приюты для животных. С товаров для детей можно делать отчисления в дома малюток, на детские центры.

Повышение LTV для сферы B2B

В формате «бизнес для бизнеса» условия намного жестче, по сравнению с ритейлом

Здесь каждый клиент имеет высокую степень важности, которая определяется с учетом объемов и частоты закупок (делается АВС-анализ)

Как увеличить ценность клиентов для компаний B2B:

- разработать программу лояльности для каждой целевой группы. Для этого все заказчики сегментируются по определенным признакам (регион, группа товаров, мотивация покупки и пр.). Программы лояльности могут включать определенный процент скидки, отсрочки платежа, бесплатные сервисы, приоритет поставок;

- за каждым клиентом закрепить менеджера, который будет полностью его сопровождать. Ответственный специалист рассылает по своим заказчикам информацию о новинках, обновлении ассортимента, скидках и других специальных предложениях;

- регулярно проводить опросы по степени удовлетворенности клиентов. При понимании, что нравится и что не нравится, что можно улучшить в продукции или работе компании, можно повысить лояльность целевой аудитории и повторные продажи. Опросы можно делать по телефону, с помощью электронных форм. За заполненные анкеты и участия в опросах обязательно даются подарки – корпоративные сувениры и пр.

Для оценки эффективности работы с покупателями нужно рассчитывать показатель пожизненной ценности клиента. Нужно считать, сколько денег приносит компании каждый заказчик, и какая сумма требуется на его привлечение. Такие метрики показывают эффективность разных видов рекламы, позволяют определить наиболее выгодных покупателей.

Для чего рассчитывается показатель LTV

- Понимание наиболее выгодных для компании клиентов. По правилам Парето, 20 % покупателей приносят 80 % прибыли. Именно для этих 20 % нужно разработать программу лояльности, включающую особые условия.

- Разработка комплекса мероприятий по удержанию крупных постоянных клиентов. Это обязательная работа, которую должны выполнять специалисты по продажам (часто эти функции выполняют отдельные специалисты – «фермеры»).

- Анализ эффективности рекламных каналов. Такую оценку можно сделать, сравнив стоимость привлечения каждого нового клиента и прибыли, которую он приносит по каждому маркетинговому каналу. А потом подобрать комплекс с наибольшей результативностью. Показатель LTV также поможет определить, когда окупятся вложения в продвижение по тому или иному маркетинговому каналу.

- Персонализация клиентов по объему выручки и мотивам покупок. Анализ объемов и частоты продаж делается на основании того, что именно подталкивает клиента к покупке. Понимая поведенческие и другие факторы, можно разработать стратегию по увеличению суммы закупок.

- Возможность прогнозирования выручки. Зная средний объем продаж клиентов, можно планировать объемы продаж на будущие периоды. Можно также рассчитать, на сколько снизится объем продаж, если уменьшить расходы на привлечение новых клиентов или поддержание имеющихся. Планирование выручки также нужно при определении перспективности новых рынков.

РАЗВЛЕЧЕНИЕ «Коэффициент заемного капитала — коэффициент LTV»

Отношение LTV рассчитывается как сумма ипотечного залога, деленная на оценочную стоимость имущества, выраженная в процентах , Например, заемщик, взявший ипотечный кредит в размере 92 500 долларов США для покупки дома, оцененный в 100 000 долларов США, будет иметь коэффициент LTV 92. 50% (92, 500/100 000).

Отношение ссуды к стоимости является критическим компонентом ипотечного андеррайтинга, будь то с целью покупки жилой недвижимости, рефинансирования текущей ипотеки в новый кредит или заимствования против накопленного капитала в собственности.

Все кредиторы оценивают коэффициент LTV, чтобы определить уровень подверженного риску риска, который они берут на себя при андеррайтинге ипотеки, рассчитанной как дельта между оценочной стоимостью имущества и общей суммой заемных средств. Когда заемщики запрашивают кредит на сумму, близкую к оценочной стоимости, и, следовательно, более высокий коэффициент кредитоспособности, кредиторы считают, что существует большая вероятность того, что кредит будет дефолтным, поскольку нет достаточного капитала в пределах собственности. В случае лишения права выкупа кредитору может быть трудно продать дом на сумму, достаточную для покрытия непогашенного остатка по ипотечным кредитам и получения прибыли от сделки.

Как рассчитать LTV

В самом общем виде Lifetime Value можно вычислить, если разделить общую сумму дохода за выбранный период на количество клиентов за тот же период. Но есть ряд нюансов, связанных с тем, какие именно доходы и каких клиентов нужно учитывать при расчетах.

Во-первых, существует множество моделей получения дохода. Одни компании получают доход за счет покупки клиентами лицензий. Другие следуют модели freemium, третьи – получают доход от оплаты ежемесячных тарифов.

Во-вторых, нет единого мнения по поводу того, кого конкретно учитывать при расчете – только новых или всех активныхпользователей, либо как-то сочетать эти показатели.

Из чего в итоге складывается формула расчета LTV:

Общая формула, которая подойдет большинству компаний.

- Компонент 1: ARPA (average revenue per account) – среднемесячный доход с одного активного аккаунта.

- Компонент 2: Отток (количество ушедших пользователей).

Что такое CAC

CAC(customer acquisition cost), или стоимость привлечения клиента — это совокупные затраты, требующиеся для конвертации потенциального клиента в фактического покупателя.

Формулировка похожа на определение CPA (cost per action, стоимость конверсии), но у метрик есть несколько ключевых различий. Во-первых, CPA рассчитывается для конкретной рекламной площадки, причем на уровне кампании. Во-вторых, конверсией в ней может считаться не только реальная покупка товара, но и любая из настроенных целей аналитики — отправка контактной формы, заказ обратного звонка, нажатие кнопки «Добавить в корзину» и т.п. Это полезно для анализа поведения пользователей на сайте, но не всегда дает понимание о рентабельности маркетинговых усилий.

Метрика CAC, в свою очередь, охватывает бизнес-модель целиком, учитывая затраты на все каналы продвижения и относя их фактическому количеству привлеченных покупателей.

Как можно посчитать значение САС.

Что нужно для расчета LTV

Сначала нужно определиться, за какой период вы будете рассчитывать LTV. Это может быть месяц, квартал или год. Соответственно, при расчете нужно брать данные за такой период. Для проведения расчетов понадобится знать:

- сумму среднего чека. Ее определяют приблизительно или высчитывают точно (при наличии соответствующей статистики, разделив общую сумму, полученную от продаж, на количество покупателей за требуемый отрезок времени);

- среднее число покупок, которые совершает покупатель за нужный вам период. Этот показатель можно оценить с помощью аналитических систем (Google Analytics или других) либо примерно. В ряде сфер, предлагающих разовые услуги или товары, среднее число покупок обычно равняется единице;

- месячную стоимость рекламной кампании. Это сумма, которую вы тратите на контекстно-медийную рекламу Google AdWords, в РСЯ или других подобных системах;

- число покупателей, привлеченных в течение месяца. Это количество уникальных посетителей, которые нашли ваш сайт с помощью рекламы и сделали заказ/покупку;

- средний коэффициент наценки. Это процент комиссии, который вы устанавливаете в качестве наценки по сравнению со стартовой стоимостью продаваемых товаров;

- средний процент «повторных» покупателей. Данное число показывает, сколько клиентов возвращается к вам (делает повторные покупки). Его тоже можно рассчитать на основании статистических данных или приблизительно;

- дисконтировочную ставку. Это среднестатистическая скидка, которую вы устанавливаете на свои услуги/товары в течение года. Во многих случаях она равняется нулю.

Высокие коэффициенты коэффициента LTV

Хотя отношение кредита к стоимости не является единственным определяющим фактором в обеспечении ипотечного кредита или кредита на покупку собственного капитала или кредитной линии, показатель играет существенную роль в том, сколько заемных средств стоит домовладелец. Большинство кредиторов предлагают заявителям ипотечного и домашнего капитала самую низкую процентную ставку, когда отношение кредита к стоимости составляет или ниже 80%. Более высокий коэффициент LTV не исключает возможности заимствования заемщиков для ипотеки, хотя общая стоимость кредита увеличивается по мере увеличения коэффициента LTV. Например, заемщик с коэффициентом LTV 95% может быть одобрен для новой ипотеки, но процентная ставка может составлять до полного процентного пункта выше, чем заемщик с коэффициентом LTV 75%. В дополнение к более высокой процентной ставке кредиторы могут претендовать на требование о страховании ипотеки для сделок с высоким коэффициентом LTV. Страхование ипотечных кредитов может существенно повысить ежемесячный платеж заемщика, и покрытие может потребоваться до тех пор, пока соотношение кредитов к стоимости не достигнет 80%.

Заключение

CAC и LTV полезны для оценки общей эффективности маркетинга, но их правильный расчет почти невозможен без CRM-системы для отслеживания продаж и системы сквозной аналитики для отслеживания их настоящих источников.

Чтобы сэкономить средства на применение этих решений, автоматизируйте контекстную и таргетированную рекламу через бесплатный сервис Click.ru. Благодаря сервису, вы перестанете тратить время на рутинную настройку кампаний. Подбор семантики, анализ конкурентов, распределение бюджетов, составление объявлений – все это сделает система, пока вы будете заняты более важными аналитическими задачами. Кроме косвенной выгоды от повышения эффективности кампаний, вы получите выгоду прямую — вознаграждение до 8 % от суммы средств, потраченных в Яндекс.Директе и Google Ads.