Самые выгодные кредитные карты

Содержание:

- «Карта возможностей» от ВТБ

- Самый большой беспроцентный период

- Лучшие кредитные карты для снятия наличных со льготным периодом

- Как оформить карту через интернет?

- Как определить, какой кредитный «пластик» следует брать?

- Самый большой процент на остаток

- Как получить выгодную кредитку

- 0 р. за обналичивание

- Самая низкая ставка

- Как понять что карта выгодная — основные критерии выбора кредитных карт?

- Что необходимо делать, чтобы получить выбранную кредитную карту

- Банк «Открытие» Opencard

- Кредитная карта: может ли она быть выгодной

- Новости

- «100 дней без %» от Альфа-Банка

- Московский кредитный банк / Можно больше

- Условия пользования и обслуживания карты Моментум

- Что такое кредитная карта и зачем вам она нужна

- Росбанк/120подНОЛЬ

- МТС Банк / MTS Cashback

- Различные банки и их предложения

- Восточный банк / Восторг

«Карта возможностей» от ВТБ

Плюсы:

- грейс-период до 110 дней (на покупки — всегда, на снятие наличных и переводы — в первые два месяца);

- большой максимальный кредитный лимит — 1 000 000 рублей;

- бесплатное обслуживание вне зависимости от суммы покупок;

- снятие наличных в банкоматах ВТБ без комиссии до 50 000 рублей;

- кешбэк (подключается дополнительно за 590 рублей в год) — 1,5 % с любых покупок, до 15 % за покупки у партнеров специальной программы «Мультибонус».

Минусы:

- комиссия 5,5 % за безналичные переводы (минимум 300 рублей);

- проценты за пользование кредитом банк будет считать раздельно: при покупках — 14,6-25,9 %, при снятии наличных — 34,9 %;

- при оформлении необходимо подтвердить доход справкой;

- забрать карту можно только в офисе ВТБ.

Самый большой беспроцентный период

Выгодные кредитные карты – это, прежде всего, не низкий процент, а возможность долгое время не переплачивать в принципе.

Ваш выбор – МТС Zero:

- 1100 дней без процентов (в России и за рубежом)

- 500000 р. максимального лимита

- снятие наличных без комиссии до 50000 р/мес.

- 100% онлайн-оформление (доставка домой или в офис)

Конечно, идеальны в плане беспроцентного периода карты рассрочки. До 365 дней без процентов! Однако подобное решение подходит только, если вы собираетесь исключительно покупать что-то с помощью кредитки. Обналичить средства с «Халвы» или «Совести», увы, не получится. Поэтому выбор остается за вами.

Лучшие кредитные карты для снятия наличных со льготным периодом

Получение «нала» — принципиальный фактор для финансовых учреждений и заемщиков. Карты рассрочки предполагают только безналичную оплату, а снятие наличных сопровождают повышенные проценты. Для кредиток безнал является приоритетным способом расчета, однако проценты ниже, чем в предыдущем случае.

Далее мы покажем только условия обналичивания кредитной суммы, чтобы вы смогли составить более точную картину будущего займа.

| Название Карты | Стоимость снятия наличных |

| Тинькофф Платинум | 30-49.9% |

| УБРиР 120 дней без % | 55.9% |

| 100 дней Альфа-Банк | До 50 000 ₽ — 0%. Далее от 3.9% до 5.9% в зависимости от лимита |

| Восточный Банк | Рассчитывается индивидуально |

| Кредит Европа Банк | 3.9% (мин. 399 ₽ в банкоматах КЕБ) или 4.9% (мин. 499 ₽ в других банкоматах РФ. За рубежом — бесплатно |

| Газпром Голд | 2.9% + 299 ₽ |

Таким образом, лучшие кредитные карты со льготным периодом для снятия наличных:

- 100 дней Альфа-Банк;

- Кредит Европа Банк;

- Газпром Голд.

Однако другие банки устанавливают высокий порог для обналичивания, компенсируя этим лучшие параметры в иных сферах.

Как оформить карту через интернет?

Воспользовавшись услугами интернета, можно буквально за 5 минут оформить дебетовую карту, которая подходит потенциальную клиенту, и условиям получения которой он сам соответствует. Выбор способов достаточен:

Заказ карты

Заказ карты предполагает, прежде всего выбор, необходимого продукта:

Определившись с категорией карточки, требуется сделать только одно движение и нажать кнопку «Заказать».

Что потребуется?

Фактически потребуется только один документ — действующий паспорт гражданина Российской Федерации. И устройство, с доступом в интернет.

Обязательным требованием является наличие контактов:

- мобильного телефона;

- адреса электронного почтового ящика.

Подача онлайн-заявки

Подача заявки в режиме реального времени — бесспорно удобно. Не надо никуда ходить, стоять даже в небольшой электронной очереди, суетиться и волноваться возле окошка операциониста в поисках необходимых документов.

Надо найти свободное время, сесть перед компьютером или взять в руки смартфон и начать процедуру подачи онлайн-заявки. Сделать это можно в любое время суток, ведь онлайн сервисы функционируют в круглосуточном режиме.

На сайте банка

Алгоритм оформления заявки на сайте банка:

- Войти на главную страницу.

- В верхнем меню нажать последовательно на пункты Карты — Дебетовые.

- Ознакомиться с карточными продуктами и выбрать приемлемый.

- Нажать на функцию Заказать.

- Выбрать понравившееся оформление.

- Заполнить заявку в три шага:

1. ввод личных и контактных данных;

2. ввод паспортных данных;

3. выбор отделения для выдачи.

Нажать кнопку Оформить.

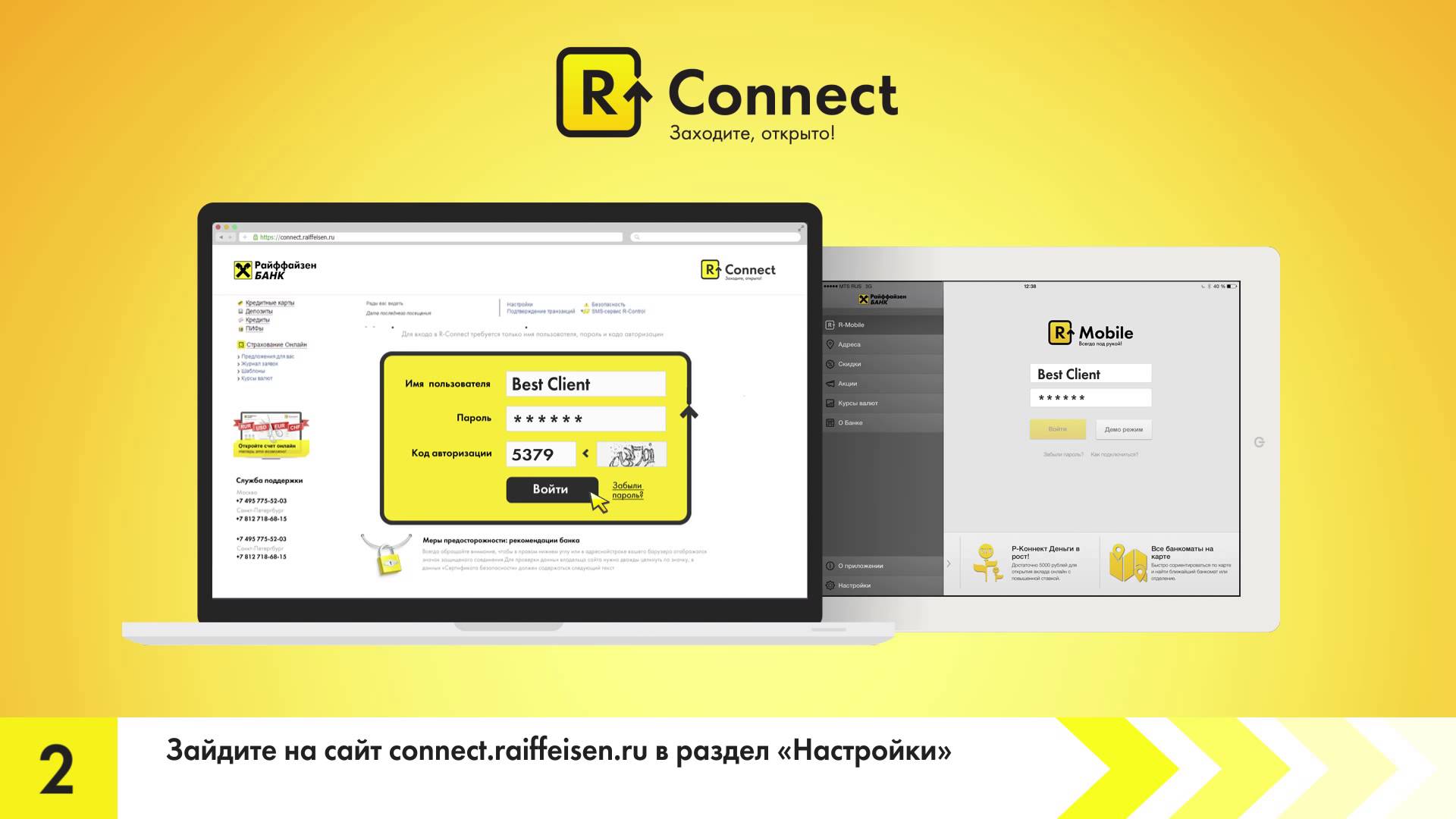

Через Сбербанк Онлайн

В Сбербанк Онлайн можно войти сразу с устройства или нажав на главной странице сайта кнопку Сбербанк Онлайн. Требуется авторизоваться при помощи логина и пароля.

Ввести код, полученный на мобильный.

Процесс оформления в личном кабинете интернет-банка самый оперативный, так нет необходимости вводить личные и контактные данные — все уже известно системе.

Требуется лишь выбрать:

категорию карточки;

дизайн;

место получения.

Срок изготовления

Если расчетная карточка требуется срочно, то лучше претендовать на неименную карту «Моментум», которая выдается в момент обращения в банк бесплатно. Такие карты имеют привычный дизайн, номер, срок действия, логотипы и чип. Единственная разница — привязка к обезличенному счету, ограничивающему некоторые операции.

Стандартный срок изготовления именной дебетовой карты — 1-2 дня. Несколько дней занимает доставка до отделения. В общей сложности, срок ожидания не должен затянуться больше, чем на 10 дней.

Получение карты

Как только пластиковая карта будет доставлена в дополнительный офис Сбербанка, указанный в онлайн-заявке, специалист позвонит по мобильному телефону клиенту и пригласит в отделение.

Останется только:

- Взять оригинал паспорта.

- Явиться в офис.

- Получить талон электронной очереди.

- Подойти к окошку операциониста.

- Расписаться в получении.

- Забрать карточку.

- Получить идентификаторы для регистрации в системе самообслуживания Сбербанк Онлайн.

- Активировать ее при помощи консультанта или самостоятельно.

Как определить, какой кредитный «пластик» следует брать?

Некоторые пластиковые «продукты» могут стоить несколько тысяч рублей и более. Связано это не только с размерами кредитных сумм, но и с тем, что такие карточки входят в систему скидок различных сетевых организаций: турагентства, рестораны, кафе, отели, индустрия развлечений и т. п. В силу этих двух факторов становится довольно сложно определить, где и какой именно карточный продукт выгодно получить. В целом, можно выделить пять факторов, которые влияют на выбор самой выгодной кредитной карты:

- уровень процентной ставки. В 8 случаях из 10 этот момент является определяющим. Действительно, когда кредит на «пластике» дешевый (процентная переплата небольшая) – это серьезный «магнит» для клиентуры;

-

наличие специальных предложений. Например, с момента первого снятия денег с «пластика» следующие 50 дней проценты не начисляются. Или платежи по кредиту по мере погашения задолженности будут уменьшаться, т. е. дифференцированные выплаты.

Степень привязки карты к системе скидок на национальном и международном уровне. Некоторые виды кредиток позволяют, например, периодически летать экономклассом почти бесплатно; - стоимость самой карты как фактического продукта и стоимость ее обслуживания. Наблюдается обратная связь – чем ниже процентная ставка, тем дороже обслуживание, и наоборот. Также приходится смотреть на политику банка: какова комиссия за пополнение/снятие налички через терминалы, насколько распространены терминалы данного банка, ведь иначе придется снимать деньги через объединенные банкоматы, а там комиссия еще больше;

- особенности функционирования. Сюда входят максимально допустимые денежные лимиты на карте, т. е. сколько клиент может потратить с нее денег вообще, за месяц, неделю, сутки. Плюс здесь учитывается принцип обязательного остатка – нужно ли, чтобы на карте оставался какой-то положительный баланс, или съем неограничен (как правило, ограничения имеются).

Бывают, разумеется, и другие факторы, но это частные случаи. Например, клиент по каким-то причинам отдает предпочтение конкретному банку. Приобретение кредитной карточки – это покупка более ответственная, чем заказ классической дебетовой карты. Ведь клиент фактически берет кредит. Отличие от обычного кредита в том, что кредитная карта идет заказчику на руки, но когда активировать банковский заем – решает только сам клиент. Если с карточного счета не снимется ни копейки, тогда и кредит будет находиться «в режиме ожидания».

Самый большой процент на остаток

Некоторым людям неудобно носить с собой стопку карточек – они хотят хранить все деньги на одной кредитке, перечислять на нее зарплату, сбережения и т.д. Для таких клиентов существует программа поощрения – начисление процентов на остаток по счету. Хотите воспользоваться такой программой?

Ваш выбор – МТС CashBack. Довольно большой лимит (до 299.000 рублей), приличный cashback (до 5%) + 4% на остаток по счету. Если же вы часто путешествуете, промотайте страницу вверх – предложение от Альфа Travel может оказаться гораздо выгоднее (за счет дополнительных услуг и скидок).

Не уверены, какое предложение оптимально именно для вас? Специально для вас Financer составил инструкцию, как понять, какая кредитка вам нужна.

Остались вопросы? Советуем ознакомиться с самой важной информацией по оформлению кредитных карт

Неправильное имя пользователя или пароль

Авторизационный код:

Зарегистрироваться

Ваш отзыв отправлен на модерацию. Пожалуйста, проверьте почту и нажмите на ссылку в письме, чтобы завершить регистрацию.

Ссылка для изменения пароля отправлена. Нажмите на ссылку в письме, чтобы задать новый пароль.

Извините, код введен неправильно или его срок действия истек. Попробуйте еще раз.

Введите пароль

Подсказка: Рекомендуется задать пароль длиной не менее двенадцати символов. Чтобы сделать его надёжнее, используйте буквы верхнего и нижнего регистра, числа и символы наподобие ! » ? $ % ^ & ).

Как получить выгодную кредитку

С заявкой можно обратиться в отделение выбранного банка или оформить карту прямо на сайте. Достаточно заполнить небольшую анкету, приложив к ней фото документов. Претендент не может быть моложе 18 лет, ему понадобятся паспорт и справка о зарплате или выписка с расчетного счета.

Оформить кредитную карту на выгодных условиях можно прямо в день обращения. Таким образов выпускают неименные моментальные карты, объединяющие все основные преимущества кредиток. Изготовление именной карты займет 2-3 дня, получить ее можно в любом отделении выбранного банка или заказать курьерскую доставку на дом.

0 р. за обналичивание

Предложений с обналичиванием без комиссии становится все больше. Поэтому выбрать оптимальный вариант непросто. Все зависит от нюансов.

- Альфа Банк 100 дней без % – без комиссии можно снять только до 50000 рублей в месяц, зато комиссия не включается даже за рубежом. Льготный период в 55 дней распространяется и на безналичную оплату, и на снятие наличных.

- МТС Zero — 0% комиссии при снятии наличных в любой точке земного шара, причем, можно обналичить хоть весь лимит. Но максимальный лимит – всего 150.000 рублей.

0% за обналичивание также обещает Альфа Travel и Alfa Travel Premium. Это особенно удобно для людей, часто выезжающих за границу, поскольку бескомиссионное обналичивание работает в любой стране мира.

Самая низкая ставка

При использовании крупных сумм не всегда получается погасить долг за беспроцентный период. В таком случае самая выгодная кредитная карта – та, у которой меньшая процентная ставка. Хотите подстраховаться, чтобы переплачивать по минимуму?

Ваш выбор – банк Восточный:

- ставка от 11,5% годовых

- лимит — 400 тысяч рублей

- одобрение по паспорту

- доставка (100% онлайн-оформление)

- 4% на остаток по счету

Достойные предложения у «МТС Cashback» со ставкой 11,90% и Tinkoff Platinum (12%).

Исключительно для покупок оптимальными остаются кредитки с рассрочкой. При несоблюдении графика платежей, процентная ставка составит всего 10%.

Как понять что карта выгодная — основные критерии выбора кредитных карт?

Что такое кредитная карта мы определились. А вот для того чтобы понять какую лучше выбрать кредитную карту, из многообразия представленного на рынке, нужно провести сравнительный анализ. Этот анализ можно осуществить на основании 7 основных критериев:

- Кредитный лимит — сама первая и самая важная категория оценки кредитной карты. Для большинства клиентов кредитная карта — это способ взять кредит без оформления кредитного договора. К примеру, вы решили сделать ремонт, а брать целевой кредит нет желания, да и бумажная волокита вгоняет в панику. А тут интересное предложение — получить карту с лимитом в 300 тысяч, да еще и под выгодный процент. Да и деньги можно тратить постепенно, по мере необходимости, и проценты платить не за всю сумму сразу, а только за израсходованную.

- Процентная ставка — каждый банк самостоятельно устанавливает приемлемую для себя ставку процента, которую клиенту нужно будет оплачивать за использование потраченных денег. Не стоит паниковать если ставка на 1-2 пункта выше чем у конкурентов, ведь в сумме с другими комиссионными сборами процент другого банка может быть гораздо больше.

- Стоимость обслуживания карточного счета за год — это второй наиболее важный показатель. Многие бы хотели вообще ничего не платить за использование карты, но такие случаи скорее исключение из правил. Если банк предлагает дополнительные бонусные программы, как например, кэшбэк, тогда стоимость годового обслуживания может с легкостью компенсироваться за счет возврата средств в качестве бонусов.

- Cash Back — функция без которой сложно представить банковскую карту. Однако, каждый банк сам определяет какие бонусы подключать к той или иной карте. У кого-то это карта с кэшбэком в денежном эквиваленте, то есть на карту выводятся деньги, которые можно как потратить на любые покупки, так и обналичить. Другие банки предусматривают бонусы, которые можно потратить на покупки в магазинах-партнерах. Третьи предлагают накапливать бонусные мили, потратить которые можно на поездки или отдых.

- Грейс-период — это срок отсрочки, во время которого можно пользоваться заемными деньгами не уплачивая при этом комиссионные. Практически все кредитные карты последнего поколения выпускаются со льготным периодом. Однако, сколько дать клиенту времени пользоваться деньгами на безвозмездной основе решает сам банк. Кто-то относится более лояльно и гарантирует 60 дней беспроцентного кредита, а кто-то и вовсе его не предусматривает.

- Комиссия за обналичивание денег — самая проблемная категория при выборе идеальной карты. В большинстве случаев, для снятия наличных необходимо не только наличие собственного банкомата банка эмитировавшего карту, но и оплатить от 3 до 6% комиссионных от снимаемой суммы, да еще и обязательный платеж в размере 300-500 рублей. Как показывают отзывы, найти карту которая дает возможность снять деньги без комиссии очень сложно.

- Оплата за дополнительные услуги — еще одна категория, которая не во всех банках так уж и доступна. К примеру, перевод денег на карту другого банка, или получение перевода с чужой карты, выпущенной банком-конкурентом может сопровождаться комиссией с собственного счета. А также сюрпризом может стать немалая комиссия за подключение смс-информирования.

Обратите внимание! Кэшбэк может начисляться как за осуществление любых покупок, так и только на определенные категории: магазины, рестораны, аптеки, заправки. Как правило, по категориям проценты немного выше, чем за общие покупки

Конечно, это далеко не все на что обращают внимание потребители банковских продуктов. Изучив отзывы людей уже имеющих карты, сюда еще можно смело отнести:

- наличие широкой банковской сети, что позволяет легко работать с картой;

- простота открытия счета: отсутствие необходимости предоставлять множество справок о доходах и имуществе.

Что необходимо делать, чтобы получить выбранную кредитную карту

Кредитные организации постоянно улучшают условия по картам, предлагая все большее вознаграждение, больше преимуществ и привилегий, но в то же время становятся более избирательными в отношении клиентов. Количество отказов в отношении самых выгодных кредитных карт с лучшими условиями растет.

Что можно сделать, чтобы увеличить свои шансы? Ниже несколько рекомендаций.

Улучшайте свою репутацию (кредитоспособность)

Кредитоспособность — это не только уровень ваших финансовых возможностей, но и ответственное поведение.

Кредитные организации оценивают вашу кредитоспособность в большей степени на основе вашей кредитной истории.

Существенно улучшить кредитную историю — это задача даже не месяцев, а лет.

Не ждите, сразу начинайте улучшать вашу кредитоспособность.

Несколько шагов для этого вы можете сделать немедленно.

- Вносите платежи по карте вовремя. Это необходимо не только для того, чтобы избежать штрафных санкций. История своевременных платежей представляет вас более ответственным в глазах кредитной организации.

- Используйте не весь кредитный лимит по карте. Сохраняйте баланс между кредитным лимитом по карте и использованной суммой кредита. Оптимальным является использование кредитных средств на уровне 30-40 % от суммы кредитного лимита. Тем самым вы показываете банку, что знаете, как управлять расходами и избежать возможности перерасхода средств и неисполнения обязательств.

Подготовьтесь к процедуре подачи заявки

Подаете ли вы заявку онлайн, посредством электронной почты или же в отделении банка, будьте готовы к тому, что у вас запросят определенную информацию.

Кроме Ф. И. О., даты рождения, адреса проживания и регистрации, у вас могут запросить следующие данные:

- размер постоянного дохода;

- сведения о работе и образовании;

- сведения о текущей кредитной нагрузке.

После получения заявки кредитная организация проводит проверку вашей кредитоспособности, в том числе может сделать запрос в бюро кредитных историй.

Следует учесть, что частые проверки кредитной истории со стороны банков (частые обращения в бюро кредитных историй) могут негативно влиять на ваш кредитный рейтинг. Поэтому следует внимательно относиться к выбору кредитной карты, на которую вы хотите подать заявку, чтобы уменьшить количество запросов вашей кредитной истории.

Используйте все преимущества новой кредитной карты

Используйте на практике все преимущества вашей новой кредитной карты, будь то программы вознаграждения, возможность рефинансирования или беспроцентный период.

В этом случае владение кредитной картой станет действительно полезным для достижения ваших финансовых целей.

Содержание информации выше не является рекламным материалом, не подлежало согласованию либо одобрению никакими кредитными организациями, в том числе нашими партнерами.

Банк «Открытие» Opencard

В 2020 г. Бинбанк, кредитные карты которого входили в рейтинги кредиток, объединился с банком «Открытие», и вместе они предложили новые продукты с привлекательными условиями. Так, кредитка Opencard предлагает пользоваться средствами до 500 000 руб. бесплатно сроком до 55 дней. Подтвердить своей доход можно загранпаспортом, ПТС или СТС (свидетельство о регистрации транспортного средства). Процентная ставка от 19,9 %, пополнение возможно с любых карт без комиссии, обслуживание карты также бесплатное. Привлекает кешбэк — до 6 % на все покупки или до 11% на определенные категории.

Альфа-Банк «100 дней без %»

Как можно понять из названия, у вас есть отсрочка в размере 100 дней. Кредитный лимит здесь зависит от типа карты: у кредитки Premium, например, максимальный лимит 1 000 000 руб. Пополнение — бесплатное. Вам не нужно ждать одобрения получения карты днями — вы получите результат в течение 2 минут. Кредитная ставка — от 11,99 %. Стоимость обслуживания — от 1 190 до 5490 руб./год.

С помощью карты Альфа-Банка вы сможете погасить задолженность в другом банке, условия схожи с установленными в Тинькофф-Банке.

Вы можете снимать наличные без комиссии в пределах 50 000 рублей в календарный месяц. Если вы решили снять больше денег, то тогда вам нужно будет платить комиссию от 3,9% до 5,9% за сумму превышающую лимит.

Райффайзенбанк «110 дней без процентов»

Кредитный лимит впечатляет — 600 000 рублей. Райффайзен предоставляет вам 110 дней отсрочки платежа. Процентная ставка — от 26,5% в год. Обслуживание карты бесплатное, для получения нужен только паспорт, решение о выдаче получите в течение 2 минут.

За получение наличных снимут комиссию 3,9% + 390 руб. Операции за рубежом в валюте отличной от валюты счета потребуют с вас комиссии в размере 1,65% от суммы операции. За смс-информирование вам также придется платить 60 руб./мес.

Комиссия за внесение наличных на кассе банка составляет 100 руб. при внесении суммы до 10 000 рублей. Дальше — бесплатно.

ВТБ Банк Кредитная Мультикарта

Кредитный лимит в ВТБ составляет 1 000 000 рублей. Отсрочка — 101 день. Кредитная ставка составляет от 26% годовых. Здесь также доступен кэшбэк:

- до 16% за покупки в рамках программы «коллекция»

- до 10% за покупки в категориях авто и рестораны

- до 5% начисляются милями в рамках программы «путешествия»

- до 2,5% кэшбэк за любые покупки.

Кроме этого, здесь даже есть сберегательная программа, по которой вы будете получать до 8,5% годовых.

В рамках программы «Коллекция» банк начисляет бонусы за покупки, которые потом можно обменять на товары у партнёров или оплатить услуги банка.

Если вы будете заказывать карту на сайте ВТБ, то вы получаете её бесплатно. Во всех иных случаях готовитесь заплатить 249 руб. Плата за месяц также составляет 249 рублей, но она может обойтись вам бесплатно, если вы будете совершать покупки на сумму более 5000 руб. ежемесячно.

- Среднемесячный остаток от 15 000 руб.

- Сумма всех покупок от 5 000 руб.

Снятие денег с Мультикарты ВТБ

Снятие наличных в банкоматах ВТБ 5,5% и 0% за счет своих средств

За снятие до 100 000 руб. в кассе вам придется заплатить:

- 1000 руб. + 5,5% (мин 300 руб.) — за счёт кредитных средств;

- 1000 руб. за счет собственных средств.

При снятии более 100 000 рублей и кассах группы ВТБ:

- 5,5% (мин. 300 руб.) — за счет кредитных средств;

- 0% за счет собственных средств.

Максимально вы можете снять 350 000 руб./день или 2 000 000 руб./мес

Одна из самых популярных карт для любителей поездов. Кредитный лимит — 300 тысяч рублей, доступна отсрочка на 60 дней. Годовое обслуживание стоит от 790 р. Процентная ставка по кредиту — от 23,99% годовых. В месяц можно снять максимум 60 тысяч рублей. Совершая покупки через РЖД-карту вы получаете баллы, которые можно обменять на премиум-места в поездах дальнего следования или в Сапсане. Тратя от 20 000 рублей в месяц, уже через 5-6 месяцев вы накопите на билет. Кроме этого, все владельцы РЖД-карты получают страховку «Альфа-Лайт» и «Альфа-Спорт» при выезде за рубеж.

Кредитная карта: может ли она быть выгодной

Люди, уже бравшие кредиты, не сомневаются: сиюминутный комфорт в скором времени будет перекрыт убытками из-за переплаты. Потратив определенную сумму, вернуть придется на 20, а то и 40% больше. Однако выгодные кредитные карты с кэшбэком, грейс-периодом и другими бонусами могут опровергнуть эту истину.

Чтобы процентная ставка не стала непосильным бременем, важно правильно выбирать карту и внимательно читать условия ее использования. Льготный период позволяет отложить платеж и вернуть потраченную сумму в комфортном для владельца карты режиме

Важно уложиться в указанные 50 или 100 дней, не забывая вносить минимальный платеж каждые 21 день. При соблюдении этих условий платить проценты не придется, а льготный период будет возобновляться до конца действия карты. Клиент может сделать перерыв: новый грейс-период начнется лишь после очередной покупки. Такая система выгодно отличает современную кредитную карту от классического банковского кредита.

Новости

Долг без права передачи: Центробанк восстанавливает права заемщиков

12.09.2020

Центробанк разъяснил правовую позицию по актуальной для кредитных организаций проблеме: передавать или не передавать долг по кредиту третьему лицу

Центробанк поддержал заемщиков: отказ банков в досрочном погашении кредита недопустим

07.08.2020

Возможность досрочного погашения кредита для заемщиков является одним из привлекательных условий кредитного договора. Однако не всегда досрочное возвращение долга проходит гладко для заемщиков

Мошенники заманивают кредитных заемщиков страховкой

04.12.2019

О том, что банковский служащий может предложить страховку при выполнении различных операций, слышали многие. Этим и воспользовались мошенники, сумевшие обмануть доверчивых граждан

«100 дней без %» от Альфа-Банка

Плюсы:

- максимальный кредитный лимит — 500 000 рублей;

- грейс-период — 100 дней, он начинается с даты первой покупки и возобновляется при полном погашении задолженности по карте;

- конкурентоспособная процентная ставка: в первые 100 дней 9,9 %, далее — от 11,99 % годовых (для оплаты товаров и услуг), от 23,99 % годовых при выдаче наличных;

- до 50 000 рублей в месяц можно снимать без комиссии в любых банкоматах России и мира. При снятии более 50 000 рублей комиссия 5,9 %, минимум 500 рублей;

- бесплатная доставка карты.

Минусы:

- стоимость обслуживания — до 1 490 рублей в год;

- нет программы лояльности;

- кредитный лимит в 50 000 рублей можно получить по паспорту, в остальных случаях банк потребует пакет документов (СНИЛС, ИНН, справка 2-НДФЛ).

Московский кредитный банк / Можно больше

Кредитная карта «Можно больше»

Кредитная карта “Можно больше” позволяет не платить проценты в течение 123 дней. Льготный период не распространяется на снятие наличных. Условия пользования:

- Лимит – до 800 000 ₽.

- Плата за обслуживание – 499 ₽ в месяц. При условии трат от 120 000 ₽ в год – 0 ₽ в следующий год.

- Комиссии за снятие наличных нет, если сумма не больше 50 % от кредитного лимита. Если больше, то на сумму превышения комиссия составит 2,9 % плюс 290 ₽.

По бонусной программе раз в квартал банк дает список из 6 категорий с повышенным кэшбэком. Необходимо выбрать 2 из них. По ним вернется 5 % от потраченной суммы, по остальным покупкам – 1 %. Накопленными баллами можно компенсировать покупки от 1 000 ₽ в предыдущем месяце.

Условия пользования и обслуживания карты Моментум

Моментальная карта от Сбербанка может принадлежать к одной из 3-х платежных систем: VISA, Mastercard, МИР. Условия и тарифы для каждой системы приведены в таблице:

| Платежная система | VISA | Mastercard | МИР |

| Бесконтактные платежи | да | ||

| Оплата телефоном | да | ||

| Доступные валюты | рубли, доллары, евро | рубли | |

| Платежи за границей | да | да | нет |

| Бонусы «Спасибо» | да | ||

| Мобильное приложение | да | ||

| Срок действия (лет) | 3 | ||

| Годовое обслуживание | бесплатно |

Лимиты на операции общие для всех платежных систем. Через банкомат Сбера в день можно снять до 50.000 наличными. Комиссия за это не взимается. Если нужно снять большую сумму, то потребуется обратиться в кассу.

За превышение лимита придется заплатить комиссию в размере 0,5% от суммы превышения. Ежемесячный лимит для снятия: 150.000. На пополнение баланса лимита фактически нет: он равен 10.000.000 за сутки. Переводить деньги физическим лицам через интернет-банк можно в размере до 100.000 за сутки.

В банкоматах других банков за снятие наличных берется комиссия 1% от суммы (но не менее 150 рублей).

Что такое кредитная карта и зачем вам она нужна

Кредитной картой называют платежную карту, которую банк предоставляет клиенту, чтобы оплатить покупки и услуги банковскими средствами. Лимит средств на карте устанавливается банком на основании кредитного договора и зависит от платежеспособности клиента.

Простыми словами, кредитная карта — это способ, который позволяет делать покупки сейчас, а платить за них позже. В отличие от дебетовой карты, покупки оплачиваются не своими деньгами, а деньгами кредитной организации (банка).

Кредитной картой можно заменить потребительский кредит и кредит на неотложные нужды.

Грамотное использование всех потенциальных возможностей кредитной карты позволяет:

- совершать крупные покупки в рассрочку (у партнеров банка);

- зарабатывать бонусы, скидки, кэшбэк;

- сформировать кредитную историю, которая в настоящее время все больше определяет репутацию человека.

Кредитная карта имеет два основных преимущества перед кредитами:

- предоставление средств без отчета перед банком о целях их использования;

- регулярное возобновление кредитной линии (установленного банком для данного клиента максимального размера кредита) после погашения.

Росбанк/120подНОЛЬ

Основные условия по кредитке “120подНОЛЬ” со льготным периодом:

- Лимит – до 1 млн ₽, минимальная сумма – 15 000 ₽.

- Льготный срок – 120 дней. Не распространяется на снятие наличных денег. За эту операцию банк берет комиссию 4,9 % плюс 290 ₽.

- Бесплатное обслуживание только в 1-й месяц пользования, со 2-го – 99 ₽ (или 0 ₽ при тратах от 15 000 ₽ в месяц).

- Процентная ставка стартует от 25,9 %, если клиент не воспользовался льготным периодом и не погасил вовремя кредит.

При лимите до 100 000 ₽ из документов потребуется только паспорт. Для больших сумм нужны дополнительно справка о получаемых доходах за последний год и документ о трудовой занятости.

При оформлении Росбанк дает в подарок доступ на 2 месяца в онлайн-кинотеатр “КиноПоиск HD”.

МТС Банк / MTS Cashback

Эту карту можно оформить не только на сайте МТС Банка, но и через Госуслуги или салон МТС. Клиенту придется заплатить за выпуск 299 ₽, но обслуживание стоит 0 ₽ без каких-либо условий. Еще параметры:

- Льготный срок кредитования – 111 дней.

- Процентная ставка вне его – от 11,9 до 25,9 %.

- Лимит – максимум 299 999 ₽.

- Комиссия за снятие наличных – 3,9 % плюс 350 ₽. Есть дневные лимиты в 50 000 ₽ и ежемесячные в 600 000 ₽.

Бонусная программа:

- 1 % за любые покупки;

- 5 % за покупки в категориях “АЗС”, “Супермаркеты” и “Кино”;

- до 25 % за покупки у партнеров банка.

Максимум, сколько можно получить по бонусной программе за месяц, – 10 000 ₽. Накопленный кэшбэк тратится на оплату мобильной связи МТС, покупку смартфонов, аксессуаров и пр.

Различные банки и их предложения

Сейчас многие банки специально проводят политику «электронных денег», когда за перевод средств с карты в наличные купюры взимается ощутимая комиссия. Чтобы понять, какую кредитную карту лучше взять, следует провести небольшой обзор основных предложений от некоторых банков РФ. Приведем в пример те банки, кредитные карточки которых занимают наибольший объем на потребительском рынке, т. е. процентное содержание товара в соответствующем секторе рынка (в порядке убывания):

- Сбербанк – 22% от всех кредиток составляют его пластиковые продукты;

- Русский Стандарт – 15%;

- ВТБ 24 – 7,2%;

- ТКС (Тинькофф) Банк – 7,2%;

- Банк Восточный – 6,7%

- Связной – 4,8%;

- Альфа-Банк – 4,6%;

- Газпромбанк – 4,6%;

- ОТП Банк – 4,5%;

- ХКФ Банк – 2,9%;

- Росбанк – 2,3%;

- остальные банки по распространению своих кредитных карточных продуктов все вместе занимают места на рынке менее 2%.

А вот более подробные предложения от некоторых банков, которые помогут определить, где лучше оформлять «пластик»:

Восточный банк / Восторг

Кредитная карта «Восторг»

Карта “Восторг” предлагает не платить проценты 90 дней, в том числе и за снятие наличных денег. Условия по кредитке:

- Плата за обслуживание – 0 ₽.

- Лимит – от 10 000 до 300 000 ₽.

- Процентная ставка после окончания льготного периода – 28 %.

- Снимать наличные в банкомате можно, но банк возьмет комиссию в размере 4,9 % плюс 399 ₽. Дневной лимит равен 150 000 ₽, ежемесячно – не более 1 млн ₽.

У банка широкая бонусная программа. Можно подключить одну из 5 категорий, по которой будет возвращаться повышенный кэшбэк, при необходимости менять ее раз в месяц. Накопленными бонусами компенсируются любые покупки, оплаченные кредиткой.