Расчётный счёт

Содержание:

- Как выглядит расчетный счет

- Порядок очередности при списании

- Что будет, если специальный счет не используется?

- Структура банковского счета

- Отличие Текущего счета от Расчетного

- Расчетные

- Как узнать банковские реквизиты?

- Правила размещения в бланках документов

- Как открыть расчетный счет и что для этого нужно

- Виды банковских счетов

- Открытие расчетного счета ИП

- Плюсы наличия р/с

- Как открыть

- Структурные особенности банковского счета

- Что такое лицевой счет

- Чем отличается расчетный счет от лицевого

- Особенности краткосрочных счетов в банке

- Чем отличаются реквизиты карты и счета?

- Расчётный счёт для физического лица

- Детальная расшифровка счета

- Что такое расчетный счет, его особенности

Как выглядит расчетный счет

Номер содержит двадцать цифр. Их порядок не является случайным, каждая цифра имеет определенное значение. Запись состоит из шести блоков:

- Первые три цифры — свидетельствует о том, кто является держателем счета. Например, для ИП начальные цифры 408, для ООО — 407, для государственных учреждений — 406/405.

- Следующие две цифры — балансовый счет второго порядка. Значение зависит от первого блока и расшифровывается в совокупности с первыми тремя значениями.

- Третий блок из трех цифр означает валюту счета. В национальной валюте определяется как 810, доллар — 840, а 978 — евро.

- Девятая цифра является контрольной, имеет особе значение для работников банковского учреждения. По этому номеру можно определить, действителен ли номер.

- Блок из следующих цифр идентифицирует кредитную организацию, в которой открыт счет.

- Остальные 7 цифр — уникальный номер, присвоенный банком.

Более детальная информация относительно расшифровки значений указана в Приложении №1 Положения №579-П Банка РФ от 27.02.2017 года. Номер необходим для предоставления реквизитов клиентам, которые будут рассчитываться безналичным путем. Но это не единственный реквизит, для выполнения платежа необходимо указывать ряд других значений:

- БИК

- название банка

- нумерация корсчета

- наименование организации/ИП

- р/с

- ИНН

- КПП

При изменении одного из этих пунктов необходимо в срочном порядке уведомить контрагентов. В противном случае средства, отправленные на неверные реквизиты, можно будет вернуть, но эта процедура займет около 7 рабочих дней.

Пример

Например, реквизиты предпринимателя, должны выглядеть следующим образом:

ИП Литвинов А.П.

ОГРН ИП 1234567891234567

ИНН 123456789123

12000, г. Москва, Ленинградский пр-т

р/с 40802810412345678912

Далее пишется БИК, название банка, корсчет.

Порядок очередности при списании

- Первоочередными операциями определяются те, что предполагают списания по документам выданным лицам по требованиям о компенсации вреда жизни или здоровью, а также связанные с выплатой алиментов.

- Следующими в очереди проходят платежи по документам исполнительного типа предусматривающим расчеты по трудовым договорам, вне зависимости от того, что подразумевается: выдача наличных или перечисления на карту. В данный раздел также включаются расчеты с сотрудниками, трудоустроенными по контракту, авторские выплаты и различные пособия.

- Далее с банковского счета списываются средства, требуемые для расчетов с лицами имеющими трудовой договор (контракт), в части отчислений в основные фонды, такие как: ФСС, ПФР, фонд ОМС и государственный фонд труда и занятости.

- Затем происходит перечисление денежных средств по документам, предусматривающим пополнение бюджетных и внебюджетных фондов, не входящих в перечень, рассмотренный в пункте №3.

- Операции по прочим исполнительным бумагам, связанным с различными финансовыми потребностями, осуществляются в последнюю очередь, с учетом базовой (календарной) очередности.

Что будет, если специальный счет не используется?

Если специальный банковский счет не будет использоваться, тогда последует административный штраф, а именно:

- Если не соблюдается обязанность по сдаче денег в кредитно-финансовую организацию, которые были получены от плательщиков при приеме платежей в виде наличных для зачисления на специальный счет;

- Счет не используется для осуществления расчетов поставщиками, платежными и банковскими платежными агентами, а также субагентами специальных счетов в банке.

За перечисленные выше правонарушения предусматриваются административные штрафы в таких размерах:

- 4-5 тыс. руб. для должностных лиц;

- 40- 50 тыс. руб. для юридических лиц.

Выдержка об ответственности с сайта ФНС nalog.ru

Структура банковского счета

Расчётный счёт представляет собой 20 цифр, каждая из которых имеет своё предназначение. Все числа, входящие в номер, разделены на группы. Отдельная группа отражает некую характеристику счёта. При этом внешне счёт на платёжном документе или в реквизитах компании выглядит как одно длинное число без каких-либо пробелов или точек.

Если рассматривать значение счёта, то удобнее это сделать с разбивкой номера на группы: 111.22.333.4.5555.6666666. Каждый раздел имеет своё определение:

- 111 — счёт 1-го порядка банковского баланса (по этим цифрам можно узнать, кто открыл счёт и для каких целей);

- 22 — счёт 2-го порядка банковского баланса (цифры дают понять специфику деятельности владельца счёта);

- 333 — валюта, в которой хранятся средства на счету;

- 4 — проверочный код;

- 5555 — комбинация, означающая отделение банка, в котором открыт счёт;

- 6666666 — порядковый номер счёта в банке.

Банковские счета открываются физическим лицам, различным организациям и государственным структурам. Поэтому комбинации номера счёта встречаются самые разные

Важно не ошибиться цифрами при отправке платежа, иначе средства уйдут другому адресату. Какие же могут быть комбинации из чисел внутри одного счёта? Об этом мы рассказываем чуть ниже

Отличие Текущего счета от Расчетного

Текущий счет отличается от расчетного:

- Расчетный счет открывается только для юридических лиц и различных организаций;

- Он необходим государству и налоговым органам для полного учета движения денежных средств компаний и начисление правильного налогооблажения;

- Ведение и обслуживание банковского расчетного счета платное. Также плата взимается за каждую операцию. В расчетном счете нет ограничений по сумме.

Процесс открытия расчетного счета немного сложней, чем текущего:

- Необходимо предоставление немного большего объема документов;

- Нужны уставные документы организации и образцы подписей возможных получателей денежных средств;

- Сами доверенные люди, которым открыт доступ к денежным средствам и банковским операциям, должны присутствовать при открытии счета. При себе каждый должен иметь паспорт РФ.

Текущий счет открывается только для физических лиц. За обслуживание данного счета не взимается плата, а является бесплатным. В текущем счете устанавливается денежный лимит. Это делается для удобства ведения счета банковскими работниками и для самих клиентов.

Расчетные

Для организации расчетный БСЧ является основным финансовым инструментом. Причем у одного юрлица может быть сразу несколько РСЧ, их количество не ограничивается на законодательном уровне.

Ключевые функции РСЧ:

- поступление выручки и иных доходов от ведения предпринимательской деятельности;

- оплата налогов, сборов, взносов и иных бюджетных платежей;

- расчеты по заработной плате с персоналом, подоходному налогу и страховым взносам;

- расчеты с контрагентами, заказчиками, поставщиками и покупателями;

- поступление кредитов, займов и инвестиционных капиталов, в том числе и целевого финансирования;

- перечисление оплаты по полученным кредитам и займам, в том числе уплата процентов;

- платежи по решениям судов, судебных приставов и иных госорганов;

- иные расчеты и денежные операции.

Отдельные РСЧ открывают для обособленных структурных подразделений и филиалов компаний. Например, для обособленного подразделения, выделенного на отдельный баланс. В таком случае учет операций по БСЧ ведется отдельно по каждому субъекту. Но иногда структурные подразделения не выделяют самостоятельный баланс. Для удобства и детализации учета в банке может быть открыт субрасчетный СЧ. Операции отражаются в рамках одного счета, но позволяют детализировать информацию по структурным подразделениям.

Как узнать банковские реквизиты?

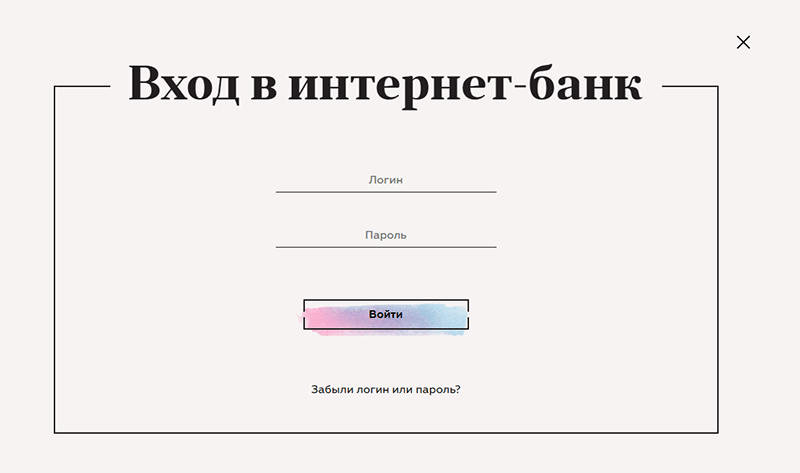

Для этого существует несколько способов, каждый из которых нельзя назвать сверхсложным:

- Найти нужную информацию в договоре на открытие счета. Все данные оформляются на отдельном бланке либо прописываются в тексте самого договора или его приложения. Самый простой способ, не требующий особых знаний или умений и непосредственного нахождения перед компьютером с обязательным выходом в интернет.

- При личном обращении в подразделение банка. Распечатку реквизитов в этом случае могут выдать либо самому владельцу счета, либо его представителю по доверенности. Для получения документа следует предоставить паспорт и доверенность (для представителя).

- В личном кабинете онлайн-сервиса обслуживающего банка. Способ актуален как для организаций, так и для граждан, подключенных к соответствующим банковским услугам.

- Через горячую линию банка. Приготовьтесь ответить на контрольный вопрос и назвать кодовое слово, которые были указаны при заполнении анкеты, а также персональные данные о владельце счета.

- В любом устройстве самообслуживания. Актуально в отношении счетов, привязанных к пластиковым картам.

В качестве примера поиска требуемых вам реквизитов, вы можете ознакомиться со статьёй: «Как узнать реквизиты счёта карты Сбербанка?».

Все перечисленное выше справедливо для уточнения сведений по собственным счетам. Но как быть, если срочно нужны реквизиты постороннего лица или организации? Здесь будет доступно также несколько вариантов:

Правила размещения в бланках документов

Всю необходимую информацию организации всегда указывают в договорах и на бланках. Согласно ГОСТ, реквизиты могут размещаться в двух вариантах: в левом углу либо по центру листа. Поэтому образец бланка организации с реквизитами может выглядеть по-разному.

Вариант 1. Реквизиты предприятия размещены слева.

Вариант 2. Размещение реквизитов по центру.

Какой из этих шаблонов будет использоваться, решает сама компания. Главное, чтобы реквизиты были хорошо видны и в них не было ошибок

Также обращаем внимание, что разрешается дублировать реквизиты на русском и английском (другом иностранном) языках

Как открыть расчетный счет и что для этого нужно

Расчетный счет открывается в банке. При обращении в банк нужно иметь при себе юридические документы: для юр. лиц – пакет учредительной документации, для физ. лиц – паспорт + ИНН (иногда). Кроме того, нужно будет предоставить свидетельство гос. регистрации и о постановке на налоговый учет. При ведении бизнеса более 3 месяцев понадобится налоговая отчетность.

К перечисленным выше документам прилагается заявление, которое подписывает ИП или же генеральный директор компании. Вместе с ним предоставляются карточки, содержащие образцы подписи лиц, кому будет предоставлен доступ к р/с, а также образцы печати. Их оформление в обязательном порядке производится в присутствии банковского сотрудника.

Как получить р/с? Очень просто. Нужно обратиться в банк для открытия расчетного счета, предоставив указанные выше документы. После того, как заявление будет подано и рассмотрено банком, будет заключен соответствующий договор, который позволяет получить расчетный счет и пользоваться им в интересах бизнеса.

В Энергомашбанке предоставляется услуга резервирования р/с. Такая услуга позволяет получить реквизиты счета до заключения договора. Но пользоваться счетом в полном мере не получится. Нужно будет посетить в ближайшее время в банк и заключить договор, чтобы в дальнейшем с помощью р/с можно было выполнять все возможные операции.

Виды банковских счетов

По своему функционалу различают несколько видов банковских счетов, которые могут быть открыты как для физических, так и для юридических лиц. Определяющим фактором при выборе вида счета является его целевое назначение. Поэтому прежде чем воспользоваться данным видом банковского продукта, рекомендуем ознакомиться с его основными характеристиками и условиями обслуживания.

Расчетный счет

Расчетный счет открывается для учета денежных операций юридических лиц или индивидуальных предпринимателей. Аналогичные счета для физических лиц называются текущими или лицевыми (подробнее в статье: Расчетный счет и лицевой счет. Это одно и то же?). Поскольку денежные средства на текущем или расчетном счетах доступны по первому требованию клиента, их иногда называют счетами до востребования. Расчетные, текущие и счета до востребования не предназначены для получения пассивного дохода (для накопления). Они используются исключительно для совершения расчетных операций в национальной валюте.

Валютный счет

Валютные счета предназначены для осуществления расчетных операций безналичным способом в иностранной валюте. В пределах одного валютного счета могут быть осуществлены операции лишь в той валюте, в которой открыт счет. Физические и юридические лица одновременно могут открыть неограниченное количество счетов в разных валютах.

Депозитный счет

Депозитный счет открывается для размещения денежных средств на определенный срок с целью получения процентной прибыли. Величина прибыли зависит непосредственно от ставки банка на конкретный депозит (вклад). При размещении сбережений на депозитном счете, вкладчик не имеет права воспользоваться своими деньгами до истечения срока, указанного в договоре – только с потерей начисленных процентов. Такой вид операции можно назвать займом денег банку юридическим или физическим лицом на основании договора, условия которого регламентируются непосредственно банком.

Ссудный счет

Ссудный счет отражает движение заемных денежных средств. Данный вид продукта открывается при подписании кредитного договора между банком и заемщиком и не является отдельной самостоятельной банковской услугой. Это способ ведения учета и контроля за выданными и возвращенными средствами кредитной организацией.

Карточный счет

Карточный счет – это банковский счет специального платежного средства – пластиковой карты, которая дает круглосуточный доступ к текущему счету посредством банкоматов, терминалов и т. д. По сути, это обычный расчётный счет физ. лица.

Накопительный счет (сберегательный вклад)

Накопительный счет – это некий гибрид текущего счета и депозита с возможностью получения постоянного процентного дохода, пополнения и частичного снятия средств.

Корреспондентский (транзитный) счёт

Такие счета используются банками для проведения межбанковских расчетов.

Также существуют такие счета, как: бюджетный, контокоррентый, обезличенный металлический (ОМС), общий, фидуциарный, фондовый, частный, чековый, сводный. Подробную информацию о каждом из них вы без труда сможете найти в интернете или в специализированной литературе.

Открытие расчетного счета ИП

В отличие от юридических лиц, открытие расчетных счетов индивидуальными предпринимателями (ИП) не является обязательным требованием. Вести свою деятельность можно без соблюдения такого условия

Однако важно понимать, что в этом случае можно столкнуться с различными ограничениями

Наличие или отсутствие необходимости в открытии расчетного счета главным образом зависит от вида деятельности, которым занимается ИП.

К примеру, если предприниматель реализует сельскохозяйственную продукцию на рынке, принимая наличные денежные средства, то ему не потребуется открывать счет в банке.

Однако если ИП оказывает услуги в сфере маркетинга или веб-программирования, обслуживая клиентов из самых разных территориальных точек РФ, то расчетный счет ему будет необходим.

ВАЖНО! Предпринимателям следует помнить, что при приеме наличных платежей сумма, перечисляемая в рамках одного договора, не должна превышать 100 000 рублей. Такое условие прописано в п.6 Указания ЦБ РФ от 07.10.2013 № 3073-У

Плюсы наличия р/с

Закон РФ требует, чтобы юридическое лицо рассчитывалось только с использованием р счета. В силу законного требования само наличие счета не несет компаниям каких-то преимуществ. Открыть расчетный счет нужно, в противном случае не получится вести законный бизнес.

В свою очередь, наличие р/с у ИП дает последнему вести более расширенный бизнес, потому что такой счет позволяет:

- Заключать договора, контракты на сумму более 100 тыс. руб.;

- Повысить статус и выйти на рынок, где работают крупные партнеры;

- Принимать оплату по системе торгового эквайринга.

С помощью р/с упрощается процесс оплаты обязательных платежей. Сегодня можно подключить интернет-банкинг и не тратить время на походы в банк. Провести операцию, просмотреть расходы, выполнить другие действия можно где угодно при наличии интернета и соответствующего подключения.

Как открыть

Открывать лицевые счета могут совершеннолетние граждане. Если вам исполнилось 18 лет, посетите ближайшее отделение с паспортом. Расскажите специалисту, для каких целей вам нужен счёт и он предложит заключить договор на обслуживание. Прежде чем подписать соглашение, внимательно прочтите его. Закон РФ разрешает забрать договор домой, внимательно с ним ознакомиться и явиться в банк (филиал) для его подписания через 1 – 2 дня.

После открытия л/с вы сможете проводить различные банковские операции: принимать или отправлять переводы, класть наличные в кассу и т.д.

А также открыть счёт могут и несовершеннолетние граждане, только снять деньги с него не удастся. Для расходных операций они становятся доступными после того, как их владельцу исполнится 18 лет.

Структурные особенности банковского счета

Индивидуальный клиентский номер расчетного счета сформирован 20 цифрами, наделенными собственными значениями. Любая группа цифр несет определенную характеристику, поэтому для удобства восприятия следует разбить комбинацию на разделы, согласно следующему порядку: 111.22.333.4.5555.6666666, где

- 111 – первый порядок банковского баланса, определяющий владельца счета и цели его открытия;

- 22 – второй порядок банковского баланса, характеризующий направление деятельности владельца счета;

- 333 – валюта счета;

- 4 – код проверки;

- 5555 – кодовое обозначение банковского подразделения, оформившего счет;

- 6666666 – порядковое обозначение счета в конкретном банке.

Различия в последовательности расположения цифр банковских счетов обусловлены особенностями их принадлежности – физическим лицам, коммерческим структурам, государственным учреждениям. Ошибка в указании номера счета чревата отправкой средств не по назначению и другими неприятными нюансами.

Что такое лицевой счет

Этот термин активно применяется не только финансовыми учреждениями, но и рядом других организаций: Пенсионным фондом, организациями жилищного и коммунального хозяйства, налоговой и пр. В банковской сфере под лицевым счетом понимают номер учетной записи клиента или номер счета, состоящий из 20 знаков и использующийся только в отношении физических лиц. Часто в банках его также именуют текущим.

Чтобы счетом можно было пользоваться в удобное время и в любой точке мира, почти все банки предлагают одновременно с открытием счета выпустить дебетовую карту. Счет карты также называют карточным счетом, и чаще всего счет банковской карты совпадает с номером лицевого счета. Таким образом, при переводе денег физ. лицу с расчетного счета достаточно указать любой из этих счетов и реквизиты банка-получателя.

Для того чтобы открыть такой счет, у физ. лица должен быть документ, удостоверяющий личность: паспорт гражданина РФ, временное удостоверение личности, военный билет и пр. Для граждан иностранных государств необходимо предоставить также документы, подтверждающие право пребывания на территории РФ, например, миграционную карта.

Чем отличается расчетный счет от лицевого

Рассмотрим основные отличия двух вариантов:

| Лицевой | Расчетный |

| Открывается для физических лиц | Открывается только для юридических лиц и ИП |

| Для персонального использования | Для безналичных расчетов в рамках бизнес-деятельности |

| Открывается обычно по паспорту | Открывается после предоставления пакета документов, перечень определяется конкретным банком |

| Используется в банковской, финансовой, страховой сфере, сотовыми операторами, интернет-провайдерами и т.д. | Используется банками |

Как видим, это совершенно разные счета. На лицевой нельзя зачислять деньги от осуществления бизнес-деятельности, он предназначен только для персональных нужд владельца. Получателем платежей при указании номера счета является банк, но в назначении платежа пишется, что это поступление для зачисления на лицевой счет такого-то лица.

Расчетный создан исключительно для бизнеса. Позволяет проводить расчеты с контагентами, клиентами, оплачивать товары, услуги, перечислять налоги, сборы и т.д.

Особенности краткосрочных счетов в банке

Счет депозитного вида на небольшой срок называется краткосрочным.

Его основными особенностями являются:

- Максимальный срок не более полугода.

- Отсутствие возможности использовать средства в оговоренный период – нельзя пополнять и снимать.

- По истечении срока вкладчику возвращаются деньги и выплачиваются накопившиеся проценты.

+’Если говорить о преимуществах:

- За относительно небольшой период владелец краткосрочного счета увеличивает свой капитал.

- Далее он выбирает новый, более выгодный депозит или продлевает старый.

Открытие таких счетов актуально в нестабильные времена для рублевого курса. Подобным способом сохранения средств пользуются не только обычные граждане, но и различные предприятия.

Чем отличаются реквизиты карты и счета?

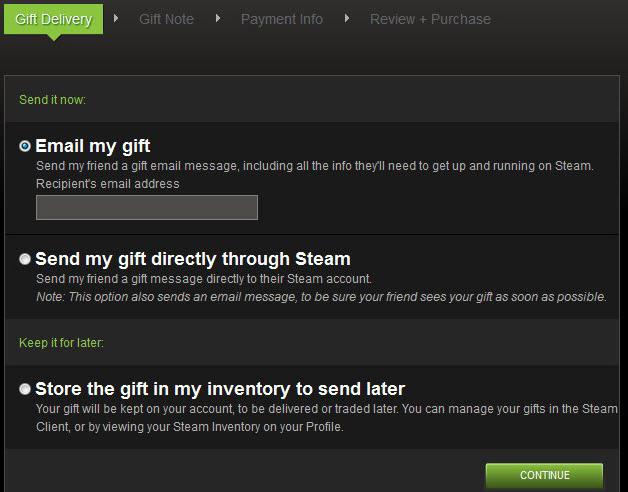

Дебетовая карта в обязательном привязывается к счету. Фактически, деньги вы снимаете не с карты и получаете переводы тоже не на карту, а на счет, который к ней прикреплен. Соответственно, бывают переводы между карточками и переводы между счетами. Перевод на счет необходим, если:

- Нужно отправить или получить деньги от юридического лица;

- Необходимо отправить крупную сумму — например, от 50 тыс. рублей;

- Перевод совершается с целью погасить задолженность в другом банке.

Во всех этих случаях понадобятся не реквизиты карточки, а реквизиты счета. Получить их можно способами, указанными выше в настоящей статье. Кроме того, реквизиты того и другого банковского продукта отличаются не только по функционалу, но и по форме. Так, например, в идентифицирующие данные счета входят:

- БИК (уникальный код банковской организации);

- ИНН (индивидуальный номер налогоплательщика);

- КПП (код причины постановки банка на учет или просто «причина выплат налогов»);

- ОКАТО (код для определения месторасположения банка в России — необходим для функционирования Федеральной Налоговой Службы в банковском секторе);

- Расчетный счет банка;

- Юридическое наименование организации, проводящей транзакцию (банка).

Разумеется, все эти данные не нужны для простых транзакций, осуществляемых через Сбербанк Онлайн или похожие системы. Но для переводов между счетами все перечисленные выше данные обязательно должны быть указаны.

Расчётный счёт для физического лица

Р/с представляет собой учётную запись, формируемую физлицом при занятии предпринимательской деятельностью. Данный финансовый инструмент необходим в следующих случаях:

- Сохранение капитала.

- Оплата банковских услуг.

- Проведение расчётов между другими лицами.

- Получение денежных средств от клиентов.

Пользователями расчётных счетов являются индивидуальные предприниматели, юридические лица и организации. Реквизиты доступны для всех.

Р/с, открытые физическими лицами, именуют текущими. Номер состоит из 20 цифр. По трём первым комбинациям легко определить назначение финансового инструмента. 408 – оплата процентов по кредитным договорам, 423 – совершение депозитных операций.

Важно! Одно физическое лицо может быть владельцем нескольких счетов, открытых в различной валюте: рубли, доллары, евро.

Расчётный счёт у каждого физлица индивидуальный и несвязан с номером пластиковой карты или номером договора о вкладе или кредите.

Чтобы оперировать денежными средствами, находящимися в банке, достаточно знать номер пластика. Когда заходит речь о совершении взаимных расчётов между ИП и контрагентами, поставщиками и клиентами, нужен номер р/с. Его можно посмотреть в договоре в нижней части или в конверте с картой. Он прописывается там, где указана фамилия, имя и отчество.

Двадцатизначный номер р/с можно увидеть в квитанции об оплате, осуществлённой посредством пластиковой карточки. Надёжный способ получения информации – обращение в отделение Сберегательного банка, также можно сделать звонок на горячую линию или воспользоваться интернет-банкингом.

Опрос: довольны ли Вы качеством услуг предоставляемых Сбербанком в целом?

ДаНет

Детальная расшифровка счета

Для банков были установлены правила, по которым они формируют расчетные счета для своих клиентов. Поэтому более детальная расшифровка поможет выявить специфику деятельности компании, её название и другие полезные параметры.

К примеру, по первой группе можно узнать предназначение открытия расчетного счета, согласно установленным Банком России правилам:

- 102-109 – крупные фонды, которые занимаются хранением денежных средств и проводится учёт убытков и прибыли;

- 203-204 – номер счета, который используется для учёта драгоценных металлов;

- 301-329 – проведение финансовых операций между банками;

- 401-402 – осуществление платежей в бюджет;

- 403 – счет в пользовании Министерством Финансов России;

- 404 – любые фонды, которые не являются бюджетными;

- 405-406 – государственные учреждения;

- 407 и 408 – определяет категорию владельца счета – ИП и ООО или физ лицо;

- 411-419 – депозитные счета, открытые государственными компаниями;

- 420-422 – сберегательный счет юридических лиц;

- 423 – депозитный счет, открытый физическим лицом

- 424 – счета, которые используются иностранной компанией для ведения бизнеса;

- 425 — депозитный счет, держатель которого является не гражданином РФ со статусом физического лица;

- 430 – расчетный счет, принадлежащий банковской организации;

- 501-526 используются для ведения операций с ценными бумагами.

Также важно обратить внимание на следующие 2 цифры после кода, потому что они дают дополнительную информацию о владельце счёта. Рассмотрим на примере ООО под кодом 407:

- 40701 – организация ведет свою деятельность в финансовой среде (МФО, пенсионные фонды и другие);

- ***02 – открытые и закрытые общества;

- ***03 – некоммерческие организации;

- ***04 – денежные средства, которые используются для проведения различных выборов или других общественных собраний.

Расшифровка номера расчетного счета даёт понять, что означают цифры и самостоятельно увидеть, кому принадлежит счет и для каких целей он используется.

Собираетесь ли вы открыть расчетный счет?

ДаНет

Что такое расчетный счет, его особенности

Расчетный счет — это еще одно понятие, которое знакомо многим, но не все понимают точно, что оно обозначает. Р/С — это присвоенный клиенту конкретного банка номер, состоящий из 20-ти цифр, под которым банковское учреждение временно хранит его денежные средства. Использоваться может как юридическими, так и физическими лицами. Также открывается и для ИП.

Юридические лица используют его для следующих целей:

- Для учета всех финансовых потоков в организации.

- Получение средств от других юридических лиц как плата за выполненные услуги или реализацию товаров.

- Оплата услуг банка.

- Выплату заработной платы работникам предприятия.

Физ. лица используют Р/С преимущественно для получения зарплаты и для оплаты покупок в интернете.

Как выглядит номер

Существует несколько основных видов Р/С, которые используются в разных случаях:

- Основной (используется для платежей и переводов).

- Депозитный (можно положить только денежные средства для их хранения).

- Карточный (клиенту выдается пластиковая карточка, на которую можно положить деньги или снять их — они напрямую связана с определенным расчетным счетом).

- Бюджетный (используется в государственных учреждениях для перевода федерального или муниципального бюджета).

- Лицевой (для организаций, оказывающих услуги гражданам, например, коммунальные конторы).

- Аккредитивный (открывается для проведения сделок купли-продажи. Используется в качестве гарантии. На момент сделки денежные средства блокируются, снять их можно только после оказания услуги).

- Капитальных вложений (помогает накопить крупную сумму денег как гражданам, так и организациям).

- Инвестиционный (денежные средства используются для совершения сделок на фондовой бирже).

Номер расчетного счета заявителя — что это? Это и есть комбинация, состоящий из 20 цифр и присвоенная определенной организации или физ. лицу.