Правильно рассчитываем отпускные

Содержание:

- Зарплата после отдыха

- «Отпускное» право

- Правила расчета отпускных.

- Ещё кое-что про особенности отпусков

- Что учитывается при расчёте

- Базовые условия предоставления сотруднику отпуска

- ○ Порядок предоставления отпусков

- Конкретные примеры вычислений с учетом последних изменений

- Какие периоды входят в расчет отпускных?

- Записка-расчёт о предоставлении отпуска

- Факторы, которые необходимо учитывать

- Исчисление периода и стажа

- Какие выплаты включаются в расчет, а какие нет?

Зарплата после отдыха

Трудовому персоналу предоставляется ежегодный оплачиваемый отпуск в соответствии с графиком, разрабатываемом за две недели до начала года. Право на период полной продолжительности наступает у работника по истечении шести месяцев трудовой деятельности у конкретного работодателя, но не исключено предоставление авансом по согласованию сторон. Беременные, несовершеннолетние, многодетные родители и родители-одиночки могут отдыхать в любой удобный период без предварительного одобрения руководства.

Как правильно рассчитать зарплату после отпуска? Отличительная особенность при начислении выплат заключается в оплате рабочих дней при исполнении работником трудовых обязанностей и оплате календарных дней, приходящихся на период отдыха.

Начало и конец времени отдыхать не привязываются к началу или концу календарного месяца. Расчёт вознаграждения при работе в течение неполного периода осуществляется пропорционально количеству отработанных дней. Как посчитать зарплату после отпуска для повременщика детально демонстрирует формула:

| Начисление ЗП после отпуска |

= |

Установленный месячный должностной оклад | Количество рабочих дней по графику предприятия | Количество фактически отработанных дней после выхода на работу |

В соответствии со статьёй 133 ТК РФ зарплата не может быть ниже установленного законодательством минимума с учётом региональных коэффициентов при полностью отработанном месяце.

«Отпускное» право

По формальному признаку возникновение «отпускного права» появляется у работника при заключении трудового договора.

Причём работодатель согласно статье 122 ТК РФ обязан предоставить право:

- несовершеннолетним работникам;

- беременным перед выходом в декрет;

- усыновителям детей до 3-х месячного возраста;

- в случаях, предусмотренных федеральным законодательством.

Впервые работник получает право на отдых полной продолжительности за полгода работы на предприятии. Полная продолжительность – это максимальное количество дней очередного отпуска, обязательно предоставляемая сотруднику согласно условиям коллективного и индивидуального трудового договора.

Минимальная продолжительность устанавливается на законодательном уровне и составляет 28 календарных дней. На основании статей 115-119 ТК РФ предоставляется дополнительное время для отдыха сотрудникам:

- за ненормированный график рабочего времени;

- трудящимся в условиях, отнесенным специальными сертифицированными комиссиями, к вредным и опасным;

- инвалидам в независимости от группы;

- лицам, исполняющим обязанности в регионах Крайнего Севера и приравненных территориях;

- за особый характер деятельности.

Общая продолжительность, установленная для конкретного работника, не может ухудшать условий согласно нормам трудового законодательства. Верхняя граница предельными размерами не лимитируется и устанавливается работодателем в зависимости от желания и финансово-экономических показателей.

«Отпускное» право в количественном выражении – следствие установленной продолжительности. Чтобы рассчитать количество дней отпуска, нужно арифметически разделить показатель продолжительности на период. Например, при минимальной длительности при работе на протяжении года, расчёт дней отпуска осуществляется путём деления 28 на 12 месяцев и составляет 2,33 — своеобразный коэффициент, экономически показывающий положенное число дней отдыха за месяц работы.

Правила расчёта заработанных отпускных дней аналогичны при трудовой деятельности как за один год, так и за несколько лет и арифметически определяются:

|

Дни, положенные для отдыха всего за отработанное время |

= |

Количество месяцев заслуженного «отпускного» права |

* |

Коэффициент, отражающий число дней для отдыха за каждый отработанный месяц |

— |

Отгулянные дни за весь период работы |

В стаж для предоставления отдыха не включается время пребывания в отпуске по уходу за ребёнком до достижения 3-х летнего возраста и период нахождения без оплаты по разрешению администрации свыше 14-ти календарных дней за год.

Правила расчета отпускных.

При предоставлении работнику ежегодного отпуска за ним сохраняются место работы (должности) и средний заработок. При расчете среднего заработка следует руководствоваться нормами ТК РФ и Положением об особенностях порядка исчисления средней заработной платы, утвержденным Постановлением Правительства РФ от 24.12.2007 № 922 (далее – Положение № 922).

|

Средний дневной заработок… |

|

|---|---|

|

…для оплаты отпусков, предоставляемых в календарных днях |

…для оплаты отпусков, предоставляемых в рабочих днях (в случаях, предусмотренных ТК РФ) |

|

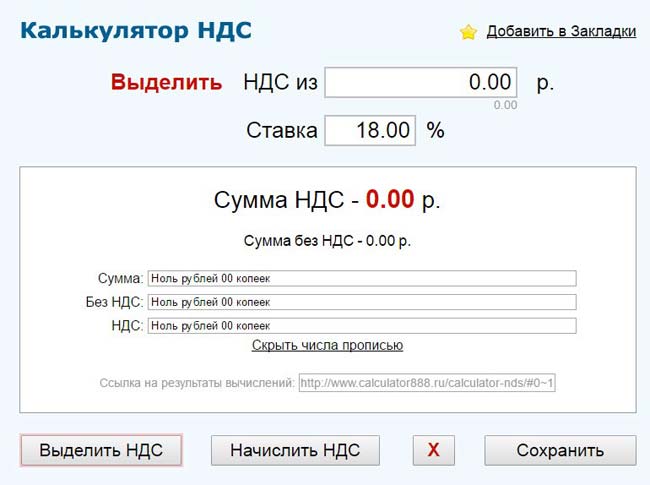

Способ расчета зависит от того, полностью или нет отработан расчетный период (12 календарных месяцев, предшествующих месяцу, в котором будет взят отпуск). Если расчетный период отработан полностью, средний дневной заработок исчисляется за последние 12 календарных месяцев путем деления суммы начисленной заработной платы на 12 и на 29,3 (среднемесячное число календарных дней). Если один или несколько месяцев расчетного периода отработаны не полностью, средний дневной заработок исчисляется путем деления суммы фактически начисленной заработной платы за расчетный период на сумму среднемесячного числа календарных дней (29,3), умноженного на количество полных календарных месяцев, и количества календарных дней в неполных календарных месяцах |

Определяется путем деления суммы начисленной заработной платы на количество рабочих дней по календарю шестидневной рабочей недели. К сведению: работникам, с которыми заключен договор на срок до двух месяцев или для выполнения сезонных работ, положено два рабочих дня отпуска за каждый месяц работы (ст. 291, 295 ТК РФ). ТК РФ не обязывает работодателя предоставлять такой отпуск до окончания срока договора. При увольнении работнику выплачивается компенсация за неиспользованный отпуск |

Количество календарных дней в неполном календарном месяце рассчитывается по формуле:

Количество календарных дней в неполном календарном месяце = (Среднемесячное число календарных дней (29,3) / Количество календарных дней этого месяца) * Количество календарных дней, приходящихся на время, отработанное в данном месяце

Рассмотрим на примерах порядок расчета среднего заработка.

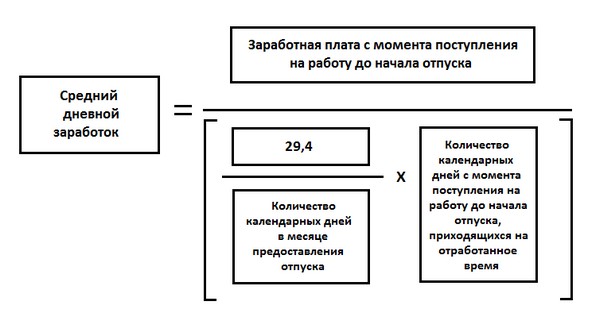

При расчете отпускных надо учитывать следующие особенности:

-

если сотрудник работает в учреждении меньше года, то количество отработанных дней и база для расчета отпускных определяется со дня приема на работу до 1-го числа месяца, в котором он идет в отпуск (п. 4, 10 Положения № 922);

-

если работник трудится неполный день или неполную неделю, то ему положен оплачиваемый отпуск продолжительностью 28 календарных дней (ст. 93, 115 ТК РФ). В расчет отпускных включаются все выплаты без пересчета их пропорционально отработанному времени (п. 12 Положения № 922);

-

если работник, находящийся в отпуске по уходу за ребенком, трудится неполное время, то оплачиваемый отпуск ему не положен (письма ФСС РФ от 14.07.2014 № 17-03-14/06-7836, Роструда от 15.10.2012 № ПГ/8139-6-1).

Если отпуск попадает на праздники

Основной принцип расчета отпускных, если на отдых приходятся праздничные дни, прежний: официальные праздничные дни в число отпускных дней не входят и их не оплачивают.

Сам расчет отпускных, если дни попадают на официальные праздники, ведут по той же формуле, что и простой отпуск. Главное – правильно определить количество дней отпуска с учетом праздников. И здесь все зависит от работника.

ПРИМЕР 1

Широковой нужен отпуск в конкретные даты — строго со 2 по 15 ноября 2020 года. На них выпадает праздник – 4 ноября (официальный праздничный день).

В этом случае считают не 14, а 13 дней отпуска, убирая из расчета 4 ноября.

Впоследствии Широкова сможет отгулять 14-й день.

ПРИМЕР 2

Широкова уходит со 2 ноября в отпуск на 14 дней.

Считаем положенные ей 14 дней отпуска, но на работу она выйдет не 16, а 17 ноября. Так как отпуск удлинится за счет госпраздника.

Ещё кое-что про особенности отпусков

1 Отпуск в 28 дней можно разбивать на периоды или использовать целиком. Однако, минимальная часть одного периода должна составлять 14 дней, остальные дни можно брать хоть по одному.

2 По закону в отпуск можно уйти после 6 месяцев непрерывной работы на одном месте.

3 Согласно ст. 123 ТК РФ процедура выхода в отпуск выглядит так:

- Сотрудник пишет заявление с указанием числа дней отпуска и даты начала и конца;

- Начальник подписывает заявление и издает приказ;

- Бухгалтер рассчитывает отпускные;

- Отпускные выплачиваются не позднее, чем за 3 дня до начала отпуска (ст. 136 ТК РФ);

4 Период отпуска не включается и не оплачиваются праздничные дни (статья 112, 120 ТК РФ). Например, если работник взял отпуск и в него попало 9 мая, то этот день не будет вычтен из его общего числа дней отпуска. При этом возможно два варианта: либо отпуск продляется на число попавших праздничных дней, либо просто учитывается меньше дней.

5 Работник обязан пойти в отпуск хотя бы один раз за 2 года. Иначе это нарушение организации труда. В этом случае сотрудник не имеет права требовать компенсации за неиспользованный отпуск. Его единственным вариантом будет пойти отдохнуть хотя бы на 14 дней.

6 Графики отпусков составляются в конце года. Они должны быть утверждены до 17 декабря. Естественно, в дальнейшем разрешается сдвигать и корректировать отпуск по согласию с руководством.

7 Сотрудникам полагается по 3 дня дополнительного отпуска в случае: свадьбы, смерти родственников, безбольничный рабочий год. 1 день отпуска дается при рождение ребенка в семье в день выписки из роддома, а также на один раз на 1 сентября в первый класс.

8 Если сотрудник заболел в период отпуска, то он может взять больничный. Весь период больничного приплюсуется к отпуску. Например, если он болел 5 дней, то на эти же 5 дней его дата выхода на работу продляется.

9 Дополнительный отпуск (помимо 28 календарных дней за год) полагается следующим сотрудникам:

- Кто работает на вредных и опасных производствах;

- С ненормированным рабочим днём;

- Работающие в районах крайнего севера и приравненных к ним территориях;

- Выполняющие работы особого характера;

- Работники медицины и учителя (42 дня);

10 Замена отпуска компенсацией недопустима (ст. 126 ТК РФ) в следующих случаях:

- Работник — беременная женщина;

- Несовершеннолетний;

- Занят на работах с вредными или опасными условиями труда;

11 Согласно ч.2 ст. 122 ТК РФ, сотрудник имеет право на первый отпуск спустя 6 месяцев работы на одном месте. Однако можно договориться с руководством о том, чтобы уйти пораньше. Возможно даже с авансовым платёжом.

12 Есть исключения, кому отпуск при стаже менее 6 месяцев обязан по закону:

- Несовершеннолетним лицам (ст. 122, 267 ТК РФ);

- Женщинам перед отпуском по беременности и родам или непосредственно после него или по окончанию отпуска, связанного с уходом за ребёнком (ст. 122, 260 ТК РФ);

- Работающим, усыновившим ребенка возрастом до 3 месяцев;

Что учитывается при расчёте

В Постановлении Правительства России № 922 от 24.12.2007 г. рассмотрены вопросы, касающиеся исчисления среднедневного заработка. В нём указано, что расчёт размера средней зарплаты за день необходимо выполнять с учётом всех выплат, которые относятся к вознаграждениям за труд.

К ним относятся:

- Заработная плата. Это должностной оклад, тарифная ставка, оплата по сдельным расценкам, оплата в процентах от выручки и прочие, в том числе и зарплата в недежной форме.

- Различные надбавки и доплаты. Это всякого рода стимулирующие и компенсационные выплаты, северные коэффициенты и районные надбавки.

- Премии по итогам работы и другие вознаграждения.

- Другие виды выплат, относящиеся к вознаграждениям за труд.

Для выведения средней зарплаты нужно брать только те начисления, которые были сделаны за фактическое время работы и за работу, которая была выполнена по факту. Из этого следует, что при вычислении среднедневной зарплаты не надо учитывать нижеперечисленные начисления:

- пособия и другие выплаты, финансируемые за счёт Фонда социального страхования;

- выплаты, произведённые на основании среднего заработка (к ним относятся отпускные выплаты, оплата во время командировки);

- единоразовые премии, не относящиеся к оплате за труд (премия к определённым праздникам);

- подарки и материальная помощь;

- прочие начисления, не относящиеся к вознаграждению за труд.

В отношении периодов работы, включающихся в расчёт отпуска, действует тот же принцип. В расчётный 12-месячный период входит только то время, которое по факту было отработано работником.

Для расчёта отпуска из общего годового стажа выкидываются нижеуказанные периоды:

- время, когда за работником сохраняется право на получение средней зарплаты;

- время, когда сотрудник находился на больничном или в отпуске по уходу за ребёнком;

- выходные дни с сохранением зарплаты, которые выделяются для ухода за инвалидами;

- период освобождения сотрудника от работы (прогул, простой и др.).

Базовые условия предоставления сотруднику отпуска

При предоставлении сотруднику отпуска необходимо учитывать следующие базовые условия:

- Продолжительность отпуска должна составлять не менее 28 календарных дней.

- В расчетную продолжительность не следует включать праздничные и нерабочие дни.

- При увольнении сотрудник может рассчитывать на денежную компенсацию за неиспользованный им отпуск.

- После того как сотрудник отработал год, то ему можно предоставлять отпуск, не дожидаясь отработки в течение полугода после последнего отпуска.

- Отпуск может предоставляться после того, как сотрудник отработал в компании не менее полугода (по ч. 2 ст. 122 ТК РФ). Но также допускается возможность предоставления отпуска авансом.

- Начисленные отпускные выдаются сотрудникам не позднее 3 дней до начала самого отпуска (согласно ст. 136 Трудового кодекса). При нарушении сроков выплат работодателя могут привлечь к административной ответственности.

- Отпуска сотрудникам компании предоставляются на основании графика отпусков, который ежегодно утверждается руководством (не позднее 17 декабря).

- С утвержденным графиком сотрудников должны ознакомить под подпись. Работник о времени начала предстоящего отпуска должен быть извещен под роспись не позднее, чем за две недели до его начала (согласно ч. 3 ст. 123 ТК РФ).

- Отпуск допускается перенести, но не более двух раз подряд.

- Отпуск можно разделить на несколько частей с условием, что продолжительность одной части отпуска будет составлять не менее 14 дней.

- При отказе работника от отпуска ему полагается компенсация за неиспользованный отпуск. Она выдается на основании письменного заявления работника и может быть начислена одновременно за несколько периодов. Согласно Трудовому кодексу, подлежит замещению денежной компенсацией только дополнительный отпуск, основной замещать таким способом запрещено.

В некоторых случаях замена отпуска компенсацией недопустима (перечень таких ситуаций приведен в ст. 126 Трудового кодекса):

- Работник является беременной женщиной.

- Сотруднику не исполнилось 18 лет.

- Сотрудник занят на работах с вредными и опасными условиями труда.

При оформлении отпуска нужно также учитывать исключения из общих базовых правил. Право на предоставление отпуска при продолжительности работы сотрудника до 6 месяцев предоставляется:

- Несовершеннолетним (по ст. 122, 267 Трудового кодекса).

- Женщинам перед отпуском по беременности и родам или после него или по окончании отпуска, который связан с уходом за ребенком (по ст. 122, 260 Трудового кодекса).

- Работающим гражданам, которые усыновили ребенка до 3 месяцев.

- В иных случаях, которые предусмотрены на законодательном уровне.

○ Порядок предоставления отпусков

В каждой организации независимо от формы собственности должен быть утвержден график отпусков на предстоящий год, который определяет порядок их предоставления. Составить документ необходимо не позднее двух недель до начала года.

Он является обязательным и для работодателя, и для работников. Если сотрудник хочет перенести дату начала отдыха, он подает соответствующее заявление. При этом работодатель не обязан предоставлять отпуск в другое время. Некоторые сотрудники могут уйти в отпуск в любое время, например:

- Женщины перед началом декрета или сразу после него.

- Работники младше 18 лет.

- Сотрудники, имеющие детей-инвалидов.

- Почетные доноры.

- Совместители.

- Ветераны боевых действий.

- Работники, имеющие 3 и более детей до 12 лет.

- Супруги военнослужащих.

Причем отпуск им могут предоставить авансом, т.е. даже если еще не прошло 6 месяцев с начала работы на этом месте.

Конкретные примеры вычислений с учетом последних изменений

Стоит подробнее рассмотреть примеры начисления отпускных. Существует несколько особенностей, о которых бухгалтер должен знать заранее. Проще всего, когда сотрудник полностью отработал весь отчетный период. Но такое случается довольно редко, поэтому приходится осуществлять дополнительные манипуляции во время выполнения расчета.

Если сотрудник отработал неполный год

Обычно бухгалтерам приходится сталкиваться с ситуацией, когда работник был на больничном или не выполнял свои трудовые обязанности по другим причинам. В этом случае необходимо вычитать пропущенные дни.

Алгоритм расчета:

- для определения среднего заработка используется два коэффициента: сумма выплат за 12 месяцев и общее количество фактически отработанных дней за этот период. Затем данная сумма делится на число дней для получения среднего заработка за смену;

- определить количество календарных дней отпуска можно по следующей формуле: 29,3 x число отработанных полностью месяцев + число дней в не полностью отработанных месяцах;

- определение календарных дней отпуска в месяцы, когда сотрудник имел пропуски, происходит по следующей формуле: количество отработанных дней / общее количество дней в месяце x 29.

На самом деле нет ничего сложного, но надо быть внимательным и изучать сведения о фактически отработанном времени.

Если нет отработанных дней и дохода

Иногда рассчитать средний заработок сложно, так как предшествующие 12 месяцев конкретно взятый сотрудник не работал и не получал зарплату. Тогда за основу берут предшествующий период.

При этом бывает несколько сценариев:

- сотрудник не работал 12 месяцев, но был активен ранее. Чаще всего такое встречается, когда женщина была в отпуске по уходу за ребенком. Например, если в 2018 году сотрудник не выполнял свои трудовые обязанности, но в 2017 году работал, согласно штатному расписанию, берется предыдущий период. Сложностей в расчетах не возникает;

- не было отработано два года, однако работнику потребовался срочный отпуск практически сразу после трудоустройства. То же касается перевода из одной фирмы в другую, что не запрещено положениями ТК РФ. Например, отработав один месяц, сотрудник подает заявление на отпуск (допускается, если в другой организации он работал 5 месяцев). Тогда для расчета берется доход и отработанный период. То есть, зарплата делится на общее число дней в отработанном периоде. Для перевода календарных дней в рабочие (необходимо для расчета среднего дневного заработка) применяется формула — Фактическое число отработанных дней за месяц / количество дней в месяце * 29,3;

- ранее сотрудник никогда не работал. Эта ситуация происходит редко. Тогда применяются стандартные формулы, а для расчета дохода используется окладная часть, прописанная в договоре.

Чаще всего бухгалтеру приходится работать с первым случаем, который редко вызывает проблемы во время расчета отпускных.

Если работник получал премии

Существует премиальная часть зарплаты, которая также влияет на размер отпускных.

| Вид премии | Особенности расчета |

| Ежемесячная, ежеквартальная или годовая | Полностью включается. Учитывается только одна премия. Например, получив деньги за выполнение плана продаж и качество продукции, бухгалтер учитывает только одну из них. |

| Итоговая | Включается, если начисление происходило в расчетном периоде. |

| Разовая | Используется в расчетах, если есть соответствующий приказ о дополнительных выплатах. Деньги, выдаваемые на День рождения или в честь государственного праздника не учитываются. |

Практически все виды премиальных компенсаций участвуют в формировании среднего размера оплаты труда.

Какие периоды входят в расчет отпускных?

Прежде, чем сотрудник получает деньги на предстоящий отдых, производится расчет суммы, которую ему может выплатить организация. Необходимость в подобном расчете возникает при следующих ситуациях:

- Трудовой стаж работника в компании составил больше года. В этом случае расчетным периодом станет год.

- Трудовой стаж меньше года. Тогда в качестве расчетного периода будут выступать все дни с момента, когда работник впервые вышел на свою должность. Стоит заметить, что подчиненный должен пробыть в компании не меньше полугода для того, чтобы получить отпуск. Однако при желании срок можно сделать меньше, если на это найдется веская причина.

Чтобы получить отпуск, нужно проработать не менее полугода

Также стоит упомянуть момент, когда сотрудник решил уволиться. Несмотря на подобное решение, компания должна осуществить выплаты. Расчетный период определяется в зависимости от того, сколько подчиненный пробыл в компании, и может быть равен как году, так и нескольким месяцам.

Как уже было сказано, среднедневной заработок является достаточно важным показателем, влияющим на размер отпускных. На данный показатель влияют следующие выплаты:

- оклад работника;

- премии, которые сотрудник получил на протяжении расчетного периода;

- различные доплаты, вызванные тарифными ставками или районными коэффициентами;

- надбавки к заработной плате, если они производились официально и имеют соответствующий документ-отчет;

Расчет среднедневного заработка

Также стоит упомянуть периоды, выплаты которых необходимо отнять из рассматриваемой расчетной суммы. К таким периодам относятся стандартные начисления, а также:

- оплата за больничный;

- оплата дней отдыха, которыми сотрудник уже воспользовался;

- выплата денежных средств, израсходованных на командировки;

- оплата дополнительного обучения;

- выдача премий;

- материальная помощь;

- различные проценты. Относится к тем, кто является акционером фирмы;

- оплата расходов на транспорт или еду.

Необходимо учитывать также различные дополнительные выплаты

Записка-расчёт о предоставлении отпуска

Предоставление работнику отпуска оформляется работодателем внутренним документом. Обычно используют записку-расчёт.

До 1 января 2013 года такая записка имела утверждённую форму Т-60. Сейчас (закон от 06.12.2011 N 402-ФЗ) формы таких документов не являются обязательными и могут разрабатываться работодателем самостоятельно (Информация Минфина России N ПЗ-10/2012). Однако рекомендуется заполнять форму Т-60, которая вполне чётко отражает все данные для оформления отпусков наёмного персонала.

Приведём пошаговую инструкцию по заполнению документа на примере записки-расчёта для менеджера отдела рекламы и маркетинга Семеновой Аллы Петровны:

-

Первый раздел записки заполняет специалист по кадрам. Начинаем с данных, относящихся к работодателю. В строке «наименование организации» заносим название работодателя. Обязательно указываем сокращённо его организационно-правовую форму (ООО, АО, ИП и т. п.). Проставляем порядковый номер и дату заполнения записки.

-

Как источник информации о сотруднике в первом разделе записки используем график отпусков, а также приказы директора о предоставлении отпусков персоналу. Заполняем полностью строку «фамилия, имя, отчество». Заносим должность Семеновой А.П. по её трудовому договору. Для рабочего мы здесь указали бы его специальность, разряд, квалификацию. В ячейке «табельный номер» обязательно указываем номер Семеновой А.П. из реестра работодателя. В строке «наименование структурного подразделения» укажем название отдела, где трудится менеджер Семенова.

-

Переходим к заполнению данных об отпуске Семеновой А. П. Заносим период, за который она получает отпуск (полностью начало и окончание рабочего года). Указываем полное число календарных дней отпуска и даты первого и последнего дней. Семенова А. П. не относится к категориям сотрудников, имеющим право на дополнительные дни отпуска, поэтому в ячейке «дополнительный отпуск» ставим прочерк и не заполняем таблицу «дополнительный или другой отпуск». Специалист Темникова Т. Н., заполнившая первый раздел записки, в строке «Работник кадровой службы» указывает свою должность, расписывается и ставит расшифровку подписи.

-

Во втором разделе отразим расчёты бухгалтера о начислении и выплате Семеновой А. П. отпускных. Начинаем с заполнения таблицы «Расчёт оплаты отпуска», содержащей суммы начислений Семеновой за 12 месяцев перед месяцем начала отпуска. Отметим, что у Семеновой за этот период не было месяцев, которые по ст. 121 ТК РФ должны быть исключены из периода расчёта среднедневного заработка. Поэтому в таблице будут отражены данные с июля 2017 года по июнь 2018 года. Заносим в графу 1 номер года каждого из учитываемых месяцев, в графу 2 заносим наименования указанных месяцев; в графе 3 отражаем по каждому месяцу сумму всех выплат, полученных работником и учитываемых при расчёте среднемесячного дохода. В строку «Итого» таблицы «Расчёт оплаты отпуска» заносим сумму всех внесённых выплат Семеновой А. П. из столбца «выплаты» (графа 3). Переходим к расчёту среднедневного заработка: в отдельной вспомогательной табличке отражаем в гр. 4 общее число календарных дней всех месяцев из таблицы «Расчёт оплаты отпуска»; в графе 6 отражаем сумму рассчитанного среднедневного заработка Семеновой, разделив сумму в строке «Итого» в таблице «Расчёт оплаты отпуска» на число дней из графы 4.

-

Таблица «Начислено» отражает выплаты отпускнику с разбивкой на два месяца и с расчётом итога. В гр. 8 вписываем итог умножения среднедневного заработка работника (гр. 6) на количество дней отпуска в первом месяце (гр. 7). У Семеновой в июле 26 календарных дней отпуска, за которые начислено 573,67 р. Х 26 = 14915,42 р. В августе у Семеновой будет 2 календарных дня отпуска, и за эти дни ей положены отпускные: 573,67 р. Х 2 = 1147,34 р. Общая сумма начисленных отпускных за два месяца (гр. 8 + гр. 12) составляет 14915,42 р. + 1147,34 р. = 16062,76 р. Эта сумма отражена в графе 15. Из суммы, отражённой в графе 15, удержим налог на доходы физических лиц (графа 16). Итог после вычитания налога заносим в графу 23 — эта сумма равна 13974,60 р. Эту сумму Семенова А. П. получит в кассе работодателя или на банковскую карту. Эту же сумму нужно обязательно внести и прописью в строку «К выплате сумма».

-

Далее отражаем номер и дату платёжного кассового документа на выдачу отпускных. Бухгалтер ставит свою подпись с расшифровкой.

Выдавать или перечислять на банковскую карту отпускные работодатель обязан не позднее чем за 3 дня до начала отпуска. В ином случае предусмотрены административное наказание и наложение штрафа (ст. 5.27 КоАП РФ).

Факторы, которые необходимо учитывать

На расчет влияют:

- Количество дней отпуска. В период отпуска не включаются праздничные дни, установленные в 112 статье ТК РФ: Международный женский день, праздник Весны и Труда и др. (о том, что делать, если праздничные дни выпадают на отпуск, мы рассказывали тут, а из этой статьи вы узнаете, как считать отпуск и его оплату в новогодние праздники).

- Среднедневный заработок.

Расчетный период

Расчетный период – срок деятельности юридического лица, который считается в календарных месяцах. Его минимальное значение составляет 1 месяц, максимальное – 12.

Понятие используется для установления размера отпускных и иных выплат сотрудникам. Если сотрудник последний год фактически не работал, для расчета берутся предыдущие 12 месяцев.

За какое время надо брать ЗП?

За какой период берется зарплата для начисления отпускных, зависит от того, сколько сотрудник проработал на предприятии. Он не может быть больше 12 месяцев. Расчетный период заканчивается последним числом месяца, который предшествует месяцу выхода в отпуск.

Пример. Влад отдыхал с 23 июля по 7 августа. Определим, за какой период ему должны рассчитываться отпускные. Расчетный период для него составляет с 1 июля по 30 июня. Если сотрудник отработал меньше года, то расчетный период начинается со дня выхода на работу до последнего числа месяца, предшествующего отпускному.

Можно ли менять период?

Трудовой кодекс позволяет менять расчетный период. Обязательно нужно указать факт установления нового расчетного периода в личном или коллективном трудовом договоре.

Средний заработок – средняя величина зарплаты, которая считается из полученных сумм в прошедший период. Показатель используется для расчета оплаты отпуска, для выплаты пособий и в иных случаях.

Исчисление периода и стажа

Если действие трудового договора составляет полный календарный год у одного нанимателя, то вопросов как правильно рассчитать количество дней и отпускные чаще всего не возникает.

При подсчёте общей продолжительности отдыха отдельно взятого лица в текущем году, специалистами бухгалтерии или финансового отдела учитываются как основной период, так и предусмотренные НПА дополнительные дни. Исходя из практики, в среднем отпуск сотрудника, осуществляющего деятельность в стандартных условиях, не более общепринятых 28 дней.

Стоит отметить, что в данный срок отдыха включены выходные, но не учитываются общегосударственные праздничные нерабочие дни.

В процессе подсчёта стажа, в соответствии с которым и будет предоставлен отдых, бухгалтерский специалист будет учитывать время, согласно его категориям:

- Фактическое исполнение предусмотренных двусторонним договором обязанностей.

- Отсутствие на работе по уважительным причинам. В этот период за лицом сохранялось место и должность. Как правило, к такому времени относят разрешённые периоды отдыха (отгулы, выходные, праздничные дни, неоплачиваемый отпуск).

- Прогулы не по вине сотрудника (например, незаконное увольнение и последующее восстановление, либо отсутствие на рабочем месте из-за не вовремя пошедшей медкомиссии по вине руководства).

В общий расчёт не берётся время отсутствия работника без подтверждения уважительности причин невыхода и нахождения работника в отпуске по уходу за малолетним ребёнком.

Для лиц, работающих на полставки, правила расчёта отдыха аналогичен общему порядку.

При расчёте дополнительных дней отдыха, в 2019 году учитываются только периоды фактического исполнения работником предусмотренных договором обязанностей.

Например, стаж работника у данного нанимателя составляет 10 месяцев. В двустороннем соглашении между ним и работодателем прописано, что его ежегодный отдых составляет 35 дней. В таком случае, на момент отработанного времени ему полагается 30 дней отдыха (результат рассчитан по формуле (10 месяцев х 35 дней) / 12 месяцев).

По общепринятым правилам, общее отработанное время округляется до целых месяцев. При этом, если излишек составляет менее полумесяца – он не берётся в расчёт, более этого срока – считается за отработанный месяц.

При подсчётах дней положенного отпуска, чаще всего получается дробное число. На практике, специалисты бухгалтерии округляют его до целого.

Важно отметить, что этот процесс должен производиться не по общим правилам арифметики, а всегда в пользу сотрудника, отправляемого на отдых

Какие выплаты включаются в расчет, а какие нет?

При исчислении среднего заработка:

-

учитываются все предусмотренные системой оплаты труда выплаты, независимо от их источников (п. 2 Положения № 922). Данный перечень является открытым;

-

не учитываются выплаты социального характера и иные выплаты, не относящиеся к оплате труда.

В каких случаях можно включить в расчет материальную помощь? В Определении от 26.12.2018 № 307-КГ18-21657 по делу № А66-8838/2017 ВС РФ решил, что матпомощь в размере трех должностных окладов (два оклада при уходе в ежегодный оплачиваемый отпуск, один – по заявлению работника) относится к выплатам стимулирующего характера и является частью системы оплаты труда. В связи с этим ее нужно включать в расчет среднего заработка.

По мнению арбитров, матпомощь, которая по локальным актам считается стимулирующей выплатой и частью оплаты труда, нужно учитывать при расчете среднего заработка. В обоснование данного вывода суд приводит п. 2 Положения № 922, согласно которому для расчета учитываются все виды выплат, предусмотренные системой оплаты труда у работодателя (Определение ВС РФ от 10.05.2018 № 307-КГ18-918 по делу № А66-13705/2016).

Можно ли включить в расчет доплату между окладом и средней заработной платой в период командировки? Такую выплату можно рассматривать как часть зарплаты и учитывать при расчете среднего заработка при выполнении следующих условий:

-

работодатель предусмотрел доплату в системе оплаты труда (отразил ее в трудовом договоре работника);

-

она включена в фонд оплаты труда;

-

доплата учитывается при определении сумм страховых взносов.

К такому выводу пришел Минтруд в Письме от 03.08.2016 № 14-1/ООГ-7105. В этом же письме чиновники отметили, что доплаты между средней заработной платой и пособием по временной нетрудоспособности не могут быть включены в расчет среднего заработка. По их мнению, названные доплаты являются выплатами социального характера, предусматривающими возмещение утраченного заработка во время нетрудоспособности работника.

Время нахождения работника в служебной командировке, в том числе время привлечения к работе в период командировки ввиду необходимости в выходные или праздничные дни, а также начисленные за обозначенное время суммы исключаются при исчислении среднего заработка (Письмо Минтруда РФ от 13.08.2015 № 14-1/В-608).

Можно ли включать в расчет разовые премии, а также премии к юбилейным и памятным датам? Премии учитываются при расчете отпускных, если они предусмотрены системой оплаты труда (Письмо Минтруда РФ № 14-1/ООГ-7105).

Минздравсоцразвития в Письме от 13.10.2011 № 22-2/377012- 772 разъяснило: поскольку при исчислении среднего заработка учитываются все предусмотренные системой оплаты труда виды выплат, применяемые у соответствующего работодателя, независимо от источников этих выплат (ст. 139 ТК РФ), в расчет среднего заработка будут включаться премии и вознаграждения (в том числе выплаты в связи с празднованием профессиональных праздников, юбилейных и памятных дат и по итогам работы), которые отражены в положениях об оплате (премировании) работников организации, независимо от периодичности выплат, при условии начисления их в расчетном периоде.

Если премии выплачены за рамками системы оплаты труда, то они не включаются в расчет среднего заработка. Так, признаются не относящимися к системе оплаты труда разовые премии, например к юбилейным датам, праздникам, за выполнение срочной работы вне должностных обязанностей (Письмо Роструда от 23.10.2007 № 4319-6-1). Также не признаются относящимися к системе оплаты труда премии, выплачиваемые по окончании определенных календарных периодов, из средств от экономии фонда оплаты труда (Определение ВС РФ от 01.12.2014 № 18-КГ14-157).

Критерием для отнесения той или иной премии к разряду подлежащих или не подлежащих включению в расчет средней заработной платы является ее связь с результатами труда (выполнением трудовой функции), а не периодичность или размер (фиксированный или динамичный).

Каков порядок включения в расчет выплат за счет средств грантов? Если организация-грантополучатель осуществляет такую выплату своему работнику в соответствии с трудовым договором, то выплата признается частью зарплаты и учитывается при расчете средней заработной платы (Письмо Минтруда РФ от 15.03.2016 № 17-4/В-107).

В случае, когда выплата производится в рамках гражданско-правовых отношений, при расчете среднего заработка ее учесть нельзя.