Репо

Содержание:

- Основное назначение операций

- The Significance of the Tenor

- Стоимость сделки

- Варианты использования бенчмарка в инвестиционной деятельности

- Стоимость сделки

- Что такое сделки РЕПО?

- Риски при сделках РЕПО и их минимизация

- Понятие и суть сделки РЕПО

- Доходность криптовалюты Репо REPO REPO за месяц и за год

- Технический анализ Репо REPO REPO

- События REPO REPO Репо

- Существенные условия договора репо

Основное назначение операций

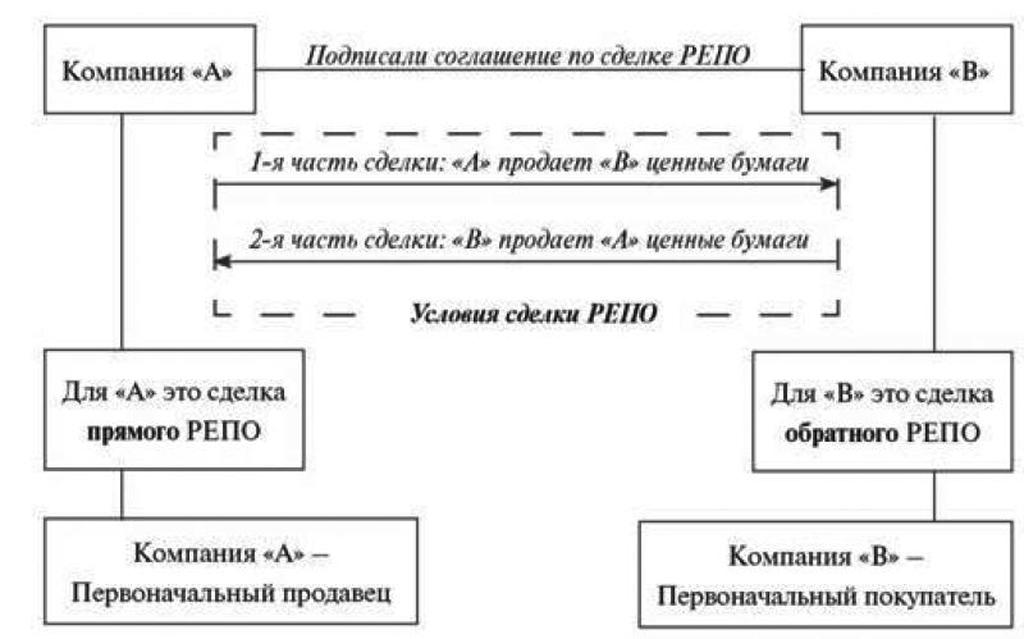

Операция репо (англ. «repurchase agreement», «repo») представляет собой сделку, состоящую из двух частей: продажи и последующей покупки ценных бумаг через определенный срок по заранее установленной цене.

Механизм операций репо подразумевает переход права собственности на ценные бумаги, что снижает кредитный риск по данному виду операций по сравнению с депозитом или обеспеченным кредитом и упрощает разрешение ситуаций при неисполнении обязательств одной из сторон.

Операции репо как инструмент денежно-кредитной политики активно используются центральными банками, которые могут проводить их для предоставления ликвидности или для абсорбирования избыточной ликвидности. Большинство центральных банков используют аукционы репо для управления совокупным объемом ликвидности. Многие центральные банки предлагают операции репо постоянного действия.

В рамках реализации денежно-кредитной политики операции репо Банка России проводятся в целях предоставления рублевой ликвидности. Они представляют собой покупку Банком России у кредитной организации ценных бумаг за рубли с последующей их продажей в определенную дату.

При структурном дефиците ликвидности Банк России в качестве основного инструмента управления ликвидностью использует аукционы репо на срок 1 неделя. Такие аукционы проводятся еженедельно и называются основными аукционами репо. При структурном избытке ликвидности основные аукционы репо не проводятся. Как в условиях структурного дефицита ликвидности, так и в условиях ее структурного избытка Банк России может проводить аукционы репо «тонкой настройки» на срок от 1 до 6 дней, аукционы репо на длительные сроки, а также предоставляет банкам возможность использования операций репо постоянного действия.

Основные аукционы репо и аукционы репо «тонкой настройки»

Операции репо постоянного действия

Операции обратного модифицированного репо, представляющие собой продажу Банком России кредитной организации ценных бумаг с последующей их покупкой, применялись для абсорбирования избыточной ликвидности в 2003-2004 годах.

Операции репо могут применяться центральными банками для предоставления ликвидности кредитным организациям в рамках выполнения различных других, отличных от реализации денежно-кредитной политики, функций.

Так, Банк России может покупать у кредитной организации ценные бумаги не только за рубли, но и за иностранную валюту. В 2014-2017 годах в рамках функции по поддержанию финансовой стабильности Банк России использовал операции репо для обеспечения кредитных организаций долларовой ликвидностью в ситуации, когда доступ к ней оказался затруднен по независящим от кредитных организаций причинам. Введенный с 1 сентября 2017 года механизм предоставления кредитным организациям рублевой ликвидности в экстренных случаях (МЭПЛ) также может быть реализован через операции репо.

Аукционы репо в иностранной валюте

Операции репо в рамках МЭПЛ

The Significance of the Tenor

Repos with longer tenors are usually considered higher risk. During a longer tenor, more factors can affect repurchaser creditworthiness, and interest rate fluctuations are more likely to have an impact on the value of the repurchased asset.

It’s similar to the factors that affect bond interest rates. In normal credit market conditions, a longer-duration bond yields higher interest. Long-term bond purchases are bets that interest rates will not rise substantially during the life of the bond. Over a longer duration, it is more likely that a tail event will occur, driving interest rates above forecasted ranges. If there is a period of high inflation, the interest paid on bonds preceding that period will be worth less in real terms.

This same principle applies to repos. The longer the term of the repo, the more likely that the value of the collateral securities will fluctuate prior to the repurchase, and business activities will affect the repurchaser’s ability to fulfill the contract. In fact, counterparty credit risk is the primary risk involved in repos. As with any loan, the creditor bears the risk that the debtor will be unable to repay the principal. Repos function as collateralized debt, which reduces the total risk. And because the repo price exceeds the value of collateral, these agreements remain mutually beneficial to buyers and sellers.

Стоимость сделки

Стоимость устанавливается условиями рынка. Продавец, который берет деньги под находящиеся во владении активы, впоследствии платит за них отчисления.

При этом стоимость операции зависит от того, во сколько на данный момент оцениваются деньги на рынке. На территории нашей страны это процент кредита на МБК в совокупности с вознаграждением за ценность самого актива. Стоимость операции РЕПО включается в актив при обратной сделке.

Трейдерам бывают нужны определенные финансовые инструменты, при этом они готовы заплатить сумму сверху их владельцам, чтобы те их передали. Чаще всего это бывает с акциями, когда есть достаточно много трейдеров, готовых шортить.

Тогда обладатели акций могут воспользоваться операцией РЕПО для получения сверхприбыли. Заработок получается приличный, его можно сравнить с доходами по дивидендам.

Налоги

На территории страны операции РЕПО упорядочиваются также налоговым законодательством – ст. 282 НК РФ. К частным лицам применима статья 214.3. После благополучного завершения обеих частей договора прибыль или потеря считаются дисконтом или вознаграждением. Заработок от РЕПО облагается стандартным налогом. При потерях от торговли с акциями прибыль от сделок с теми же активами не сальдируется

Если сделку РЕПО сравнить со знакомой куплей/продажей, то выяснится, что такие операции имеют преимущества в сфере налогообложения и в тоже время являются действенным инструментом кредитования.

Дисконт

Когда продавец реализует свои ценные бумаги, он может отдать их по меньшей стоимости, чем они оцениваются в момент совершения сделки. Для покупателя это гарантия того, что владелец активов захочет перекупить их вновь. Это называется дисконт.

Подробнее этот способ обеспечить исполнение обязательства я рассматривал выше на примере дома.

Варианты использования бенчмарка в инвестиционной деятельности

Моя статья рассчитана на начинающих инвесторов. Поэтому здесь речь пойдет о том, как мы можем использовать бенчмарк в инвестировании и где найти эталонные значения.

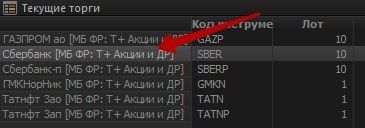

Биржевые индексы

Частные инвесторы регулярно используют биржевые индексы для оценки доходности своих портфелей. Например, если вы инвестируете исключительно в американские акции из разных отраслей экономики, то для анализа подойдет индекс S&P 500, который включает 500 ведущих компаний США. Если в портфеле преобладают ценные бумаги, например, гигантов IT, то логично использовать индекс Nasdaq, включающий более 3 000 акций высокотехнологичных предприятий. На российском рынке тоже есть целое семейство индексов. Под любой портфель можно подобрать подходящий.

Если вы приобретаете разные активы, то лучше рассчитать собственный взвешенный индикатор. Допустим, мы имеем портфель, который состоит из:

- акций “голубых фишек” на 70 %;

- корпоративных облигаций на 20 %;

- облигаций федерального займа (ОФЗ) на 10 %.

Эталонное значение, с которым мы будем сравнивать доходность нашего портфеля за 2020 г., равно:

70 % * 0,043 + 20 % * 0,083 + 10 % * 0,084 = 5,51 %

Некоторые инвесторы в качестве базы сравнения выбирают проценты по депозиту в банке или инфляцию. Считаю, что эти индикаторы не совсем корректны. Например, депозит дает 4 % годовых, а ваш портфель из акций показал 10 %. Вроде бы можно радоваться, что вы заработали больше, чем могли бы на банковском вкладе. Но если за это же время индекс Мосбиржи показал 15 %, то ваше значение отстает от эталона. Вы могли бы получить не 10, а 15 % годовых, но почему-то не смогли достичь такого результата.

Индексные фонды

При формировании индексного фонда (в России это ETF и БПИФ) управляющая компания выбирает бенчмарк, который будет выступать эталоном

Когда инвестор собирает свой портфель из ETF или БПИФов, важно обратить внимание на следующие параметры:

- наименование индекса, за которым будет следовать фонд;

- доходность бенчмарка за последние 5–10 лет;

- ошибка слежения.

Эталонный ориентир по фонду можно посмотреть в таблице биржевых фондов, которую публикует Мосбиржа на своем сайте. В колонке “Базовый актив” как раз и содержится информация о бенчмарке

Обратите внимание, что не все БПИФы следуют за индексом. Некоторые являются фондом фондов, т

е. не копируют существующий бенчмарк, а покупают акции иностранного ETF, следующего за ним. Посмотрите, например, на эти три БПИФа.

Сбербанк напрямую покупает акции, которые входят в индекс S&P 500. А УК “Альфа-Капитал” инвестирует в акции США через покупку паев иностранного инвестиционного фонда.

Доходность индекса смотрим на любом финансовом сайте, который публикует информацию в режиме реального времени: investing.com, tradingview.com.

Ошибка слежения показывает, с какой точностью фонд копирует бенчмарк. Чем меньше показатель, тем лучше. Его можно посмотреть на сайте управляющей компании FinEx, которая выпускает большую часть ETF на российском рынке. По БПИФам такой информации нет.

Пример ошибки слежения по фонду FXRL (рынок российских акций) на изображении ниже.

Ошибка слежения равна 0,57 %. Значение меньше единицы считается хорошим. А вот по фонду FXKZ (рынок акций Казахстана) ошибка уже более 2 %. Это не очень хороший результат. ETF не удается точно копировать индекс.

Стоимость сделки

Перечислим основные расходы, возникающие при проведении сделки:

- комиссия брокера, взимаемая от суммы первой части сделки;

- для заемщика – стоимость процента, уплачиваемого кредитору (разница в ценах продажи и покупки);

- налоги.

Два последних пункта рассмотрим более подробно.

Налоги

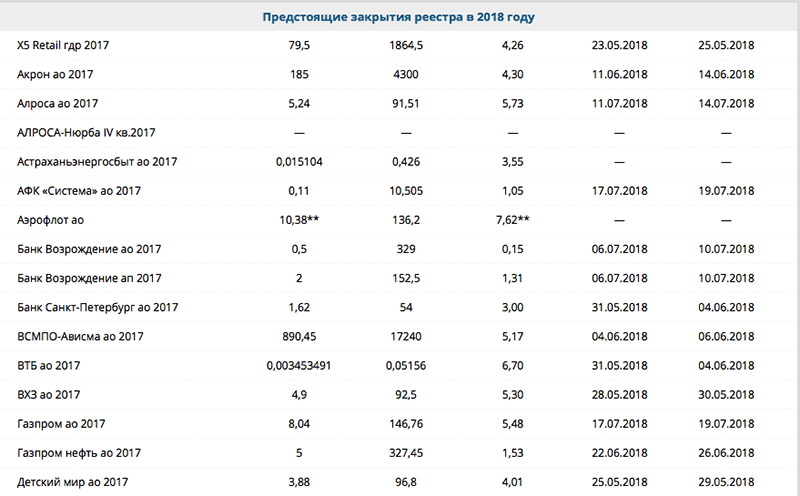

Налогообложение операций репо регулируется ст. 214.3 НК РФ.

Для покупателя налоговой базой по налогу на прибыль признается разница между ценой реализации ценных бумаг по второй части договора и ценой их приобретения по первой части. Если по результатам сделки получен убыток, то сумма убытка относится на расходы.

Для продавца ценных бумаг ситуация обратная: на расходы относится разница между ценами на активы. Если же по итогам сделки получена прибыль, сумма прибыли образует налоговую базу. Рассмотрим налогообложение на конкретном примере.

Пример налогообложения

АО «Альфа» имеет на балансе 100 акций номинальной стоимостью 1000 руб. каждая. Для пополнения оборотных средств компания заключает договор репо с ПАО «Кредит» на сумму 180000 руб.

Согласно второй части договора, ООО «Альфа» принимает на себя обязательства выкупить акции через 11 месяцев за 200000 руб.

Расчет налоговой базы для ООО «Альфа» с бухгалтерскими проводками и суммами исчисленного налога:

1 часть договора:

- Получен краткосрочный заем: Д 51 «Расчетный счет» К 66.03 «Краткосрочные займы» – 180000 руб.

- Акции переведены из портфеля в репо: Д 76.10 «Расчеты по ценным бумагам» К 58.03 «Финансовые вложения» – 100000 руб.

- Начислена комиссия брокеру: Д 91.02 «Внереализационные расходы» К 76.05 «Расчеты с разными дебиторами и кредиторами» – 3000 руб.

- Оплачена комиссия брокеру: Д 76.05 К 51 – 3000 руб.

2 часть договора:

- возвращен заем с процентами: Д 66.03 К 51 – 200000 руб.;

- акции переведены из репо в портфель: Д 58.03 К 76.10 – 100000 руб.;

- начислены проценты: Д 91.02 К 66.03 – 20000 руб.

Итого налоговая база у продавца будет уменьшена на комиссию брокеру и сумму процентов – 3000+20000=23000 руб. Сумма экономии по налогу на прибыль составит: 23000*20 %=4600 руб.

ПАО «Кредит» является кредитной организацией и применяет особый план счетов. Однако порядок налогообложения и ставки по налогу на прибыль для таких организаций аналогичны. Налоговая база будет равняться сумме полученных процентов – 20000 руб. Сумма налога на прибыль составит: 20000*20 %=4000 руб.

Дисконт

Дисконт – это разница между рыночной стоимостью актива и суммой прямого репо, т.е. первой части договора. Возвращаясь к приведенному выше примеру, предположим, что стоимость акций на рынке на момент заключения сделки составляет 250000 руб. Это минимизирует риск невыполнения второй части договора, т.к., если бы акции на момент обратного выкупа упали в цене, кредитор бы мог остаться в убытке.

В нашем случае дисконт составляет 70000 руб. (250000-180000).

Что такое сделки РЕПО?

Само сокращение РЕПО происходит от английского repurchase agreement (соглашение об обратном выкупе) или сокращено — repo. С позиции экономики простыми словами сделки РЕПО это сделки по кредитования. Кредитор выкупающий ценные бумаги (акции, облигации и т.д.), предоставляет займ продавцу данных ценных бумаг. Роль обеспечения кредита играют ценные бумаги.

Сделки РЕПО, в первую очередь, используются для получения ликвидности или ценных бумаг на короткий срок. Низкая ставка на короткий срок, а также надежность и простота данных операций объясняет высокий спрос на них. Однако, сделка РЕПО это не совсем кредит, о чем мы поговорим подробнее ниже.

Отличие сделки РЕПО от обычного займа и кредита заключается в том, что продавец выкупает свои ценные бумаги через короткий срок времени по установленной цене, после продажи покупателю перед этим.

Иными словами сделка или договор РЕПО — это сделка покупки или продажи ценной бумаги с обязательством обратной продажи или покупки спустя как правило краткосрочный период времени по заранее обговоренной и указанной в договоре цене. Более простым языком сделки РЕПО — заем денег под залог ценных бумаг, причем договор РЕПО юридически является куплей/продажей, а не займом.

У РЕПО есть два основных столпа — продажа и обратная покупка. Профессиональным языком продажа называется — спот, или текущая сделка, а обратная покупка — это форвард, или срочная сделка. Также у сделок РЕПО есть три важных принципа — срочность, возвратность и платность.

Срочность сделки говорит о ее ограниченности во времени. То есть в рамках договора РЕПО обязательно указывается дата обратного выкупа (форварда). Если дата не установлена, обратный выкуп все равно имеет срок — не позднее 1 года после сделки.

Возвратность, здесь все достаточно очевидно. Подразумевается обратный выкуп активов продавцу.

Платность — подразумевает получение прибыли за совершение операции РЕПО покупателем актива на ограниченный срок. Прибыль может выражаться в виде дисконта к рыночной стоимости актива, либо как процент за пользование финансами и другими способами.

В основном сделки РЕПО совершаются между банками, а в роли участников выступают центральные и коммерческие банки. Достаточно часто сделки РЕПО заключаются на межбанке без участия ЦБ.

Важную роль в сделках РЕПО также играет процентная ставка. Ставка РЕПО выше среднего говорит о замедлении и проблемах в экономике. Высокие ставки РЕПО негативно влияют на темпы роста кредитования потребителей и приводит к росту сбережений. Чаще всего повышение ставок РЕПО приводит к притоку капитала в экономику страны и как следствие к укреплению национальной валюты. Но если при этом темпы экономики невысокие это свидетельствует о проблемах и приводит к стагнации и к долгосрочному снижению курса национальной валюты.

В России рынок РЕПО регулируется Федеральным Законом от 22 апреля 1996 года № 39-ФЗ «О рынке ценных бумаг» и Гражданским кодексом РФ (статья 454).

Риски при сделках РЕПО и их минимизация

Казалось бы, о каких рисках можно говорить, если заем выдается под залог, по сути, имущественного права? Однако и тут все не так просто. В случае, например, с недвижимостью – цена объекта может измениться за срок сделки в отрицательную сторону.

Но если изменение стоимости недвижимости еще не такой частый момент, то в случае с ценными бумагами – скачки в цене дело не то что ежедневное, а даже ежечасное. И вполне может случиться такой момент, когда «заемщик», просчитав последствия, может отказаться от выкупа своих акций или облигаций, потому что их выкуп будет нерентабелен. В таком случае кредитор не только не получает своих процентов, но и терпит убытки.

Основными способами избегания таких рисков может быть или уже рассмотренный нами дисконт, то есть покупка заведомо более дорогого имущества по заниженной цене. Либо компенсационные взносы, которые применяются для сделок РЕПО с большими сроками действия.

Например, в случае с ценными бумагами, вполне возможен момент быстрого роста или падения цены, что в зависимости от направления изменения начинает «волновать» одну или вторую сторону.

При резком падении стоимости кредитор понимает, что у него на руках сейчас гораздо менее весомый капитал, чем тот, который ссужен, и проценты по его выплате. В этом случае он может потребовать компенсационный взнос, если таковой предусмотрен договором.

Обратный механизм «включается» при резком повышении стоимости, когда уже заемщик понимает, что на руках у кредитора находится в разы большая сумма.

В случае, если таковые взносы прописаны в соглашении, их неисполнение по требованию ведет к закрытию сделки на следующий банковский день, что является сдерживающим фактором как для одной, так и для другой стороны.

Понятие и суть сделки РЕПО

Из определения следуют две части договора:

- Продавец передает за денежное вознаграждение в собственность ценные бумаги покупателю. Для этой части используют термин “спот”.

- Покупатель через установленный в договоре срок возвращает ценные бумаги в собственность продавца также за денежное вознаграждение. Эту часть называют форвард.

Выгода продавца в данной операции в том, что он получает деньги, в которых нуждается, быстро и без лишней бумажной волокиты. Выгода покупателя в том, что он зарабатывает на такой сделке определенный процент (разница между ценой продажи и покупки).

Где чаще всего используются операции обратного выкупа:

- Для поддержания ликвидности коммерческих банков Центробанк проводит аукционы РЕПО. Соответственно, участниками операции становятся коммерческий банк и ЦБ РФ.

- В межбанковских операциях, когда банку необходимы денежные средства и он их получает, продав имеющиеся ценные бумаги другому банку.

- В биржевой торговле. Пример: инвестор хочет заработать на падении акций и открывает короткую позицию (short). В этом случае он заключает сделку РЕПО с брокером и берет у него в долг акции, которые продает по определенной цене с расчетом, что котировка в будущем упадет. Если прогноз сбылся, то инвестор покупает те же акции, но по более низкой цене, и возвращает их брокеру. Разницу кладет в карман.

Если в договоре участвует физическое лицо, то другой стороной обязательно должны быть брокер, дилер, кредитная или клиринговая организация, депозитарий, управляющая компания.

В начале статьи я упомянула, что не всегда клиенты в курсе, что участвуют в сделках обратного выкупа. Речь идет об овернайте – операции на одну ночь. Суть ее в том, что брокер может воспользоваться ценными бумагами на счете инвестора, чтобы передать их в долг другому инвестору, например, тому, кто хочет открыть позицию short. Через день он выкупает их обратно и возвращает клиенту с небольшой доходностью.

Почему клиент может не знать о том, что его ценные бумаги передали другому инвестору и какие риски несет такая ситуация, мы поговорим в отдельном разделе статьи.

РЕПО можно представить как краткосрочный заем под залог ценных бумаг. Но у этой операции есть отличительные черты:

- С юридической стороны договор РЕПО является договором купли-продажи, а не договором займа. И регулируется соответствующими статьями .

- В отличие от кредита, предмет залога (ценные бумаги) переходит в собственность покупателя. В случае нарушения обязательства по обратному выкупу он может делать с бумагами все что угодно.

- Сделки обратного выкупа реализуются на принципах платности, возвратности и срочности.

- В большинстве случаев операции носят краткосрочный характер (от 1 дня до 1 года).

После прочтения Вы поймете, как перестать работать за копейки на нелюбимой работе и начать ЖИТЬ по-настоящему свободно и с удовольствием!

Скачать книгу

Активы, которые допускаются к участию в сделке РЕПО, перечислены в Федеральном законе “О рынке ценных бумаг”:

- ценные бумаги российского эмитента (акции, облигации);

- паи ПИФа;

- клиринговые сертификаты участия;

- ценные бумаги иностранного эмитента (акции, облигации);

- паи и акции иностранного инвестиционного фонда;

- депозитарные расписки.

Условиями договора должны быть предусмотрены:

- Наименование эмитента (для акций, облигаций и депозитарных расписок), а также вид и количество ценных бумаг. Для паев – наименование ПИФа.

- Требования к передаваемым ценным бумагам.

- Цена передачи активов по 1-й и 2-й частям сделки или порядок ее установления.

- Срок уплаты цены по 1-й и 2-й частям сделки, а также срок исполнения обязательств.

Доходность криптовалюты Репо REPO REPO за месяц и за год

| Янв | Фев | Мар | Апр | Май | Июн | Июл | Авг | Сен | Окт | Ноя | Дек |

|---|---|---|---|---|---|---|---|---|---|---|---|

|

2018 |

|||||||||||

| 17.0% | -37.6% | 44.1% | -10.6% | -0.7% | -18.2% | -26.9% | 339.9% | ||||

|

2019 |

|||||||||||

| 88.8% | 25.0% | -41.1% | -29.0% | 27.3% | 13.3% | -66.3% | -51.3% | 12.5% | -9.8% | 12.8% | -38.1% |

|

2020 |

|||||||||||

| 33.8% | -14.5% | -2.0% | 43.9% | 42.4% | -40.9% | 105.3% | 15.8% | -42.3% | 38.4% | -70.5% | 355.5% |

Технический анализ Репо REPO REPO

На данной странице отображена статистика и технический анализ криптовалюты REPO. Символьный код данной криптовалюты — REPO. По состоянию на 24 апреля 2021 года криптовалюта Репо имеет капитализацию $2,117,627.99 или 41.71 BTC и занимает место №1471 рейтинге криптовалют по капитализации. Объемы торгов за последние 24 часа по криптовалюте Репо REPO составляют $98,115.76 или 1.93 BTCЗа последний час криптовалюта Репо потеряла в стоимости 1.76% ($0.00162285), за 24 часа — потеряла в стоимости 13.07% ($0.01086999), за неделю — потеряла в стоимости 22.14% ($0.01704240), за месяц — поднялась в стоимости на 59.50% ($0.03507329), за год — поднялась в стоимости на 99.80% ($0.04695946). Относительно минимальной стоимости криптовалюты REPO в размере $0.01930173 текущий рост составляет 487.08%. Относительно максимальной стоимости криптовалюты REPO в размере $0.76817300 текущая стоимость составляет 12.24%.Криптовалюта REPO не подлежит майнингу, то есть все монеты данной криптовалюты были выпущены сразу или выпусаются исключительно разработчиками / основателями данной криптовалюты. Количество выпущенных монет криптовалюты REPO на данный момент составляет 22,524,303 монеты, что составляет 6% от общего количества монет криптовалюты Репо. Максимально возможное количество монет Репо REPO REPO составляет 356,999,900 монет.

События REPO REPO Репо

Предстоящих / прошедших событий по криптовалюте REPO REPO на данный момент нет. Если Вы являетесь представителем криптовалюты REPO REPO, пожалуйста, напишите нам и мы предоставим Вам возможность публикации событий о криптовалюте REPO REPO на нашем сайте.

Существенные условия договора репо

Главными условиями договора являются требования к ценным бумагам:

- вид (например, акции или облигации), а также ценные бумаги, выпущенные в наличной или безналичной формах;

- тип (например, акции «голубых фишек» или второго эшелона);

- количество.

К примеру, по условиям 1 части сделки акции были приобретены за 375 000 руб. (5 000 $ или 145 000 грн.). Во второй части договора предусмотрен выкуп этих ценных бумаг за 412 500 руб. (5 500 $ или 159 500 грн.). В этом случае ставка будет равна 10 % (500/5000*100).

Участники рынка, играющие на понижение, применяют операции депо, обратные сделкам репо: обратная продажа осуществляется по пониженному курсу. В расчете ликвидности необходимо сделать выбор между депо (сделки с использованием заемных ценных бумаг) и репо (сделки с использованием заемных денежных средств). В целом, при спокойной ситуации на рынке операции репо применяются чаще, а депо более актуальны в периоды экономических потрясений: трейдер продает ценные бумаги, чтобы через короткий промежуток времени приобрести их дешевле.

Объект и форма договора

Объектом договора является предмет залога. Это могут быть ценные бумаги следующих видов:

- акции и облигации российских и иностранных эмитентов;

- инвестиционные паи;

- клиринговые сертификаты участия.

Договор составляется в количестве экземпляров, равном количеству участников сделки, по одному экземпляру для каждой стороны.

Субъектный состав

Субъектами договора являются продавец и покупатель. Если одной из сторон договора является физическое лицо, то второй стороной может быть только юридическое лицо, являющееся брокером, дилером, кредитной организацией или профессиональным участником рынка ценных бумаг.

Права и обязанности сторон

Права и обязанности продавца

- Продавец обязуется передать покупателю ценные бумаги, свободные от обязательств перед третьими лицами.

- В случае существенного изменения цены договором может быть предусмотрена выплата компенсационного взноса. Этот пункт актуален для долгосрочных сделок репо или для краткосрочных сделок с ценными бумагами, которые характеризуются высокой волатильностью.

- Если в течение действия договора ценные бумаги, переданные согласно первой части сделки, были конвертированы в другие, то может быть предусмотрена передача покупателю иных ценных бумаг. Однако это условие должно быть зафиксировано в договоре.

Права и обязанности покупателя

- Покупатель обязуется передать продавцу во второй части сделки ценные бумаги, не обремененные обязательствами перед третьими лицами.

- Договор может предусматривать запрет на совершение сделок с предметом договора в течение срока действия. Это ограничение должно быть зафиксировано на счете репо покупателя.

- В случае изменения цены также могут быть предусмотрены компенсационные выплаты продавцу.

- Обязательства по договору могут быть исполнены покупателем досрочно, если данное условие определено договором.

Генеральные соглашения по сделкам репо

Существует генеральное соглашение, содержащее условия, установленные саморегулируемой организацией НФА (Национальной Фондовой Ассоциации) для заключения договоров репо. Данный документ распространяется на весь рынок ценных бумаг.

Генеральное соглашение должно соответствовать Примерным условиям, которые являются обязательными:

- Порядок заключения договоров репо.

- Существенные условия договора.

- Порядок исполнения обязательств.

- Правовой статус контрагентов.

- Механизм разрешения споров по договору.

- Проведение верхней и нижней переоценки.

Из международных соглашений по операциям репо следует отметить следующие:

- General Master Repurchase Agreement;

- Global Master Repurchase Agreement.

Исполнение договора репо

Надлежащее исполнение условий договора происходит в момент получения покупателем, определенным во второй части договора, ценных бумаг в документарной форме или в момент зачисления на счет депо либо внесения записи в реестр владельцев ценных бумаг.

Обязательства могут быть выполнены путем проведения взаимозачета, а также при помощи уполномоченных лиц (брокера, депозитария или клиринговой организации).

Законодательство предусматривает возможность досрочного исполнения договора в случае наступления форс-мажорных обстоятельств либо неисполнения или ненадлежащего исполнения обязательств одной из сторон перед другой стороной или третьими лицами.