Инфляция и ее виды

Содержание:

- Учет инфляции в инвестиционном проекте

- Что означает инфляция, особенности, причины, последствия

- Влияние инфляции на цены

- “Официальная” и реальная инфляция

- ? Виды

- Ожидаемая инфляция

- Инфляция — хорошо или плохо?

- Мнение эксперта: четыре основные причины инфляции в России

- Виды и причины инфляции

- ⚡ Причины

- Что такое инфляция?

Учет инфляции в инвестиционном проекте

Темпы инфляции оказывают значительную роль на эффективность инвестиционных проектов

Особенно, важно рассчитывать темпы инфляции при долгосрочных вложениях

Рекомендуем прочитать: куда выгодно вложить деньги?

Темпы инфляции высчитываются с использованием следующих средств:

- Индекса рублевой инфляции, который определяется систематическим прогнозом хода инфляции.

- Информации о возможных изменениях курса валюты.

- Информации о внешней инфляции.

- Уровня изменений заработной платы и стоимости ресурсов.

- Изменений в налогах и пошлинах, а также ставки рефинансирования Центрального банка.

Что означает инфляция, особенности, причины, последствия

Стабильный рост цен, который приводит к общему подорожанию товаров и услуг, принято называть инфляцией. В экономическом контексте инфляция возникает по причине кардинальных изменений в экономике.

Однако не всегда инфляция характеризует негативные процессы. В пределах допустимых норм подорожание считается нормальным. При формировании бюджета и определении необходимых денежных сумм на обеспечение государственного аппарата и всех процессов, которые нуждаются в финансировании с бюджета страны, учитывается уровень прогнозируемой инфляции.

Практически ни в одной стране мира цены не могут быть стабильными долгое время. На это влияют не только внутренние, но и макроэкономические, политические процессы.

Если экономисты, финансисты и другие ведущие специалисты видят тенденцию к резкому и незапланированному повышению цен, внедряются антиинфляционные меры. Первостепенное место здесь отдается денежно-кредитной системе, в которой снижается чрезмерное предложение и нейтрализуется падающий спрос.

Обесценивание денег, которое сегодня называют инфляцией, еще после Первой мировой войны Дж. Кейнс (ведущий экономист) – называл верным способом свержения существующего общественного строя.

Инфляция может иметь разные формы и проявления.

И еще более разными бывают причины. Так, основной естественной причиной значительного роста цен становится недостаток товарной продукции, на которую высокий спрос. Наряду с этим в массы выпускаются большие денежные суммы. В результате спрос на товары растет, представители общества готовы предлагать все больше денег за получение необходимого им товара, поэтому производители и продавцы постоянно корректируют цены в пользу более высоких значений – роста.

Еще одна причина, которая более уместна для современного состояния финансовой системы — образование монополий. Особенно это касается приватизированных предприятий, занимающихся производством и обработкой природных ресурсов, энергоносителей, компаний, предоставляющих населению коммунальные услуги. Эти предприятия становятся монополистами в своей сфере, поскольку у них нет конкурентов. В этом случае завышение цен и, соответственно, инфляция становится искусственной.

В инфляционном процессе все взаимосвязано. Растут цены на товар, увеличиваются издержки, растут цены, снова увеличиваются издержки. Эта схема действует постоянно, поэтому она считается нормальной в пределах разумных темпов. Для каждой страны они отличаются.

Финансисты и экономисты в процессе разработки мер, направленных на подавление чрезмерной инфляции, не должны слишком активно воздействовать на этот процесс. Проблема может возникнуть, когда инфляция окажется подавленной, то есть скрытой, а не естественно сниженной адаптативно к текущим условиям в экономике, политике и обществе. К каким последствиям может привести подавленная, скрытая инфляция:

- резкий рост цен после их длительного сдерживания;

- дефицит продуктов питания, продовольствия, других товаров;

- отход торговли в тень, ее всплеск.

Галопирующая инфляция возникает, когда ее регулировкой никто не занимается. Результатом становятся следующие последствия:

- колоссальный рост цен, когда население больше не способно в условиях текущего дохода приобретать многие товары и услуги;

- недостаток товаров на рынке;

- упадок производства в стране.

К чему это всё приводит в конечном итоге?

При любых неадекватных проявлениях инфляции, которые крайне нежелательны для экономики любой страны, растет курс иностранной валюты и обесценивается национальная. Это еще один рычаг, еще более усиливающий влияние инфляции и укрепляющий ее. Во время активного подорожания эти процессы сложно остановить, корректировать, воздействовать на них. Постепенно государство принимает меры, нередко происходят структурные изменения в органах управления, во власти, в законодательстве. Результатом становится возникновение нового общественного строя, кардинально меняющего образ жизни.

Практика многих стран показывает, что инфляция и девальвация национальной валюты – два тесно связанных процессе, которые при быстром развитии способны привести к катастрофическим последствиям для экономики. Однако не всегда это приводило к негативным последствиям на длительное время. Практика некоторых европейских государств показала, что после полной девальвации и значительной инфляции формировалась новая, более устойчивая и благоприятная экономическая система.

Влияние инфляции на цены

Существует несколько подходов к ценообразованию:

- метод учета затрат;

- учет конкуренции на рынке;

- ориентация на потребителя.

В каждом из вышеупомянутых случаев инфляция по-разному влияет на стоимость товаров. При ориентации на затраты, производители для сохранения рентабельности производства должны поднимать цены пропорционально росту инфляции. Если же стоимость товара определяют исходя из цен, установленных конкурентами, то во время инфляции спрогнозировать ее рост достаточно трудно. Производители будут учитывать реальные доходы населения и уровень падения покупательской способности. Ориентация на потребителя позволяет свободно формировать цены на товар, ориентируясь на доходы потенциальных клиентов.

“Официальная” и реальная инфляция

Инфляция нередко наносит тяжелый удар по благосостоянию граждан. И зачастую кажется, что официальная статистика не соответствует истинному положению дел и власти стараются скрыть реальные цифры, дабы не устраивать панику. Однако “официальная” инфляция в целом неспособна отразить инфляционную ситуацию в отдельно взятой семье.

Дело в том, что формула расчета индекса инфляции, используемая официальными органами, ориентируется на потребительскую корзину. Однако состав этой корзины может сильно различаться и часто меняться. Например, вы вегетарианец и принципиально не едите мяса, следовательно в вашей корзине не будет мясных продуктов. Или, возможно, вы профессиональный культурист и много тратитесь на спортивное питание и витамины. Тогда ваша персональная инфляция будет сильно зависеть от цена на эти товары.

Это важно!

Огромную роль играет разница в номинальном и реальном доходе человека. Номинальный доход – это доход, получаемый индивидом в виде зарплаты, процентов от вкладов, ренты и т.д. Реальным доходом называют совокупность товаров и услуг, которые индивид может купить за счет номинального дохода.

При инфляционной ситуации, несмотря на то, что номинальный доход человека остается неизменным, его реальный доход резко падает. При этом размер вашей зарплаты не изменится, однако из-за возросших цен резко снизится объем товаров, которые вы сможете на нее купить.

Существует простая формула, которая поможет вам рассчитать реальный доход:

Реальный доход = Номинальный доход / Индекс цен

Большая разница между номинальным и реальным доходом становится причиной падения покупательной способности индивида, что обуславливает высокие показатели персональной инфляции.

Персональная инфляция зависит также от объемов и качества потребления. Скажем, в семье родился ребенок и увеличилось количество расходов. Или вы сели на диету и стали меньше питаться. А может, напротив, устроились на новую высокооплачиваемую работу и решили изменить рацион в сторону более вкусной, но дорогой пищи.

Таким образом, уровень инфляции в каждой отдельной семье индивидуален и зависит от множества факторов: состава рыночной корзины, номинального и реального дохода, количества ежемесячных затрат и т.д.

Чтобы определить свою персональную инфляцию, нужно выявить сумму ежемесячных затрат за последний год. Можно выбрать иной период (два месяца, квартал), но именно годовой отчет даст наиболее полную картину. Крупные покупки учитывать не надо. Далее берем сумму трат за первый месяц года и делим это число на сумму затрат в последнем месяце года. Из сформированной суммы вычитаем единицу, а затем умножаем на 100%

Отдельно для каждого человека формула расчета уровня инфляции будет выглядеть следующим образом:

В этой формуле S1– это размер трат в первом месяце; S2 – во втором. Но даже эта формула неспособна в полной мере отобразить значение персональной инфляции, так как не учитывает всего множества факторов, влияющих на этот показатель.

***

Итак, теперь мы знаем, что та инфляция, о которой рассказывают в выпусках новостей, и наша личная инфляция – это разные вещи. “Официальные” данные демонстрируют общие тенденции в развития экономики и представляют собой “среднюю температуру по больнице”. Персональная инфляция характеризует положение дел в отдельной взятой семье. Поэтому, если вы в очередной раз услышали, что в стране растут темпы инфляции, то не стоит паниковать. Просто систематизируйте и оптимизируйте свои расходы, и тогда экономические потрясения вас коснуться в наименьшей степени.

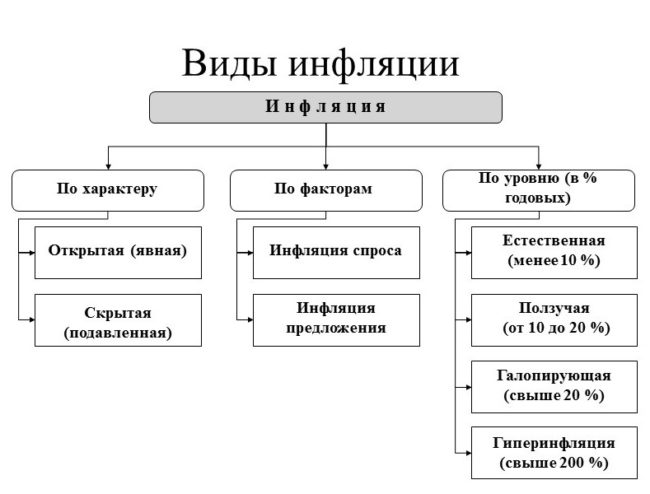

? Виды

Инфляцию можно разделить на две большие группы:

- Открытая – характерна для стран с рыночной экономикой. Все происходит по традиционной схеме – цены растут, национальная валюта теряет платежеспособность, уровень жизни ухудшается. Для регулирования инфляции государство принимает меры по уменьшению доступности денег для экономики – повышает ключевую ставку и т. д.

- Скрытая – характерна для стран, где цены жестко регулируются государством. Цены действительно замораживаются на каком-то уровне, но при этом создается дефицит товаров, так как производителям невыгодно выпускать товары по такой стоимости, они терпят убытки и вынуждены уменьшать объемы. В это же время цены на «черном» рынке растут.

По темпу прироста инфляция подразделяется на три вида:

- Ползучая (умеренная). Ее показатель не выше 10%. Считается оптимальным вариантом, поскольку низкие темпы инфляции позитивно сказываются на экономике: кредиты становятся дешевле, инвесторы вкладывают средства в новые проекты и т. д.

- Галопирующая (скачкообразная). Темп роста до 50% в год. Ситуация в экономике становится кризисной. Нет роста ВВП. Банки не хотят давать кредиты, поскольку это теперь невыгодно, а также устанавливать нормальные проценты по вкладам. Поскольку хранить средства на депозите становится невыгодно, граждане вкладывают накопления в различные товары. Растет спрос, а вместе с ним по экспоненте развивается и инфляция. Часто галопирующая инфляция побуждает правительство провести денежную реформу. Может в дальнейшем привести к дефолту.

- Гиперинфляция. Темп роста от 50% и до нескольких сотен. Характеризуется практически полным разрушением экономики. Люди стараются как можно скорее избавиться от обесценивающихся на глазах денег, переходят к натуральному обмену. Объем импорта в разы превышает объем экспорта, государство вынуждено печатать новые и новые деньги. Чаще всего гиперинфляция встречается во время войны или сразу после.

Ожидаемая инфляция

Ожидаемая инфляция позволяет экономическим агентам выработать тактику в соответствии с текущими условиями. Они меняют свое поведение таким образом, чтобы падение реальных доходов было по-возможности минимальным. Например, работники фирм могут заранее потребовать увеличения номинальной ставки заработной платы, предприятия — пропорционально ожидаемому темпу инфляции повысить цены на продукцию. Кредиторы изменят кредитные условия в соответствии с темпами инфляции: будет увеличена номинальная ставка процента R, состоящая из суммы реальной доходности по кредиту — r (реальная ставка процента) и ожидаемого темпа инфляции \(\pi^{e}\):

\(R=r+\pi^{e}\)

Если реальная ставка процента не изменяется, то номинальная ставка будет зависеть от ожидаемого темпа инфляции. Это явление называется эффектом Фишера.

Эффект Фишера: если ожидаемый темп инфляции увеличивается на 1%, то номинальная ставка процента увеличится также на 1%.

Непредвиденная инфляция

Непредвиденная инфляция является причиной перераспределения доходов и богатства. В этих условиях невозможно, чтобы все субъекты экономических отношений избежали падения реальных доходов. В результате одни экономические агенты обогащаются за счет других, например, должники за счет кредиторов, фирмы за счет рабочих, государство за счет экономических агентов и т.д.

Инфляционная спираль

Сочетание непредвиденной инфляции издержек и инфляции спроса порождает такое явление, как инфляционная спираль.

Механизм инфляционной спирали:

Если произошло вливание денег от Центрального банка, неизбежно начнет расти совокупный спрос, в результате чего возникает инфляция спроса. Это приводит к тому, что уровень цен начинает расти.

Реальные доходы снижаются, поскольку ставка заработной платы остается неизменной. Работники начинают требовать повысить им зарплату пропорционально росту уровня цен. В результате фирма несет издержки, происходит сокращение совокупного предложения, порождается инфляция издержек, и цены растут еще больше.

Снова снижаются реальные доходы, и снова фирмам из-за требований рабочих приходится повышать номинальную ставку заработной платы.

Работники чаще всего воспринимают рост номинальной ставки зарплаты, как повышение реальной заработной платы и увеличивают расходы на потребление. В результате провоцируется инфляция спроса, связанная с инфляцией издержек.

Это приводит к еще большему росту цен. И все повторяется снова, действия происходят по спирали, каждый виток которой повышает уровень инфляции.

Данный процесс получил название инфляционной спирали или спирали «заработная плата — цены». Из-за увеличения цен происходит повышение заработной платы, а ее рост снова приводит к повышению цен.

Инфляция — хорошо или плохо?

Самые простые и очевидные последствия инфляции, которые любой гражданин чувствует собственным карманом – уменьшение покупательной способности и, соответственно, ухудшение благосостояния (если рост доходов сильно отстает от повышения цен).

Особенно больно рост цен бьет по студентам, бюджетникам и пенсионерам – эта категория покупает в основном продукты питания, медикаменты и оплачивает коммунальные услуги заметной частью своих доходов. А ведь именно продукты, коммунальные услуги и медикаменты обычно дорожают на более высокий процент, чем официальная цифра инфляции.

Отсюда распространенное убеждение (частично справедливое), будто власти занижают этот показатель, а инфляция – зло.

На самом деле уровень инфляции складывается из динамики цен на все товары. А ведь в то время, как продукты, лекарства, бензин и пр. дорожают, другие товары (например, телевизоры, компьютеры и прочая современная техника) дешевеют.

Поэтому однозначного ответа, плоха ли инфляция, нет – все познается в сравнении. О различных факторах, которые влияют на уровень жизни населения, я также писал здесь и их стоит учитывать при рассмотрении общей картины. Жизнь показывает, что дефляция – снижение цен – гораздо хуже ползучей инфляции, поскольку:

- ведет к росту безработицы;

- влечет за собой снижение зарплат;

- это лишает многих заемщиков возможности платить по кредитам;

- снижается спрос на товары, что усугубляет тяжелое положение производителей;

- снижаются объемы инвестиций

Так что если коротко формулировать ответ на вопрос в заголовке, то можно сказать:

слишком высокая – плохо, поскольку лишь усугубляет кризис, снижая доходы бюджета и инвестиционную привлекательность национальной экономики

умеренная – хорошо, особенно по сравнению с дефляцией

Сдерживание роста цен «декретами» правительства в условиях рыночной экономики ведет к спаду производства, а также к ухудшению качества товаров.

Мнение эксперта: четыре основные причины инфляции в России

Александр Колосков, Директор НКО “Независимая финансовая экспертиза”

Инфляция – это превышение количества денег на рынке над реальной суммарной стоимостью обращающихся на рынке товаров. Измеряют её путём мониторинга определённого набора товаров и услуг, который называют потребительской корзиной. Поэтому индекс инфляции называют индексом потребительских цен (ИПЦ). Состав потребительской корзины в разных странах разный, более того, он меняется в каждой стране с течением времени, поэтому сопоставление цен с ценами предыдущего состава корзины оказывается не всегда корректным и точным.

Индекс инфляции зависит от многих факторов. В России, на мой взгляд, есть четыре основные причины инфляции:

- повышенные обязательства государства, которые принимались в период высоких цен на нефть и которые не могут быть выполнены в настоящее время в полном объёме. Поэтому единственный “законный” способ привести высокие расходы государства к ограниченным доходам – выпуск необеспеченных товарами денег, приводящий росту цен;

- отсутствие производства предметов потребления, которое в нормальной промышленной экономике ведёт к конкуренции производителей и снижению цен на продукцию;

- встраивание иностранного капитала в российскую экономику, что приводит к оттоку прибыли за рубеж, вызывая дополнительный выпуск денег государством;

- низкий уровень жизни большинства населения и дополнительный “вклад” гастарбайтеров, которые ещё более ограничены в расходах, что приводит к замедлению оборота денег в стране, что, в свою очередь, снижает налоговую базу и приводит к дефициту бюджета, который государство “покрывает” выпуском дополнительной денежной массы.

Что делать? Ответ прост: не “кошмарить” производство высокими банковскими процентами, а развивать его, создавая национальное производство с национальными собственниками, которые будут производить национальные товары, обеспечивающие национальные деньги. Чем больше будет товаров, тем они станут дешевле, что приведёт к снижению инфляции и даже к дефляции.

В настоящее время миссией Банка России стала навязчивая идея снизить инфляцию не путём стимулирования товарного производства, а путём снижения денежной массы высокими банковсими процентами, что приводит к замедлению денежного оборота с описанными выше последствиями. Но для этого нужно политическое решение, а его пока нет.

Виды и причины инфляции

Специалисты разделяют четыре категории инфляции:

- Умеренная – этот тип является относительно нормальным. Умеренная инфляция определяется в зависимости от процента, на который возросла цена на товары. Такой тип предполагает рост в пределах до 10% в течение одного года.

- Галопирующая – наличие такого изменения цен в развитых государствах, является серьёзной экономической проблемой. Рост цен на товары в приведённом случае определяется в пределах от десяти до ста процентов в год.

- Высокая – характеризуется изменением цен в сотни процентов в год.

- Гиперинфляция – наиболее критическое состояние, в котором может находиться страна. В периоды такой ситуации, рост может составлять от 50% на протяжении одного дня.

В качестве примера, возьмём ситуацию, сложившуюся в Германии в 1922 году. За тот год, темпы роста составили тысячу процентов.

Наглядно виды инфляции в таблице:

Также разделяют категории этого процесса, различающиеся по проявлению:

- Открытая или явная – отличается дефицитом товаров. Также отличительной чертой является то, что она высчитывается из информации об общем росте уровня цен.

- Скрытая – проявляется в том случае, когда стоимость товаров определяет правительство страны, причём их стоимость гораздо меньше, чем рыночная.

В качестве причин выделяют следующие события:

- Эмиссия денег, проводимая Центральным Банком.

- Монополизация промышленных производственных предприятий, которые устанавливают собственные цены.

- Монополизация профсоюзов, которая приводит к ограничению рыночных механизмов в сфере определения заработной платы рабочим.

- Уменьшение производства внутри определённой страны.

- Добавление новых или увеличение уже имеющихся налогов, пошлин и акцизов.

Не стоит путать инфляцию и девальвацию — это два разных понятия, хотя и могут зависеть друг от друга. Первый приводит к снижению покупательной способности валюты внутри рынка страны, второй обесценивает валюту на мировых рынках.

Рекомендуем прочитать: как оформить пенсионную карту Мир Почта Банка?

⚡ Причины

Большинство причин инфляции связаны с объемом и доступностью денег в экономике. Чем больше в экономике свободных денег, тем быстрее развивается инфляция.

К наиболее распространенным причинам возникновения инфляции относятся:

- Включение «печатного станка» – рост государственных расходов, для обеспечения которых прибегают к денежной эмиссии, неподкрепленной реальным товарооборотом.

- Увеличение денежной массы за счет массового кредитования населения и компаний – опаснее всего, когда кредитные деньги берутся не из уже имеющихся запасов, а выдаются от эмиссии необеспеченной национальной валюты.

- Милитаризация экономики – при ведении государством военных действий всегда характерны высокие темпы инфляции, поскольку приходится печатать большой объем денег на постоянные военные расходы.

- Сокращение реального объема национального производства – когда на меньший объем произведенной продукции приходится прежнее количество денег, начинается рост цен.

- Падение курса национальной валюты – негативный эффект наиболее выражен при больших объемах импорта в страну.

- Профсоюзная монополия в отношении зарплат рабочих.

- Тарифы монополий на перевозки товаров, топливо и иные факторы, которые заложены в цену любой продукции или услуги.

Есть и другие причины, специфические для той или иной страны. Например, государствам-экспортерам выгодно иметь дешевую национальную валюту.

Инфляция зависит и от оценок и ожидания населения. Широко известен термин «инфляционные ожидания» – когда потребители ждут роста цен, делают покупки впрок, тем самым создавая искусственный спрос, из-за чего стоимость продукции действительно повышается.

У вас есть стратегия сбережения денег при инфляции?

Конечно, в нашей стране иначе нельзяУ меня деньги всю жизнь лежат на вкладеЯ и так живу от зарплаты до зарплаты

Что такое инфляция?

Суть понятия “инфляция” можно объяснить на таком примере. Год назад на определённую сумму можно было купить одно количество покупок, сейчас – гораздо меньше. Однако инфляция может затрагивать не все виды товаров.

Механизм обесценивания денег зависит от причин, вызывающих его. Это всегда комплексное явление. В общих чертах падение покупательной способности национальной валюты происходит из-за дисбаланса денежной массы и общего числа товаров и услуг в стране.

На простом примере это можно объяснить так. Допустим, на рынке возник дефицит какого-либо продукта. Пусть это будет гречневая крупа (случился неурожай, импорта нет).

Сколько бы не было у покупателей денег – крупы мало, количество её ограничено. Логично, что продавец повысит цену, тем более зная, что у населения повысились доходы.

Если такая ситуация происходит с большинством товаров, то через время на ту же зарплату можно будет приобрести их меньше. Это и есть инфляция.

Причины инфляции

Существуют следующие предпосылки обесценивания денег:

Удорожание продукции из-за увеличения производственных издержек. Примером может служить повышение цен на топливо. Оно неизбежно скажется на стоимости продуктов в магазинах (в их себестоимость заложена транспортировка и так далее).

Избыточная денежная масса, не подкреплённая предложением товаров и услуг. Эта ситуация рассматривалась выше. К вредному увеличению денежной массы может привести излишнее включение печатного станка государством.

Инфляция набирает обороты, когда потребители уверены в грядущем повышении цен. Они стараются купить как можно больше всего необходимого, очищают полки магазинов. В результате чего стоимость товаров ещё больше возрастает. Такая ситуация не раз наблюдалась в нашей стране.

Падение национальной денежной единицы на валютном рынке. Так как экономика России тесно связана с экономиками других стран, изменение курса рубля не может не сказываться на жизни населения

Из-за границы к нам поступает не только бытовая техника, но и важное промышленное оборудование, комплектующие, которые оцениваются в долларах или евро.

Когда повышается стоимость этих валют, возрастают и расходы производства на приобретение необходимых товаров из-за рубежа, что увеличивает себестоимость конечного продукта. Само известие о повышении вызывает панику и подстёгивает продавцов увеличивать цены даже на то, что не связано с импортом.

Как государство борется с инфляцией?

Борьба с обесцениванием денег – одна из приоритетных задач любого правительства. Мнение, что инфляцию можно победить полностью – утопия. Нормальным считается уровень 2-3% в год. Среди наиболее часто применяемых мер можно назвать следующие:

- Установление предельного уровня цен на многие виды товаров, прежде всего на продукцию первой необходимости. Данная мера действенная, но эффект от неё длится недолго. Производитель не хочет работать в убыток, он настроен на наибольшее повышение прибыли. Количество предложения с фиксированным уровнем цен уменьшается либо уходит на теневой рынок по реальному эквиваленту.

- Замедление повышения зарплаты, чтобы уровень спроса на товары не превышал уровень предложения. Данная мера весьма непопулярна у большинства населения по понятным причинам, поэтому также не может считаться панацеей.

- Среди наиболее эффективных мер можно назвать стимулирование роста производства, борьбу с монополиями, когда одна корпорация может задавать тон на весь ассортимент, который кроме неё больше никто не производит.