Что такое аннуитетный платеж: рассказываем все нюансы

Содержание:

- Аннуитетный платеж от страховщика

- Дифференцированный платёж – что это такое

- Достоинства и недостатки аннуитетного платежа

- Схема постнумерандо

- Дифференцированный платеж

- Преимущества и недостатки аннуитета

- Что такое аннуитетный платеж

- Способы расчета разных видов платежей

- Досрочное погашение кредита

- Преимущества и недостатки аннуитета

Аннуитетный платеж от страховщика

Теперь рассмотрим случай, когда платят нам. Дано: 30-летний мужчина решил приобрести аннуитет с пожизненной выплатой. Планируемая дата выхода на пенсию – 60 лет. Это означает, что период аккумуляции средств составит 30 лет. В течение этого срока страховщик будет инвестировать деньги клиента и начислять на его счет проценты.

При ежегодных взносах в размере $12 000 и средней доходности 5% годовых, на момент начала выплат капитал клиента составит $838 167. Это позволит ему ежемесячно получать $3 143. Эту сумму страховая компания рассчитывает исходя из предполагаемой продолжительности жизни клиента и своих внутренних формул с учетом различных факторов. Если бы клиент решил получать выплаты, начиная с 65 лет, ежемесячные платежи были бы больше при том же размере капитала.

Исходя из приведенного примера, можно сделать вывод, что программы аннуитетного страхования будут выгодны тем, кто следит за своим здоровьем и ведет активный образ жизни. Клиент-долгожитель способен взять у страховой компании больше рассчитанной ими суммы.

Главным отличием аннуитета от стандартной пенсии является то, что пенсионные выплаты в России фактически формируется по принципу пирамиды, т.е. пенсия нынешним пенсионерам оплачивается из взносов работающего сейчас населения. При тенденции к повышению среднего возраста и сокращению населения это ведет к ухудшению уровня жизни, работающих сегодня. Аннуитетные выплаты формируются из накоплений или взносов на собственном счету граждан и от демографии или пенсионных решений правительства не зависят.

Дифференцированный платёж – что это такое

При дифференцированном способе внесения платежей:

- размер ежемесячного взноса максимален при осуществлении первых выплат,

- взнос постепенно сокращается на протяжении всего срока действия договора,

- размер взноса достигает своего минимального значения на стадии завершения выплат.

В структуре каждого взноса присутствует одна составляющая с постоянным размером, предназначенная для оплаты тела кредита, а другая – для погашения процентов. За счёт постепенного уменьшения второй составляющей неуклонно уменьшается размер ежемесячной выплаты.

Если клиент оформляет дифференцированный кредит на 1 млн рублей под 14 % годовых, то величина ежемесячной выплаты изменится с 95000 до 84305 рублей, при этом:

- первый взнос 95000 руб. состоит из: 83333 руб. – на погашение суммы основного долга и 11667 руб. – на ликвидацию его процентной части,

- последний взнос 84305 руб. состоит из: 83333 руб. – на погашение суммы основного долга и 972 руб. – на ликвидацию его процентной части.

Формула расчёта

Для случая дифференцированного способа внесения платежей ответ на главные вопросы заёмщика даёт следующая формула:

П = ОД+Пр

Ежемесячный дифференцированный платеж (П) состоит из двух частей, при этом первое слагаемое (ОД) определяет сумму основного долга, которая вносится каждый месяц, и эта величина является неизменной:

ОД = C/n

Она определяется как результат деления суммы займа (С) на общее количество месяцев действия договора (n).

Второе слагаемое определяет размер процентной части долга, подлежащий компенсации в конкретный месяц выполнения договорных обязательств. Эта величина является переменной:

Пр = Сост х Ст/12

Отсюда видно: чем больше остаток невыплаченной суммы займа (Сост) и чем больше его годовая ставка (Ст), прописанная в условиях договора, тем больше процентная часть задолженности, подлежащая ликвидации в конкретном месяце.

Остаток задолженности (Сост) определяют по формуле:

Сост = C – (ОД х N)

Чем больше месяцев прошло с начала действия договора (N), тем меньше размер остатка и, соответственно, тем меньше процентная часть долга, подлежащая компенсации в конкретный месяц.

Пример расчета

Если клиент берёт дифференцированный кредит на сумму 1 млн рублей под 14 % годовых, то величина ежемесячного платежа, а также сумма итоговой переплаты по результату своевременного погашения займа будут зависеть от срока действия договора.

| Срок займа | Размер взноса, руб. | Итоговая переплата по кредиту | ||

| в первый месяц | в последний месяц | в рублях | в процентах | |

| 12 месяцев | 95 000 | 84 305 | 78 833 | 7,8833 |

| 36 месяцев | 39 444 | 28 102 | 215 833 | 21,5833 |

На данном примере видно, что итоговая переплата для дифференцированного способа несколько ниже, чем в ранее рассмотренном примере для аннуитетного способа. При равных условиях их предоставления.

Особенности при досрочном погашении

С точки зрения досрочного погашения, дифференцированный заём, при его сравнении с аннуитетным, выглядит гораздо удобнее, проще и выгодней для клиента.

- Тело кредита выплачивается быстрее, чем в случае аннуитетного займа. Поэтому при перерасчёте, проводимом по итогам каждого досрочного погашения, реально уменьшается процентная часть в структуре следующих взносов.

- Досрочное погашение возможно без уведомления банка. Для его осуществления есть только одно необходимое условие – наличие определённой суммы денег на счёте заёмщика на момент внесения очередного взноса. Эта сумма должна превышать требуемую согласно графику платежей. При этом вся сумма превышения идёт на оплату основного долга.

Плюсы и минусы

Дифференцированный способ внесения платежей имеет свои плюсы и минусы.

К преимуществам кредитов, предусматривающих дифференцированные платежи, относят:

- более низкую итоговую переплату в сравнении с аннуитетными кредитами при одинаковых условиях предоставления, то есть при одних и тех же годовых ставках и сроках,

- ориентированность на выплату основного тела кредита равными платежами, что позволяет при досрочном погашении уменьшить процентную часть в структуре следующих взносов,

- доступность и простота процесса досрочного погашения.

К недостаткам можно отнести:

- трудности в процессе предоставления займа, т.к. банки выдвигают повышенные требования к платёжеспособности клиентов, ориентируясь на первый взнос, который является самым большим,

- более высокие процентные ставки в сравнении с аннуитетными кредитами,

- высокий размер первых взносов в сравнении с аннуитетными кредитами при одинаковых условиях договора, то есть при одних и тех же годовых ставках и сроках.

Достоинства и недостатки аннуитетного платежа

Сравнивать аннуитетный тип погашения долга имеет смысл с дифференцированным, при котором размер платежей уменьшается. Так, достоинства этого способа таковы:

- сумма взносов заранее определена и всегда одинакова, проще планировать свой бюджет на будущее, а в случае с дифференцированным каждый раз придется узнавать, сколько необходимо заплатить;

- первые платежи аннуитета будут меньше, чем в случае с дифференцированным;

- данный способ позволит взять кредит на большую сумму, так как банки рассчитывают максимальный месячный платеж исходя из дохода клиента.

Еще одно преимущество аннуитетного платежа связано с возможностью получения налогового вычета на проценты по ипотеке, поскольку клиент погашает в первую очередь именно проценты — это позволит ему получить больший размер компенсации.

Недостаток у аннуитетного типа платежа, пожалуй, только один, но существенный: возникает бо́льшая переплата, чем при дифференцированном платеже. Так, в приведенном выше примере общий размер переплаты составит 145215.6 руб. (72.6% от суммы кредита), при дифференцированном же — 122000.1 руб. (61% от суммы кредита). Чем крупнее заем, тем ощутимее будет разница в переплате.

Поэтому при выборе типа платежа необходимо исходить из того, сможете ли вы применять досрочное погашение, так как только с его помощью можно уменьшить переплату и уменьшить размер ежемесячных платежей.

- Как зарегистрировать ОООСписок из 11 шагов, которые нужно сделать, чтобы начать свое дело, открыв собственное ООО.

- Календарь выходных и праздничных дней на 2019 год в РоссииРабочий календарь на 2019 год. Полный список выходных и праздников 2019 года. Статистические данные.

- Страхование вкладов в банках — что это и как работает?Узнайте о системе страхования банковских вкладов в России, что и как сделать, чтобы не потерять свои банковские депозиты.

- IBAN в реквизитах банка — что это такое?Узнайте, что за поле «IBAN» в банковских реквизитах

- Календарь выходных и праздничных дней на 2018 годПолный список выходных и праздников 2018 года.

Схема постнумерандо

А

| Количество платежей | Количество начислений | S | A |

| p=1 | m=1 | R·(1+j)n−1j | R·1−(1+j)−nj |

| m>1 | R·(1+jm)m·n−1(1+jm)m−1 | R·1−(1+jm)−m·n(1+jm)m−1 | |

| p>1 | m=1 | Rp·(1+j)n−1(1+j)1p−1 | Rp·1−(1+j)−n(1+j)1p−1 |

| m=p | R·(1+jm)m·n−1j | R·1−(1+jm)−m·nj | |

| m≠p | Rp·(1+jm)m·n−1(1+jm)mp−1 | Rp·1−(1+jm)−m·n(1+jm)mp−1 |

Примеры задач по схеме постнумерандо

Решить

-

Определить современную стоимость и наращенную сумму аннуитета постнумерандо. Срок ренты n пять лет, разовый платеж R = 4000 руб. вносится ежегодно. На поступившие взносы начисляются проценты по сложной ставке j = 8% годовых.

Платежи поступают в начале года (схема пренумерандо), периодичность взноса ренты p =1, проценты начсляются раз в год, m = 1.

Будущая (наращенная) стоимость ренты: S=R·(1+j)n−1j

S=4 000·(1+0,08)5−10,08 = 23 466,40 руб.

Современная стоимость аннуитета: A=R·1−(1+j)−nj

A=4 000·1−(1+0,08)−50,08 = 15 970,84 руб. -

Фирма предполагает создать специальный фонд в размере 200 тыс.руб., для чего будет вносить в банк 50 тыс.руб. под 15% годовых. Определить срок, необходимый для создания фонда.

Найдем срок аннуитета: n=ln(SR·i+1)ln(1+i)

n=ln(20050·0,15+1)ln(1+0,15) = 3,363 года

Дифференцированный платеж

Это схема расчета, когда размер

ежемесячного

платежа по

погашению кредита

постепенно уменьшается к концу периода

кредитования.

При дифференцированной схеме погашения

кредита, ежемесячный

платеж рассчитывается

как сумма основного

долга разбитая по месяцам

равными частями, плюс проценты,

начисляемые помесячно на оставшийся

долг. Естественно, что размер долга

уменьшается к концу срока кредитования,

отсюда и получается уменьшение размера

ежемесячной

выплаты. Таким образом первые взносы

будут большими чем последние.

Принцип дифференцированного способа погашению кредита проще всего представить в виде графика.

Формула расчета

Часть ежемесячного

платежа идущая

на погашение

основного долга

вычисляется следующим образом: нужно

размер основного

долга, разделить на срок кредита

в месяцах.

B – часть ежемесячного

платежа на

погашение основного

долга, S – размер основного

долга, N – срок кредита

в месяцах.

Остаток задолженности на текущий

месяц рассчитывается

следующим образом: часть ежемесячного

платежа идущую

на погашение

основного долга

нужно умножить на количество уже

оплаченных месяцев.

И вычесть полученное из первоначального

основного долга.

B – часть ежемесячного платежа на погашение основного долга, S – размер основного долга, Sn — остаток задолженности по основному долгу в месяце, n – количество прошедших месяцев.

Для расчета начисленных на остаток

долга процентов

нужно остаток основного

долга в текущем месяце

умножить на месячную процентную

ставку (годовую делённую на 12 мес.).

p – начисленные проценты

в месяц, Sn —

остаток задолженности по основному

долгу в месяце,

P – годовая процентная

ставка.

Таким образом, ежемесячный

платёж по

дифференцированной схеме

погашения

можно рассчитать по следующей формуле:

- Dn — дифференцированный

ежемесячный

платёж - p — начисленные

проценты в месяце - Sn — остаток задолженности

по основному

долгу в месяце - P — годовая процентная

ставка - B –

часть ежемесячного

платежа на погашение

основного

долга - S – первоначальный

размер основного

долга - N – срок

кредита

в месяцах - n – количество

прошедших месяцев

Таблица

В качестве примера дифференцированной схемы, приведём в таблице расчёт платежей по кредиту 500 тыс. рублей сроком на один год под 14% годовых.

| № | Ежем. платеж | Осн. долг | Проценты | Ост. долга |

| 1 | 47 500.00 | 41 666.67 | 5 833.33 | 458 333.33 |

| 2 | 47 013.89 | 41 666.67 | 5 347.22 | 416 666.67 |

| 3 | 46 527.78 | 41 666.67 | 4 861.11 | 375 000.00 |

| 4 | 46 041.67 | 41 666.67 | 4 375.00 | 333 333.33 |

| 5 | 45 555.56 | 41 666.67 | 3 888.89 | 291 666.67 |

| 6 | 45 069.44 | 41 666.67 | 3 402.78 | 250 000.00 |

| 7 | 44 583.33 | 41 666.67 | 2 916.67 | 208 333.33 |

| 8 | 44 097.22 | 41 666.67 | 2 430.56 | 166 666.67 |

| 9 | 43 611.11 | 41 666.67 | 1 944.44 | 125 000.00 |

| 10 | 43 125.00 | 41 666.67 | 1 458.33 | 83 333.33 |

| 11 | 42 638.89 | 41 666.67 | 972.22 | 41 666.67 |

| 12 | 42 152.78 | 41 666.67 | 486.11 | 0.00 |

| Переплата по процентам: 37 916.67 руб. | ||||

| Общая стоимость кредита: 537 916.67 руб. |

Плюсы

- Сумма

платёжа

уменьшается с каждым месяцем,

кредитная

нагрузка снижается - Существенная

экономия на оплате процентов

за пользование кредитом

Минусы

- Первые крупные платежи

могут быть довольно серьёзной нагрузкой

на бюджет заёмщика - Банки предъявляют более строгие

требования к заёмщику претендующему

на дифференцированную схему

расчета.

Преимущества и недостатки аннуитета

Каждый способ оплаты имеет свои преимущества и недостатки. Если рассматривать оплату займа одинаковыми суммами, то плюсы в этом следующие:

- удобство – одинаковый размер взносов позволяет клиенту заранее подготовить необходимую сумму и распланировать свой бюджет;

- аннуитет позволяет в первые месяцы обслуживания кредита значительно снизить размер взноса по сравнению с классическим графиком;

- аннуитетный график позволяет заемщику взять большую сумму ссуды по своей справке о доходах. Это связано с тем, что все финансовые учреждения максимальный размер долга определяют по соотношению ежемесячного размера погашения до среднего дохода заемщика. А если рассматривать ежемесячный размер взноса по классическому графику и аннуитету, то неизменное преимущество здесь у последнего;

- при оплате займа одинаковыми суммами в первую очередь закрываются проценты, а это дает клиенту возможность получить больший размер налогового вычета, чем при стандартном графике платежей.

Основным же и наиболее важным недостатком этого графика является общая переплата по кредиту. Она несколько больше, чем при погашении долга классическим способом. Но этот отрицательный момент можно снизить досрочным возвращением займа как в частичной, так и полной мере.

Как уже говорилось выше, при аннуитете в первую очередь погашаются проценты: даже если клиент осуществляет частичное погашение, он все равно большую часть своего взноса направляет на проценты.

Это, конечно же, дает определенный эффект экономии, но не такой как при стандартном графике оплаты. В нем вся сумма досрочного взноса направляется на закрытие основного долга, что сразу же дает возможность снизить начисление процентов в будущих периодах, а также общую сумму переплаты.

Причиной же значительной переплаты является принципиально другой подход к погашению долга, чем при стандартном графике. В последнем случае заемщик гасить как проценты, так и основной долг, но при этом основной акцент делается на снижение остатка займа.

При аннуитете же, наоборот, в первую очередь закрываются проценты, а уже потом — долг. Это и делает аннуитетный способ очень привлекательным для абсолютно всех финансовых учреждений. Ведь если выдать клиенту одну и ту же самую сумму кредита на один и тот же срок под одинаковый процент, переплата будет больше при аннуитете; то есть можно просто сменить график платежей и рентабельность операции сразу же вырастет.

Формула расчета аннуитетного графика

Расчет аннуитетных платежей по кредиту осуществляется по следующей формуле:

П=К*С,

где П – ежемесячная плата;

К – коэффициент аннуитета;

С – сумма займа.

Чтобы сосчитать величину месячного платежа, нужно еще вывести коэффициент, а формула его расчета несколько сложнее:

К=%*(1+%)мес/(1+%)мес-1

где % — процентная ставка по займу, разделена на 12 месяцев;

мес. – срок действия договора в месяцах;

Пример расчета

Итак, имеем основные параметры соглашения:

- процентную ставку – 15% годовых или 15/12= 1,25% месячных;

- сумму ссуды – 1 000 000 рублей;

- срок действия договора – 5 лет, или 60 месяцев

Посмотрим, как рассчитать аннуитетный платеж по кредиту. Сначала считаем коэффициент: 1,25%*(1+1,25%)60/(1+1,25%)60-1=0,02379, затем уже ежемесячную уплату по кредиту: 0,02379*1 000 000 = 23 789,93 рублей. Эту сумму будет ежемесячно вносить заемщик в банк для оплаты по ссуде.

Далее путем нехитрых математический расчетов получаем, что за 5 лет пользования займом клиент выплатит банку: 60*23 789,93 = 1 427 395, 81 рублей. Переплата составляет 427 395, 81 рублей

В случае применения классической схемы погашения при этих же параметрах кредитного соглашения величина переплаты составила бы 387 097,15 рублей, что на 40 тысяч рублей меньше. Это пример отрицательной стороны погашения ссуды равными частями.

Чтобы показать положительные черты этого способа выплаты займа, необходимо рассмотреть размеры ежемесячного платежа по кредиту. При аннуитете он составляет 23 789,93 рублей. Если же рассчитывать стандартный график, тогда максимальная плата в первый месяц составит приблизительно 29 600 рублей и лишь только через 27 месяцев пользования займом размер ежемесячного взноса по классической схеме сравняется с аннуитетным платежом.

Чтобы подытожить, стоит сказать, что аннуитетный график идеально подходит для клиентов, которые хотят распланировать свои расходы на значительный период, или же для людей, чьи доходы не позволяют осуществлять обслуживание кредита со стандартным графиком платежей.

Что такое аннуитетный платеж

Прежде чем узнать, что означает термин, давайте вернемся в недалекое прошлое, когда система потребительского кредитования в его современном виде только пришла в нашу страну. В те годы существовал лишь один график погашения задолженности. Он подразумевал, что сначала заемщик выплачивает самую большую сумму, а по мере приближения к окончанию срока кредитования вносит все меньше и меньше средств. Такой тип платежа сегодня называется дифференцированным.

Однако вскоре банковские компании осознали, что не каждый клиент способен следовать диктуемым условиям. Интерес к потребительскому кредитованию ввиду отсутствия у потенциальных заемщиков достаточного количества денег на оплату первоначального взноса стал падать, а те, кто пользовался предоставленной возможностью, просто не справлялись с кредитной нагрузкой. Возникла потребность в поиске новых вариантов. Тогда и был придуман аннуитетный платеж по кредиту.

Платеж по кредиту состоит из основного долга и начисленных процентов

Слово «аннуитет» образовано от латинского «annuus», что переводится «годовой». Подобное определение очень хорошо отражает суть данного способа внесения средств. На протяжение календарного года (либо меньшего периода времени — тут уж все зависит от выбранного клиентом банка срока потребительского кредитования) вносятся одинаковые суммы.

Отличия аннуитетного и дифференцированного платежей

Итак, мы выяснили, что в системе потребительского кредитования физических лиц существуют аннуитетные и дифференцированные платежи. Что это такое, если говорить более предметно, и какой вариант лучше выбрать конкретному человеку? Для начала стоит отметить: не существует какого-то единственно верного ответа. В зависимости от собственной платежеспособности и удобства, каждый заемщик выбирает те виды, которые ему больше по душе:

- Аннуитетный вариант уплаты кредита предполагает, что на протяжении всего срока займа (допустим, он составляет год) клиент выплачивает банковской организации строго определенное количество денег ежемесячно (например, по 1000 рублей). Проценты в этом случае распределяются равномерно, нет такого, что сегодня нужно внести меньше, а завтра — больше.

- Дифференцированный платеж предполагает изменение суммы по следующей схеме: сначала выплачивается тело кредита, а затем размер платежа постепенно снижается до тех пор, пока не наступит окончание срока действия кредитного договора.

Психологически вариант с аннуитетом более выгоден для подавляющего большинства заемщиков, ведь они не чувствуют, что приходится в чем-то себя ограничивать, делая выплаты по задолженности. Желание оставить деньги с зарплаты на что-то еще становится настолько сильным, что клиенты соглашаются растянуть выплаты на более длительное время. Человек думает так: пусть я переплачу, но зато смогу выплатить долг в установленные сроки и не испорчу собственную КИ, не наживу проблемы с коллекторами.

С другой стороны, аннуитет выгоднее банку. Расчет процентов проходит по отличающейся от дифференцированного платежа схеме, то есть заемщик в итоге сильно переплачивает. Чем длиннее срок кредитования и чем меньше размер ежемесячной задолженности — тем серьезнее переплата, что значит: аннуитетный платеж не настолько хорош, как его позиционируют кредитные организации. Поэтому люди сведущие по возможности стараются выбрать дифференциал.

Сравнение платежей

Способы расчета разных видов платежей

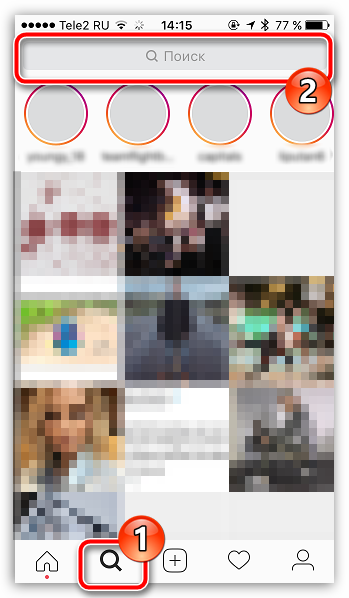

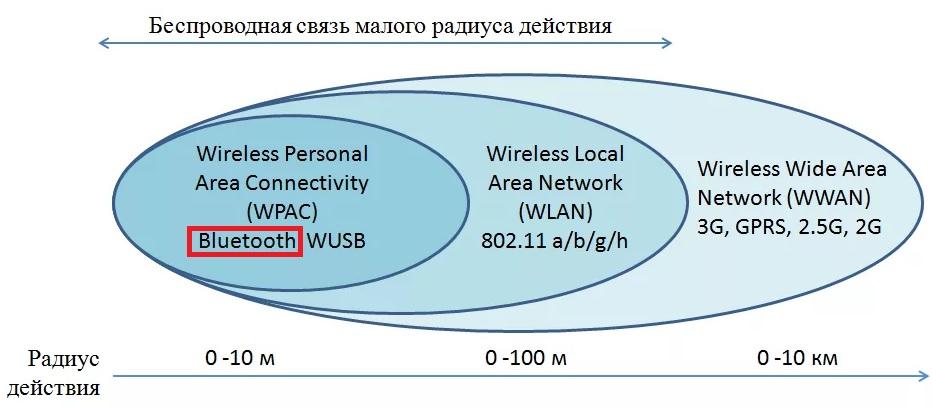

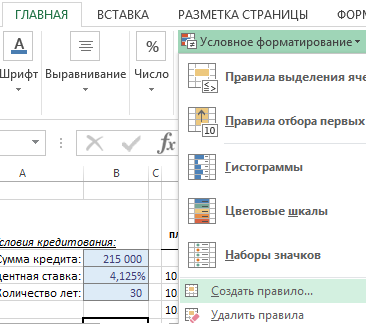

Для потенциального заемщика, который разобрался в общих чертах, что это за схемы, остается актуальным вопрос — какой лучше из них воспользоваться. Прежде всего, для этого следует заранее определить ежемесячные суммы, в которые входят общий платеж и сумма основного долга, начисляемые проценты, а также остаток займа на начало и конец месяца. Это можно просчитать при помощи специального калькулятора или посредством формул, которые для каждой схемы будут разными.

Для расчета дифференцированного платежа используются такие данные, как начисленные в периоде проценты, остаток кредита в месяце и процентная ставка. Аннуитетная схема иная, ее расчетная формула включает в себя общий платеж в периоде, первоначальную кредитную сумму, количество месяцев и процентную ставку. Работа с формулами — довольно сложное занятие для неспециалистов. Обычным заемщикам удобнее производить расчеты с помощью калькуляторов, размещенных на сайтах банков.

Досрочное погашение кредита

Помня о том, что при аннуитете они переплачивают больше, многие заемщики стремятся к хотя бы частичному погашению кредита раньше срока, все российские банки позволяют это сделать. На выбор есть варианты: можно либо уменьшить ежемесячный платеж, либо сократить срок кредитования. Здесь нужно заранее определиться с приоритетами: или вам нужно отдать меньше денег банку, или уменьшить текущие траты. По мере уменьшения срока погашения снижается и совокупная переплата по процентам, что логично — заемщик пользуется кредитом меньший срок, поэтому и процентов он должен заплатить меньше.

Если у заемщика стоит задача снизить ежемесячный платеж, то у него сразу высвобождаются дополнительные средства. Есть еще один вариант, который эксперты считают наиболее оптимальным. Он заключается в том, чтобы продолжать платить первоначально установленную сумму после уменьшения обязательного платежа. Это позволяет сократить срок погашения. Также в случае ухудшения финансовой ситуации можно будет снизить нагрузку и выплачивать только минимальный платеж.

У такой схемы есть и недостаток, он заключается в большей по сравнению с сокращением срока переплатой по процентам. Независимо от выбранного варианта заемщикам на аннуитете нужно понимать — выгода от погашения кредита раньше срока всегда прямо зависит от того, сколько времени осталось платить по кредиту. По мере приближения окончания срока снижается выгода от досрочного погашения.

Преимущества и недостатки аннуитета

У аннуитетной схемы однозначно есть плюсы. Первый заключается в его простоте, в бытовом плане эта схема более удобна — человек всегда в курсе, какого размера платеж банк ждет от него каждый месяц. Это дает возможность заранее распланировать траты. Держать в голове фиксированную цифру гораздо легче, чем регулярно проверять сумму в графике платежей. Если стоит задача свести сумму ежемесячного платежа к минимуму за счет растягивания срока платежей, то аннуитет для этого хорошо подходит. Не забывайте, что чем длиннее срок кредита, тем больше и переплата по процентам.

Еще один плюс аннуитетной схемы заключается в ее доступности, сегодня любой банк дает возможность использовать ее для погашения. При этом к заемщикам на аннуитете будут более лояльные требования нежели к тем, кто предпочитает дифференцированную схему. Ежемесячный взнос на аннуитетной системе всегда будет меньше, чем первый платеж по дифференцированной схеме, это позволяет брать суммы более крупные. Дело в том, что для банков первостепенное значение имеет соотношение доходов и расходов заемщика на обслуживание кредита. Таким образом, аннуитет делает кредитные продукты более доступными.