Разбираем кто такой брокер и какую роль играет в деятельности трейдеров и инвесторов

Содержание:

- Online мониторинг счетов live

- Самые надежные брокеры фондового рынка России

- ЧТО ЗА СЧЕТ?

- Лайфхак

- Как выбрать брокера

- Брокер Тинькофф Инвестиции — плюсы, минусы

- Кто же это

- Сколько стоят его услуги

- Краткое описание

- Почему работа интересная

- Какие бывают комиссии?

- Схема работы брокера на рынке форекс

- Сколько стоят услуги

- Какие бывают брокеры

- Виды кредитного брокерства в России

- БКС это развод?

- Основные функции

- Что нужно, чтобы стать брокером в России с нуля

Online мониторинг счетов live

Система онлайн мониторинга Live счетов от Brokers.Ru демонстрирует самые актуальные данные в режиме реального времени.Используя нашу систему вы сможете сравнить биржевые данные реальных счетов компаний между собой и найти наиболее выгодные условия для торговли.

|

Сравнить: EUR/USD EUR/USD GBP/USD USD/CHF USD/CAD USD/JPY AUD/USD NZD/USD EUR/AUD EUR/CAD EUR/CHF EUR/GBP EUR/JPY EUR/NZD GBP/AUD GBP/CAD GBP/CHF GBP/JPY GBP/NZD AUD/CAD AUD/CHF AUD/JPY AUD/NZD NZD/CAD NZD/CHF NZD/JPY CAD/CHF CAD/JPY CHF/JPY USD/BRL USD/CNY USD/DKK USD/HKD USD/INR USD/KRW USD/MXN USD/NOK USD/PLN USD/RUB USD/SEK USD/SGD USD/TRY USD/ZAR EUR/NOK EUR/PLN EUR/SEK EUR/TRY XAG/USD XAU/USD |

Спреды | Свопы | Котировки | |||

| Форекс брокер | Торговый счет | Средний (1 день) | long | short | ask | bid |

|

Альпариecn.mt4 |

N/A | N/A | -12.6 | 3.5 | N/A | N/A |

|

RoboForexECN |

N/A | N/A | -8 | -0.5 | N/A | N/A |

|

FxProMT4 Instant |

N/A | N/A | -9.19 | 3.91 | N/A | N/A |

|

XM.COMSTANDARD |

N/A | N/A | -9.49 | 3.41 | N/A | N/A |

Самые надежные брокеры фондового рынка России

Надежный брокер – компания с хорошей репутацией, отличающаяся исполнительностью по ордерам своевременными выплатами, стабильностью платформы. Самые надежные брокеры фондового рынка России – это фирмы, которые ведут деятельность более 5 лет. Критерий надежности – основополагающий фактор, указывает на честность компании, ведение чистой работы.

Рейтинги составляются разными агентствами, входящие в списки брокеры и их положение друг относительно друга разнятся. Самыми надежными можно назвать такие фирмы: БКС, ВТБ, Альфа-банк, Открытие Брокер, Церих. Отдельно стоит рассматривать накладные расходы – комиссия, взимаемая брокером за услуги.

ЧТО ЗА СЧЕТ?

Брокерский счет — это личный счет клиента, открытый у брокерской компании.

Законы не позволяют работать на финансовом рынке с такими инструментами, как акции и облигации, без брокерского счета. Брокеры — это посредники, у которых есть полномочия совершать по распоряжению клиента сделки на бирже. Сюда входят покупка и продажа ценных бумаг, обмен валют на бирже, покупка фьючерсов и пр.

Но можно же ту же валюту обменять в банке? Да! Но обмен валюты в банке и обмен валюты через брокерский счет — это две большие разницы. В первом случае клиент платит банку комиссию в районе 1,5–2% от суммы обмена, во втором же за обмен придется заплатить всего несколько копеек рыночного спреда и небольшую комиссию брокеру за транзакцию, что в сумме выходит намного выгодней, чем обмен валют в окошке банка, поясняет финансовый директор консалтинговой компании «Элискит» Нарек Авакян.

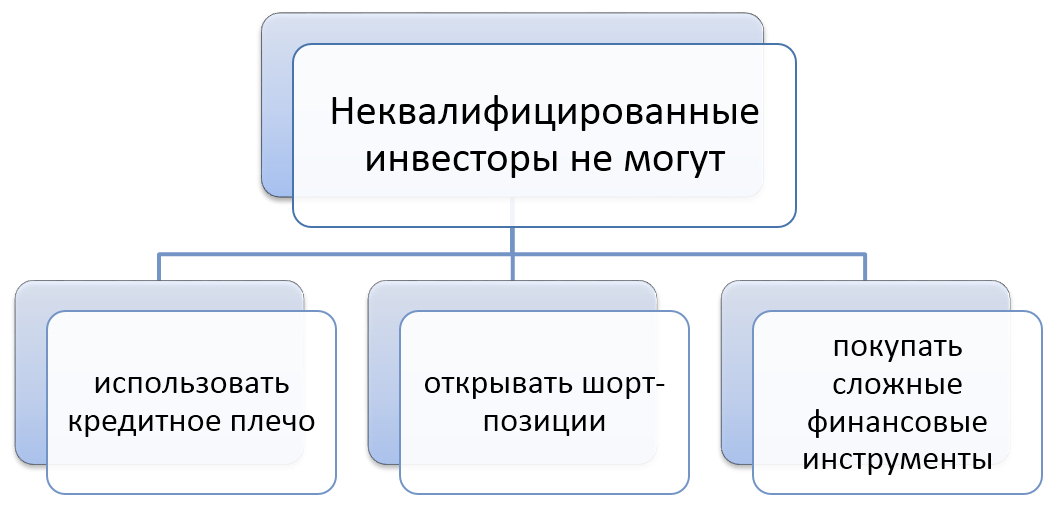

А зачем еще нужны брокеры? Банк России делит участников фондового рынка на квалифицированных и неквалифицированных инвесторов. Первая категория — это опытные инвесторы с глубоким знанием того, как работают финансовые инструменты. Их опыт должен быть подтвержден квалификационными аттестатами, а под управлением находиться достаточно крупная сумма. Они называются профучастники. Неквалифицированный инвестор — это физическое лицо без соответствующего статуса для проведения «сложных» сделок на финансовом рынке. Процедуру квалификации проводит профессиональный участник рынка ценных бумаг, через которого был открыт брокерский счет.

У неквалифицированных инвесторов нет возможности работать с некоторыми инструментами, включая внебиржевые сделки и зарубежные площадки, говорит инвестиционный стратег «БКС Премьер» Александр Бахтин. «При этом выбор биржевых инвестиций остается достаточно широким: это акции и облигации, котирующиеся в России, то есть на Московской или Санкт-Петербургской бирже, валюта, ПИФы и срочный рынок. К этому списку в последнее время добавились готовые инвестиционные продукты (например, залистингованные ноты), которые всё чаще встречаются в портфелях частных инвесторов», — рассказывает Бахтин.

Банковский счет всего лишь позволяет хранить на нем рубли или другую валюту, получать за хранение средств проценты, если это накопительный счет, и конвертировать ее, если такие дополнительные функции предусматриваются в договоре.

Основные моменты работы с брокерским счетом и деятельность брокера регулирует закон «О рынке ценных бумаг».

Лайфхак

В последние годы набирает популярность на фондовом рынке среди граждан инструмент под названием Индивидуальный инвестиционный счет (ИИС). Этот инструмент стал доступен россиянам с 1 января 2015 года, и удобен он тем, что по нему предоставляются налоговые льготы при уплате НДФЛ. В течение года гражданин может вносить на счет до 1 млн руб. У инвестора есть право открыть лишь один такой счет, и для этого необходимо подписать договор или у брокера, или у управляющей компании. В первом случае клиент сможет сам покупать бумаги, во втором — за него это будет делать управляющая компания. Для того чтобы получить налоговые льготы (прибавка в размере 13% к внесенным на счет средствам или неуплата налога на всю прибыль), необходимо инвестировать в фондовый рынок через ИИС не менее трех лет.

В этих ограничениях — сумма инвестиций и срок — и заключается главное отличие брокерского счета от ИИС.

Как выбрать брокера

На что обратить внимание? И какой критерий отбора?

В принципе все лицензированные брокеры предоставляют практически одинаковый перечень основных услуг. Если это доступ к торгам на Московской бирже — то эта услуга есть у всех. Разница только в качестве обслуживания, удобстве для клиентов и тарифах. И конечно же надежности.

Это как открывать вклад в банке. Можно найти ну очень хорошие проценты по депозиту, но в каком нибудь банке «Рога и копыта». У которого сегодня-завтра могут отозвать лицензию.

Поэтому в первую очередь нужно смотреть на надежность. Можно рассмотреть список брокеров, являющиеся лидерами по торговому обороту клиентов. Логика проста. Если большинство работает с ними — значит доверяет.

На сайте Московской бирже всегда есть актуальный список брокеров-лидеров по торговому обороту его клиентов за прошедший месяц.

Второй пункт — сколько это будет вам стоить? Или размер торговых издержек или комиссий. Здесь придется провести некоторый анализ предложений брокеров. Нельзя однозначно сказать, что этот брокер самый выгодный. А другой слишком дорогой.

Линейка представленных тарифов у всех разная. Самая выгодная тарифная сетка для долгосрока может быть у одного брокера. А для активного трейдинга «выгодность» у другого. С большими капиталами лучше работать с третьим. А четвертый брокер разрешает открывать счета с маленькими суммами без минимальных ежемесячных платежей.

Третий пункт — удобство для вас. Сюда входит пополнение и вывод денег со счета (скорость ввода-вывода, комиссии за эти операции, какими способами можно пополнить счет и снять деньги). Открытие счета (онлайн или личное посещение офиса). Решение с брокером различных вопросов.

Перед началом выбора, желательно знать про тарифные ловушки и уловки брокеров.

Брокер Тинькофф Инвестиции — плюсы, минусы

В 2020 г. произошел резкий рывок открытия брокерских счётов физических лицами. В этой гонке Тинькофф сильно преуспел. Конечно, у большинства новых инвесторов Тинькофф мизерные, поэтому по обороту он всё ещё сильно отстаёт от лидеров: Финама и БКС.

Нельзя назвать Тинькофф каким-то выдающимся брокером. Просто он сделал простой и понятный интерфейс и упростил процедуру открытия счёта. Также он долгое время проводил специальное предложение: «акция до 20 тыс. рублей в подарок», чем привлекал новых клиентов. По факту самый большой подарок, который мне известен это акция Яндекса. На тот момент стоила 2900 руб. Большинству давали подарок от 1000 до 1700 руб. Что тоже неплохо, тем более, что другие брокеры ничего не давали. На момент осени 2020 г. этой акции уже нет.

Как выглядит приложение Тинькофф Инвестиции:

Можно посмотреть прибыль за всё время:

Распределение по компаниям:

График торгов (неудобно представлен):

История дивидендов:

Краткая информация по компаниям и текущие мультипликаторы:

Удобный интерфейс инвестиционного портфеля:

На 2021 г. у Тинькофф доступно три тарифа:

- Тариф «Инвестор» 0,3% от оборота без депозитарного обслуживания;

- Тариф «Трейдер» 0,05% от оборота, плюс 290 руб. депозитарный сбор или сумма от 2 млн на брокерском счёте;

- Тариф «Профессионал» 0,025% от оборота, обслуживание 1000 рублей при сумме от 2 до 3 млн, 3000 рублей при сумме менее 2 млн. Бесплатно при сумме от 3 млн;

- Терминал позволяет максимально просто купить акции, облигации, валюту;

- Есть маржинальная торговля;

- Доступ к американским акциям, торгуемым на Санкт-Петербургской бирже;

- Удобный способ просмотреть пропорции инвестиционного портфеля;

- Есть возможность покупать валюту по 1 единице (доллары, франки, евро);

- Нету понятия Т+2 у акций и Т+1 у облигаций. Поэтому можно сразу продать акции и купить облигации;

- Без комиссии можно торговать ETF фондами от Тинькофф (TIPO, TRUR, TSPX, TBIO, TGLD, TEUR, TUSD, TECH);

- Высокие комиссии;

- Не подойдёт для профессиональной торговли;

- Плохое представление графиков цены не позволяет проводить технический анализ;

- Обязательно надо иметь дебетовую карту Тинькофф. При сумме менее 50 тыс. рублей суммарно на всех счётах берётся комиссия за обслуживание карты 100 руб;

- Техническая поддержка низкого уровня, могут помочь только по тарифам;

- Нет возможности открыть несколько брокерских счётов;

- Плохо показывается история сделок;

- Одна из самых дорогих маржинальных торговлей на рынке;

- Некоторые торговые инструменты отсутствует в списке торгов (это касается нескольких ETF и облигаций);

- Бывают ошибки при расчёте комиссий. Например, двойное списание. Пока им не напишешь об ошибке, они ничего возвращать не собираются. Поэтому нужно контролировать;

- Нет доступа к фьючерсам, опционам;

Брокер Тинькофф — отзывы и обзор;

Кто же это

Банковский брокер – это должностное лицо, которое является посредником между банком и человеком, который когда-либо оформил кредит и по каким-то причинам так его и не выплатил. Данная профессия, несмотря на ее незначительный срок существования, очень раскрутилась за счет своей значимости и способа решения проблемы с должниками. Появилась такая значимая отрасль не так давно, а именно стала применяться в России с 2005 года и активно работает и по сей день. Банковский брокер обдумывает массу определенных задач, связанных с решением, получением займов и бесперебойной работой со всеми клиентами заведения, которые желают получить кредит.

Сколько стоят его услуги

В зависимости от политики конкретной брокерской компании, оплата может быть в виде:

- конкретно установленной суммы, оговоренной после консультации;

- процента от полученного кредита;

- совмещении этих двух типов.

Справка: в зарубежных странах кредиторы больше заинтересованы в брокерах, чем заемщики, поэтому оплата ложится именно на банки. В России ситуация обратная.

Если речь идет о проценте, то в среднем услуги посредника обходятся:

- 1–2% от ипотеки;

- 3–10% от потребительского кредита.

Все зависит от суммы займа и сложности конкретного случая. Поэтому вопрос о цене услуг лучше обговаривать на первой встрече. Так как белые брокеры нацелены в первую очередь на результат, при отказе в выдаче займа, денег они с клиента либо совсем не возьмут, либо возьмут небольшую часть за проведение консультаций.

Краткое описание

Физические и юридические лица, обращающиеся или принимающие на работу брокеров, выбирают специалистов, которые имеют среднее или высшее финансовое образование. Условно всех брокеров можно разделить на 5 групп:

- страховые. Работают в сфере страхования, являясь посредниками между клиентами и профильными компаниями. Специалиста привлекают к работе для экономии времени и сил, часто он оказывает помощь заказчику во время сбора документов и получения выплат по страховому случаю;

- таможенные. Работают с частными лицами и компаниями, решая все вопросы, связанные с таможенными органами. Профессиональные обязанности схожи с обязанностями таможенного декларанта;

- фрахтовые. Специализируется на сделках и грузах, транспортируемых с помощью морского сообщения;

- биржевые. Специализируется на заключении договоров на рынке ценных бумаг, ведь для других людей доступ к таким следкам закрыт. Брокер может представлять интересы клиента, консультировать его;

- ипотечные. Молодое направление деятельности, брокеры, работающие в этой сфере, выступают посредниками между покупателями, банками и владельцами недвижимости. Они помогают клиенту выбрать самое выгодное предложение, участвуют в оформлении сделки и выполняют другие задачи.

Разновидностей брокеров много, ведь они могут заниматься недвижимостью, автомобилями, кредитами и другими операциями. Для работы в этой сфере необходимо получить лицензию.

Почему работа интересная

Банковский кредитный брокер, как и весь остальной персонал, получает определенную прибыль, которая полностью формируется за счет его профессиональных качеств. Дело в том, что такие работники получают четкий, предварительно обговоренный процент от каждого клиента, который оформит потребительский кредит для своих целей. Это важный нюанс. Банковские брокеры в потребительском кредите играют решающую роль. И этому есть вполне логичное объяснение. Брокер – это не только помощь для получения кредита и одобрения заявки, но и формирование личной прибыли.

В среднем настоящему профессионалу удается за месяц заключить до 10-15 заявок по кредиту, а это уже в значительной мере даст хороший результат и достойную оплату. Именно поэтому брокерство – это очень интересная и прибыльная профессия в современном мире. Воспользоваться услугами банковского брокера также не составит никакого труда. Для этого вам понадобится всего лишь обратиться в любой банк, найти специалиста и рассказать о том, на каких именно условиях вы бы хотели приобрести кредит, он вас по всем вопросам охотно сориентирует.

Какие бывают комиссии?

Тем, кто хочет зарабатывать деньги на бирже, придётся подготовиться к дополнительным тратам:

- комиссии брокера;

- комиссии биржи;

- ежемесячной плате за обслуживание;

- комиссии за использование программ для операций на бирже;

- комиссии за услуги депозитария (ведение счетов, на которых лежат ценные бумаги).

В ходе инвестирования могут возникнуть дополнительные комиссии.

Самой крупной, как правило, является комиссия брокера. У одной компании это может быть 0,5% от стоимости акций, у другой – 0,055%. Это означает, что при покупке бумаг на 100 тыс. руб. брокеру в одном случае нужно заплатить 500 руб., а во втором – 55 руб.

Схема работы брокера на рынке форекс

Принцип действия брокера на рынке форекс не отличается ничем от работы брокеров на фондовом рынке, с той разницей, что брокерская комиссия за проведение сделки реализована, как спред. Брокер так же выступает от имени трейдера и проводит все сделки от имени клиента и за его счет. Брокер не является контрагентом в сделке, осуществляемой им, и соответственно в проигрыше клиента не заинтересован. Наоборот, чем успешнее трейдер будет торговать, тем больше брокер получит комиссионных с оборота сделок.

Принцип действия брокера на рынке форекс не отличается ничем от работы брокеров на фондовом рынке, с той разницей, что брокерская комиссия за проведение сделки реализована, как спред. Брокер так же выступает от имени трейдера и проводит все сделки от имени клиента и за его счет. Брокер не является контрагентом в сделке, осуществляемой им, и соответственно в проигрыше клиента не заинтересован. Наоборот, чем успешнее трейдер будет торговать, тем больше брокер получит комиссионных с оборота сделок.

Брокеров форекс на валютном рынке по составу участников, делят на два главных вида:

Первый вид – это операторы рынка. Эта группа представлена большими коммерческими банками, которые гарантируют высокую степень надежности. Для рядовых трейдеров, которые обладают малым капиталом, такие брокеры недосягаемы. Услугами данных брокеров пользуются большие предприятия и компании, которые имеют открытые валютные счета в банках и большие суммы валютных запасов.

Второй вид – это маркет-мейкеры, представленные финансовыми компаниями, рангом поменьше.

Сколько стоят услуги

Учитывая, что специалист зарабатывает на посреднических услугах, он всегда берет определенный размер за сделку. Сумма комиссий за услуги брокера может меняться в границах от 0,01 до 0,1% от объема самой сделки. Хотя все зависит от используемого тарифа, когда требования зависят от количества денег на счете и частоты торговли.

поиска и выбора подходящего варианта

Дополнительно любой брокер имеет право фиксировать наименьший ежемесячный объем комиссий, которые должен уплатить трейдер (около 200-300 руб.). Иногда эта плата целиком аннулируется при достижении фиксированного порога на счете (50-100 тыс. руб.) и остается лишь мзда за удачное выполнение сделки.

Пассивные инвесторы и люди, которые предпочитают долгосрочные договоры, таким образом получают максимальную выгоду.

Какие бывают брокеры

Кроме биржевых брокеров существуют еще множество видов:

- Кредитный (между банком и клиентом). Помогает в оформлении документов и профессиональной консультации как выгоднее взять кредит.

- Таможенный. Переправкой товаров через границу. Занимается бумажным оформлением и знает необходимые законы для пересечения грузов на границе.

- Страховой. Предоставляет помощь в оформление всех видов страховых услуг. В России эта сфера не так сильно развита как на западе. Мы обычно страхуем только автомобили (ОСАГО, КАСКО) и частные дома.

- Бизнес. Профессионал в слияние и поглощение бизнесов.

- По недвижимости. По сути является профессиональным риэлтором. В обязанности входит: сведение продавцов и покупателей, совершение и ведение сделок по объектам недвижимости.

- Ипотечный. Помогает с оформление ипотеки и выбором жилья. Также ведет сделки по недвижимости. В России редко используется.

Виды кредитного брокерства в России

Виды кредитного брокерства:

- кредитные брокеры, работающие с физическими лицами и микробизнесом (преимущественно беззалоговые кредиты)

- кредитные брокеры, работающие преимущественно с юридическими лицами и собственниками бизнеса

- ипотечные брокеры, помогающие получить ипотечный кредит или деньги под залог имущества ( например Бюро Кредитных Решений, www.bkr-credit.ru)

Первый вид брокеров наиболее распространен в России, так как данные посредники специализируются

на массовом сегменте клиентов, к тому же специалистам брокерского агентства не нужно обладать большими знаниями.

Но несмотря на относительную простоту работы, среди первой категории вышеуказанных брокеров наибольшая конкуренция.

Что касается второй категории, то здесь ниша кредитного брокерства практически не заполнена. В основном существует

лишь небольшое количество компаний, плюс банковские сотрудники, занимающиеся посредничеством в частном порядке.

Связано это прежде всего со сложностью адекватной оценки кредитоспособности клиента-юридического лица, а также

со знаниями специфики принятия решения по кредитам того или иного банка. К тому же время оформления сделки может быть до 1 месяца, оплата со стороны клиента только по факту получения кредита.

Как ни странно спрос в данном сегменте достаточно высокий, так как практически каждое второе предприятие малого и среднего бизнеса сталкивалось со сложностями в получении

кредитов для развития бизнеса (по ряду субъективных причин). Объясняется это тем, что зачастую банк и клиент «говорят на

разных языках», и требуется по сути некий посредник-переводчик, который сможет помочь не только клиенту, но и банку правильно структурировать сделку.

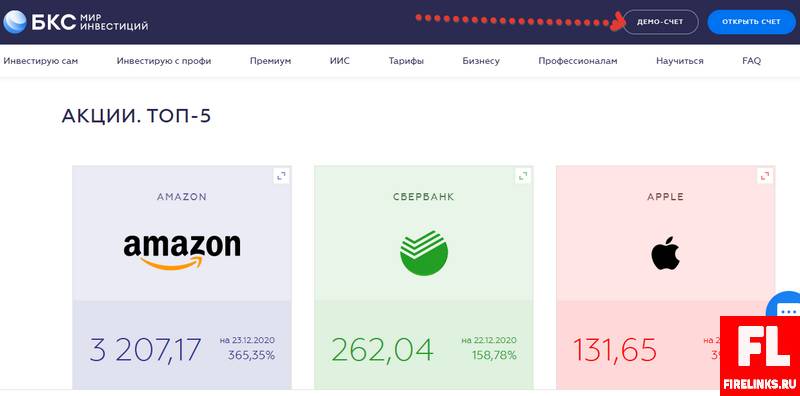

БКС это развод?

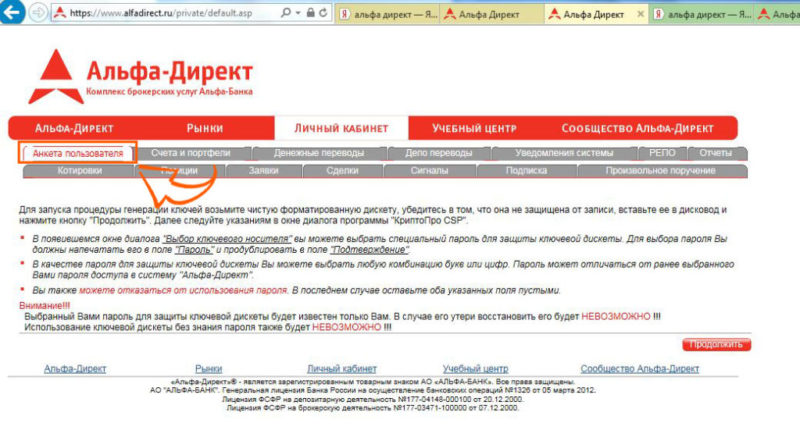

БКС является одним из наиболее популярных и успешных фондовых брокеров России, лидером, имеющим серьезную репутацию, ведущие позиции и престижные награды (так, это брокер №1 в рейтингах Московской биржи, занимающий первое место по оборотам ценных бумаг на российском рынке и т.д.). Организация входит в состав крупнейшей финансовой группы, которая предлагает максимум возможностей для своих клиентов. С 2004 года, уже более 10 лет брокер предоставляет весь комплекс услуг по торговле на финансовых рынках как начинающим, так и профессиональным трейдерам и инвесторам, имеет обширную сеть офисов по стране. Сегодня он продолжает динамично развиваться, предлагать своему пользователю современный функциональный сервис, доступную торговлю ценными бумагами.

БКС был одной из первых организаций в нашей стране, которая выбрала в качестве приоритета развитие интернет-трейдинга, предложила своему пользователю функциональные сервисы («Мой брокер», БКС Премьер, БКС Экспресс и т.д.), сделавшие работу наиболее комфортной. И сегодня профессиональные сотрудники ежедневно работат над улучшением сервиса. Брокер имеет необходимые для торговли лицензии, что также выступает дополнительным доверительным фактором, свидетельствует о том, что перед нами серьезная организация, а не фирма-однодневка или мошенник.

Брокеру важно предоставить своему пользователю не только уникальный сервис и надежные терминалы, но качественное обслуживание, поддержку персонального менеджера, выгодные тарифы и низкие комиссии. Для работы доступен широкий выбор активов ведущих российских и международных бирж

Отдельно стоит отметить высокое качество обучающих материалов, большого количества аналитики, которую используют в работе престижные информационные издания (Ведомости, РБК и т.д.). В интернете можно познакомиться с большим количеством отзывов о работе у брокера, как положительных, так и отрицательных. Несмотря на то, что пользователи отмечают достаточно преимуществ (выгодные тарифы, надежные терминалы и уникальные сервисы, качество тех.поддержки, обучающих материалов и аналитики, быстрый вывод средств и т.д.), негативных отзывов очень много. И, хотя в сети активно работает менеджер от лица компании, брокеру необходимо оптимизировать свой сервис.

Стоит ли считать БКС лохотроном и мошенником? Думаем, нет, т.к. брокер на протяжении более 10 лет успешно доказывает свои серьезные намерения занять прочную позицию на рынке, предложить пользователю максимум возможностей, функциональную торговлю ценными бумагами. И все-таки, чтобы избежать проблем в работе с компанией, советуем активно работать с персональным менеджером, уточняя у него полную информацию о правилах торговли, процедуре вывода средств, комиссиях брокера и т.д.

Основные функции

Рассмотрим подробнее, чем занимается брокер каждого вида.

Биржевой

Один из самых распространенных у нас в стране посредников. Дело в том, что доступ к торговле на фондовой бирже физическим и юридическим лицам предоставляется только через лицензированные брокерские компании. Самостоятельно заключать сделки с ценными бумагами, валютой, опционами и фьючерсами на бирже не получится.

Посредник поможет открыть брокерский счет, примет от вас поручение на совершение сделки с активами и проведет ее, оперируя вашими деньгами на счете. Вознаграждением для него будут комиссионные.

После прочтения Вы поймете, как перестать работать за копейки на нелюбимой работе и начать ЖИТЬ по-настоящему свободно и с удовольствием!

Скачать книгу

Есть еще ряд дополнительных функций, которые берут на себя российские биржевые брокеры:

- консультационная – консультируют клиентов по вопросам работы на бирже, налогообложения, торговых программных комплексов и др.;

- обучающая – проводят вебинары, организовывают учебные курсы, записывают уроки для начинающих и не только;

- аналитическая – делают аналитические обзоры, строят прогнозы, дают рекомендации;

- расчетная – рассчитывают и перечисляют в бюджет РФ налоги с доходов от сделок клиентов.

Кредитный

Этот вид в России пока менее распространенный, а зря. Наши граждане думают, что сами с усами. Вся информация есть в интернете. Зачем кому-то переплачивать за посреднические услуги? Почитают, подпишут невыгодные договоры с одним банком, потом переметнутся к другому. В результате куча ненужных кредитных карт, грабительские условия по кредитным соглашениям, в том числе и по ипотеке.

Услуги, которые могут оказывать кредитные посредники:

- подбор оптимального варианта кредитования на основе анализа платежеспособности клиента и предложений банков;

- проверка кредитной истории и рекомендации по ее улучшению;

- переговоры с кредитором в случае возникновения проблем;

- подготовка документов на получение кредита, в том числе работа со страховыми и оценочными компаниями;

- юридические консультации.

Страховой

Действует аналогично кредитному брокеру, только между страховыми компаниями и страхователями:

- подбор страховщика;

- анализ условий страхования;

- оформление, заключение и сопровождение договора;

- оформление документов в случае наступления страхового случая;

- консультации.

Следует отличать от страхового агента, который все усилия кладет на то, чтобы заманить потенциального клиента именно в свою страховую компанию. Брокер взаимодействует на всем страховом рынке.

Форекс-брокер

Имеет в обществе неоднозначную репутацию. Негативные моменты связаны с тем, что большинство инвесторов, которые заходят через форекс-посредников для торговли валютой, рано или поздно сливают свои деньги.

Настоящий рынок Форекс доступен только крупным игрокам. Стоимость сделки или лота стартует от 100 000 долларов. Игроки, у кого в инвестиционном кармане всего несколько сотен или пара тысяч долларов, не могут попасть на реальный рынок Форекс. Они совершают сделки по купле-продаже валюты не с другими участниками, а с форекс-посредником, который закрывает их своим капиталом.

Брокеридж

Это брокерство на рынке коммерческой недвижимости. Что делает посредник:

- ищет арендаторов и покупателей на офисные, складские, торговые помещения;

- участвует в составлении договора на аренду или куплю-продажу объекта;

- проводит переговоры с владельцем по условиям сделки;

- сопровождает сделку до ее юридического завершения.

Далее в статье мы будем рассматривать биржевого посредника, так как именно он служит связующим звеном между инвестором и биржей.

Что нужно, чтобы стать брокером в России с нуля

Я уже упоминал, что одних знаний фондового рынка недостаточно. Чтобы стать брокером, вы должны иметь лицензию, подтверждающую право на ведение брокерской деятельности. Ее оформлением занимается Центральный Банк России. Среди других условий лицензирования – собственные средства не менее 2 млн рублей.

Необходимое образование

Люди, мечтающие о работе брокера, пытаются найти вуз, где была бы открыта такая специальность. Если вы относитесь к этой категории, спешу вас огорчить: высших учебных заведений, сфокусированных на узкопрофильных профессиях вроде специалиста фондового рынка, в России нет.

Проще всего это направление осваивать после получения диплома бакалавра на курсах повышения квалификации либо переквалификации.

Где приобрести лицензию

Выдачей лицензии, подтверждающей право на посредническую деятельность, занимается ФСФР, стандартный срок оформления – около 3 месяцев.

Необходимая документация

Когда вы получили заветное разрешение и стали лицензированным брокером в России, вы можете оказывать услуги как физическим, так и юридическим лицам. Для этого нужно оплатить госпошлину и обратиться с установленным пакетом документов в Департамент допуска на финансовый рынок. Учтите: документация для физических и юридических лиц будет отличаться.

Для юридического лица

В этом случае брокеру необходимо подготовить:

- регистрационную и учредительную документацию;

- свидетельства о внесении записи в ЕГРЮЛ;

- бумаги, подтверждающие регистрацию в ФНС;

- бухгалтерские выписки;

- квитанции об оплате госпошлин.

С собой должны быть и оригиналы, и копии этих бумаг.

Для физического лица

Брокер – физическое лицо собирает такой пакет:

- рекомендательное письмо;

- заявление соответствующей формы;

- свидетельство, подтверждающее аккредитацию;

- квитанции об уплате пошлины.

При себе также лучше иметь и ксерокопии, и оригиналы.