Что такое иис и как на нем зарабатывать

Содержание:

- В какие активы вкладывать деньги?

- Для чего был придуман ИИС

- Мой Брокер. Мир Инвестиций (БКС)

- Акции

- Как можно открыть ИИС и внести деньги

- Что делать, если закрыл ИИС ранее 3 летнего срока

- Почему ИИС – это выгодно

- Стоит ли открывать ИИС

- Индивидуальный инвестиционный счет: плюсы и минусы

- Выбор брокера для ИИС

- На что нужно обращать внимание при выборе брокера?

- Заключение

В какие активы вкладывать деньги?

В отличие от обычного брокерского счета ИИС открывает вам доступ к самому широкому спектру финансовых инструментов.

Облигации и еврооблигации

Самый безопасный и консервативный способ инвестирования. В среднем принесет вам от 6 до 9% годовых. Срок погашения облигаций хорошо коррелирует с минимальным периодом действия ИИС. Отдавая предпочтение облигациям, держите в поле зрения ставки по банковским депозитам. Если они существенно превышают доходность облигаций, задумайтесь о целесообразности вложений или диверсификации портфеля в сторону более доходных инструментов.

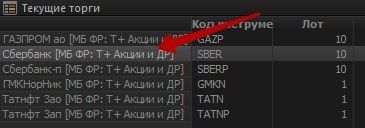

Акции

Хороший способ разбавить ваш инвестиционный портфель высокодоходными инструментами

Вы можете вкладываться как в относительно стабильные «голубые фишки», так и обратить внимание на молодые, динамично развивающиеся компании

Паи российских и иностранных инвестиционных фондов

Идеальный способ для начинающих инвесторов, а также людей, которые не могут выделить достаточно времени для изучения финансовых рынков. Управляющие фонда соберут за вас инвестиционный портфель, доходность которого, как минимум, превысит доходность облигаций. Среднесрочные инвестиции в ПИФы на 3–4 года — разумный способ распоряжения деньгами даже с точки зрения профессиональных инвесторов. Единственное, что вам следует сделать — тщательно подойти к выбору надежного инвестиционного фонда.

Иностранная валюта

Относительно рисковый способ вложений, поскольку волатильность этого финансового инструмента в среднесрочной перспективе (3 года) плохо предсказуема. Больше подходит профессиональным инвесторам для краткосрочных валютных спекуляций.

Фьючерсы и опционы

Самые высокодоходные, но и высокорисковые спекулятивные инструменты финансового рынка. Подойдут только опытным инвесторам, которых вряд ли устроит ограничение в 400 тыс. рублей. Только подключение к торговым роботам обойдется примерно в 100 тыс. руб.

Существуют различные типы стратегий инвестирования: консервативная, умеренная, агрессивная, фондовая, структурная, и т. д. Старайтесь не ограничиваться только одним финансовым инструментом, комбинируйте и собирайте портфель инвестиций.

Для чего был придуман ИИС

Наше государство одалживает деньги через облигации для создания профицитного (положительного) бюджета , выполнения инфраструктурных проектов, от которых потом будет отдача.

Соответственно, эти деньги хорошо бы взять у граждан своей страны.

Почему именно у жителей нашей страны?

Разберемся с ключевой ставкой

В данном примере нам важно понимать, что ключевая ставка влияет на максимальные проценты по депозитам и облигациям. Чем выше ставка — тем больше вы будете получать денег

Чем выше ставка — тем больше вы будете получать денег.

Размер ставки вы можете посмотреть на сайте ЦБ https://cbr.ru/hd_base/keyrate/.

Ставки в мире

Как мы видим, сейчас в мире есть даже отрицательные ставки! Т.е люди платят банкам, несмотря на инфляцию, просто чтобы сохранить свои средства! Даже не преумножить! В развитых странах около 2%.

Инвесторы (в том числе крупные инвестиционные фонды) стараются выбрать страну, где эта ставка максимальная, а риск дефолта этой страны был бы на низком уровне.

В нашей стране, как и в других развивающихся, ставка на порядок выше, чем в развитых.

Поэтому доля нерезидентов в государственных облигациях достаточно высока. ( 34% по состоянию на январь 2020 года )

Курсовые разницы

Но при изменении курса валюты той страны, в которую вы решили вложиться, сильно меняется и ваша доходность!

Пример:Вы гражданин США. У вас есть 1000$ и вы хотите купить российские облигации. Курс доллара 50 рублей.

1 облигация стоит — 100 рублей

Доходность годовых 10% в рублях.Вы покупаете — 1000$*50/100= 500 облигаций.

Ваша прогнозируемая доходность за год: 500*(100*10%)= 5000 рублейВ валюте своей страны (долларах) = 5000/50=100$

В стране, где вы купили облигации, девальвация. Курс доллара вырос до 100 рублей.

Ваша прогнозируемая доходность за год: 500*(100*10%)=5000 рублейВ валюте свой страны (долларах) = 5000/100=50$

Более того, ваша 1000$ стала = 500 облигаций*100 рублей/ 100 (курс доллара) = 500$

Вывод: Вы не только получили доходность в 2 раза меньше, чем вы планировали, но и потеряли половину своих средств!

Основное правило на бирже

Если что-то продают — это падает в цене.

Если что-то покупают — это растет.

Наши облигации номинированы в рублях (торгуются). Соответственно, если кто-то их покупает — наш рубль укрепляется.

Если же их массово продают — это и дефицит бюджета, и ослабление рубля.

Это и является основной причиной, почему нашему государству выгодно, чтобы госдолг выкупали мы с вами!

Возможные негативные последствия для государства при большой доле нерезидентов в облигациях

- Отсутствие стабильности в привлечении денежных средств.

- Риски ослабления рубля.

- Заморозка инфраструктурных проектов.

Именно для этого государство разрабатывает такие механизмы как ИИС, стараясь привлечь «длинные» деньги.

3 года, конечно, длинными деньгами не назовешь. Но инициативы уже пошли дальше — ИПС (индивидуальный пенсионный счет) https://www.banki.ru/news/lenta/?id=10892051. Тут уже планируется несколько десятков лет.

UPDATE: низкие ставки + новый налог на проценты по вкладам точно также заставляет людей покупать ОФЗ.

Мой Брокер. Мир Инвестиций (БКС)

Оценка на Google Play 2,4 (5,9 тысячи оценок), установок 500 000+

Количество клиентов: почти 34 тысячи активных (почти 440 тысяч открытых счетов)

Доступные площадки: ММВБ, СПБ и — для квалифицированных инвесторов — NYSE, NASDAQ.

Пассивным инвесторам предлагаются инвестидеи для сбора портфеля, фундаментальных приложение заманивает изобильными рекомендациями ведущих биржеводов и обширной информацией по эмитентам. Для всех сразу есть график купонных выплат облигаций и сводки дивидендной доходности акций. Трейдеры могут пользоваться стоп-лоссами, тейк-профитами, графиками и лимитными заявками. Есть стакан сделок.

Не так давно БКС запустили коллаборацию с приложением Яндекс.Деньги, предоставив их пользователям возможность открывать и пополнять брокерский счёт.

Что можно купить в приложении

В приложении доступны российские и иностранные акции, облигации и евробонды, БПИФ и ETF, биржевые ноты, фьючерсы и валюта.

Как открыть счёт

Сделать это можно через сайт или мобильное приложение, используя учётную запись Госуслуг или фото паспорта. ИИС открывается одновременно с брокерским счётом.

Если у вас есть идентифицированный или именной кошелёк в Яндекс.Деньгах, вы можете открыть брокерский счёт из соответствующего приложения.

Какие комиссии

БКС последовали примеру Тинькофф и разделили на дорогие/простые и недорогие/сложные. С Инвестором расходы составят 0,3% от операций и 99 ₽ в месяцы сделок, суммарно за год — 696 ₽ (уже с учётом комиссии Мосбиржи). Депозитарная плата на новых тарифах не взимается.

С тарифом Трейдер комиссия за операции будет 0,05%, а абонентская плата — 199 ₽, суммарно за год — 846 ₽ (вместе с комиссией биржи).

Шумит народная волна о более широком выборе старых тарифов (среди них популярен БКС Старт), но на сайте информацию вы не найдёте. Можно через техподдержку попросить на документ с полной тарифной линейкой. К Старту можно подключиться, если вы впервые открываете счёт в БКС.

БКС Старт предлагает 0,0354% от оборота (0,0454%, если учитывать комиссию Мосбиржи) и взимает депозитарную комиссию 177 ₽ в месяцы совершения сделок. В «активные» месяцы придётся заплатить также абонентскую плату за обслуживание, которая включит в себя и плату за операции — её минимальный размер составляет 354 ₽ (в нашем примере комиссия от покупки активов на 25 000 ₽ составит 11,35 ₽, но брокер всё равно возьмёт абонентскую плату в полном объёме). Таким образом, суммарные расходы для годового оборота в 100 000 ₽ составят 2124 ₽. Это, безусловно, значительно дороже, чем для других тарифов, но ситуация изменится, если у инвестора будет активная внутридневная торговля и больший оборот. Резюмируем: если у вас маленькие обороты, вам подойдут новые тарифы БКС. Если интенсивная торговля — старые.

Скачать приложение можно по

Акции

Потенциальный доход у акций ничем не ограничен. Стоимость может увеличится в 2-3 раза всего лишь за год. Хотя это бывает редко. В среднем, хорошие компании могут давать доходность на уровне 15-20% в год.

Отлично! Берем акции. Только какие? Как понять, что компания хорошая?

Сбербанк — это хорошая? А Газпром? Или Магнит? Может быть ВТБ?

Чтобы это понять, нужно посмотреть «внутренности» компании. Ее финансовые показатели и бухгалтерские отчеты. Обязательно в динамике за несколько лет. Есть ли у компании прибыль, какова задолженность, растет ли выручка, снижаются издержки и много другое.

Проанализировать несколько десятков компаний и сделать правильный выбор.

Сложно? Да.

Более простой вариант — мнение аналитиков. Различные банки, рейтинговые агентства дают рекомендации по компаниями:

- Покупать (есть потенциал роста);

- Держать (покупать уже поздно, но если бумага уже в портфеле — продавать тоже не нужно);

- Продавать (потенциал дальнейшего развития нет, бизнес стагнирует).

И даже если вы все это проделаете — это не будет гарантировать результат. Аналитики тоже могут ошибаться.

За время владения бумагами, может произойти миллион событий, которые отразятся на котировках. Как негативных, так и позитивных. Компания через год получила гигантский убыток. Цены на сырье (нефть, газ, металлы) упали. Курс доллара изменился. Ввели санкции. Произошла крупная авария на объекте компании. И прочее-прочее.

На примере нескольких компаний.

Сбербанк. Хорошая компания. Показатели отличные. Прибыль растет из года в год. А вместе с ней и котировки ее акций.

А вдруг бац, прилетела новость откуда не ждали. Ввели новые санкции. И что мы видим — снижение цен. Смогли мы это предвидеть? Наверное нет. Как видно из графика ниже, первый поток санкций Сбербанк даже не заметил. Рос как на дрожжах.

И главный вопрос — представьте, что вы купили акции Сбера в 2018 году на пике. По 270-280 рублей. Что делать? Ждать восстановления? Наверное оно будет. И котировки улетят вверх. Со временем. Только когда это произойдет?

А вдруг цены пойдут еще ниже? Еще на столько же.

Магнит. После длительного бурного роста (с середины нулевых) уже несколько лет котировки снижаются. Не на десятки процентов. А в разы!!!

Еще один простой способ потерять деньги на ИИС. Купить акции Магнита в … любой момент в период 2015-2018 года.

Все тоже думали, что такое падение необоснованное. И скоро будет рост. А график все падал и падал…

Что мы имеем в итоге?

Покупая акции на ИИС, мы можем как и заработать. Так и потерять. И не 5-10%, а 20-30% и выше.

Частично от этого спасает диверсификация. Берем не одну компанию, а несколько. Пять-десять и больше. Но для этого нужно потратить много времени на анализ. И постоянно держать руку на пульсе.

Главные риски: снижение стоимости (временное или постоянное) и банкротство компании.

Как можно открыть ИИС и внести деньги

Изучая схемы, как и где лучше открыть ИИС, важно учесть 2 метода открытия: при личном визите в офис брокера или в онлайн режиме на официальном сайте брокера (стандартная регистрация через Госуслуги)

Хотя условия этих процедур сильно отличаются, алгоритм действий похож и включает в себя следующие этапы:

- В личном кабинете найти раздел «Продукты», выбрать пункт «Открыть ИИС» и прочитать предупреждение про ИИС.

- Приступить к заполнению анкеты (все персональные данные автоматически скопируются из информации, которую вы вводили при создании брокерского счета).

- Указать метод, каким планируется подавать клиентские поручения. Лучше отметить QUIK и MT5 и нажать «Перейти к следующему шагу».

- Продукты инвестирования задавать нет нужды, поэтому можно пропустить пункт «Внесение денежных средств».

- Оформить заявку на открытие счета брокеру через кнопку «Подтвердить весь комплект документов», а операцию одобрить при помощи sms кода.

- Отправить обращение на рассмотрение в БКС и дождаться ответа. Параллельно вам выдадут индивидуальный номер соглашения и брокерского счета, который стоит сохранить.

- Где-то через 1 день после отправки в личном кабинете появится новое генеральное соглашение, а новый счет можно пополнять.

Для создания достаточно диверсифицированного портфеля хватит и 50 тыс. руб., чтобы брокерские комиссии не были сильно чувствительными.

Поэтому стандартная последовательность действий при пополнении ИИС состоит из следующих этапов:

Ввести данные банковского счета (войти в настройки анкеты клиента, нажать функцию «Изменить» и затем «Добавить реквизиты»).

В появившейся форме для заполнения стоит указать без ошибок название своего банка — тогда система автоматически предложит подходящее учреждение из выпадающего списка.

Отдельное внимание нужно уделить графам «Основной» и «Счет зачисления доходов по ЦБ» — можно отметить оба пункта или завести 2 разных.

Потом необходимо повторно проверить правильность ввода реквизитов и подписать форму с помощью оповещения через sms сообщение.

В конце стоит только перевести деньги на ИИС, используя банковские реквизиты. При этом БКС не взимает комиссию ни за пополнение, ни за вывод средств внутри выбранного финансового учреждения.

Что делать, если закрыл ИИС ранее 3 летнего срока

Мы надеемся вам не придется применять данную информацию на практике, но «предупрежден, значит вооружен».

Ситуации на самом деле бывают разные. Открывая ИИС, вы не можете заранее предусмотреть форс – мажоры. Если по какой-либо причине вы выведете со своего ИИС хоть 1 рубль, счет автоматически станет обычным брокерским счетом, на котором налоговые льготы не действуют.

Исходя из этого:

- если у вас для счета выбран тип Б, то тут все просто: брокер удержит с вас 13% налог при выводе средств;

- если выбран тип А, то у вас возникнет обязанность вернуть полученный налоговый вычет в бюджет.

Как вернуть полученный вычет в бюджет

Возврат можно осуществить самостоятельно, подав налоговую декларацию. А можно дождаться требования об уплате налога от ИФНС, только тогда в квитанцию будут включены и пени. Начисление пеней производят с даты получения вычета до момента возврата. То есть, это может быть и за год, к примеру. Размер пени привязан к ключевой ставке Центрального банка (6,25% на сегодня).

Пени за каждый день начисляют по формуле = размер вычета * (ключевая ставка/300). Цифры не маленькие, так что пользоваться полученными льготами бесплатно не получится.

Поэтому закрывайте счет только при крайней необходимости. И не забывайте возвращать полученный вычет обратно в бюджет самостоятельно. Сделать это не сложно, так как все необходимые данные для расчёта суммы у ИФНС есть:

- данные об открытии и закрытии вами счета подаются брокером в налоговые органы,

- информация о полученных вычетах содержится в базе данных ФНС.

Таким образом, предоставлять дополнительные документы не требуется, можно сразу заполнять декларацию.

Если заполняете в программе «Декларация»:

вам нужен раздел «Вычеты», вкладка «Инвестиционные и убытки по ЦБ»

поле «Тот же вычет из предшествующих налоговых периодов, подлежащий возврату».

В этом поле надо указать сумму внесенных денег, с которой вам возвращали 13%. Например, 400 000 руб.

Если заполняете декларацию через личный кабинет налогоплательщика на сайте, ищите пункт «Инвестиционные налоговые вычеты».

Затем в поле «Сумма вычета предшествующих периодов, подлежащая восстановлению» необходимо указать сумму внесенных денег, с которой вам возвращали 13%.

В нашем примере это 400 000 руб. В итоге 13% от суммы вычета – 52 000 руб. – нужно заплатить в бюджет.

По действующему договору ИИС налоговыми вычетами больше не получится воспользоваться. Поэтому счет можно закрыть или продолжить им пользоваться как обычным брокерским счетом.

Почему ИИС – это выгодно

Немало написано статей по выгодности ИИС для инвестора. Но процесс открытия счетов ускорился только в 2019 году, хотя налоговые льготы существуют с 2015 г. Сыграло роль снижение процентов по депозитам в банках в текущем году. Люди по-прежнему не доверяют новым инструментам, ищут подводные камни и только 4 – 5 % по вкладам заставили вкладчиков посмотреть немного дальше банков.

А посмотреть действительно стоит. Возможностью возвращать из бюджета до 52 000 руб. может воспользоваться любой официально работающий человек. Как это работает:

- открываете ИИС по типу “А” в банке с брокерской лицензией, брокерской или управляющей компании;

- до конца текущего года вносите на счет сумму не более 1 млн рублей (но только с 400 тыс. можно будет возместить налог 13 %);

- не закрываете счет в течение 3 лет, в противном случае придется вернуть государству полученные ранее налоговые льготы;

- подаете документы на возврат подоходного налога (можно делать это ежегодно или за несколько лет сразу, но не более, чем за 3 года).

Налоговые льготы предусмотрены для стимулирования инвестиционной деятельности, поэтому держать на ИИС деньги не рекомендую. Налоговая инспекция имеет полное право придраться к такой ситуации и отказать в возмещении.

Полная информация об актуальных стратегиях, которые уже принесли миллионы пассивного дохода инвесторам

Скачать книгу

Лучше для всех, когда на инвестиционном счете зарабатывают, а не хранят деньги. Поэтому на внесенные средства покупайте ценные бумаги отечественных или иностранных компаний, получайте прибыль в виде купонов и дивидендов. А полученную за год доходность, которая при самой консервативной стратегии будет выше банковского депозита, дополнительно увеличивайте за счет налоговой льготы.

Но не только работающие люди могут рассчитывать на льготы по инвестициям. Все, кто работают на особых налоговых режимах, которые не предусматривают уплаты в бюджет подоходного налога, могут воспользоваться ИИС по типу “Б”. Он освобождает от уплаты налога на доходы от операций на фондовом рынке при закрытии счета. Владельцы ИИС по типу “А” должны будут оплатить НДФЛ с прибыли от сделок, а по типу “Б” этого делать не придется – действует налоговая льгота.

Стоит ли открывать ИИС

Ответ на этот вопрос не так прост, как кажется. Индивидуальный инвестиционный счёт — это своего рода мультиварка, и результат будет зависеть от качества продуктов, которые вы в неё поместите. Нужна ли вам мультиварка? Да, если вы умеете готовить. Нет, если в вашем холодильнике повесилась мышь. Да, если вы знаете простой рецепт рагу и готовы подождать три года до готовности. Нет, если ужин уже через час.

Вы можете купить мультиварку исключительно ради шикарного кэшбэка от государства, но без внятного плана рискуете получить головную боль вместо доходности.

Предположим, что вы имеете общее представление о кулинарии и более-менее понимаете, что хотите приготовить (у вас есть цель). И теперь раздумываете, нужна ли вам мультиварка (то есть изучаете инструменты). Вот что вам стоит знать об ИИС для принятия решения:

1. Для открытия счёта нужно быть налоговым резидентом РФ, то есть находиться на территории России не менее 183 дней в году. Если вы, например, отдыхаете на Мальдивах больше шести месяцев в году, ИИС не откроют. А вот гражданином быть необязательно.

2. ИИС открывается минимум на 3 года. Отсчёт срока начинается с даты заключения договора, а не с момента пополнения. Поэтому если решили открыть счет — не тяните, внести деньги можно будет потом. Чем позже вы их внесёте, тем короче будет срок «заморозки» в активах на фондовом рынке.

3. ИИС идеален для «длинных» денег. Если же деньги могут скоро понадобиться, то лучше используйте депозит. Государство предоставляет налоговые льготы именно потому, что вы вкладываетесь надолго. Заберёте средства раньше — должны будете вернуть полученные вычеты и заплатить штраф. Некоторые брокеры позволяют выводить купоны и дивиденды на банковский счёт без закрытия ИИС, но эту возможность лучше выяснить заранее.

5. Максимальная сумма ежегодного взноса — 1 000 000 ₽. Сумма пополнения, с которой вы можете получить налоговый вычет по счету типа А, — 400 000 ₽. Максимум для ежегодного вычета — 52 000 ₽ (или 156 000 за три года). Вносить на ИИС можно только рубли.

6. Чтобы получить максимальный вычет, вы должны зарабатывать не меньше 400 000 ₽ в год, или 33 333 ₽ в месяц (так вы заплатите 52 000 ₽ налогов и сможете забрать их обратно). Если ваш официальный доход ниже, то и возможный налоговый вычет уменьшится пропорционально.

7. Можно иметь только один ИИС и выбрать для него только один вид налоговой оптимизации — либо А, либо Б. Определяться сразу необязательно, можно сделать это к концу срока, взвесив все за и против. Но как только вы получите первый вычет, ИИС автоматически зафиксируется в типе А.

8. Если вы уже получаете налоговый вычет (например, за покупку жилья или проценты по ипотеке), то вычет по ИИС за эти же периоды оформить уже не сможете, только если у вас высокая зарплата: государство не вернёт больше денег, чем вы ему отдали.

10. Ваши средства не будут застрахованы, как на банковском вкладе, но это не так страшно, как кажется. Можно выбирать консервативные инструменты на фондовом рынке, например ОФЗ. Если государство откажется платить по своим долгам, что маловероятно, то и Агентство по страхованию вкладов вряд ли сможет исполнить свои обязательства, так что риски сопоставимы.

11. Доходность ИИС сильно зависит от того, какие активы вы приобретаете, в какие сроки и с какой периодичностью. Часто можно услышать о «дополнительной годовой доходности в 13% за счёт налоговых вычетов», но это актуально только для первого года использования ИИС. Если не инвестировать деньги, а просто хранить их на счёте и не пополнять, то среднегодовая доходность ко второму году составит 6,5% годовых, а к третьему — 4,3%. При инвестировании среднегодовая доходность тоже снижается, но остаётся приличной. Вооружитесь экселем и всё просчитайте, исходя из ваших личных сроков, целей и планов.

12. Вы можете вложиться в самые разные активы и ценные бумаги: приобрести акции, облигации и золото, ETF, ПИФы и бПИФы, структурные продукты и активы иностранных компаний, евробонды и валюту. Доступ к большинству инструментов вы получите через брокера на Московской бирже, к акциям некоторых иностранных компаний — только на Санкт-Петербургской. За доверительным управлением или специфическими ПИФами придётся обращаться в управляющую компанию. Ваши возможности ограничены инструментами, доступными на российском фондовом рынке, но их начинка может быть интернациональной. Так, можно купить ETF на акции иностранных компаний.

13. Наиболее популярное среди новичков на фондовом рынке наполнение ИИС — облигации федерального займа (ОФЗ). Они привлекают инвесторов предсказуемостью, низким риском, государственными гарантиями и, конечно, приятной скидкой — отсутствием налогообложения купонов, выплачиваемых дважды в год.

Индивидуальный инвестиционный счет: плюсы и минусы

В финансовом мире действует правило – чем выше прибыток, тем больше риск прогореть. В банках крайне низкий процент из-за высокой надежности, обязательства выплаты дополнительно гарантирует страна и страховая компания.

№1. Возвращение НДФЛ

РФ поощряет покупку своих ценных бумаг и освобождает инвесторов от уплаты налога. Эти 13% крайне важны и позволяют вернуть значительную часть прибытка.

№2. Потенциальный ежегодная прибыль до 50%

Во многом приумножение суммы зависит от выбора ценных бумаг. Именно на их рост рассчитывают инвесторы. Если выбрать правильный актив, то уже за полгода можно без проблем вывести 15% . Если торговать без особых рисков, то в среднем за 12 месяцев получают +12% от первоначальных инвестиций.

№3. Прибыльнее банковских условий

Банки предлагают депозиты под 6-7% годовых. При без рисковых манипуляциях с торговыми активами положительный приход в среднем составляет 12% к этому еще добавить налоговый вычет (примерно 3.5% от общей суммы) и чистой прибылью выводим 15%.

№4. Надежный долг государству

Как известно, банковский сектор считается одним из самых излюбленных мест для мошенников и воров. Зачастую банк может просто обанкротиться и закрыться. А почти все сбережения сгорают вместе с ним. Государства же сама печатает деньги и поэтому им не трудно вернуть долг вкладчику.

№5. Свобода выбора активов

Каждый игрок фондовой биржи способен самостоятельно выбирать, в какие проекты вложиться и когда закрыть сделку. Для профессионалов и активных игроков это важный аспект. Постоянные наблюдения позволяют открывать или закрывать позиции в любой удобный момент. Благодаря этому можно всегда оставаться в плюсе.

№6. Процент обгоняет инфляцию

В России на 2018 год прогнозируется приблизительно 4.5% инфляции с максимальной отметкой до 6%. В депозитах банка через год вложений суммы фактически не приумножаются, а просто теряют ценность. При инвестициях доход не только покрывает обесценивание, а еще приносит не менее 7 процентов прибыли.

Минусы

Присутствуют и свои недостатки у подобных вложений. Их всего 3:

- Биржевой риск. Какими бы перспективными не казались идеи, активы могут подешеветь из-за множества факторов. Но здесь риск можно компенсировать, если довериться профессионалам и проанализировать ситуацию на рынке.

- Долгий срок. Для получения льготы надо 36 месяцев не пользоваться вложениями .

- Оплата посредника. Этот недостаток касается только активных игроков. Если вы реинвестируете довольно часто, то с каждой ставки биржевик берет свои минимальные 0.017%. При частых сделках эти мелочи превращаются в заметный убыток.

Выбор брокера для ИИС

В сравнении участвуют тарифные планы, ориентированные на самостоятельную торговлю акциями и облигациями на Московской бирже. Для удобства и наглядности представим полученные данные в табличной форме. расценки указаны в процентах от оборота.

| Наименование | Плата за сделки на фондовом рынке, % | Комиссия торговой системы, % | Комиссия за сделки на валютном рынке, % | Комиссия за сделки на внебиржевом рынке, % |

| Сбербанк Управление активами | При объёме до 1 млн. руб. – 0,060; 1-50 млн. руб. – 0,035; свыше 50 млн. руб. – 0,018 | 0,3 | При объёме до 100 млн. руб. – 0,2; свыше 100 млн. руб. – 0,02 | До 45 тыс. единиц валюты – 1,5; свыше 45 тыс. единиц валюты – 0,17 |

| ВТБ | До 1 млн. руб. — 0,0472; 1-5 млн. руб. — 0,0295; 5-10 млн. руб. — 0,02596; 10-50 млн. руб. — 0,02124; 50-100 млн. руб. — 0,0195; больше 100 млн. руб. — 0,015 | 0,01 | Не менее 0,01 на единицу валюты расчётов по сделке | От 0,15 до 4 в зависимости от вида приобретаемого актива |

| Альфа Банк | До 10 млн. руб. – 0,024; 10-30 мл. руб. – 0,19; свыше 30 млн. руб. – 0,14 | Комиссия биржи включена в комиссию за сделку | 0,03 | В зависимости от тарифного плана |

| Газпромбанк | до 1 млн. руб. –0,085; 1-5 млн. руб. – 0,03;

5-15 млн. руб. –0,025; 15-30 млн. руб. – 0,017; 30-60 млн. руб. –0,011; от 60 млн. руб. – 0,008 |

От 0,00154 до 0,00660 | 0,1 | От 0,17, но не менее 5 тыс. руб. за сделку |

| Промсвязьбанк | до 1 млн. руб. –0,05; 1-5 млн. руб. – 0,04;

5-10 млн. руб. –0,03; 10-20 млн. руб. – 0,025; 20-100 млн. руб. –0,02; от 100 млн. руб. – 0,0075 |

Комиссия биржи включена в комиссию за сделку | 0,5 | до 100 тыс. руб. –0,95; до 1 млн. руб. – 0,05; 1-5 млн. руб. – 0,04;

5-10 млн. руб. –0,03; 10-20 млн. руб. – 0,025; 20-100 млн. руб. –0,02; от 100 млн. руб. – 0,01 |

| Открытие | до 500 тыс. руб. –0,085; до 1 млн. руб. – 0,034; 1-5 млн. руб. – 0,025;

5-10 млн. руб. –0,021; 10-50 млн. руб. – 0,017; от 50 млн. руб. – 0,008 |

Комиссия Банка равна биржевому сбору | До 320 млн. руб. – 0,0712 | Акции – 0,25 от суммы сделки, но не менее 5 тыс. руб., облигации – 0,125 от суммы сделки, но не менее 5 тыс. руб. |

| УралСиб | До 500 тыс. руб. – комиссия не взимается, свыше этой суммы – 0,0708 | Комиссия биржи включена в комиссию за сделку | до 1 млн. руб. – 0,035; 1-5 млн. руб. – 0,03;

5-25 млн. руб. –0,025; 25-200 млн. руб. – 0,008 |

До 200 тыс. руб. – 0,0472, свыше этой суммы – 0,0354 |

| БКС | До 40 тыс. руб. – 0,1; до 900 тыс. руб. — 0,015; от 900 тыс. руб. – 0,015-0,3 | Комиссия биржи не взимается | От 0,0006, но не менее 177 руб. | Единый тариф на всех площадках |

| Финам | до 1 млн. руб. – 0,0354; 1-5 млн. руб. – 0,0295;

5-10 млн. руб. –0,0236; 10-20 млн. руб. – 0,0177; 20-50 млн. руб. – 0,01534; от 50 млн. руб. – 0,0118 |

Комиссия биржи включена в комиссию за сделку | От 0,01677 | 0,118, но не менее 1 450 руб. |

Но это ещё не все комиссии: даже поверхностное сравнение брокеров показывает, что клиент, решивший открыть ИИС, понесёт дополнительные расходы. Об этом лучше узнать заранее, чтобы не пришлось у того посредника, где вы открыли счёт, потерять значительные суммы. Например, Сбербанк берёт плату за исполнение телефонных заявок, ВТБ – за ведение брокерского счёта, Альфа Банк – за депозитарный учёт и услуги по подготовке отчётности в рамках брокерской деятельности.

Более «человеколюбивые» тарифы предлагают финансовые компании, изначально специализирующиеся на брокерском обслуживании. Комиссии БКС и УралСиба уж точно не разорят рядового инвестора, а качество оказываемых услуг здесь не в пример выше, чем у банков-посредников.

Если же вы решили досконально разобраться в тарифах российских брокеров и банков, понять, где стоит открывать ИИС в 2020 году, приготовьтесь потратить на это несколько недель. Зато у вас получится непредвзятый и актуальный рейтинг. Главное, сравнивать сходные тарифные планы и учитывать все комиссии, действующие на текущий момент. Может оказаться, что изначально вы выбрали далеко не самого дешёвого посредника. Тогда стоит задуматься о его замене.

На что нужно обращать внимание при выборе брокера?

Чтобы понять, где выгодней открыть ИИС, нужно подобрать брокера согласно критериям выбора. Рассмотрим самые основные моменты достойные внимания со стороны инвесторов

Лучше обращать внимание на рейтинг компании, в особенности учитывайте количество открытых ИИС

Не обязательно количество открытых ИИС = лучшие условия торговли. По рынку больше ИИС открыто в Сбербанке, но условия не самые лучшие. Крупный банк − это высокая надежность.

Второй момент − размер брокерских издержек. Адекватно если комиссионная издержка исчисляется сотыми процентами, при этом некоторые брокеры взимают комиссию за обслуживание счета, лучше чтобы ее не было. Когда присутствует фиксированная сумма в месяцы, когда были сделки − это терпимо. Далее, депозитарная комиссия, большинство компаний отказываются от нее, но все же нужно посмотреть присутствует ли эта издержка. Если она возникает в месяцы, когда были сделки, нормально, если постоянная − это невыгодно для вас. У некоторых компаний комиссия данного типа может расти в зависимости от объема капитала на депозите.

Далее, в большинстве случаев лучше выбирать тариф, у которого больше комиссия, но нет депозитарной комиссии, и не взимается сумма за обслуживание счета. Бывает что комиссии с оборота чуть выше, как правило, получаться будет более выгодным сценарием

Смотрим на наличие дополнительных комиссий, и особенности обращаем внимание на адекватный тариф для себя, чтобы не было комиссии за обслуживание торгового оборудования, дополнительную аналитику и т.д

Затем, обращаем внимание на удобный личный кабинет и желательно, чтобы было мобильное приложение. Это позволит проверить депозит, совершать сделки и т.д

Важна адекватная техническая поддержка, которая отвечает в течение 24 часов.

Не менее важно, перед тем как задаться вопросом ИИС, где лучше открыть, подумайте над стратегией, с какими инструментами вы готовы работать, есть ли они у брокера. Перевести ИИС от одного брокера к другому можно, но, есть риск столкнутся с затяжным процессом, и стоимость такой услуги может обойтись в копеечку

Заключение

На сегодняшний день инвестирование – это не прихоть, а необходимость, если вы хотите получать дополнительный доход или сформировать себе «приличную» пенсию, на которую можно жить, а не выживать.

Государство же, с помощью вычетов, повышает привлекательность фондового рынка с целью привлечения бОльшего числа инвесторов, что влечет за собой стимулирование роста экономики.

Наличие у человека брокерского счета это признак растущей финансовой грамотности и заботы о своем будущем.

ИИС – это прекрасная возможность, предоставленная государством, увеличить доходность своих активов путем применения налоговых вычетов.

Инвестируйте с выгодой!