Как открыть ип

Содержание:

- Как открыть ИП в Москве с помощью интернета?

- Что такое расчетный счет предпринимателя и чем он отличается от «обычного»

- Особенности работы с ИИС

- Условия открытия ИИС у крупных брокеров

- Зачем открывать расчётный счёт

- Открыть счет

- Куда сдавать отчётность, платить налоги и взносы

- Открытие индивидуальным предпринимателем расчетного счета: документы

- Торговый и интернет-эквайринг

- Чем отличается брокерский счет от ИИС

- Шаг 5. Подаем бумаги в налоговую

Как открыть ИП в Москве с помощью интернета?

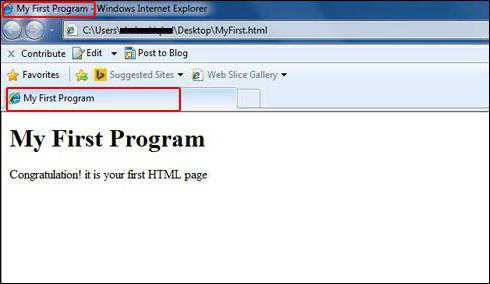

- Необходимо пройти регистрацию на официальном сайте ФНС. Прямая ссылка: https://service.nalog.ru/sso/sign-up.html?svc=gosreg

- Далее переходим в раздел «Индивидуальные предприниматели».

- Найти графу «Заполнить новое заявление».

- Выбираем заявление образца Р21001.

- Указываем адрес и нажимаем кнопку «Далее».

- Указываем ИНН. Если по какой-то причине он отсутствует или был утерян, оставьте поле пустым или нажмите «узнать ИНН».

- Заполняем анкету, не пропуская пункты, отмеченные красной звездочкой (обязательные).

- Выбираем вид деятельности и нажимаем кнопку «Далее».

- После этого сервисом будет произведена проверка заполненной анкеты. В случае успешного результата, нажимаем кнопку «Далее».

- Производим оплату государственной пошлины. Ее можно выполнить двумя способами:

- Нажав на кнопку «Сформировать платеж». Квитанцию можно будет распечатать с помощью принтера, после чего с ней нужно идти в банк, где и осуществляется платеж.

- Для произведения оплаты через интернет нажимаем на значок банка, с помощью которого будет производиться оплата.

- После указания даты и номера платежа, следует нажать кнопку «Далее».

- Подтверждаем способ предоставления данных в электронном виде.

- Нажимаем кнопку «Отправить».

В течение трех дней на электронную почту придет указание посетить налоговую службу со следующими документами:

- ксерокопия паспорта (для Москвы можно сделать только первую страницу);

- квитанция, подтверждающая государственную оплату.

Помимо официального сайта, можно обратиться и к другим ресурсам, с помощью которых можно открыть ИП:

- https://reg.modulbank.ru/index.do — открыть ИП с помощью банковской системы;

- https://www.moedelo.org/ – регистрация индивидуального предпринимательства через коммерческий сайт;

- https://www.regberry.ru/ — еще один из частных сервисов, который получил множество хороших отзывов от пользователей.

Что такое расчетный счет предпринимателя и чем он отличается от «обычного»

Расчетный счет (далее “РС”) – это специальный счет, предназначенный для операций, связанных с предпринимательской деятельностью. От “обычного” он отличается своим целевым назначением.

Вы как индивидуальный предприниматель сможете получать проценты на остаток по своему РС, вносить на него выручку от реализации товаров и услуг.

РС удобно использовать для расчетов с контрагентами и партнерами, оплачивать текущие расходы: аренду, заработную плату сотрудникам, коммунальные платежи.

Подразумевается, что физическое лицо не будет принимать на него деньги, полученные в качестве дохода или прибыли от предпринимательской деятельности.

Также важным отличием РС является то, что он в обязательном порядке просматривается налоговой. На основании оборотов по такому счету рассчитывается и начисляет налог.

Если такое произойдет, нужно будет явиться в налоговую по месту жительства, урегулировать возникшие разногласия и написать заявление на разблокировку РС. В большинстве случаев это удается сделать в тот же день и вы без проблем продолжите работать с безналом.

Особенности работы с ИИС

Обратите внимание, что некоторые брокеры к вашему счету ИИС по умолчанию открывают и обычный брокерский счет. Будьте внимательны при пополнении и выбирайте правильные реквизиты

Минимальная сумма пополнения устанавливается каждым брокером индивидуально. В большинстве случаев она никак не регламентируется

Важно помнить, что при работе с маленькими суммами, комиссии будут для вас весьма существенными

Максимальная сумма ежегодного пополнения не может превышать 1 млн. рублей. При этом на самом счете может быть бОльшая сумма. Например, вы получили дивиденды по акциям и сумма средств на вашем счете увеличилась.

Для того, чтобы не потерять налоговые льготы с ИИС нельзя выводить деньги в течение первых 3-х лет с момента его открытия (именно после открытия, а не зачисления денежных средств). Однако активы ИИС можно перевести к другому брокеру или управляющей компании.

Дивиденды и купоны можно получать не на ИИС, а на обычный брокерский счет или даже на карту. Это зависит от возможностей и разрешений вашего брокера, уточняйте данный момент. Это не будет считаться выводом средств и не приведет к закрытию ИИС.

Если вы закроете ИИС ранее истечения трехлетнего срока, придется вернуть полученные вычеты (тип А) в полном объеме и заплатить пени и штрафы.

Во время действия ИИСа налоги не взимаются, а будут списаны только при закрытии, продаже бумаг и выводе средств (или не будут, если у вас ИИС типа Б). То есть все время существования счета эти деньги могут генерировать дополнительный доход.

Пополнять счет можно только рублями. Если хотите совершать покупки в долларах, то просто заводите на счет рубли, покупаете на бирже доллары (биржевой курс всегда выгоднее любого банковского) и покупаете акции зарубежных компаний.

Размер вычета на ИИС типа А ограничен суммой, которую вы заплатили в виде НДФЛ.

Каждый человек вправе иметь только один договор на ведение индивидуального инвестиционного счета. В случае заключения нового договора старый должен быть прекращен в течение месяца. А вот обычных брокерских счетов может быть сколько угодно и у разных брокеров.

Пополнять счет и выводить средства можно через свою банковскую карту (например, с картой Тинькофф Блэк от Тинькофф Банка эти операции производятся без комиссий).

Управлять счетом можно самостоятельно или через «доверительное управление», когда вы доверяете свои средства управляющей компании (УК). При инвестировании через управляющего счет необходимо сразу пополнить. За работу УК вы платите комиссии (и не малые), при чем, положительный результат такого управления не гарантирован. Поэтому мы настоятельно рекомендуем заниматься инвестированием самостоятельно, дополнительно повышая финансовую грамотность.

Для открытия ИИС не важно работаете вы или нет, официальная у вас зарплата или «серая». Но вычет типа А можно получить только при наличие официального заработка, с которого платится НДФЛ

Вы можете работать по найму. Или быть индивидуальным предпринимателем, применяющим общую систему налогообложения. Или иметь гражданско-правовой договор и т.п. Главное условие – перечисление НДФЛ в бюджет.

Через 3 года счет совсем не обязательно закрывать, можете продолжить торговать на нем и дальше. Однако часто, инвесторы, не имеющие средств для ежегодного пополнения счета на большие суммы, используют возможность закрытия.

Суть использования ИИС или как это работает

Допустим, у вас есть возможность пополнять счет на 100 тысяч рублей в год.

В начале четвертого года подали документы на вычет, получили 14 909,70 рублей. Всего за три года вы получили вычетами 42 599,70 руб.

Одновременно закрыли ИИС, получили на руки 327 690 рублей. Хотя по факту у вас будет больше, так как в нашем расчете мы не учитываем дивиденды по акциям, купоны по облигациям.

Открываете новый ИИС. У вас теперь есть 342 599 рублей плюс те же 100 тысяч рублей на ежегодное пополнение.

Вы можете внести на счет сразу 400 тысяч рублей – это максимальная сумма для получения вычета за год. Так целесообразно поступать, если размер уплаченного вами НДФЛ в текущем году, будет больше 52 000 рублей. Если сумма НДФЛ меньше, то пополняйте в год на ту сумму, которой хватит на возврат налога.

Рассмотрим несколько примеров для наглядности:

Напомним, налоги по ИИС удерживаются в момент его закрытия!

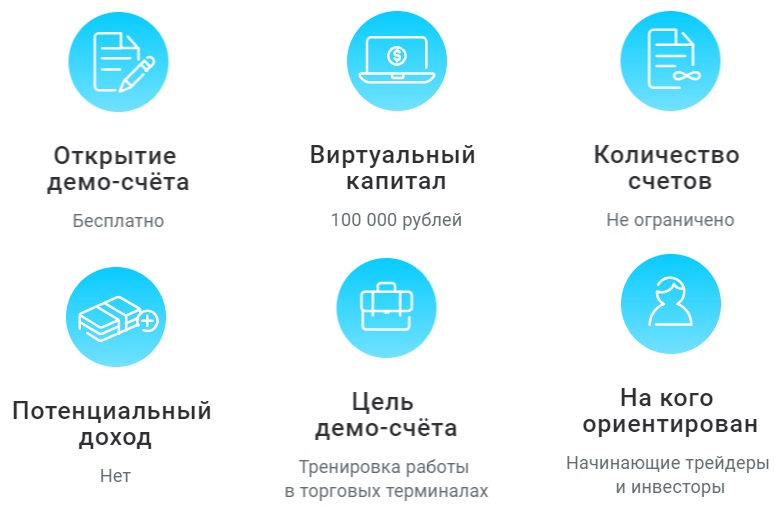

Условия открытия ИИС у крупных брокеров

| Брокер, тариф | Комиссии * | Ежегодные расходы при единоразовой покупке активов на 400 000 ₽ | Особенности |

|

280 | Клиенты банка могут открыть счёт онлайн. С ИИС можно выводить дивиденды и купоны по облигациям без закрытия счёта. Доступ к бирже СПб отсутствует | |

|

240 | Клиенты банка могут открыть счёт онлайн. С ИИС можно выводить дивиденды и купоны по облигациям без закрытия счёта. Доступ к бирже СПб отсутствует | |

|

1299 | Клиенты банка могут открыть счёт онлайн, новые клиенты могут оставить заявку на сайте и подписать документы, доставленные курьером. Брокер предоставляет доступ как к Московской, так и к Санкт-Петербургской бирже, но перечень бумаг может быть ограничен | |

|

394 | Счёт можно открыть онлайн. Брокер предоставляет доступ как к Московской, так и к Санкт-Петербургской бирже и позволяет выводить с ИИС дивиденды и купоны по облигациям без закрытия счёта. Минимальная дневная комиссия за операции — 35,4 ₽, минимальная месячная — 177 ₽. Если суммарная дневная/месячная комиссия составит меньше минимальной, брокер удержит разницу | |

|

403 | С 15.12.2019 анонсирован доступ к Санкт-Петербургской бирже для владельцев ИИС | |

|

394 | Брокер предоставляет доступ как к Московской, так и к Санкт-Петербургской бирже и позволяет выводить с ИИС дивиденды (но не купоны) без закрытия счёта. Минимальная плата за одно поручение — 41,3 ₽, минимальная месячная комиссия — 177 ₽. Если комиссия будет меньше минимальной, брокер удержит разницу.Брокер взымает дополнительные комиссии с дивидендов и купонов. На остаток свободных средств на ИИС начисляются 3,25% годовых | |

|

288 | Список ценных бумаг, доступных у брокера, ограничен российскими активами (http://www.psbinvest.ru/tarify_services/constraints/). Брокер предоставляет накопительную скидку на свои услуги и планирует реализовать вывод дивидендов и купонов без закрытия ИИС. Депозитарная ежегодная комиссия составляет 12 ₽ на каждые 100 000 в активах |

*Плата за ведение счёта и депозитарная комиссия взимается каждый месяц, если в примечании не указаны особые условия.

Тарифы актуальны на 1 декабря 2019 года. Более подробное сравнение тарифов можно посмотреть .

Зачем открывать расчётный счёт

Может ли ИП работать без расчётного счёта? Да, если вы соблюдаете лимит наличных платежей (не более 100 тысяч рублей) в рамках одного договора с другим предпринимателем или юридическим лицом. При расчётах с работниками и обычными физическими лицами лимит законом не установлен.

Например, предприниматель арендовал у коммерческой организации офис. Арендная плата в месяц составляет 10 тысяч рублей, срок аренды – 11 месяцев, значит, общая сумма по договору равна 110 тысяч рублей. Это превышает возможный лимит, поэтому платежи должны идти через банк.

Важно: юридическим лицам открывать расчётный счёт в банке придётся в любом случае. Причина в том, что организация вправе перечислить налоги только безналичным путем

Для ИП такого требования нет, физическое лицо может рассчитаться с бюджетом как наличными, так и платёжным поручением.

В принципе, если лимит наличных расчётов с другими предпринимателями и организациями соблюдён, то можно не открывать расчётный счёт в банке. Вопрос в другом – насколько это удобно? Расплатиться наличными с партнёром можно в его бухгалтерии или в банке по квитанции. Если ИП не открывает расчётный счёт, то придётся терять время на дорогу и очереди.

Кроме того, при ведении операций с наличностью надо следовать правилам кассовой дисциплины, которые, хоть и допускают для ИП упрощённый порядок, но довольно противоречивы. Наконец, существует проблема безопасности наличных платежей и сохранности денег. Получается, что хотя для ИП расчётный счёт не обязателен, на практике оказывается, что обойтись без банковских платежей трудно.

О том, можно ли тратить на личные нужды деньги с расчётного счёта напрямую, не переводя их на карту физлица читайте здесь.

Собираетесь открыть свой бизнес? Не забудьте зарезервировать расчётный счёт. Для выбора расчетного счета попробуйте наш калькулятор банковских тарифов:

Калькулятор подберет наиболее выгодное банковское предложение по расчетно-кассовому обслуживанию для вашего бизнеса. Введите объемы операций, которые планируете совершать в месяц, и калькулятор покажет тарифы банков с подходящими условиями.

Открыть счет

Документы, необходимые для открытия счета

Индивидуальным предпринимателям

PDFСписок документов для открытия расчетного счета ИП478,9 КБ

PDFСписок документов для открытия расчетного счета адвокатам, нотариусам, арбитражным управляющим, патентным поверенным224,6 КБ

Юридическим лицам — резидентам

PDFСписок документов для открытия расчетного счета ООО, АО, Товарищества401 КБ

PDFСписок документов для открытия расчетного счета ФГУП, ГУП, МУП401,1 КБ

PDFСписок документов для открытия расчетного счета общественной организации, движения, фонда, учреждения, политической партии, религиозной организации, некоммерческого партнерства, учреждения, организации, социального или благотворительного фонда, ассоциации, союза403,7 КБ

Юридическим лицам — нерезидентам

PDFСписок документов для открытия расчетного счета юридическому лицу — нерезиденту, кроме филиалов и представительств, зарегистрированных на территории РФ407,6 КБ

PDFСписок документов для открытия расчетного счета юридическому лицу — нерезиденту, действующему в лице филиала и представительства, зарегистрированного на территории РФ407 КБ

PDFСписок документов для открытия расчетного счета посольству, консульству, а также иному дипломатическому и приравненному к нему представительству иностранного государства484,7 КБ

PDFСписок документов для открытия расчетного счета международной организации или обособленному подразделению международной организации для совершения операций этим обособленным подразделением (филиалом, представительством), находящимся на территории РФ408,8 КБ

Специальные банковские счета

PDFСписок документов для открытия специального банковского счета312,1 КБ

Документы для заполнения при открытии счета

DOCГлоссарий19,3 КБ

DOCПодтверждение о присоединении (для ИП) (действует с 26.01.2021)229,5 КБ

DOCПодтверждение о присоединении (для ИП)362,5 КБ

DOCПодтверждение о присоединении (для нерезидента РФ)79,4 КБ

DOCПодтверждение о присоединении (для резидента РФ) (действует с 26.01.2021)234 КБ

DOCПодтверждение о присоединении (для резидента РФ)74,8 КБ

DOCСведения о структуре и персональном составе органов управления36 КБ

DOCDETAILS OF INDIVIDUAL BENEFICIAL OWNER40,2 КБ

Сведения о физическом лице, которое прямо или косвенно владеет Юридическим лицом/ контролирует действия ИП

DOCСведения о физическом лице — бенефициарном владельце для юридических лиц23 КБ

DOCСведения о физическом лице — бенефициарном владельце для индивидуальных предпринимателей24 КБ

Сведения о лице, к выгоде которого действует компания / ИП, в том числе на основании договора или иного документа

DOCСведения о выгодоприобретателе юридическом лице14,8 КБ

DOCСведения о выгодоприобретателе индивидуальном предпринимателе18,4 КБ

DOCСведения о выгодоприобретателе физическом лице17,8 КБ

Договор РКО

PDFПравила открытия и обслуживания расчетных счетов (действует с 23 апреля 2021)1,4 МБ

PDFПравила открытия и обслуживания расчетных счетов (действует с 26 января 2021)1,1 МБ

PDFПравила электронного документооборота в территориальных подразделениях АО «АЛЬФА-БАНК» (действуют с 23 апреля 2021)290,4 КБ

PDFПравила электронного документооборота в территориальных подразделениях АО «АЛЬФА-БАНК» (действуют с 1 декабря 2020)296,6 КБ

PDFПолная версия договора о расчетном-кассовом обслуживании в Альфа-Банке (действует с 8 апреля 2021)897,1 КБ

PDFСоглашение об электронном документообороте по системе «Альфа-Офис» (действует с 24 февраля 2021)585,2 КБ

PDFПеречень сведений и документов, предоставляемых банку в целях установления и идентификации лиц, к выгоде которых действует клиент234,8 КБ

Приложения к Договору РКО и Правилам РКО

DOCЗаявление о переводе банковского счета на обслуживание по Договору о расчетно-кассовом обслужиании (Приложение № 1а к Договору РКО)108,5 КБ

DOCУведомление об изменении счета списания комиссии (Приложение № 2 к Договору РКО)104,5 КБ

DOCЗаявление об изменении порядка представления выписок по счету и приложений к ним (Приложение № 3 к Договору РКО)110 КБ

DOCЗаявление о применении/ изменении Кодового слова (Приложение № 4 к Договору РКО)112,5 КБ

DOCУведомление об акцепте платежных требований по счету (приложение № 1 к Правилам РКО)120,5 КБ

DOCРаспоряжение на исполнение инкассовых поручений в валюте Российской Федерации по счету (Приложение № 2 к Правилам РКО)122,5 КБ

PDFПравила предоставления кредитного продукта овердрафт (кредитование счета) (Приложение № 6 к Правилам РКО)261,1 КБ

Договор об осуществлении расчетов по переводам денежных средств посредством банкоматов

Альфа-Банка с функцией cash-in

Куда сдавать отчётность, платить налоги и взносы

Тем не менее, в дальнейшем вам всё равно придётся взаимодействовать с ИФНС по месту налогового учёта, т.е. по прописке. Ведь налоговые декларации, кроме декларации ЕНВД, сдают в инспекцию, где индивидуальный предприниматель стоит на учёте по месту жительства. Сюда же надо перечислять страховые взносы и налоги, кроме налога на вменённый доход.

Чтобы ускорить сдачу отчётности и уплату налогов, можно оформить усиленную ЭЦП, а всё общение со своей «родной» ИФНС проводить через личный кабинет ИП на сайте налоговой службы. Но можно поступить по-другому – заранее оформлять декларации и направлять их почтой заказным письмом. А взносы и налоги перечислять с расчётного счёта.

Ещё один вариант – передать ведение учёта и перечисления в бюджет на аутсорсинг. В сети 1С:БО обязательно найдётся партнер, который работает в городе вашей прописки или рядом с ним. Стоит такая услуга совсем недорого.

Открытие индивидуальным предпринимателем расчетного счета: документы

Без документов открыть р/с индивидуальному предпринимателю не удастся. При этом тот или иной банк может запрашивать разный пакет документов, точный их перечень можно узнать в выбранном банке. В любом случае, при походе в банк при себе надо иметь:

- гражданский паспорт физического лица;

- свидетельство о государственной регистрации ИП;

- свидетельство о постановке на учет в налоговой инспекции;

- информационное письмо о кодах статистики или распечатка с официального сайта Росстата;

- если сфера деятельности предпринимателя требует получения специального разрешения, то потребуется еще и лицензия;

Расчетный счет индивидуального предпринимателя может открыть и доверенное лицо, если оно представляет интересы ИП по доверенности, его удостоверение личности в этом случае также обязательно к предъявлению. В этом случае надо будет представить еще и нотариально заверенный образец подписи ИП.

С мая 2014 года ИП не нужно самостоятельно уведомлять никакие контролирующие органы о том, что он открыл расчетный счет. Так что как только свершилось оформление расчетного счета в банке, у ИП не осталось дополнительных обязанностей. Факт открытия расчетного счета банк подтверждает выдачей соответствующего документа.

Торговый и интернет-эквайринг

Условия предоставления услуг эквайринга (правила, договоры, тарифы)

PDFПравила предоставления услуг эквайринга АО «АЛЬФА-БАНК»(действуют с 24 февраля 2021г.)835,2 КБ

PDFДоговор о предоставлении услуг интернет-эквайринга АО «АЛЬФА-БАНК» (действуют с 11 января 2021г.)3,6 МБ

PDFДоговор о предоставлении услуг интернет-эквайринга АО «АЛЬФА-БАНК» с осуществлением перевода денежных средств в режиме реального времени (действует с 11 января 2021г.)3,4 МБ

PDFТарифы АО «АЛЬФА-БАНК» на обслуживание юридических лиц и индивидуальных предпринимателей по эквайрингу (действуют с 24 февраля 2021г.)477 КБ

Приложения к договору эквайринга и правилам предоставления услуг эквайринга, формы заявлений

Интернет-эквайринг

PDFГарантийное письмо422,4 КБ

PDFГарантийное письмо (при осуществлении перевода денежных средств в режиме реального времени)156,4 КБ

PDFПоручение о возврате средств402,3 КБ

PDFЗаявление об изменении условий расчетов422,1 КБ

PDFЗаявление об изменении условий расчетов (при осуществлении перевода денежных средств в режиме реального времени)422,1 КБ

PDFУведомление о расторжении договора о предоставлении услуг интернет-эквайринга АО «Альфа-Банк»410,7 КБ

PDFУведомление о расторжении договора о предоставлении услуг интернет-эквайринга АО «Альфа-Банк» с осуществлением перевода денежных средств в в режиме реального времени284,6 КБ

Торговый эквайринг

PDFГарантийное письмо295,2 КБ

PDFПоручение о возврате средств265,1 КБ

PDFЗаявление об изменении условий расчетов713 КБ

PDFУведомление о расторжении договора о предоставлении услуг эквайринга АО «Альфа-Банк»274,1 КБ

Документы для подключения торгового эквайринга

XLSИнформация для сдачи терминала обратно62,5 КБ

DOCЗаявление на замену терминала по способу подключения20,5 КБ

DOCЗаявление на внесение изменений в информацию на чеке терминала14 КБ

XLSАнкета на интеграционное решение с кассой60 КБ

DOCИнструкция по заполнению заявлений на замену терминала, внесения информации на чеке, анкеты на интеграционное решение17,9 КБ

Архив тарифов АО «АЛЬФА-БАНК» на обслуживание юридических лиц, индивидуальных предпринимателей по эквайрингу

Архив договоров и правил по торговому эквайрингу

PDFПравила предоставления услуг эквайринга (действуют с 11 января 2021г. по 23 февраля 2021г.)797,7 КБ

PDFДоговор эквайринга (действует с 3 февраля 2020г.)1 МБ

PDFДоговор эквайринга (действует с 22 февраля 2019г. по 2 февраля 2020г.)1 МБ

PDFДоговор эквайринга (действует с 6 сентября 2018г. по 21 февраля 2019г.)755,5 КБ

PDFДоговор эквайринга (действует с 1 сентября 2018г. по 5 сентября 2018г.)445,2 КБ

PDFПравила предоставления услуг эквайринга761,9 КБ

Архив договоров по интернет-эквайрингу

PDFДоговор о предоставлении услуг интернет-эквайринга АО «АЛЬФА-БАНК» (действуют с 1 июля 2020г. по 10 января 2021г.)857,4 КБ

PDFДоговор о предоставлении услуг интернет-эквайринга АО «АЛЬФА-БАНК» с осуществлением перевода денежных средств в режиме реального времени (действует с 1 июля 2020г. по 10 января 2021г.)855,5 КБ

Договоры, тарифы для осуществления переводов с применением интернет-ресурса АО «Альфа-Банк»

Чем отличается брокерский счет от ИИС

Ключевое отличие тоже, что и в случае с депозитом – вы можете получить налоговый вычет, либо отказаться от уплаты НДФЛ. При этом стандартный брокерский счет позволяет только вести торговлю активами. При этом возможности вернуть 13% НДФЛ нет. Придется платить налог.

Стандартный брокерский счет – это по сути депозит, который открыт инвестором у брокера с целью проведения биржевых операций. На брокерском счете отображаются все биржевые транзакции, проведенные с целью получения прибыли.

Инвестор может использовать для этого акции, облигации, ПИФы и другие активы. В данном случае брокер считается налоговым агентом, поэтому инвестор получает прибыль, которая уже уменьшена на 13% НДФЛ.

Индивидуальный инвестиционный счет открывается с той же целью, и отличается только налоговыми привилегиями, а также некоторыми ограничениями. Благодаря возможности получать налоговые вычеты инвестор может сэкономить достаточно ощутимую сумму.

Отложенное налогообложение – это плюс ИИС. Владелец счета может платить налоги только после завершения трехгодичного периода. При стандартной работе с рынком через брокера, отчитываться нужно каждый год. Такая схема позволяет вкладывать деньги в любые активы на фондовом рынке в течение 3 лет без уплаты налогов.

А при закрытии ИИС до истечения 3-летнего периода, вы должны будете вернуть все вычеты, которые получили. Если ликвидация счета была проведена ранее чем через год с момента его открытия, то никаких денег от государства не будет получено.

Если вы пожелаете вывести деньги с брокерского счета таких проблем не возникнет. Он остается активным даже при нулевом балансе.

Также трейдер не сможет внести на индивидуальный счет более 1 млн. руб. в год. Все переводы должны быть только в национальной валюте. Такие условия ограничивают потенциальный доход.

В случае с ИИС в течение первых трех лет можно выводить дивиденды по акциям и купоны по облигациям.

Инвестор может использовать единый брокерский счет для перевода любых видов активов и работы с разными ценными бумагами. С ИИС доступна только торговля с инструментами в рамках российского рынка.

Плюсы и минусы ИИС

Несмотря на имеющиеся ограничения, индивидуальные инвестиционные счета становятся все более востребованными среди российских трейдеров. Рост популярности ИИС обусловлен его ощутимыми преимуществами:

- Нет минимального порога для инвестирования. Начинать можно с небольшого вклада.

- Доступны налоговые льготы от государства. Есть возможность вернуть уплаченный подоходный налог.

- Баланс можно пополнять постепенно. Это очень удобно, если нет возможности сразу завести крупную сумму.

- Допускается смена управляющей компании без закрытия счета. Если была найдена организация с более выгодными условиями, можно выполнить перевод ИИС под ее управление.

- Открыть индивидуальный инвестиционный счет может даже несовершеннолетний. Для этого потребуется только официальное согласие родителей. То есть подростки могут начинать получать опыт инвестирования еще до наступления совершеннолетия.

Помимо преимуществ у ИИС есть и недостатки, которые необходимо учитывать.

- Длительный срок инвестирования. Нельзя закрывать счет пока не пройдет три года с момента открытия.

- Наличие доступа только к российскому фондовому рынку. Не получится попробовать свои силы на западных площадках.

- Отсутствие гарантий. Если управляющая компания обанкротится, инвестор потеряет все свои деньги.

- Необходимость платить дополнительные комиссии за управление счетом. Управляющая компания не предоставляет свои услуги бесплатно.

- Нельзя снимать часть средств с ИИС. Вы можете получить доступ к своим накоплениям только через 3 года.

- Ограничение суммы инвестирования. Не более 1 млн. ₽ в год. Такое условие ограничивает потенциал заработка.

ИИС является хорошим способом освоить инвестиции для начинающих на российском рынке. Если грамотно пользоваться таким счетом, то можно получать стабильную прибыль, благодаря торговле ценными бумагами и выплаты налоговых вычетов.

Шаг 5. Подаем бумаги в налоговую

Сдать документы можно:

- Лично или через своего представителя.

- Через МФЦ (многофункциональный центр).

- По почте заказным письмом с описью вложения.

ИП сдает документы в одну из вышеперечисленных инстанций по месту постоянной прописки.

Если вы планируете сдавать документы в налоговую, то обратите внимание на то, что в некоторых городах регистрация всех ИП происходит в одной инспекции, независимо от места прописки. Например, постановка на учет ИП в Москве происходит только в ИФНС №46 по Москве

А в городе Санкт-Петербурге – только в ИФНС №13 по Санкт-Петербургу.

Узнать, в какую инспекцию нужно нести комплект бумаг, можно на официальном сайте ФНС или в любой инспекции вашего города (муниципального образования).

Уведомление на УСН сдается в налоговый орган по месту прописки начинающего ИП. Поэтому бывают случаи, когда налоговая отказывает в приеме заявления на УСН, если регистрация происходит в одном налоговом органе (как в Москве и Санкт-Петербурге), а на учете ИП будет состоять в другой инспекции. Если это произошло – не стоит расстраиваться. На то, чтобы сдать заявление на УСН в инспекцию по месту учета ИП дается 30 дней.

После того, как налоговая примет заявление на УСН, на втором экземпляре она поставит соответствующую отметку и вернет ИП. Данный экземпляр необходимо будет сохранить, как подтверждение применения УСН.

Обратите внимание, что заявление на ПСН сдается в налоговую инспекцию по месту ведения деятельности