Индивидуальный инвестиционный счёт-что это такое и как это работает

Содержание:

Налоговые льготы

Главная причина, которая привлекает инвесторов в инвестиционном счёте — возможность получения налоговых вычетов. Ни один другой инструмент инвестирования не предлагает подобные условия.

Инвестиционный налоговый вычет может быть использован в двух вариантах: вычет на взносы на ИИС или вычет на полученный инвестиционный доход. Разрешается выбрать только один вариант.

Налоговый вычет на взнос

Вычет на взнос подразумевает возврат из бюджета части уплаченного подоходного налога. Размер вычета равен 13 % от суммы, внесённой в течение года на инвестиционный счёт. При этом есть ограничение по сумме взноса, на которую распространяется вычет. Лимит равен 400 тыс. рублей.

Максимально возможная сумма налога, которую можно вернуть из бюджета за год, составляет 52 тыс. рублей.

Например, если в 2018 году инвестор внес на ИИС 300 тыс. рублей, то по окончании года он сможет вернуть из бюджета налог на сумму: 300 000 * 13 % = 39 000 рублей. Если же было внесено 500 тыс. рублей, то сумма к возврату составит 52 тыс. рублей. Так как превышен лимит на размер взноса для целей налогового вычета, для расчета берется сумма 400 тыс. рублей. 400 000 * 13 % = 52 000 рублей.

Также надо учитывать, что размер возвращаемой суммы налога ограничивается уплаченным за год НДФЛ. Даже если по расчету полагается вернуть 52 тыс рублей, а в отчетном году инвестор уплатил в бюджет НДФЛ на сумму 30 тыс. рублей, то он получит только 30 тыс. рублей. Оставшуюся сумму можно будет получить в следующем году.

Чтобы получить налоговый вычет на взнос, надо по окончании отчётного года предоставить в налоговую инспекцию документы:

- заполненную декларацию 3–НДФЛ;

- справку 2–НДФЛ с места работы;

- договор на открытие ИИС;

- платёжные документы, подтверждающие размер внесённой на счет суммы.

Доступны два варианта для получения вычета:

- Можно оформить получение из бюджета части налогов, которые были уплачены за год, если их сумма окажется достаточной. Для этого после проверки декларации в налоговую необходимо предоставить заявление на возврат с указанием реквизитов для перечисления средств.

- Можно получать налоговый вычет по месту работы в текущем году. Для этого надо получить в налоговой уведомление и предоставить его работодателю. В течении года с сотрудника не будет удерживаться НДФЛ до тех пор, пока не будет выплачена вся сумма исчисленного вычета.

Применение данного вида налогового вычета не освобождает от уплаты налога на доходы от инвестирования. Это значит, что при закрытии ИИС следует заплатить 13 % налога на сумму полученного в результате инвестирования дохода.

Налоговый вычет на доход

Если у инвестора нет официального источника заработка, можно применить другой вариант налогового вычета. Он касается дохода, полученного в результате инвестирования. Этот доход облагается по ставке 13 %. Налог исчисляется брокером при закрытии инвестиционного счёта, он же удерживает нужную сумму с инвестора и перечисляет её в бюджет.

Если инвестор не применял налоговый вычет на взносы, он может быть освобождён от уплаты налога на доход. Единственное требование для получения этой льготы — инвестиционным счётом необходимо владеть не менее трёх лет.

Чтобы получить право на вычет, необходимо сдать в налоговую документы:

- налоговую декларация 3–НДФЛ;

- договор на инвестиционный счёт;

- отчёт брокера о проводимых по счету операциях.

После проверки декларации налоговая инспекция выдает инвестору справку. Её необходимо предоставить брокеру. На основании справки при закрытии счёта брокер не будет удерживать налог на прибыль.

Например, по инвестиционному счёту прибыль за три года составила 300 тыс. рублей. Если налоговый вычет не применяется, то инвестору необходимо заплатить с этой суммы налог на доходы: 300 000 * 13 % = 39 000 рублей. На руки инвестор получает: 300 000 — 39 000 = 261 000 рублей. При применении налогового вычета инвестор получит полностью всю сумму в размере 300 тыс. рублей.

Особенности работы с ИИС

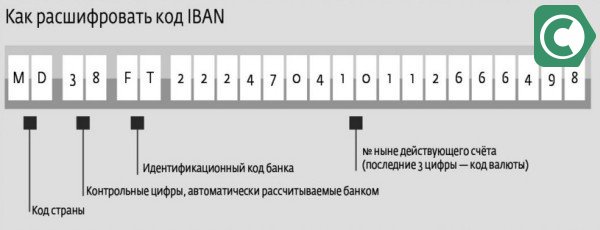

Обратите внимание, что некоторые брокеры к вашему счету ИИС по умолчанию открывают и обычный брокерский счет. Будьте внимательны при пополнении и выбирайте правильные реквизиты

Минимальная сумма пополнения устанавливается каждым брокером индивидуально. В большинстве случаев она никак не регламентируется

Важно помнить, что при работе с маленькими суммами, комиссии будут для вас весьма существенными

Максимальная сумма ежегодного пополнения не может превышать 1 млн. рублей. При этом на самом счете может быть бОльшая сумма. Например, вы получили дивиденды по акциям и сумма средств на вашем счете увеличилась.

Для того, чтобы не потерять налоговые льготы с ИИС нельзя выводить деньги в течение первых 3-х лет с момента его открытия (именно после открытия, а не зачисления денежных средств). Однако активы ИИС можно перевести к другому брокеру или управляющей компании.

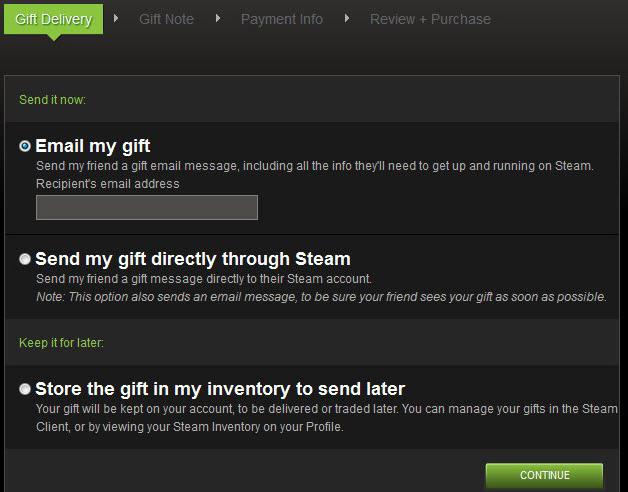

Дивиденды и купоны можно получать не на ИИС, а на обычный брокерский счет или даже на карту. Это зависит от возможностей и разрешений вашего брокера, уточняйте данный момент. Это не будет считаться выводом средств и не приведет к закрытию ИИС.

Если вы закроете ИИС ранее истечения трехлетнего срока, придется вернуть полученные вычеты (тип А) в полном объеме и заплатить пени и штрафы.

Во время действия ИИСа налоги не взимаются, а будут списаны только при закрытии, продаже бумаг и выводе средств (или не будут, если у вас ИИС типа Б). То есть все время существования счета эти деньги могут генерировать дополнительный доход.

Пополнять счет можно только рублями. Если хотите совершать покупки в долларах, то просто заводите на счет рубли, покупаете на бирже доллары (биржевой курс всегда выгоднее любого банковского) и покупаете акции зарубежных компаний.

Размер вычета на ИИС типа А ограничен суммой, которую вы заплатили в виде НДФЛ.

Каждый человек вправе иметь только один договор на ведение индивидуального инвестиционного счета. В случае заключения нового договора старый должен быть прекращен в течение месяца. А вот обычных брокерских счетов может быть сколько угодно и у разных брокеров.

Пополнять счет и выводить средства можно через свою банковскую карту (например, с картой Тинькофф Блэк от Тинькофф Банка эти операции производятся без комиссий).

Управлять счетом можно самостоятельно или через «доверительное управление», когда вы доверяете свои средства управляющей компании (УК). При инвестировании через управляющего счет необходимо сразу пополнить. За работу УК вы платите комиссии (и не малые), при чем, положительный результат такого управления не гарантирован. Поэтому мы настоятельно рекомендуем заниматься инвестированием самостоятельно, дополнительно повышая финансовую грамотность.

Для открытия ИИС не важно работаете вы или нет, официальная у вас зарплата или «серая». Но вычет типа А можно получить только при наличие официального заработка, с которого платится НДФЛ

Вы можете работать по найму. Или быть индивидуальным предпринимателем, применяющим общую систему налогообложения. Или иметь гражданско-правовой договор и т.п. Главное условие – перечисление НДФЛ в бюджет.

Через 3 года счет совсем не обязательно закрывать, можете продолжить торговать на нем и дальше. Однако часто, инвесторы, не имеющие средств для ежегодного пополнения счета на большие суммы, используют возможность закрытия.

Суть использования ИИС или как это работает

Допустим, у вас есть возможность пополнять счет на 100 тысяч рублей в год.

В начале четвертого года подали документы на вычет, получили 14 909,70 рублей. Всего за три года вы получили вычетами 42 599,70 руб.

Одновременно закрыли ИИС, получили на руки 327 690 рублей. Хотя по факту у вас будет больше, так как в нашем расчете мы не учитываем дивиденды по акциям, купоны по облигациям.

Открываете новый ИИС. У вас теперь есть 342 599 рублей плюс те же 100 тысяч рублей на ежегодное пополнение.

Вы можете внести на счет сразу 400 тысяч рублей – это максимальная сумма для получения вычета за год. Так целесообразно поступать, если размер уплаченного вами НДФЛ в текущем году, будет больше 52 000 рублей. Если сумма НДФЛ меньше, то пополняйте в год на ту сумму, которой хватит на возврат налога.

Рассмотрим несколько примеров для наглядности:

Напомним, налоги по ИИС удерживаются в момент его закрытия!

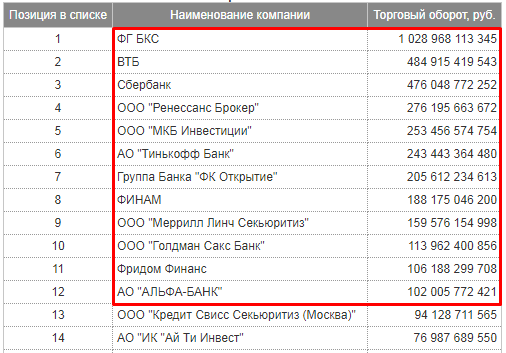

Выбор брокера для ИИС

В сравнении участвуют тарифные планы, ориентированные на самостоятельную торговлю акциями и облигациями на Московской бирже. Для удобства и наглядности представим полученные данные в табличной форме. расценки указаны в процентах от оборота.

| Наименование | Плата за сделки на фондовом рынке, % | Комиссия торговой системы, % | Комиссия за сделки на валютном рынке, % | Комиссия за сделки на внебиржевом рынке, % |

| Сбербанк Управление активами | При объёме до 1 млн. руб. – 0,060; 1-50 млн. руб. – 0,035; свыше 50 млн. руб. – 0,018 | 0,3 | При объёме до 100 млн. руб. – 0,2; свыше 100 млн. руб. – 0,02 | До 45 тыс. единиц валюты – 1,5; свыше 45 тыс. единиц валюты – 0,17 |

| ВТБ | До 1 млн. руб. — 0,0472; 1-5 млн. руб. — 0,0295; 5-10 млн. руб. — 0,02596; 10-50 млн. руб. — 0,02124; 50-100 млн. руб. — 0,0195; больше 100 млн. руб. — 0,015 | 0,01 | Не менее 0,01 на единицу валюты расчётов по сделке | От 0,15 до 4 в зависимости от вида приобретаемого актива |

| Альфа Банк | До 10 млн. руб. – 0,024; 10-30 мл. руб. – 0,19; свыше 30 млн. руб. – 0,14 | Комиссия биржи включена в комиссию за сделку | 0,03 | В зависимости от тарифного плана |

| Газпромбанк | до 1 млн. руб. –0,085; 1-5 млн. руб. – 0,03;

5-15 млн. руб. –0,025; 15-30 млн. руб. – 0,017; 30-60 млн. руб. –0,011; от 60 млн. руб. – 0,008 |

От 0,00154 до 0,00660 | 0,1 | От 0,17, но не менее 5 тыс. руб. за сделку |

| Промсвязьбанк | до 1 млн. руб. –0,05; 1-5 млн. руб. – 0,04;

5-10 млн. руб. –0,03; 10-20 млн. руб. – 0,025; 20-100 млн. руб. –0,02; от 100 млн. руб. – 0,0075 |

Комиссия биржи включена в комиссию за сделку | 0,5 | до 100 тыс. руб. –0,95; до 1 млн. руб. – 0,05; 1-5 млн. руб. – 0,04;

5-10 млн. руб. –0,03; 10-20 млн. руб. – 0,025; 20-100 млн. руб. –0,02; от 100 млн. руб. – 0,01 |

| Открытие | до 500 тыс. руб. –0,085; до 1 млн. руб. – 0,034; 1-5 млн. руб. – 0,025;

5-10 млн. руб. –0,021; 10-50 млн. руб. – 0,017; от 50 млн. руб. – 0,008 |

Комиссия Банка равна биржевому сбору | До 320 млн. руб. – 0,0712 | Акции – 0,25 от суммы сделки, но не менее 5 тыс. руб., облигации – 0,125 от суммы сделки, но не менее 5 тыс. руб. |

| УралСиб | До 500 тыс. руб. – комиссия не взимается, свыше этой суммы – 0,0708 | Комиссия биржи включена в комиссию за сделку | до 1 млн. руб. – 0,035; 1-5 млн. руб. – 0,03;

5-25 млн. руб. –0,025; 25-200 млн. руб. – 0,008 |

До 200 тыс. руб. – 0,0472, свыше этой суммы – 0,0354 |

| БКС | До 40 тыс. руб. – 0,1; до 900 тыс. руб. — 0,015; от 900 тыс. руб. – 0,015-0,3 | Комиссия биржи не взимается | От 0,0006, но не менее 177 руб. | Единый тариф на всех площадках |

| Финам | до 1 млн. руб. – 0,0354; 1-5 млн. руб. – 0,0295;

5-10 млн. руб. –0,0236; 10-20 млн. руб. – 0,0177; 20-50 млн. руб. – 0,01534; от 50 млн. руб. – 0,0118 |

Комиссия биржи включена в комиссию за сделку | От 0,01677 | 0,118, но не менее 1 450 руб. |

Но это ещё не все комиссии: даже поверхностное сравнение брокеров показывает, что клиент, решивший открыть ИИС, понесёт дополнительные расходы. Об этом лучше узнать заранее, чтобы не пришлось у того посредника, где вы открыли счёт, потерять значительные суммы. Например, Сбербанк берёт плату за исполнение телефонных заявок, ВТБ – за ведение брокерского счёта, Альфа Банк – за депозитарный учёт и услуги по подготовке отчётности в рамках брокерской деятельности.

Более «человеколюбивые» тарифы предлагают финансовые компании, изначально специализирующиеся на брокерском обслуживании. Комиссии БКС и УралСиба уж точно не разорят рядового инвестора, а качество оказываемых услуг здесь не в пример выше, чем у банков-посредников.

Если же вы решили досконально разобраться в тарифах российских брокеров и банков, понять, где стоит открывать ИИС в 2020 году, приготовьтесь потратить на это несколько недель. Зато у вас получится непредвзятый и актуальный рейтинг. Главное, сравнивать сходные тарифные планы и учитывать все комиссии, действующие на текущий момент. Может оказаться, что изначально вы выбрали далеко не самого дешёвого посредника. Тогда стоит задуматься о его замене.

Открытие ИИС

Достаточно подобрать брокерскую компанию. Лучше всего выбирать из ТОП 5-10 самых крупных организаций на территории РФ

При выборе обращайте внимание на:

- размер комиссии за совершение сделки;

- наличие ежемесячной оплаты за использование счета. Если вы долгосрочный, пассивный инвестор совершается операции несколько раз в год, при этом ежемесячно будет, списываться абонентская плата, для клиента то не выгодно;

- уточните перечень предоставленных активов. Согласно законодательству разрешается покупка иностранной валюты, акций зарубежных компаний торгующиеся на СПб бирже, но такая опция доступна не у всех брокеров;

- доступна ли опция перечислять дивиденды и купоны на карту банка. Поскольку с карты можно забросить их обратно на счет и это будет считаться новым пополнением.

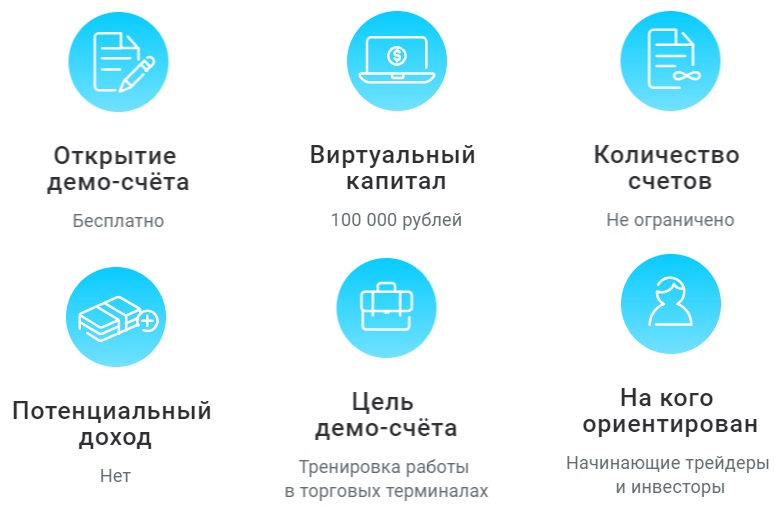

Среди преимуществ данного типа счета можно отметить удаленное открытие. Достаточно использовать сайт компании с идентификацией через Госуслуги. Второй вариант обращение в офис фирмы.

Важно уточнить, как закрывается ИИС, есть брокеры, которые позволяют открывать онлайн, закрыть не позволяют. Возможно, потребуется посетить другой город для закрытия счета. Можно выполнить перенос счета с одной компании в другую, счет не потребуется закрывать

Стоит ли открывать ИИС

Ответ на этот вопрос не так прост, как кажется. Индивидуальный инвестиционный счёт — это своего рода мультиварка, и результат будет зависеть от качества продуктов, которые вы в неё поместите. Нужна ли вам мультиварка? Да, если вы умеете готовить. Нет, если в вашем холодильнике повесилась мышь. Да, если вы знаете простой рецепт рагу и готовы подождать три года до готовности. Нет, если ужин уже через час.

Вы можете купить мультиварку исключительно ради шикарного кэшбэка от государства, но без внятного плана рискуете получить головную боль вместо доходности.

Предположим, что вы имеете общее представление о кулинарии и более-менее понимаете, что хотите приготовить (у вас есть цель). И теперь раздумываете, нужна ли вам мультиварка (то есть изучаете инструменты). Вот что вам стоит знать об ИИС для принятия решения:

1. Для открытия счёта нужно быть налоговым резидентом РФ, то есть находиться на территории России не менее 183 дней в году. Если вы, например, отдыхаете на Мальдивах больше шести месяцев в году, ИИС не откроют. А вот гражданином быть необязательно.

2. ИИС открывается минимум на 3 года. Отсчёт срока начинается с даты заключения договора, а не с момента пополнения. Поэтому если решили открыть счет — не тяните, внести деньги можно будет потом. Чем позже вы их внесёте, тем короче будет срок «заморозки» в активах на фондовом рынке.

3. ИИС идеален для «длинных» денег. Если же деньги могут скоро понадобиться, то лучше используйте депозит. Государство предоставляет налоговые льготы именно потому, что вы вкладываетесь надолго. Заберёте средства раньше — должны будете вернуть полученные вычеты и заплатить штраф. Некоторые брокеры позволяют выводить купоны и дивиденды на банковский счёт без закрытия ИИС, но эту возможность лучше выяснить заранее.

5. Максимальная сумма ежегодного взноса — 1 000 000 ₽. Сумма пополнения, с которой вы можете получить налоговый вычет по счету типа А, — 400 000 ₽. Максимум для ежегодного вычета — 52 000 ₽ (или 156 000 за три года). Вносить на ИИС можно только рубли.

6. Чтобы получить максимальный вычет, вы должны зарабатывать не меньше 400 000 ₽ в год, или 33 333 ₽ в месяц (так вы заплатите 52 000 ₽ налогов и сможете забрать их обратно). Если ваш официальный доход ниже, то и возможный налоговый вычет уменьшится пропорционально.

7. Можно иметь только один ИИС и выбрать для него только один вид налоговой оптимизации — либо А, либо Б. Определяться сразу необязательно, можно сделать это к концу срока, взвесив все за и против. Но как только вы получите первый вычет, ИИС автоматически зафиксируется в типе А.

8. Если вы уже получаете налоговый вычет (например, за покупку жилья или проценты по ипотеке), то вычет по ИИС за эти же периоды оформить уже не сможете, только если у вас высокая зарплата: государство не вернёт больше денег, чем вы ему отдали.

10. Ваши средства не будут застрахованы, как на банковском вкладе, но это не так страшно, как кажется. Можно выбирать консервативные инструменты на фондовом рынке, например ОФЗ. Если государство откажется платить по своим долгам, что маловероятно, то и Агентство по страхованию вкладов вряд ли сможет исполнить свои обязательства, так что риски сопоставимы.

11. Доходность ИИС сильно зависит от того, какие активы вы приобретаете, в какие сроки и с какой периодичностью. Часто можно услышать о «дополнительной годовой доходности в 13% за счёт налоговых вычетов», но это актуально только для первого года использования ИИС. Если не инвестировать деньги, а просто хранить их на счёте и не пополнять, то среднегодовая доходность ко второму году составит 6,5% годовых, а к третьему — 4,3%. При инвестировании среднегодовая доходность тоже снижается, но остаётся приличной. Вооружитесь экселем и всё просчитайте, исходя из ваших личных сроков, целей и планов.

12. Вы можете вложиться в самые разные активы и ценные бумаги: приобрести акции, облигации и золото, ETF, ПИФы и бПИФы, структурные продукты и активы иностранных компаний, евробонды и валюту. Доступ к большинству инструментов вы получите через брокера на Московской бирже, к акциям некоторых иностранных компаний — только на Санкт-Петербургской. За доверительным управлением или специфическими ПИФами придётся обращаться в управляющую компанию. Ваши возможности ограничены инструментами, доступными на российском фондовом рынке, но их начинка может быть интернациональной. Так, можно купить ETF на акции иностранных компаний.

13. Наиболее популярное среди новичков на фондовом рынке наполнение ИИС — облигации федерального займа (ОФЗ). Они привлекают инвесторов предсказуемостью, низким риском, государственными гарантиями и, конечно, приятной скидкой — отсутствием налогообложения купонов, выплачиваемых дважды в год.

Когда нельзя вкладывать деньги в ИИС

Когда вы в кредитах. Это первая и главная причина. Если у вас много кредитов на разные вещи, которые вы должны выплачивать, вложения в ИИС могут быть рискованными. Это касается даже не только ИИС, а вообще инвестиций. Постарайтесь избавиться от всего того, что «тянет вниз», в долговую яму, а потом уже начинайте «расти вверх».

Когда нет подушки безопасности. Какая-то сумма денег должна лежать у вас если не под ковром, но на счете в банке. На таком счете, с которого можно взять эти деньги по первому запросу.

Подушка безопасности нужна обязательно. Вы можете затопить соседей, вам может потребоваться лечение, могут возникнуть любые другие непредвиденные обстоятельства.

Помните, ИИС нельзя закрывать три года. Три года вы не сможете «вынуть» из него свои деньги. А если вынете – потеряете все прибыли, все вычеты. Ваши инвестиции «пойдут прахом».

Деньги для инвестиций никогда нельзя брать в долг. Это третье ограничение. Потому что инвестиции не страхуются и вы можете потерять на них весь вложенный капитал. Или его часть. А долги нужно возвращать.

Если нет денег – заработайте их, скопите. А потом уже инвестируйте. Не лезьте в долги, не создавайте себе проблем.

Полезные материалы по теме

Подпишитесь на мою рассылку. В ближайшее время я напишу еще несколько статей по инвестициям, трейдингу и финансам в целом. После подписки я смогу присылать вам новые статьи прямо на почту – вам не придется искать их вручную на сайте.

Посмотрите курс «Личные финансы и инвестиции» на сайте Нетологии. Я тоже этот курс смотрел, первое представление о пассивном инвестировании у меня сложилось именно благодаря ему.

Сергей Спирин, который ведет этот курс, объяснит вам, почему бесполезно рассчитывать на пенсию, пытаться заработать деньги на спекуляциях или просто «копить» их в копилке. А потом расскажет обо всех инвестиционных инструментах, о том, как создавать портфели, выбирать брокеров, оценивать риски.

По инвестициям есть записи хороших вебинаров от банка Ак Барс. Я с удовольствием их смотрю, они все бесплатные. Вот один из таковых, зацените.

Если вам больше нравится читать, чем смотреть (как мне), – скачайте вот эти три книги от Города Инвесторов. Они бесплатные, по основам капиталовложений. Написаны просто, читаются легко.

- Как стать финансово независимым через 1 год.

- 5 способов эффективно вложить 1000+ рублей.

- 6 шагов к финансовой безопасности.

На рассылку Города Инвесторов подписан и я, и Василий Блинов. У них периодически проходят интересные вебинары, которые я вам тоже рекомендую. Вот записи двух последних:

- Инвест-портфель на 100$ в месяц – как сделать первый инвестиционный портфель и не допустить досадных ошибок.

- Инвестиции без миллиона в кармане – как делать эффективные инвестиции, начиная с очень малых сумм.

Где лучше открыть индивидуальный инвестиционный счет?

Доверить свои накопления первой выбранной организации – решение опрометчивое, ведь неизвестно, смогут ли вашими финансами грамотно распорядиться, какую прибыль вы получите в итоге. Эксперты рекомендуют тщательно подойти к поиску организации – посредника в инвестиционных вопросах. В числе лучших:

- ФИНАМ – самая крупная организация, которая работает в России более 20 лет. Отличительной чертой являются квалифицированные и грамотные консультации клиентов при обращении, специалисты самостоятельно подают декларации в ИФНС. Средний доход по программам – около 18%;

- БКС Брокер – услугами воспользовались более 100 000 клиентов, фирма успешно функционирует десятки лет, имеет доступ к любым ЦБ. Для новичков доступны обучающие лекции и семинары – многие в режиме онлайн;

- ОЛМА – можно утверждать, что это лучший и самый надежный брокер, действующий с 1992 года. Задача сотрудников – не только управление активами клиента, но и консультации, составление по заданной стратегии, что обеспечивает среднюю доходность активов до 30%;

- Альфа-банк – клиенты могут оформить доверительное управление своим счетом и рассчитывать на высокие дивиденды. Условия сотрудничества зависят от тарифного плана, ведется обучение, а открыть счета можно по телефону или на сайте;

- Тинькофф-банк – наиболее востребованы вложения в акции китайских компаний с прибылью свыше 100%, а вот доходность по облигациям составляет до 15%. Всего представлено свыше 600 ценных бумаг различных компаний, пользоваться всеми привилегиями можно бесплатно;

- Банк Открытие – минимальная сумма – 50 000 рублей, предоставляются готовые инвестиционные решения, доход гарантирован государством, управлять можно только при наличии аккаунта на портале Госуслуги;

- Газпромбанк – вниманию клиента представлены десятки продуктов, банк осуществляет брокерское обслуживание с высокой финансовой надежностью, предлагает комплексные решения на фондовом рынке, имеет огромный накопленный опыт;

- Сбербанк – пожалуй, наиболее надежная компания, которая работает с инвестициями в облигации и акции крупнейших компаний. Средняя доходность составляет около 20%, из них 13% — гарантировано государством;

- ВТБ 24 – брокерское обслуживание не является основным для банка, хотя совсем недавно на базе ВТБ была открыта Школа трейдеров. Клиенты получают доступ ко всем операциям, проводимым на Московской бирже.

Плюсы и минусы ИИС

Но не стоит думать, что индивидуальный счет – это всегда выгодно, надежно и перспективно, в числе преимуществ такого метода инвестирования выделяется:

- Наличие льгот – можно не только не платить налоги при выполнении условий, но и получать вычет с заработной платы;

- Для вклада не нужны большие суммы – способ хорош даже при маленьком стартовом капитале;

- Необязательно сразу вносить все деньги – пополняйте счет по мере своих возможностей;

- Не нужно постоянно оставаться клиентом одной управляющей организации – вы можете менять брокера неограниченное число раз, при этом льготы сохраняются.

Впрочем, минусы тоже имеются, к сожалению, их больше, чем плюсов, что и останавливает молодых вкладчиков:

- Нет никаких гарантий – компания может в любой момент разориться, а ваш капитал не будет застрахован;

- в ценные бумаги зарубежных корпораций не получится – льготы рассчитаны только на отечественный рынок;

- Хотя получить свои накопления вы сможете в любой момент, воспользоваться преимуществами ИИС можно только по прошествии 3 лет с даты открытия;

- Максимальная сумма – 1 миллион рублей, вложить больше не получится, как и открыть новые счета;

- Снять часть средств не удастся – можно только полностью закрыть договор.

В общем, такой способ инвестирования – далеко не самый выгодный, он также имеет определенные риски, а вносить капитал в период экономической нестабильности – вообще не лучшая идея. Пока котировки ценных бумаг показывают тенденцию к падению, лучше поискать другие методы получения прибыли.

Открытие индивидуального инвестиционного счета доступно для населения с 2015 года. Популярностью этот инструмент, созданный при государственной поддержке, не пользуется, однако заинтересует консервативных людей, желающих получить налоговые льготы и послабления.

Особенно выгодным он станет для лиц, получающих высокую заработную плату – вернуть часть уплаченного налога вполне реально. Также вы сможете получить и дивиденды от приобретенных бумаг. Главное – выбрать надежную организацию и осуществлять грамотное управление капиталом.

3.5 4 голоса

Рейтинг статьи