Что такое активы и пассивы простыми словами? что относится к активам, а что к пассивам? как активы и пассивы помогут достичь финансовой свободы: от а до я

Содержание:

- Что такое пассивы?

- Что такое актив и пассив в системе бухгалтерского учета?

- Что входит в пассивы

- 5 дополнительных характеристик активов

- Структура и виды пассивов

- Пассивы компании

- Активы и пассивы в бухгалтерском балансе

- Терминология Роберта Кийосаки

- Анализ активов и пассивов

- Анализ бухгалтерского баланса

- Зачем люди покупают пассивы

Что такое пассивы?

Пассивы — это все то, что является источником убытков и так же выражено в денежном эквиваленте. Простыми словами, это учет того, что было отдано или что еще нужно перевести. С тем же фрилансером, деньги за проект для заказчика являются пассивом (а его активом выполненная задача).

Аналогично активам, пассивы так же разделяются по разным записям, привязываются к дате и деньги могут перемещаться между этими записями.

Хоть и кажется, что пассивы должны следовать после активов, в реальности же они являются источником. Для тех, кто только начинает изучать мир финансов, выглядит это весьма абсурдно, но здесь есть простая логика.

Конечно, есть разные формы оплат, но даже в них вначале возникает необходимость выполнить дело. А то, что деньги переводятся раньше или позже, это уже логичное действие из возникшей задачи.

Что такое актив и пассив в системе бухгалтерского учета?

Это одни и те же финансовые средства, просто отраженные в разных частях баланса в соответствии с разными принципами. Следовательно, общая сумма всех активов и общая сумма всех пассивов должна быть всегда равны.

Общая сумма активов (равная сумме пассивов) носит название «валюта баланса». Этот термин не имеет отношения к валюте других стран и служит для оценки объема хозяйственной деятельности того или иного предприятия.

Какими бывают активы и пассивы?

В зависимости от периода обращения активы и пассивы подразделяются на краткосрочные и долгосрочные. Срок обращения (погашения) краткосрочных не превышает 12 месяцев, начиная с отчетной даты либо по длительности операционного цикла. Все остальные активы и пассивы относятся к долгосрочным.

Что такое актив и пассив, хорошо видно на примере составления бухгалтерского баланса.

Виды активов

На активных счетах бухгалтерии отображаются имеющиеся хозяйственные средства, а остатки на этих счетах показывают, как эти средства распределены, то есть куда направлены.

Таким образом, актив (или левая сторона бухгалтерского баланса) отражает состав и стоимость предприятия на определенную дату. Также этот термин используется для обозначения собственности (совокупного имущества) организации. Согласно форме бухгалтерского баланса, действующей в РФ, активы подразделяются на два раздела:

1. Оборотные – активы, которые используются в процессе хозяйственной деятельности:

- материальные запасы,

- денежные средства,

- дебиторская задолженность,

- краткосрочные финансовые вложения,

- НДС по приобретенным товарам и ценностям,

- прочие активы.

2. Внеоборотные – активы, которые изъяты из хозяйственного оборота:

- нематериальные активы,

- основные средства,

- долгосрочные финансовые вложения,

- незавершенное производство и т. д.

Активы имеют следующие характеристики:

- Организация может получать экономическую выгоду от использования активов;

- Сделка или событие, обеспечивающие возникновение права на получение выгоды, уже произошли;

- Под стоимостью чистых активов понимается величина, равная разнице между суммой активов и суммой пассивов.

Виды пассивов

На пассивных счетах отражаются источники формирования хозяйственных средств. Остатки на этих счетах показывают, как и откуда появились эти средства. Иначе совокупность источников формирования средств называется обязательствами предприятия.

Согласно определению, обязательство – это существующая на определенную дату организации, возникшая как следствие свершившихся хозяйственных операций, погашение которой должно привести к уменьшению соответствующих активов. Это может быть выплата денежных средств, передача других активов (оказание услуг), либо замена одного вида обязательства другим.

Пассивы подразделяются на:

- Собственный (уставный и акционерный) капитал.

- Заемный капитал.

Также обязательства бывают:

- Краткосрочные (кредиторская задолженность (перед работниками предприятия, арендодателями, учредителями, бюджетом), краткосрочные обязательства по кредитам и займам (срок оплаты по которым наступает в течение года), резервы предстоящих расходов)

- Долгосрочные (долгосрочные обязательства по кредитам и займам, отложенные налоговые обязательства).

Начнем изучение бухгалтерского учета со знакомства с понятиями активы и пассивы предприятия. Что они означают, для чего используются? Чем отличается актив от пассива? Как понять, что относится к первому, а что ко второму?

Всё, чем владеет организация, подразделяется на активы и пассивы.

Что входит в пассивы

Как уже упоминалось в определении выше, пассивы – это источники, формирующие активы. Примеры элементов в составе пассивов:

- уставный капитал предприятия – вклады его учредителей, из которых составляется стартовый капитал, давая основу денежным ресурсам;

- взятые предприятием кратко- и долгосрочные займы, кредиты (долги банку и прочим кредиторам), поскольку это деньги, на которые приобретается сырье, средства производства и прочее, необходимое для жизнедеятельности предприятия;

- добавочный капитал – финансы, образующиеся в ходе деятельности фирмы, например, при переоценке основных средств;

- нераспределенная прибыль – чистая годовая прибыль, которую можно пустить на различные статьи расходов в дальнейшем;

- налоговые обязательства;

- будущие доходы;

- резервы предприятия;

- собственные акции компании;

- амортизация основных средств.

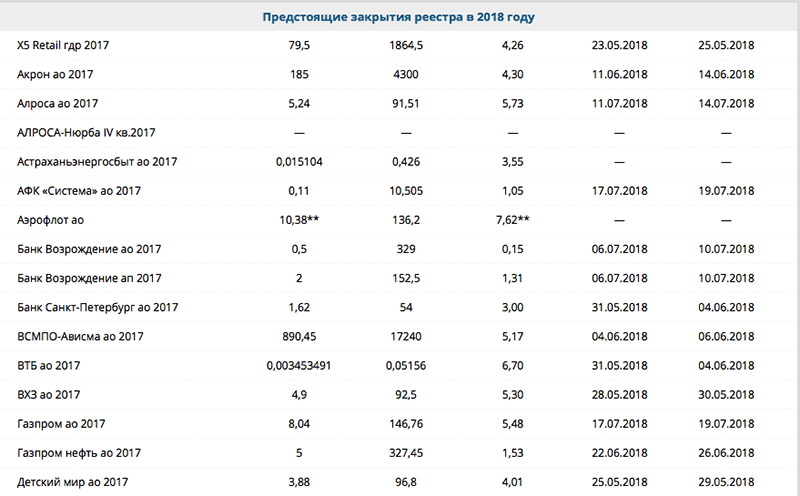

Ниже приведена сводная таблица пассивов в бухгалтерском балансе. Как видно, используется их группировка по трем разделам.

5 дополнительных характеристик активов

Есть еще пять характеристик

Они не самые главные, но их тоже важно учитывать

Стабильность

Насколько стабильно актив приносит вам доход. Доходы от сайта могут быть сильно подвержены сезонности. Например, если у вас информационный ресурс про огород, трафик на него будет идти весной, летом и осенью, а всю зиму будет застой.

В моем доме на первом этаже сдается помещение и как-то раз там появился магазин «Рыбалка». Был, был, потом я смотрю – вместо рыбалки парикмахерская. Я пришел в эту парикмахерскую постричься, спрашиваю: «А куда рыбалка делась?» Парикмахерша говорит: «Ну, они там поторговали летом, а потом она год стояла, до следующего лета. Теперь всё, съехали».

Рыбалка сменилась на парикмахерскую, потому что парикмахерская – это стабильный денежный поток (людям надо стричься круглый год), а магазин для рыбаков – как раз не стабильный.

Легальность

Законно ли вы используете определенный актив. Самый популярный пример в этом плане – финансовые пирамиды. Вы можете вложиться в пирамиду, вас за это не оштрафуют, можете даже какие-то деньги там заработать, но если вы сами ее создадите – у вас будут серьезные проблемы с законом.

Потому что пирамида – это нелегально.

Сохранность

Как долго ваш актив может «сохраняться» и продолжать приносить вам прибыль. Недвижимость может сохраняться очень долго – по идее, пока здание не рухнет. А оно может десятилетиями не рушиться.

Информационный сайт на определенную тему будет «в сохранности» до тех пор, пока эта тема будет актуальна. Если у вас сайт про то, как зарабатывать на биткоинах, и биткоины вдруг перестают существовать, – ваш сайт станет никому не нужен.

Конфиденциальность

Может ли информация о том, что вы владеете определенным активом, быть конфиденциальной? Если у вас есть пакет акций – возможно, что да. Если вы владеете десятью сайтами и на них нигде нет информации о вас – конфиденциальность тоже будет обеспечена.

Но если у вас коттедж в центре города, который вы сдаете посуточно – тут уже намного сложнее оставаться «в тени».

Доступность

Насколько легко вам с вашими деньгами и знаниями взаимодействовать со своими активами. Недвижимость за рубежом может быть вам недоступна хотя бы уже потому, что у вас на нее нет денег, или потому, что вы не являетесь гражданином определенной страны.

Активы в виде драгоценных металлов могут быть вам недоступны, потому что вы ничего о них не знаете, не умеете правильно в них инвестировать.

Структура и виды пассивов

Пассивы классифицируются по нескольким признакам:

- по источнику формирования;

- по срочности.

- Собственные средства.

- Заемные средства.

К собственным источникам относятся уставный капитал, переоценка оборотных активов, добавочный и резервный капиталы и накопленная прибыль. То есть это все те средства, которые владельцы компании в нее вложили и заработали в процессе ее функционирования.

Заемные средства – это все, что компания взяла в долг для обеспечения своей текущей деятельности. Сюда относятся банковские кредиты, выпущенные долговые обязательства (чаще всего облигации), задолженность по налогам и сборам, кредиторская задолженность (перед поставщиками), доходы будущих периодов (деньги, полученные в качестве предоплаты за будущие работы и услуги) и прочее.

По степени срочности:

- Обязательства, срок уплаты по которым уже наступил (П1).

- Краткосрочные или текущие обязательства. Задолженность, которую нужно выплатить в течение 12 месяцев (П2).

- Долгосрочные обязательства, срок уплаты по которым превышает 12 месяцев (П3).

- Постоянные обязательства. Это собственные средства компании за вычетом расходов будущих периодов и убытка (если таковой имеется) (П4).

Именно срочность является основой для формирования структуры пассивов. Сначала группируются собственные средства, а затем заемные в зависимости от их срочности.

Пассивы компании

Это правая сторона баланса компании. В противоположность активам, эта категория подразумевает все обязательства взятые на себя предприятием.

Иначе пассивы ещё называют источником формирования активов предприятия. Для того чтобы это наглядно проиллюстрировать, давайте рассмотрим простой пример. Предположим, что предприятие взяло в кредит, на своё развитие, сто миллионов рублей. Бухгалтер записал в графе «пассивы» – обязательство перед банком, по выплате взятого кредита. После этого денежные средства были направлены в оборот предприятия (на закупку сырья, расширение парка оборудования и т.п.) и бухгалтер записал купленное сырьё и оборудование в активы предприятия. Так пассивы стали источником активов.

Все пассивы можно подразделить на:

- Текущие пассивы;

- Долгосрочные долги;

- Долгосрочные обязательства.

Текущими пассивами называют такие обязательства, которые должны быть погашены в следующем году.

Долгосрочные долги – это обязательства, срок погашения которых превышает один год. К ним относят обязательства компании по выпущенным ей долгосрочным облигациям, а также, например, по возврату взятой в сторонней финансовой организации долгосрочной ссуды.

К долгосрочным обязательствам относят то, что компания должна будет заплатить правительству (в виде отложенных налогов), своим сотрудникам и арендодателям (если используется арендованное имущество).

Помимо этого все пассивы компании можно подразделить на:

- Мнимые обязательства;

- Скрытые обязательства.

Мнимыми считаются такие обязательства, которые хотя и отображаются в бухгалтерском учёте, но по факту, задолженности по ним уже нет. То есть, они не ведут к оттоку активов компании. Наличие таких обязательств, как правило, связано с тем, что факт их погашения не был вовремя отображен в балансе компании. Их учёт приводит к завышению величины пассивов, а, следовательно, к занижению величины чистых активов предприятия.

Скрытыми называют такие обязательства компании, которые, напротив, по каким либо причинам не были отражены в бухгалтерском учёте компании, несмотря на факт своего существования. Учёт таких обязательств может привести к занижению величины пассивов и завышению величины чистых активов предприятия.

Вы можете поделиться этой статьёй на своей странице в соцсетях:

Анализ рынка , Словарь трейдера

olegas ›

Торгую га финансовых рынках с 2008 года. Сначала это был FOREX, затем фондовая биржа. Сначала занимался преимущественно трейдингом (краткосрочными спекуляциями на валютных рынках), но сейчас все больше склоняюсь к долгосрочным инвестициям на фондовом рынке. Хотя иногда, дабы не терять форму и держать себя в тонусе, балуюсь спекуляциями на срочном рынке (фьючерсы, опционы). Пишу статьи на сайт ради удовольствия.

Активы и пассивы в бухгалтерском балансе

Формирование финансовой бухгалтерской отчетности — прямая обязанность всех экономических субъектов, ведущих бухучет. Некоторые компании и организации вправе вести учет в упрощенном виде, а некоторые вовсе освобождены. Например, индивидуальные предприниматели вправе вовсе отказаться от ведения бухгалтерского учета. Но если на предприятии бухучет ведется, то составление отчетности становится неизбежным.

Формирование отчетности необходимо для получения актуальной информации о деятельности, имущественном положении и обязательствах субъекта. Анализ полученных сведений позволяет оперативно и своевременно принимать верные управленческие решения, тем самым позволяя предприятию функционировать бесперебойно, извлекать прибыль, выполнять функции и полномочия, для исполнения которых оно было создано.

Терминология Роберта Кийосаки

Актив

– это все те средства, что приносят деньги.

Пассив

– это все расходы, которые лишают нас денег из своего кармана.

Активы и пассивы всегда работают и задействованы в повседневной жизни. Иными словами, мы что-то покупаем – недвижимость, бытовую технику, машину, да что угодно, точно также продаем и теряем. А это означает, что каждый элемент может быть как и активом, так и пассивом. Если у вас есть четкое цель — повысить свой уровень развития и статья богатым, запомните, что стоит различать разницу между активом и пассивом и ничего не путать. Как сказал известный инвестор: « Обеспеченные люди опираются на активы. Бедные – сразу израсходуют все средства. Средний же класс имеет ошибочное мнение об активах, и приобретают пассив»

А ошибочное мнение может возникать, когда один элемент одновременно служит, как и пассивом, так и активом

Важно понять на примере: Семья приобрела транспортное средство. Как разобраться машина это актив или пассив? – если машина была приобретена с целью перемещения – на отдых, работу, путешествия (долгие поездки), тогда она является пассивом. Почему?

Почему?

Выделим несколько критериев. А именно:

- объект был приобретен в автомобильном салоне стоимостью – 700,000 рублей, если возникнет желание сразу выставить на продажу, тогда потеряете – 60 000-65 000 рублей;

- любая машина нуждается в постоянном уходе не зависимо от ее цены, дорогая либо дешевая, так как со временем автомобиль изнашивается;

- потребуются дополнительные расходы: бензин, тех. обслуживание, страховой полис.

Если рассмотреть другую ситуацию, когда вы купили транспортное средство с целью ее аренды. То есть другое лицо будет пользоваться вашей машиной и соответственно, ежемесячно платить за это деньги. Как вы считаете, будет ли это активом? – конечно, да. Но только при условии что общая арендная сумма должна превышать затраты на заправку бензина и ремонт автомобиля.

Давайте разберем, что означают активы и пассивы для человека из разных сословий:

Для бедного человека

Для малоимущего человека действует схема: доход- расход. То есть, место, где должен быть актив не существует. Все средства уходят на пищу, отдых и развлечения, налоги и коммунальные платежи. Как правило, денег часто не хватает от зарплаты до зарплаты, и в такой безвыходной ситуации человек вынуждены брать в долг, а это значит, что средства дополнительно будут уходить и на погашения долгов. Итак, продолжается из года в год. А некоторым из этой категории не хватает денег для приобретения пассивов. Робет Кийосаки считает, что виной всего этого круговорота – страх потерять деньги, лень, надлежащий образ жизни.

Для человека среднего класса

Пожалуй, главное отличие среднего класса стоит выделить равенство — немалое количество заработанных денег и немалые расходы. То есть, привыкли к хорошей жизни, однако часто имеют огромные долги, так и получается, чем больше будет доход, тем выше будет расход. Имеют много пассивов: дома, квартиры, дачи, автомобили, ценные вещи, и постоянно приобретают их. В итоге хотелось бы подчеркнуть – для людей среднего класса, в полнее хватает денег на приобретение основных благ (в отличие от бедных), но у них огромный отток денег, так как они тратятся на обслуживание своих пассивов и часто на покрытие своих займов.

Для богатого человека

Богатый человек отличается тем, что его уравнение всегда активно: доход- актив. То есть они, всегда делают уклон на активную сторону, где есть пассивный доход ежедневно. Если у вас появилось желание приобрести дорогой пассив, для начала приобретите актив, который даст вам определенную сумму денег на этот дорогой пассив.

Все о финансовой грамотности вам расскажет сам Роберт Кийосаки в этом видео.

Для тех кто хочет изучить данную тему более подробно, рекомендую приобрести книгу Роберта Кийосаки — «Богатый папа, бедный папа»

.

Пассив всеказе — это человек, который занимает подчинённое положение, то есть предпочитает больше получать, чем давать.

Узнайте, что значитбизнесе

Для того, чтобы получить максимальное удовольствие от с*ксуальной жизни, необходимо разобраться, какую роль предпочитает исполнять каждый из партнёров. Сегодня известно о трёх видах, это «универсал», «пассив» и «актив«. Хотя недремлющая демократическая мысль на этом не успокаивается, и старается найти ещё с*ксуальные роли, но это уже другая история. Первоначально вы должны определиться, кто из вас кто, то есть «ху из ху». Не забывайте, что обе роли равноправны, и не должны подвергнуться дискриминации.

Анализ активов и пассивов

Если вы до сих пор не ведете семейный бюджет, то самое время начать. Возьмите под контроль свои личные финансы. Только реальные цифры покажут вам, чего вы стоите на самом деле. Первым этапом является именно анализ активов и пассивов. Он поможет вам взглянуть на свой капитал. Разберем, как его рассчитать.

Составьте таблицу примерно по такому сценарию с собственным списком активов и пассивов

|

Активы |

|

|

Наименование |

Текущая рыночная стоимость, руб. |

|

Реальные |

|

| Недвижимость для сдачи в аренду | |

| Депозит в банке | |

| Акции ПИФ | |

| Средства на ИИС | |

|

Другие |

|

| Квартира/дом для проживания | |

| Земельный участок | |

| Дача | |

| Дом бабушки в деревне | |

| Машина | |

| ИТОГО |

|

Пассивы |

|

|

Наименование |

Текущая рыночная стоимость, руб. |

| Потребительский кредит | |

| Ипотека | |

| Автокредит | |

| ИТОГО |

Подсчитайте итоги по двум таблицам. Найдите разницу: Итого Активы – Итого Пассивы. Это и есть ваш капитал и ответ на вопрос, сколько вы стоите. Если получили значительную положительную величину, то вы уверенно контролируете свои финансы. Имеете все шансы избавиться от пассивов. Если значение отрицательное или близко к 0, у вас серьезные проблемы. Вам срочно надо погашать свои обязательства и наращивать реальные активы.

Посмотрите на состав других активов. Нет ли там объектов, от которых проще избавиться, чем содержать? Например, дом бабушки в деревне или вторая машина, на которой вы ездите пару раз в месяц. Они только вытягивают ваши деньги. Логичнее такие объекты продать и вложить средства в ликвидные активы.

Можно пойти дальше в анализе и составить таблицу, которая поможет определить ваш доход от инвестирования средств и доходность инвестиций в процентах. Это возможно сделать только для реальных активов.

|

Наименование |

Текущая рыночная стоимость, руб. | Годовой доход, руб. |

Доходность инвестиций, % |

| Акции | 100 000 | 20 000 | 20 % |

| Депозит | 1 500 000 | 120 000 | 8 % |

В третью колонку запишите доход от ваших вложений. Например, год назад пакет акций стоил 80 000 руб., а сейчас 100 000 руб., т. е. доход составил 20 000 руб. или 20 %.

Четвертая колонка находится: (кол. 3 / кол. 2) х 100 %.

Для подробного анализа пассивов тоже можно составить более подробную таблицу.

| Наименование | Сумма | Срок погашения | Процентная ставка | Ежемесячный платеж | Сумма переплаты |

| Ипотечный кредит | 2 000 000 | 10 лет | 10 % | 26 430 | 1 171 618 |

| Автокредит | 700 000 | 3 года | 9,5 % | 22 423 | 107 230 |

Бытует мнение, что выгодно взять в банке кредит для покупки квартиры и сдать ее в аренду. По представленным выше таблицам легко подсчитать, принесет ли такая инвестиция ожидаемый доход. В актив вы записываете доход от сдачи недвижимости в аренду и рассчитываете в процентах доходность. Может так получиться, что вы взяли кредит под 10 % годовых, а доходность от аренды составляет только 5 %.

Анализ бухгалтерского баланса

Понимать, что такое активы и пассивы в бухучете, и уметь разделять их очень важно, это позволяет составить баланс для проверки состояния компании. По сути дела, весь бухгалтерский учет в конечном итоге сводится к составлению итогового отчета — баланса, представляющего собой таблицу

В левой части отражаются суммы всех активов предприятия, в правой части — суммы всех пассивов. Если между левой и правой частью баланса можно поставить знак равенства, то бухучет ведется правильно, ошибок нет

По сути дела, весь бухгалтерский учет в конечном итоге сводится к составлению итогового отчета — баланса, представляющего собой таблицу. В левой части отражаются суммы всех активов предприятия, в правой части — суммы всех пассивов. Если между левой и правой частью баланса можно поставить знак равенства, то бухучет ведется правильно, ошибок нет.

Отсутствие равенства говорит об ошибках и неправильном бухгалтерском учете.

Таким образом, предприятие в течение месяцев ведет учет всех хозяйственных операций для того, чтобы в конце года составить годовой бухгалтерский баланс и убедиться, что у компании все нормально, все суммы учтены правильно.

Форма бухгалтерского баланса типовая, но допускаются ее дополнения с учетом особенностей деятельности компании. Для малых предприятий возможно применение упрощенной формы без детализации.

В бухгалтерском балансе активы и пассивы группируются по схожим критериям:

Все активы в балансе делятся на две группы:

- внеоборотные;

- оборотные.

Внеоборотные выполняют долгосрочную функцию, их цель — принести прибыль через длительные промежутки времени — основные средства, нематериальные активы, вложения на долгий срок.

Оборотные выполняют краткосрочную функцию, они более подвижны, быстрее расходуются и требуют постоянного пополнения — деньги, материалы, сырье, продукция, товары, дебиторская задолженность.

Все пассивы в балансе делятся на три группы:

- капитал и резервы;

- долгосрочные обязательства;

- краткосрочные обязательства.

К капиталу и резервам относится уставный, добавочный, резервный капитал, результаты переоценки стоимости внеоборотных активов, выкупленные акции.

К долгосрочным обязательствам относятся все долги, срок возврата которых превышает 1 год.

К краткосрочным обязательствам относятся все долги, срок возврата которых менее 1 года.

Итоговый баланс составляется в конце года. Все суммы, отраженные на бухгалтерских счетах, распределяются по активам и пассивам, далее считается общая величина по левому и правому столбцу баланса и проверяется равенство полученных суммарных значений.

Структура активов и пассивов бухгалтерского учета

Зачем люди покупают пассивы

Причин две. Первая – удовлетворить свои потребности. Вы покупаете машину, чтобы добираться на ней до работы, покупаете еду, чтобы утолить голод. Вторая причина – статусность. Вы хотите подчеркнуть свой статус и поэтому покупаете пассивы в виде дорогих автомобилей, телефонов последних марок, модной одежды.

Полезные пассивы – это такие, которые постепенно превращаются в активы. Например, вот вы покупаете квартиру без ремонта. Вам теперь надо в нее вкладываться, все там ремонтировать. Эта квартира – пассив. Но после ремонта вы можете либо сдавать квартиру и получать ренту, либо продать ее за более высокую плату. Теперь эта квартира принесет вам прибыль, то есть станет активом.

Вредные пассивы – это такие, которые приносят только расходы и в принципе не могут превратиться в активы. Когда вы покупаете новый автомобиль, он сразу же теряет до 30 % в цене. Плюс, это постоянный источник расходов: страховка, бензин, аксессуары, аренда места, где этот автомобиль можно поставить.

Жить без вредных пассивов нельзя. Потому что их приобретение доставляет нам чувство самоудовлетворения. Однако, покупая пассивы, вы всегда должны думать о том, способны ли вы «содержать» этот пассив и не приведет ли он вас к долговой яме.