Пенсия

Содержание:

- МЕНЯЕМ НПФ

- Пенсионная система при социализме

- Структура пенсий в РФ

- Депутатам Госдумы и членам СовФеда

- Что означает повышение пенсионного возраста правительством

- Федеральным служащим

- Порядок выплаты

- Виды пенсионных систем

- Найдено научных статей по теме — 15

- Система пенсионного обеспечения Китая

- ПЕНСИОННАЯ СИСТЕМА: НЕИЗБЕЖНОСТЬ ИЗМЕНЕНИЙ

- Пенсионная система и ценности российской цивилизации

- Реформа пенсионной системы в Италии на рубеже XX-XXI вв

- Проблемы организации современной пенсионной системы Китая

- Концептуальные альтернативы для пенсионной системы России

- Каналы получения населением информации о пенсионной системе

- Социально-демографические особенности функционирования пенсионной системы

- Влияние реформирования пенсионной системы на трудовое поведение работников

- Пенсионная система служащих в ведомстве министерства юстиции: 1885-1917 гг.

- СТРАТЕГИИ ПЕНСИОННОГО ПОВЕДЕНИЯ В УСЛОВИЯХ РЕФОРМИРОВАНИЯ ПЕНСИОННОЙ СИСТЕМЫ

- Формирование пенсионной политики в различных системах социального обеспечения

- Динамическая модель оценки баланса солидарно-распределительной пенсионной системы

- Институциональные проблемы реформирования системы пенсионного обеспечения в России

- ? Реформирование пенсионной системы в РФ

- Что будет с ростом пенсии в нынешнем году?

- Негосударственное пенсионное обеспечение — что это такое

- Пенсионное обеспечение граждан: разновидности

- Космонавтам и членам их семей

- ?? Мнение эксперта: почему пенсионное законодательство все время меняется

МЕНЯЕМ НПФ

Если по результатам анализа работы разных фондов ваши предпочтения изменились — не беда. Фонд можно сменить. Но в большинстве случаев не чаще, чем раз в пять лет, иначе можно потерять накопленный инвестиционный доход — то, что НПФ заработал на ваши деньги.

Так, в 2018 году без потерь перевод могут осуществить только те граждане, которые последний раз меняли компанию в 2013 году. ПФР выявил, что по итогам 2016 года 99,2% одобренных заявлений о переводе принесли потерю инвестдохода для граждан.

Для того чтобы перевести пенсионные накопления из одного НПФ в другой, надо заключить договор с новым управляющим и подать заявление в Пенсионный фонд о переходе.

Договор можно заключить в том числе и через агента — физлицо или банк, который выступает в такой роли. Переход осуществляется один раз в год. Узнать о состоянии своих накоплений можно в марте-апреле нового года.

Вводить свои пенсионные данные можно только на портале госуслуг

Валерий Виноградов из НАПФ советует обратить внимание, что обычно мошенники якобы из ПФР показывают удостоверения типа «Центр поддержки пенсионной реформы», «Центр социальных программ» и т. д., которых вовсе не существует в реальности

Надо также понимать, что ПФР не раздает своим сотрудникам удостоверения в промышленных масштабах, добавляет он. Также, по его словам, не следует принимать никаких решений и подписывать какие-либо документы в момент общения с представителем. Лучше скажите: «Прошу оставить копию договора и всю информацию о предложениях — я посоветуюсь с родственниками», — советует Виноградов. В такие моменты мошенники обычно испаряются. Если же непрошеный гость ведет себя нагло и в этом случае, вызывайте участкового.

Пенсионная система при социализме

Установившаяся советская власть также понимала необходимость пенсионного обеспечения граждан страны. Собственно, одним из факторов лояльности новой власти было внедрение новой пенсионной системы. В результате, после революции 1917 года, установлении в стране советской власти, были утверждены постановления:

- в 1917 году утверждено Постановление «О выдаче процентных надбавок к пенсиям военно — увечных;

- в 1918 году — Постановление «Об утверждении Положения о социальном обеспечении трудящихся»;

- в 1924 году — утверждено пенсионное обеспечение за выслугу лет для научных работников и преподавателей рабочих факультетов;

- в 1925 году установлены пенсии за выслугу лет для учителей городских и сельских школ.

Размер пенсии в тот период зависел от размера среднемесячного заработка получателя пенсии, условий труда и состава семьи.

В тот же период, в 1920 годах, действовавшая система пенсионного обеспечения была заменена на систему социального страхования. Формирование социального фонда осуществлялся за счет уплаты всеми предприятиями и организациями страны налогов в общий бюджет страны, из которого выделялись деньги и на выплату пенсий гражданам.

Ближе к 1931 году появились новые понятия в пенсионной системе: пенсия по старости, пенсионный возраст. Был установлен и размер заработной платы, исходя из которой начислялась пенсия — 300 рублей.

Также в 30 годах 19 века был установлен и пенсионный возраст, при достижении которого гражданин получал право на получение пенсии: 55 лет для женщин и 60 лет для мужчин. Данный возраст был основан на многочисленных медицинских обследованиях рабочих, показавших, что состояние здоровья рабочих при достижении указанного возраста, не позволяет в дальнейшем полноценно трудится, и большая часть женщин и мужчин не может продолжать работать.

К этому же времени сформировались и виды пенсионного обеспечения: пенсия по старости, пенсия по инвалидности и пенсия по потере кормильца. Также были дополнительные (повышающие) пенсии за выслугу лет, персональные пенсии, за особые заслуги перед государством.

Также на пенсию можно было выйти на 10 — 15 лет раньше: действовали различные льготы, такие, как работа в тяжелых климатических условиях или на вредном для здоровья производстве.

Были и существенные перекосы в пенсионной системе социалистического периода. Так, законодательством того времени не была предусмотрена индексация пенсий. И получалось, что на фоне постепенного увеличения средних размеров заработных плат трудящихся, люди, вышедшие на пенсию несколькими годами, или даже десятилетиями раньше, получали заведомо меньшую пенсию, чем пенсионеры вышедшие на пенсию позже. В пенсионном обеспечении не было учтено и изменение уровня жизни, включая подорожание основных продуктов питания…

В результате такого перекоса получилось, что к 1980 годам пенсионеры от 70 лет и старше были самым бедным слоем населения, особенно старший возраст.

В целях исключения такого перекоса, 15 мая 1990 года был утвержден Закон СССР «О пенсионном обеспечении граждан в СССР», предполагавший введение доплат и надбавок, так называемой индексации, пенсионерам страны.

Но, в том же 1990 году кардинально изменилось государственное устройство страны, повлекшее и существенное изменение пенсионной системы.

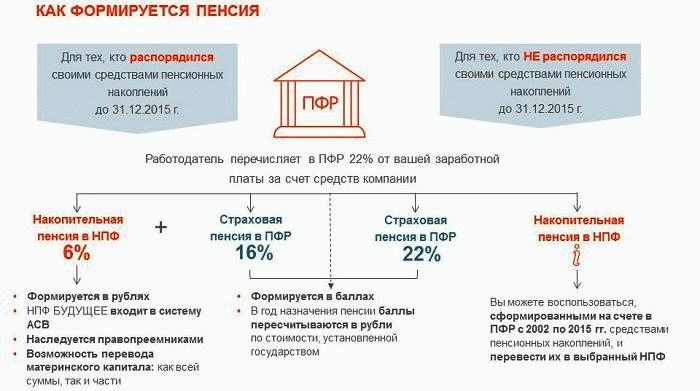

Структура пенсий в РФ

Пенсия в России состоит

и двух частей: страховой и накопительной. Страховая пенсия — это часть пенсии,

которую обеспечивает государство в лице Пенсионного фонда. Для того чтобы ПФР

мог ее платить, предприятия-работодатели отчисляют в фонд определенный процент

от зарплаты работника. Эта пенсия индексируется государством на величину

инфляции. А если денег на ее выплату не хватает, дефицит ПФР покрывается из

бюджета.

Ранее, страховая пенсия назначалась при достижении пенсионного возраста — ранее он для мужчин составлял 60 лет, а для женщин — 55 лет. Но в 2018 году президент России подписал закон о постепенном повышении пенсионного возраста для мужчин до 65 лет, а для женщин — до 60 лет (таблица 1).

Таблица 1 – График повышения пенсионного возраста в России

Срок выхода на пенсию

Срок выхода на пенсию

Необходимо отметить, что первоначальный законопроект, предусматривающий изменение периода трудоспособности граждан, содержал более жесткий вариант реформы — каждый год увеличение на 1 год (без права досрочного оформления на 6 месяцев раньше в 2019 и 2020 гг.), а также увеличение срока выхода на пенсию для женщин на 8 лет (т.е. с 55 до 63 лет). Но в ходе рассмотрения проекта в Государственной Думе была принята поправка, смягчающая предложенные параметры (предложена она была Президентом В.В. Путиным).

На сегодняшний день

против повышения пенсионного возраста настроено не только рядовое население

страны, но и парламентарии, подавшие иск в суд, для рассмотрения

целесообразности принятого закона. Согласно Конституции изменения, которые

вносятся в законодательство с нарушением интересов и прав человека считаются

противоправными. Реформа привнесла следующие перемены:

— повышение размера

пенсии в среднем на 1000 рублей каждый год, пока не будет достигнут

установленный лимит;

— в 2019 году возраст

выхода на пенсию повысится на полгода;

— установление льгот

для граждан предпенсионного возраста, которые смогут «до самого последнего»

трудиться на производстве;

— сохранены некоторые льготы для граждан, чей труд признан вредным и тех, кто служит в силовых структурах.

Депутатам Госдумы и членам СовФеда

В соответствии со статьей 29 Федерального закона № 3-ФЗ «О статусе члена Совета Федерации и статусе депутата Госу¬дарственной Думы Федерального Собрания Российской Федерации» гражданин, который не меньше года исполнял права депутата Госдумы или члена Совета Федерации, может претендовать на доплату каждый месяц к страховой пенсии по старости (инвалидности), назначенной ему по Закону о стра-ховых пенсиях, или к досрочно назначенной пенсии (Закон РФ «О занятости населения в Российской Федерации»).

Лица, которые относятся к членам Совета Федерации или депутатам Госдумы имеют возможность на получение:

- доплаты к пенсии каждый месяц;

- пенсии за выслугу лет;

- выплаты на содержание каждый месяц пожизненно.

Устанавливают или ежемесячную доплату к пенсии, или одно из других указанных пособий.

Доплаты устанавливаются так, чтобы сумма такой доплаты и страховой пенсии составляли:

- При исполнении полномочий от 1 до 3 лет — 55%.

- При исполнении полномочий свыше 3-х лет — 75% от ежемесячной заработной платы.

Что означает повышение пенсионного возраста правительством

Страна много лет жила за счет нефтегазовой ренты, постепенно проедая свое будущее и накапливая проблемы. Как и любая петрократия, путинская Россия вместо решения проблем занималась практиками, которые скорее напоминают карго-культ или шаманизм. Причем, планирование государственной экономической политики, базирующейся на надежде на рост цен на углеводороды, сопровождается одновременно уверенностью в том, что государство способно вручную управлять сложнейшими процессами, принципы функционирования которых непонятны. Накопительные взносы россиян изымали на Крым, а теперь — после выборов — уже даже этого становится недостаточно.

Грядущее повышение пенсионного возраста это — инстинкт самосохранения (впервые за долгое время), включившийся у власти, исходя не из мнимых угроз, а из реальной проблематики. Однако возможность действительно решить проблему таким способом вызывает огромные сомнения.

Во-первых, увеличение пенсионного возраста — это просто способ затыкания дыр в бюджете ПФР. Оно не решит проблему снятия с бизнеса чрезмерных налогов на ФОТ. Тем более, что обсуждается уже, по сути, одновременно повышение и пенсионного возраста, и размера налогов на фонд оплаты труда. И даже повышение НДС.

Во-вторых, повышение пенсионного возраста не решает проблему экономического базиса для существования пенсионной системы. То есть, превращение пенсионной системы, пусть и в отдаленном, но известном, будущем, в эффективный инвестиционный механизм.

В-третьих, повышение пенсионного возраста не увязывается с постепенным переходом на накопительную пенсию, предполагающим уход в перспективе от экономического неэффективного принципа солидарности поколений к модели, при которой гражданин может обеспечить себе пенсию без помощи государства и иметь возможность использовать ее как капитал.

В-четвертых, повышение пенсионного возраста не связано с повышением размера пенсии, которое остро необходимо не только потому, что за последние годы отсутствия экономической политики и неадекватного поведения России на внешнеполитической арене наши пенсионеры превратились в нищих людей. Но и потому, что только достойный размер пенсии будет способствовать модели потребления, которая обеспечит и текущее функционирование продуктового ритейла с фармацевтикой, и развитие экономики.

В-пятых, российские бюджетные учреждения и госсектор — это не только исторически сложившиеся способы внеэкономического снижения показателей безработицы, но и мощнейшие лоббисты своих интересов перед бюджетом. Опыт российских реформ показывает, что освобождение федерального бюджета от необходимости в таких масштабах субсидировать Пенсионный фонд приведет не к сокращению бюрократии, снижению налогов и трат, а к росту государственных расходов на «великие» стройки, «инновации», очередные «национальные проекты» и иные способы распила средств.

В-шестых, никто в здравом уме не сомневается, что повышение пенсионного возраста — лишь один из инструментов выкачивания денег из населения и региональных бюджетов в условиях выпадающих доходов. Есть и другие. Такие, например, как концессии, с помощью которых регионы и города отдаются на откуп монополиям.

В-седьмых, не надо забывать, что российское государство — довольно слабое, и в случае серьезных волнений не всегда способно жестко разгонять акции протеста. Причем, одно дело — разгонять и не согласовывать антикоррупционные митинги, а другое дело — протест, происходящий по модели протеста против монетизации льгот. Также не стоит забывать, что значительная часть пенсионеров просто не в курсе, что митинги надо заявлять заранее, а дороги перекрывать нельзя.

Таким образом, на мой взгляд, решение федеральных властей о повышении пенсионного возраста можно считать адекватной реакцией на сложившуюся ситуацию. И, тем не менее, — это просто способ затыкания дыр.

Справедливости ради следует отметить, что и российская оппозиция предлагает (из-за страха и желания поймать протестную волну) меры вовсе не являющиеся решением проблемы. Так, уже универсальным стало предложение по ликвидации дефицита Пенсионного фонда путем перенаправления дивидендов государственных корпораций и налога на добычу полезных ископаемых. По сути, это хоть и логичный и безопасный для общества подход, но не более чем такой же временный способ выгадать немного времени, не решая проблему в корне.

Федеральным служащим

Федеральные служащие имеют возможность на получение государственной пенсии, которая устанавливается соответственно трем законодательным актам — законами «О государственном пенсионном обеспечении», «О государственной гражданской службе» и «О страховых пенсиях».

Пенсия служащего может присуждаться гражданину РФ в том случае, если у него имеется установленная продолжительность выработки (не менее 15 лет — до 2016 г.), которая является специальным стажем, независимо от его состояния трудоспособности и возраста. С 2017 г. чиновникам увеличили стаж работы в должностях госслужбы для назначения пенсии с 15 до 20 лет с постепенным повышением (полгода в год).

Таблица «Стаж государственной гражданской или муниципальной службы, необходимый для назначения государственного пенсионного обеспечения за выслугу лет»:

|

Год назначения пенсии за выслугу лет |

Стаж для назначения пенсии за выслугу лет в соответствующем году |

|

2017 |

15 лет 6 месяцев |

|

2018 |

16 лет |

|

2019 |

16 лет 6 месяцев |

|

2020 |

17 лет |

|

2021 |

17 лет 6 месяцев |

|

2022 |

18 лет |

|

2023 |

18 лет 6 месяцев |

|

2024 |

19 лет |

|

2025 |

19 лет 6 месяцев |

|

2026 и последующие годы |

20 лет |

Размер государственного пенсионного обеспечения за выслугу лет рассчитывается по следующей формуле:

П = (45%СЗ — СП) + 3%СЗ х Ст,

- где: П — размер пенсионного обеспечения за выслугу лет;

- СЗ — средний размер заработка;

- Ст — стаж сверх 15 лет;

- СП — страховая пенсия по старости.

При этом общая величина обеспечения за выслугу и стра¬ховой пенсии по инвалидности (старости), фиксированной выплаты к страховой пенсии и ее увеличений не должна быть больше 75% средней месячной зарплаты гражданского служащего, определенной статьей 21 ФЗ № 166-ФЗ.

Порядок выплаты

Пенсия выплачивается пенсионеру ежемесячно. Он самостоятельно может выбрать способ доставки:

- Традиционный через Почту России. Получатель приходит в почтовое отделение в назначенный для этого день, или ему доставляют деньги на дом.

- Через банк. Пенсионер получает пенсию в отделении или на свою банковскую карту.

- Через организацию, которая уполномочена ПФР выдавать пенсии пенсионерам. Списки таких организаций есть в территориальном отделении фонда.

Пенсионер выбирает наиболее удобный для него способ получения денег путем:

- подачи заявления письменно в территориальный ПФР,

- подачи электронного заявления в личном кабинете фонда.

Виды пенсионных систем

Пенсионные системы подразделяются на два типа:

- распределительная;

- накопительная.

До 2002 года пенсия в РФ выплачивалась из госбюджета и носила распределительный характер, то есть выплаты, которые делали работодатели за своих работников, поступали на выплату действующим пенсионерам.

С 2002 по 2010 год в пенсионном фонде существовало три части:

- базовая;

- страховая;

- накопительная.

В настоящее время в РФ существует пенсионная система, которая включает два типа средств — часть их распределяется централизовано, а часть поступает в накопительный фонд. Создание накопительной части пенсионного фонда было связано с трудностями обеспечения пенсиями всех пенсионеров, число которых непрерывно возрастает.

В результате этого страховые взносы уже не могут полностью обеспечить выплаты пенсий, поэтому к ним добавляются средства из бюджета. Например, согласно проекту бюджета на 2016 год, планировалось добавить в пенсионный фонд 810 млрд. руб.

Вариант с накопительной частью подразумевает, что человек будет получать две пенсии — страховую, которая зависит от количества баллов и их стоимости, и накопительную, которая определяется количеством внесенных денег и их обслуживанием в пенсионных фондах.

Страховая часть взносов идет в пенсионный фонд России (ПФР), где она зачисляется на счет работающего гражданина. Зачисление происходит в форме баллов, по которым будут вычисляться пенсионные выплаты при выходе человека на пенсию. Эти баллы каждый год индексируются. В этом году стоимость 1 балла равна 74 руб. 27 коп. Кроме того, к страховой части пенсии прибавляется фиксированная выплата, которая также индексируется каждый год. В 2015 году она равна 4380 руб.

В зависимости от желания работника накопительная часть взносов может поступать в ПФР или выбранный работником негосударственный пенсионный фонд (НПФ). Эти средства ПФР может направлять в государственную УК или частные управляющие компании (УК). НПФ также направляет полученные средства в УК. УК инвестируют полученные средства с целью получения дивидендов и увеличения пенсионных средств.

Накопления начали производиться, начиная с 2002 года. При этом фонд накопления касается людей с 1967-м или более поздним годом рождения.

Это связано с тем, что старшее поколение не сможет накопить какой-либо значимой суммы для выплаты в качестве пенсии.

При этом, например, в 2012 года из обязательного взноса в ПФ, который составляет 22% от зарплаты, 6% отправлялось в фонд накопления. Деньги, поступающие в фонд накопления, также должны выплачиваться работнику при выходе его на пенсию.

По постановлению Правительства с начала 2014 года по конец 2016 года выплаты в фонд накопления были приостановлены. То есть, все 22% страховых взносов поступают в страховой фонд ПФР. Кроме того, ПФР было запрещено отправлять пенсионные накопления в управляющие компании и НПФ. Это, очевидно, связано с трудностями формирования страхового фонда для выплаты пенсий, а также опасениями по сохранности этих денег.

Для того чтобы в 2017 году восстановить выплату части взносов в фонд накопления гражданину надо было подать заявление в ПФР до конца прошлого года. При отсутствии такого заявления все его взносы будут поступать в страховой фонд.

Найдено научных статей по теме — 15

Система пенсионного обеспечения Китая

Кильсенбаев Э.Р.

В данной статье делается попытка анализа системы пенсионного обеспечения Китая. Изучается структура пенсионной системы Китая

ПЕНСИОННАЯ СИСТЕМА: НЕИЗБЕЖНОСТЬ ИЗМЕНЕНИЙ

Смирнов С.Н.

Принципы пенсионной реформы, начатой в России в 2002 г., за прошедшие годы неоднократно менялись с учетом динамики социально-экономической и демографической ситуации.

Пенсионная система и ценности российской цивилизации

Колесник А.П.

В данной статье автор обосновывает и рассматривает для Российской Федерации контуры пенсионной системы, ориентированной на развитие и гармонирующей с цивилизационными российскими ценностями патриотизмом, трудом, семьей.

Реформа пенсионной системы в Италии на рубеже XX-XXI вв

Кановка Андрей Викторович

В статье анализируется политический аспект пенсионной реформы в Италии, проводившейся в 1992-2004 гг., выявляются различия во взглядах и действиях основных политических сил страны (левоцентристов и правоцентристов).

Проблемы организации современной пенсионной системы Китая

Чжан Дюнь Юн

В статье рассматривается модернизация пенсионной системы в Китае, эволюция подходов к решению проблем пенсионного обеспечения с учетом демографических трудностей.

Концептуальные альтернативы для пенсионной системы России

Колесник Анатолий Петрович

В статье рассматриваются принципиальные вопросы состояния и развития пенсионной системы в Российской Федерации.

Каналы получения населением информации о пенсионной системе

Розенгрин Наталья Борисовна

Рассматриваются различные подходы к определению понятия «пенсионная система». Подчеркивается неоднозначность толкования как термина «пенсионная система», так и статуса этого феномена.

Социально-демографические особенности функционирования пенсионной системы

Былков Владимир Георгиевич, Былкова Татьяна Владимировна

Посвящена актуальным проблемам оценки влияния демографической ситуации на развитие пенсионной системы. Рассматриваются основные тенденции, воздействующие на увеличение демографической нагрузки.

Влияние реформирования пенсионной системы на трудовое поведение работников

Гибадуллина Ирина Тагировна, Алексеев Олег Александрович

Вопрос трудовой занятости лиц пенсионного возраста в последнее время обсуждается особенно активно на фоне сокращения количества рабочих мест и ухудшения ситуации на рынке труда.

Пенсионная система служащих в ведомстве министерства юстиции: 1885-1917 гг.

Кульчитцкий Алексей Владимирович

Автором впервые освещается пенсионная система, используемая ведомством Министерства юстиции, с середины XIX столетия до Октября 1917 г.

СТРАТЕГИИ ПЕНСИОННОГО ПОВЕДЕНИЯ В УСЛОВИЯХ РЕФОРМИРОВАНИЯ ПЕНСИОННОЙ СИСТЕМЫ

Юшкова Светлана Александровна, Дорошенко Марина Витальевна

В статье рассматриваются подходы к изучению и классификации пенсионных стратегий граждан. Предмет исследования пенсионные стратегии граждан в условиях реформирования пенсионной системы.

Формирование пенсионной политики в различных системах социального обеспечения

Фен-линг Чен

Схемы медицинской страховки для пожилых людей являются важными механизмами обеспечения финансовой безопасности и не допущения обнищания данной категории населения.

Динамическая модель оценки баланса солидарно-распределительной пенсионной системы

Калашников Павел Викторович

Описывается построение динамической актуарной модели оценки баланса солидарно-распределительной пенсионной системы.

Институциональные проблемы реформирования системы пенсионного обеспечения в России

Ерофеева Светлана Сергеевна

Рассматриваются проблемы реформирования пенсионной системы в России, такие как демографическое старение населения, ранний выход на пенсию, низкий размер пенсионных выплат, анализируется опыт развитых стран.

? Реформирование пенсионной системы в РФ

Рассматривая календарь пенсионных реформ в современной России, можно заметить, что изменения были чуть ли не каждый год.

1990 год

Российские пенсионные реформы начинаются с 1990 года – именно тогда был принят закон «О государственных пенсиях в РФ». Суть его состояла в том, чтобы переложить финансирование пенсий на работающих граждан. Для этого был создан Пенсионный фонд, который гарантировал предоставление пенсий за счет взносов работодателей и работников. Таким образом, наша пенсионная система стала страховой.

1992 год

К пенсионному обеспечению смогли подключиться некоммерческие организации – законодательство позволило начать создавать первые негосударственные пенсионные фонды (НПФ). Поначалу негосударственные накопления рассматривались, как дополнительные к пенсии, выплачиваемой государством.

Вы следите за изменениями в пенсионной системе России?

Конечно. От этого ведь пенсия зависитНе особенноНе слежу

1995 год

Пенсионная система начала принимать привычный нам вид: появились три части – базовая, страховая и накопительная, о которых уже шла речь выше. В это же время Пенсионный фонд ввел в действие индивидуальный страховой счет, на котором фиксировались сведения обо всех страховых взносах гражданина. Таким образом, информация о гражданах стала собираться и систематизироваться для учета их будущей пенсии.

1997-98 гг.

Пенсии начали рассчитывать по-новому – появился индивидуальный пенсионный коэффициент (ИПК). Коэффициент рассчитывался, исходя из таких показателей, как стаж и величина зарплаты.

Также в этот период произошли законодательные изменения, отрегулировавшие работу НПФ и закрепившие обязательства негосударственных пенсионных фондов перед вкладчиками и участниками.

2002 год

Пенсия перестала определяться, исходя лишь из стажа. Произошел окончательный переход к распределительно-накопительной модели, когда трудовая пенсия формируется в системе ОПС (обязательного пенсионного страхования) и состоит из страховой и накопительной частей.

2008 год

Началась программа софинансирования пенсий. Кстати, вступить в эту программу можно было до 31 декабря 2014 года. Суть состояла в том, что государством удваиваются добровольные взносы граждан в накопительную часть пенсии в течение 10 лет с момента уплаты участником первого взноса по программе.

Что может получить от государства военный пенсионер. Памятка

Читать

Консультация в Пенсионном фонде по телефону

Подробнее

Пенсия у самозанятых. Как начисляются баллы и рассчитывается стаж

Смотреть

2013 год

В конце года был принят , который действует и поныне – с изменениями и дополнениями. Изменились размеры страховых взносов индивидуальных предпринимателей в ПФР в сторону увеличения. Информация о состоянии лицевого счета стала доступна через портал Госуслуг. Было продлено время на принятие гражданами решения о том, какой тариф на накопительную часть пенсии выбрать (6% или отказаться от накопительной части).

2014 год

Произошла «заморозка» пенсионных накоплений, действующая и по сей день – был принят запрет об отчислениях на накопительную часть пенсии.

2015 год

Вступили в силу основные статьи . Была введена балльная система, действующая до сих пор – пенсия формируется в баллах, а не в рублях. То есть деньги, которые отчисляет работодатель в ПФР, переводятся в баллы. Затем, когда работник выходит на пенсию, эти баллы вновь переводятся в рубли. Стоимость одного балла устанавливается Правительством РФ.

Также были введены дополнительные условия для получения страховой пенсии по старости – страховой стаж минимум 15 лет (с 2025 года), минимум 30 пенсионных баллов (с 2025 года).

С 2019 года

Начался новый этап реформирования – повышение пенсионного возраста и для мужчин, и для женщин (до 65 и 60 лет соответственно). Повышение коснулось большинства россиян.

Демонтаж системы пенсионных накоплений. Как предложение ЦБ может сказаться на пенсии

Читать

Каких изменений ждать пенсионерам в 2021 году. Обзор мер господдержки

Подробнее

Индексация пенсий в 2021 году. Кому и насколько повысят размер выплат

Смотреть

Что будет с ростом пенсии в нынешнем году?

В 2019 году можно наблюдать несколько повышений пенсии, которые были запланированы на государственном уровне заранее. Именно поэтому люди смогут повысить свой уровень дохода.

В 2019 году страховые пенсии проиндексированы на 7%

С 1 января произошло повышение страховой пенсии для тех пенсионеров, которые не работают. Повышение составило немного больше, чем 7%. Нужно отметить, что этот показатель практически в 2 раза больше инфляции по стране. Таким образом, средний размер будет вырастать примерно на 1000 рублей. Но как до этого отмечал министр по труду и соцзащите Максим Топилин, это не значит, что у каждого пенсионера сумма доплаты составит 1000 рублей. Этот показатель средний, а значит, у всех он будет варьироваться в определенных пределах. У кого-то прибавка составит большую часть суммы, у кого-то меньшую.

Размер будет зависеть от той зарплаты, которую получал гражданин, когда работал. Помимо этого, здесь будет учитываться ещё и срок рабочей деятельности. Тем не менее, размер пенсии вырастает в среднем до 15400 рублей.

Помимо этого, жители сельской местности будут получать дополнительную прибавку к пенсионным выплатам. Она составит 25% от той суммы, которая установлена. В 2019 году она составила 5334 рублей. Если делать пересчет, то каждый сельчанин, который находится на пенсии, получит прибавку в размере 1300-1400 руб. Получают ее именно те граждане, которые проработали более 30 лет в сельском хозяйстве и на данный момент являются пенсионерами. Помимо этого, они должны до сих пор жить в сельской местности. Если же человек переехал жить в город или продолжает рабочую деятельность, то прибавка ему ни в коем случае не начисляется. По предварительным расчетам пенсионного фонда прибавку могут получить около 950000 граждан. Обращаться за ней не нужно, потому что она начисляется автоматически.

Сельские жители-пенсионеры, которые проработали более 30 лет в сфере с/х, получать надбавку на 25%

Помимо этого, в новом году, а именно с 1 апреля, увеличиваются социальные пенсии или другие различные начисления в пенсионном обеспечении. Ожидается, что они увеличатся практически на 2,5 процента. Но эта цифра не является окончательной. Она зависит именно от того, насколько за год увеличивается прожиточный минимум. Но данная информация будет предоставлена статистическим отделом немного позже. Если она совпадет с прогнозом в 2,4%, то размер пенсии составит 9200 руб.

Пенсия во многом зависит от прожиточного минимума

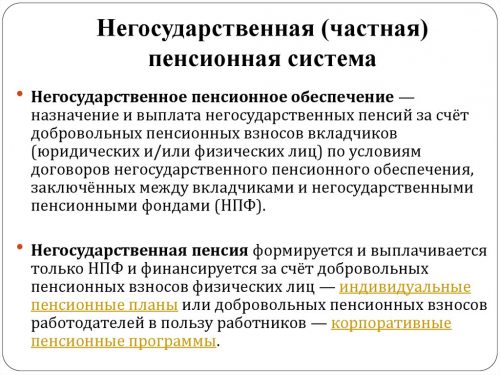

Негосударственное пенсионное обеспечение — что это такое

Реализуется при заключении договоров с Негосударственными Пенсионными Фондами или НПФ. Дополняет систему с поддержкой, действующей со стороны государства.

На протяжении определённого времени гражданин сам перечисляет конкретные сумму в пользу того или иного учреждения. Финансовая деятельность фонда обеспечивает прирост сумм или инвестиционный доход. Это общее правило, которое действует для всех заключённых договоров.

Для формирования компенсационных пакетов для текущих сотрудников негосударственные пенсионные накопления становятся очень важным фактором.

Благодаря возможности инвестировать собственные средства достигают сразу нескольких результатов:

- Дополнительная мотивация для сотрудников.

- Укрепление доверия к работодателям.

- Повышение рейтинга предприятий.

Справка! Стороны такого договора – не только вкладчики и НПФ, но и участники проекта, у которых появляется дополнительная прибыль. При этом роль вкладчиков физические и юридические лица могут играть в равной степени.

Центробанк и НФ утверждают целый свод правил, согласно которым должны работать НПФ вне зависимости от масштабов и сфер деятельности. Отдельно описываются основные и дополнительные причины для выплат.

Пенсионное обеспечение граждан: разновидности

В РФ актуальна схема пенсионного обеспечения, разделенная на три уровня страхования:

- Обязательное. Оно составляется из взносов, поступающих в ПФР по системе ОПС. Почти все граждане России получают именно такие пенсии, общее количество – примерно 83 процента от числа пенсионеров;

- Государственное. Средства для выдачи таких пенсий берутся в федеральном бюджете, за процесс ответственен Пенсионный фонд. Выплаты доступны отдельным группам граждан, если на то имеются основания;

- Негосударственное. НПО позволяет гражданам России сформировать пенсию на добровольной основе. Взносы инициированы либо гражданином, либо его работодателем, перечисляются определенный временной период по соответствующему договору.

Космонавтам и членам их семей

Пенсия космонавтам при наработке необходимого стажа (25 лет для мужчин и 20 лет для женщин) рассчитывается следующим образом:

П = 55% Ддк + 3%Ддк х Ст,

- где Ддк — заработок, получаемый при работе в должности космонавта;

- Ст — стаж свыше 15 лет.

Максимально возможный размер пенсии космонавтам за выслугу лет — 85% зарплаты.

В случае инвалидности I и II группы пенсия космонав¬тов составляет 85% денежного довольствия (заработка); в случае инвалидности III группы —50%.

Членам семей погибших (умерших) граждан из числа космонавтов (должностных лиц, указанных в пункте 5 статьи 7.1 ФЗ № 166-ФЗ) назначается пенсия по случаю потери кормильца. Имеющими право на указанную пенсию (в размере 40% денежного довольствия), признаются:

- дети погибшего (умершего) кормильца, не достигшие возраста 18 лет, а если они обучаются по очной форме об¬учения по основным образовательным программам в орга¬низациях, осуществляющих образовательную деятельность, в том числе в иностранных организациях, расположенных за пределами территории РФ, если направление на обучение произведено в соответствии с международными договорами РФ, то до окончания ими такого обучения, но не дольше чем до достижения ими возраста 23 лет, или старше этого возраста, если они стали инвалидами до достижения возраста 18 лет;

- родители погибшего (умершего) кормильца, достиг¬шие возраста 65 и 60 лет (соответственно мужчины и жен¬щины, с учетом положений, предусмотренных приложением 1 к ФЗ № 166-ФЗ; см. таблицу 6 на стр. 19 настоящего издания) либо являющиеся инвалидами, если они нахо-дились на иждивении погибшего (умершего) кормильца;

- супруг погибшего (умершего) кормильца независимо от возраста и трудоспособности.

Возможны установленные законом прибавки к пенсии за выработку.

?? Мнение эксперта: почему пенсионное законодательство все время меняется

Мнение эксперта

Светлана Асадова

Эксперт в сфере права и финансов

Пенсионное законодательство постоянно меняется, и связано это с дефицитом пенсионного бюджета и инфляцией в стране. Дефицит бюджета заставляет принимать решения, из-за которых человек вынужден думать, достаточно ли пенсионных баллов и страхового стажа он накопил. Если чего-то хватать не будет, на страховую пенсию можно не рассчитывать – гражданин будет получать социальную выплату, которая намного меньше страховой.

А инфляция и постоянный рост цен на все в стране вынуждают проводить индексации пенсии, назначать различные доплаты и т. д. Но никакая индексация пенсий не может покрыть темпы реального инфляционного роста.

Как будет дальше развиваться пенсионное законодательство – сказать сложно. Однако, глядя на уже проведенные реформы, есть основания полагать, что есть тенденция на улучшение ситуации и изыскание средств для покрытия пенсионного дефицита.