Рефинансирование кредита

Содержание:

- Какие займы подлежат рефинансированию?

- Условия рефинансирования в ТОП-5 банках

- Когда рефинансирование ипотеки невыгодно

- Что такое рефинансирование ипотеки

- Какие кредиты можно рефинансировать?

- FAQ — ответы на часто задаваемые вопросы

- Рефинансирование кредита для физических лиц

- Советы экспертов

- ТОП-5 банков с лучшими условиями перекредитования

- Для чего используется услуга?

- Реструктуризация и рефинансирование кредита — в чем разница

- Документы для рефинансирования ипотеки

- Почему такая услуга существует

Какие займы подлежат рефинансированию?

Чаще всего предлагается рефинансирование ипотечного кредита, так как срок таких кредитных продуктов большой, и финансовое учреждение за это время сможет подзаработать на клиенте за счет процентов. Однако, ничто не мешает заемщикам обращаться за подобной услугой для закрытия кредитных карт и потребительских займов.

Оформление рефинансирования в отношении ипотеки не исключает следующие затраты:

- на переоформление залога — следует провести повторное обременение недвижимости, зафиксировать это в Кадастре;

- не исключена вероятность повторного оформления страхования недвижимости (при ипотеке оно обязательно);

- могут возникнуть дополнительные расходы на переоформление документов, услуги нотариуса.

В итоге расходы заемщика на переоформление ипотеки достигают 30–40 тысяч рублей. Но учитывая, что при удачном рефинансировании ипотечного кредита итоговая выгода может составить сотни тысяч рублей, этот шаг оправдан.

Условия для заемщиков

Как правило, для получения услуги нужно:

- ранее прилежно исполнять обязательства по кредитам — при открытых просрочках шансы на перекредитацию минимальны;

- собрать пакет документов, аналогичный как при оформлении нового кредита + справки из банков о текущих задолженностях;

- если перекредитовывается ипотека или автокредит, то заемщику нужно заплатить за работу оценщиков, страховщиков, внести комиссию за государственную перерегистрацию.

На практике найти подходящий банк для перекредитования кредитов — только половина дела. Главное, чтобы действующий кредитор не возражал против погашения займа до срока его окончания. О проверенной схеме рефинансирования расскажем далее.

Условия рефинансирования в ТОП-5 банках

В программе могут участвовать разные виды займов, в том числе автокредит, кредитные карты, ипотека. По ипотеке процедура более сложная. Я расскажу о ней чуть позже, а пока ТОП-5 финансовых организаций и их условия.

После прочтения Вы поймете, как перестать работать за копейки на нелюбимой работе и начать ЖИТЬ по-настоящему свободно и с удовольствием!

Скачать книгу

Сбербанк России

Условия:

- До 5 займов.

- На срок до 7 лет.

- От 11,5 % годовых.

- Сумма от 30 тыс. до 3 млн. руб.

- Возможность получить дополнительную сумму.

- Если нужна сумма, которая не превышает задолженности по кредитам, то из документов достаточно предоставить только паспорт и сведения о задолженности (условия, график платежей и т. д.)

Более подробно о процентных ставках в таблице.

Какие кредиты могут участвовать в программе?

Заемщик не должен иметь просрочек за последние 12 месяцев и проводить реструктуризацию за весь срок кредитования.

Газпромбанк

Условия:

- Срок кредитования до 7 лет.

- Сумма от 50 тыс. до 3,5 млн. руб.

- Перекредитовывает только займы других банков.

- Процентная ставка.

Требования к рефинансируемому кредиту – вы должны уже 6 месяцев его погашать и остаток срока кредитования должен быть не менее 6 месяцев.

Банк ВТБ

Условия:

- Срок кредитования до 5 лет.

- Процентная ставка от 12,5 до 16,9 % в зависимости от суммы.

- Сумма от 100 тыс. до 5 млн. руб.

- Количество займов до 6 штук.

- Можно взять дополнительные деньги на собственные нужды.

Калькулятор на сайте позволит определить новый ежемесячный платеж, который вы получите после перекредитования. Для примера я задала необходимые параметры по займам.

Получены вот такие результаты.

Таким образом, ежемесячный платеж уменьшится на 20 919 руб. в месяц.

Требования к рефинансируемым кредитам:

- до конца срока кредитования не менее 3 месяцев,

- нет просрочек за последние 6 месяцев,

- нет просроченной задолженности,

- все займы взяты в других банках.

Россельхозбанк

Условия:

- Срок кредитования до 5 лет.

- Можно рефинансировать до 3 займов.

- Максимальная сумма до 750 тыс. руб.

- Можно взять дополнительные деньги на личные нужды.

- Процентная ставка от 10 %.

Альфа-Банк

Условия:

- До 5 рефинансируемых займов.

- Срок кредитования до 5 лет.

- Сумма кредитования от 50 тыс. до 1,5 млн. руб.

- Можно получить дополнительные средства наличными.

- Процентная ставка от 11,99 до 19,99 %.

По процентной ставке в Альфа-Банке интересная ситуация. Ее величина определяется индивидуально. И в случае назначения максимального значения в 19,99 % новый кредитный договор становится невыгодным.

Информации о том, через сколько можно рефинансировать взятый ранее кредит, на сайте банка и в опубликованных в свободном доступе документах нет.

Когда рефинансирование ипотеки невыгодно

На самом деле не каждому заёмщику стоит ввязываться в сделки по рефинансированию. Есть довольно обширный перечень случаев и обстоятельств, когда этого делать не стоит:

1. Небольшая сумма оставшегося долга (до 1 миллиона ₽) и маленький срок до погашения (2–3 года и менее).

Дело в том, что основную часть процентов заёмщик выплачивает банку в первой половине срока кредитования, ближе к концу большая часть его ежемесячного платежа идёт как раз на погашение тела кредита.

Рассмотрим на примере:

-

остаток долга — 0,5 миллиона ₽;

-

срок до погашения — 3 года;

-

ставка — 11%;

-

размер процентов к уплате — 89 тысяч ₽.

При снижении ставки на 1 процентный пункт — до 10% — размер процентов к уплате снизится до 81 тысячи ₽. Получается, что суммарный выигрыш будет всего 8 тысяч ₽, что сопоставимо с затратами только на оценку квартиры.

2. Небольшая разница в ставках (менее 0,5%).

Пример:

-

остаток долга — 1 миллион ₽;

-

срок до погашения — 5 лет;

-

первоначальная ставка — 10%;

-

размер процентов к уплате — 275 тысяч ₽.

При рефинансировании под 9,5% размер процентов к уплате составит 260 тысяч ₽. Разница составит 15 тысяч. Это вряд ли покроет расходы на рефинансирование.

3. Нет подтверждённого достаточного дохода.

С момента оформления ипотеки ваш официальный доход мог снизиться. Банк откажет в кредите, если платёж будет больше 40–50% от вашей зарплаты.

4. Цена квартиры равна или ниже суммы долга.

Если стоимость квартиры с момента покупки снизилась (такое возможно, например, в кризис), то её может не хватить для оформления залога, тогда деньги и время будут потрачены впустую. Банки берут залоговую стоимость с дисконтом 10–20% от рыночной цены. Так, если квартира раньше стоила 3,5 миллиона ₽, а теперь 3 миллиона, а для погашения кредита вам требуется 3,1 миллиона ₽, то вам откажут. В этом случае максимальная сумма, на которую вы можете рассчитывать, — 2,4–2,7 миллиона ₽.

5. Есть просрочки по другим кредитам за последние год-два.

Что такое рефинансирование ипотеки

Отвечая на вопрос, что такое рефинансирование ипотеки, можно сказать, что это новый кредит по более выгодной для заемщика ставке, с помощью которого он может погасить ипотеку. Клиенты банков, выбирают реструктуризацию ипотечного кредита для того, чтобы облегчить условия выплаты ипотеки – снизить ставку по кредиту, а значит, и сумму регулярных платежей. В этом случае клиент банка может избавиться от необходимости выплачивать кредит на недвижимость и, закрыв задолженность, перейти к погашению более легкого в финансовом плане нового займа. Кроме того, рефинансирование ипотеки используется, чтобы при досрочной выплате займа получить недвижимость в собственность для ее последующей реализации.

Основных способов, как рефинансировать ипотеку, существует два: смена банка-залогодержателя и вывод квартиры из-под залога.

Рассмотрим вкратце каждый из них.

В случае перехода от одного банка к другому вы берете новый кредит на ипотеку и оформляете залог квартиры на более выгодных условиях. Целью такого кредита является снижение процентной ставки или объединение нескольких кредитов разного вида в один. При этом устанавливается общая ставка и определяется единый график по выплатам.

При выкупе квартиры берется беззалоговый кредит, средствами которого погашается ипотека, а квартира переходит в собственность заемщика. В этом случае сам кредит, как правило, становится дороже. Квартиру при этом заемщик может реализовать и за счет полученных средств, а далее расплатиться по новому кредиту.

Какие кредиты можно рефинансировать?

Сегодня проще всего перекредитовать потребительский заем, ипотеку с хорошим залогом и автокредит, при условии приобретенного ликвидного транспортного средства. Ранее данная программа проводилась для бизнес-клиентов, но теперь распространилось на ипотеку, автокредитование и потребительский кредит.

На рынке рефинансирования среди банков, предоставляющих эту услугу образовалось нечто вроде разделения труда, так, например, в Сбербанке можно удачно рефинансировать потребительские и ипотечные займы под довольно умеренные проценты: под 17,5 и 14,25% годовых соответственно. В ВТБ24 получить можно на рефинансирование ипотеки до 90 миллионов рублей под 14,95% годовых. Приемлемую ставку устанавливает и Росбанк – от 14,75% годовых при перекредитованиии потеки. Более подробно о банках можно почитать здесь.

FAQ — ответы на часто задаваемые вопросы

1. Сколько раз можно рефинансировать кредит

В законодательстве ничего про это не сказано. Однако банки не охотно рефинансируют кредиты, если ставка почти не изменилась. Однако, небольшие банки могут перетягивать к себе клиентов одобряя почти все. Но это скорее разовая акция, поскольку по умолчанию их ставки выше, чем в Сбербанке и ВТБ.

Ипотеку можно рефинансировать не чаще 1 раза в год.

2. Если были просрочки

Если по старому кредиту были просрочки, то новый банк вряд ли одобрит кредит. В целом банки стараются отказываться от таких заёмщиков, с которыми возможны проблемы. Ведь, чтобы получить с них деньги необходимы затраты.

Рефинансирование кредита для физических лиц

Множество банков предоставляет возможность перекредитования займов, полученных в других банках: это и Газпромбанк, и РосБанк, Сбербанк, АльфаБанк и несколько десятков других менее известных банков. Возможность рефинансирования ипотечных займов и автокредитов, беззалоговые кредиты и кредитные карты. Рассмотрим интересные предложения подробно.

Рефинансирование в Сбербанк

Если у Вас есть в этом банке дебетовая карта, кредитная карта или банковский вклад — организация пойдет Вам на встречу более охотно. Это связано с тем, что так Вы можете подтвердить свое финансовое положение. Потребительский кредит или автокредит, полученный в Сбербанке, так же можно рефинансировать. Для займов, выданных другими банками, есть программы рефинансирования по потребительским кредитам, автокредитам, карты кредитные и карты дебетовые с овердрафтом.

Чтобы Вашу заявку одобрили — у Вас не должно быть задолженностей по платежам, кредит должен быть оформлен не ранее, чем за полгода до обращения, и действовать еще не менее чем три месяца. Так же рефинансируемый займ не может быть объектом реструктуризации.

Сумма рефинансируемого займа должна быть от 30 тысяч рублей до 3 млн в рублях. Комиссий или обеспечений не требуется. Процентная ставка по рефинансированию на сумму до 500 тысяч — 12,5 процентов, на сумму свыше 500 тысяч — 13,5 годовых.

Рефинансирование в РосБанк

Независимо от того, являетесь ли Вы зарплатным клиентом банка, или сторонним клиентом — Вам предложат одинаковые условия рефинансирования. Для займов, выданных другими банками, есть программы рефинансирования по потребительским кредитам, автокредитам, ипотекам, карты кредитные и карты дебетовые с овердрафтом, нецелевые кредиты.

Чтобы Вашу заявку одобрили — у Вас не должно быть задолженностей по платежам, кредит должен быть оформлен не ранее, чем за полгода до обращения, и действовать еще не менее чем три месяца. Так же рефинансируемый займ не может быть объектом реструктуризации. Сумма рефинансируемого займа должна быть от 50 тысяч рублей до 2 млн. в рублях. Процентная ставка по рефинансированию колеблется от 12 до 14 процентов годовых на срок до 5 лет. Вы можете взять большую сумму, а остаток потратить на любые цели, досрочно погасить кредит без комиссии и выбрать дату платежа. Для получения кредита необходим паспорт, расчет задолженности по кредиту, реквизиты банка-кредитора.

Рефинансирование в Альфа Банк

Если у Вас есть в этом банке дебетовая карта, кредитная карта или банковский вклад — организация пойдет Вам на встречу с более выгодными условиями: под 11,9% годовых на семь лет и предоставит сумму до 3 миллионов рублей. На общих основаниях — срок кредитования составляет до пяти лет, а ставка — чуть выше.

Максимальная ставка по кредиту может быть 17,99% — все зависит от суммы рефинансирования и индивидуально определяется банком для каждого заявителя. Возможно рефинансирование по кредиту или кредитной карте, ипотеке, автокредиту, потребительскому кредиту с обеспечением и нецелевому кредиту, а также объединение нескольких кредитов разных банков. Кроме того, Вы можете оформить онлайн-заявку или пригласить менеджера на выезд. Кроме того, банк требует расширенный пакет документов: российский и заграничный паспорта, ВУ, ИНН или СНИЛС, полиса ОМС, документы на имущество в собственности, копию трудовой книжки, справку о доходах или по форме банка.

Советы экспертов

Еще относительно недавно российские банки относились с осторожностью к клиентам, набравшим кредиты. Но конкуренция и изменение ситуации в экономике заставили кредитные организации не только изменить отношение к этой категории заемщиков, но и запустить для них возможность перекредитоваться с более привлекательных условий

Несколько простых советов помогут принять правильное решение и сделают рефинансирование максимально выгодным:

Обязательно надо сравнивать предложения нескольких банков на этапе выбора подходящего предложения. При длительном сроке кредитования отличия даже 1% могут существенно влиять на переплату.

Перед подачей заявки надо обязательно просчитывать выгоду от рефинансирования. При этом надо учитывать и все дополнительные расходы

Например, по ипотеке может понадобиться провести повторную оценку недвижимости и заключить новый договор страхования.

Важно заранее изучить правила досрочного погашения первоначальных кредитов и строго соблюдать их. Часто для досрочного закрытия договора надо не только зачислить деньги на счет, но и направить письменное заявление.

Договор на новый кредит надо внимательно читать перед подписанием

Иногда условия в документах могут существенно отличаться от озвученных менеджерами. На проверку уйдет лишь 10-30 минут, зато в дальнейшем это позволит избежать недопониманий и лишней переплаты, например, из-за активации ненужной опции.

После погашения первоначальных кредитов надо обязательно брать справку об отсутствии долга. Это надо делать, даже если новый кредитор не запрашивает ее, а получает данные из БКИ. Наличие документа о полном выполнении обязательств существенно упростит ситуацию в случае возникновения претензий и споров.

ТОП-5 банков с лучшими условиями перекредитования

Сегодня многие банки предлагают подобный сервис на своих условиях. Потенциальный клиент на сайте в графе «Услуги» может прочесть детали перекредитования, узнав важную информацию:

- на какое количество займов и их общую сумму рассчитан сервис;

- какой пакет документов необходимо предоставить для рассмотрения;

- финансовые показатели — процентная ставка, регулярность погашения;

- период, когда можно обращаться — за несколько месяцев до завершения или с начала выплат.

Если вы уже столкнулись с необходимостью рефинансирование кредита, то взвесьте все «За» и «Против», оцените, какие банки лучше, почитайте отзывы, узнайте мнение знакомых, если они уже пользовались таким финансовым сервисом. Если вы еще думаете, какой банк лучше выбрать для физических лиц, то предлагаю мини-обзор условий по каждому, чтобы смогли принять решение взвешено, найдя идеальный вариант.

Сбербанк

В этом банке клиентам предложат процентную ставку от 11.99%, а общая сумма кредита не должна превышать 3 млн. рублей. Максимальный срок составляет 5 лет

Обратите внимание, что чаще всего здесь отказывают людям без прописки, а также если слишком негативная кредитная история. Многие задаются вопросом, стоит ли делать рефинансирование кредита в Сбербанке

Ответ неоднозначный, но если вы все же хотите сотрудничать с этим банком, то на перекредитование ипотеки и автокредитов у них одни из лучших условий в стране.

Газпромбанк

Базовый процент от 9,5%, но по отзывам людей, кто пользовался сервисом, реальные издержки намного выше. Срок кредитования весьма большой — от 1 до 7 лет. Привлекает клиентов предложение тем, что займ для рефинансирования может составлять от 100 тыс. до 3 млн. рублей. Отмечается, что заявки рассматриваются весьма быстро.

ВТБ

Предложение с одной из наиболее низких ставок — от 6,4%, когда условия в «Почта банке» от 12,9%. Предусматривает возможность получить до 5 млн рублей, но только в случае автокредита и, если получаете зарплату именно в этом банке. Максимальный срок — до 5 лет. Отзывы клиентов говорят о том, что столь низкий процент номинальный, в среднем банк рефинансирует займы под 15-16%.

Альфа-Банк

Максимальный размер — до 3 млн. рублей, а срок погашения составляет до 5 лет. Стартовые проценты от 9,9% — такие же условия представлены и в Уралсиб смп банке. Чтобы просчитать итоговые точные выплаты, можно для удобства воспользоваться кредитным калькулятором. По отзывам, реальные начисления также на порядок выше заявленных. В среднем, заявка рассматривается 1 рабочий день.

Тинькофф банк

Первый онлайн-банк рефинансирует кредит и предлагает погасить новый займ не позже, чем за 3 года. Максимальная сумма, на которую могут рассчитывать клиенты, составляет 2 млн. рублей. Процент начислений стартует от 9,9%. Во многих случаях банк отказывает, присылая объяснение отказа. Если ошибки будут устранены в указанные сроки, тогда можно претендовать на получение нужной суммы. И для сравнения еще несколько предложений от других банков.

Условия рефинансирования банками РФ

| Банк | Минимальная процентная ставка, % | Минимальная сумма, руб. | Срок |

|---|---|---|---|

| Хоум кредит | 7,9 | 1 млн. | 5 |

| Московский кредитный банк | 10,9 | 3 млн. | 10 |

| Юни Кредит | 16,6 | 700 тыс. | 2-7 |

| Росбанк | 11,99 | До 3млн. | 1-5 |

Перекредитовывают ипотеку, автокредит, потребительский, а также кредитки. Последние, чаще всего, под очень большой процент.

Для чего используется услуга?

- Объединение займов;

- Улучшение условий;

- Увеличение периода возврата;

- Снижение нагрузки на бюджет;

- Предотвращение появления задолженности.

Вы узнали, что такое рефинансирование потребительского кредита (или иного займа) в том же банке простым языком, который предоставил первоначальный заем. Следуем дальше!

Пора разобраться, что это значит – рефинансирование кредита в другом банке простыми словами, ведь такая услуга существует:

- Клиент, имеющий обязательства в одном банке, отправляет заявку в другую финансовую организацию;

- Вторая компания рассматривает заявку. В случае одобрения погашает обязательства заемщика в первой кредитной организации;

- Клиент получает новый кредит во втором банке.

Мы рассказали вам, что такое рефинансирование долга по кредиту с помощью элементарных понятий, дали определение, объяснили, в чем суть.

Что дает подобная услуга, в чем смысл обращения в банковскую организацию, в чем выгода и преимущества?

- Можно получить займ под меньший процент;

- Снижается размер ежемесячного платежа;

- Меняется срок действия договора.

Теперь вы понимаете, на что влияет рефинансирование, к чему приводит снижение уровня выплачиваемых процентов.

Переходим к следующей части статьи – обсудим, что это такое ставка рефинансирования ЦБ РФ.

https://youtube.com/watch?v=q4bzvv0Z4D8

https://youtube.com/watch?v=q4bzvv0Z4D8

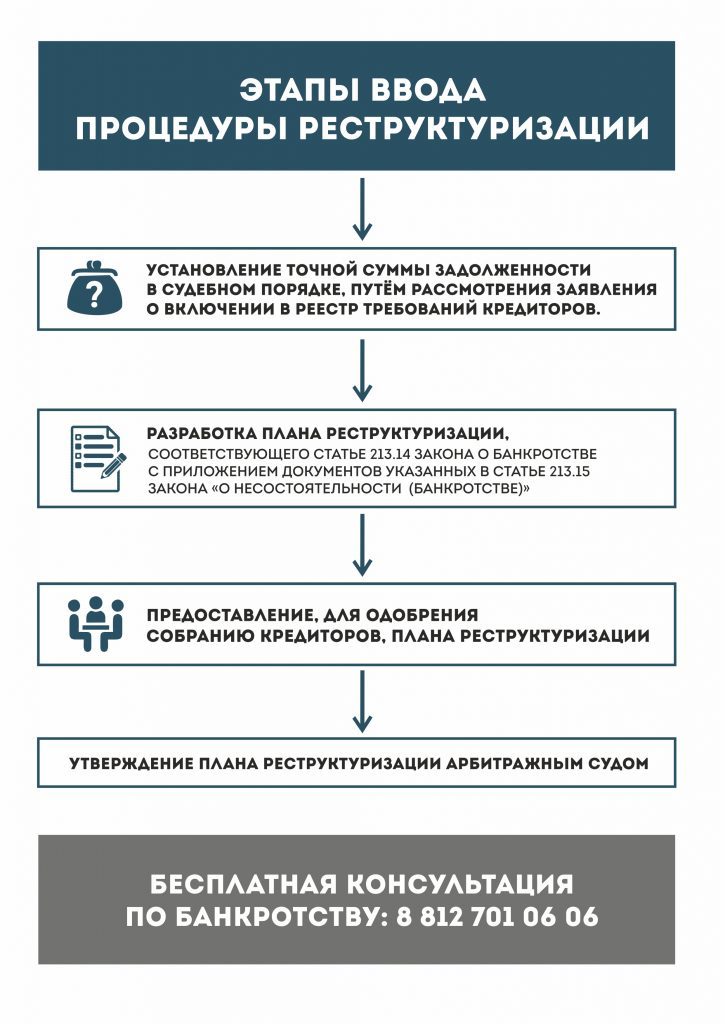

Реструктуризация и рефинансирование кредита — в чем разница

Раз мы уже коснулись данного вопроса со всех сторон, давайте определимся, чем отличается рефинансирование от реструктуризации кредита. Упомянутые понятия – две разные вещи, и ошибочно их путать. О рефинансировании мы упомянули, значит, выясним, что подразумевают под реструктуризацией.

То есть с данной услугой человеку идут на уступки и снижают возлагаемую на него нагрузку. Может поменяться график платежей, увеличиться срок возврата, измениться валюта. Обращаются за выдачей продукта лица, у которых еще нет просрочек, но есть документальное подтверждение о том, что им на данном этапе нечем платить. Свидетельством тому является справка о потере работы, понижении з/п и тому подобное.

Банки, рефинансирующие кредиты

Итак, мы разобрались с тем, что же такое перекредитование кредита. Теперь приведем для примера несколько банков, готовых помочь вам в погашении прошлого займа. Вот они:

- Тинькофф Банк. Он предлагает взять кредитную карту Платинум с необходимым вам лимитом, погасить имеющийся кредит, и в течение 4 мес. не платить за это %.

- СКБ-Банк. Он позволяет погасить до 10 займов (в том числе автокредитов), оформленных в сторонних финансовых структурах, под низкую фиксированную ставку. Чтобы увеличить лимит, можно привлечь созаемщика, включая лиц пенсионного возраста.

- УРАЛСИБ. Аналогично предыдущим дает возможность сократить количество кредитов в других банках, уменьшить размер обязательных платежей и прочее.

Рекомендуем к прочтению: 9 лучших банков, чтобы оформить рефинансирование кредита >

Выгодным предложением обладает Альфа-Банк. Поэтому мы его заслуженно выделили среди других. В 2018 году программа перекредитования Альфа-Банка считается приоритетной по следующим причинам:

- привлекательная ставка (от 11,99%);

- большой срок предоставления продукта – 1-7 лет;

- повышенный лимит – до 4 млн руб.;

- рефинансированию подлежат микро займы, взятые у МФО, ипотечные кредиты, автокредиты.

Примечательно перекредитование в Альфа-Банке упрощенной схемой заключения договора (без поручителей и залога).

Документы для рефинансирования ипотеки

Большинство банков потребуют предоставить следующие документы для рефинансирования ипотеки:

- Заявление. Может быть подано в письменном или электронном виде (анкета заполняется по форме банка);

- Паспорт гражданина РФ (если банки выдают кредиты гражданам другого государства, можно использовать документы этих стран). При этом женатым/замужним клиентам понадобится также письменное и нотариально заверенное согласие супруги/супруга;

- Справка 2-НДФЛ/3-НДФЛ или справка по форме самой кредитно-финансовой организации, которую нужно будет заполнить (включая печать предприятия и подпись руководителя) по месту работы. Если есть дополнительные источники заработка, их также нужно будет подтвердить соответствующими документами. Банк может затребовать в дополнение к этому выписку с лицевого счета заемщика.

- Документ о подтверждении занятости – копия трудовой книжки или договора ГПХ. Если вы являетесь зарплатным клиентом того банка, в котором оформляете рефинансирование, эта справка вам не понадобится.

- СНИЛС и ИНН. Некоторые банки требуют оба документа, для некоторых достаточно одного из них (к примеру, рефинансирование ипотеки в ВТБ 24 по условиям 2018 включает предоставление СНИЛС, а в «Альфа-Банк» можно предоставить на выбор один из документов);

- Все документы, касающиеся действующего кредита: ипотечный договор, справка об остатке платежей, иногда включая график и сумму выплат по каждому месяцу. В дополнение к этому может потребоваться выписка, подтверждающая пополнение ипотечного счета.

В том случае, если для банка достаточно указанных документов, он может согласиться рефинансировать ипотеку. Как правило, такое решение будет небыстрым – порядка двух, а иногда и до пяти рабочих дней (это время зачастую зависит от скорости проверки данных конкретным менеджером банка). Когда вам одобрено перекредитование под меньший процент, у вас есть от трех до четырех месяцев на урегулирование ситуации с первым банком. Не все организации рады досрочному закрытию кредита, т. к. преждевременная выплата, как и задолженность по платежам, является негативным явлением: погашение кредита не по графику требует корректировки запланированного оборота средств. Взяв разрешение организации, в которой вы оформили ипотеку, нужно определить последовательность дальнейших действий с банком, выбранным для рефинансирования, – может потребоваться новое заявление на получение кредита. В случае отказа вам также нужно проконсультироваться со специалистом того организации, которая выдает кредит на погашение ипотеки, чтобы выбрать оптимальный способ решения ситуации. Когда вопрос с досрочным закрытием ипотеки будет улажен, необходимо будет собрать следующие документы для рефинансирования ипотеки – уже на саму недвижимость:

- выписки из ЕГРН и домовой книги,

- документ о том, что у вас нет задолженности по коммунальным платежам,

- кадастровый паспорт.

Весь этот перечень нужно будет предоставить банку, в котором вы планируете рефинансировать ипотеку. Если все требования банка выполнены, средства будут перечислены на ипотечный счет по старому кредиту. После его погашения нужно взять справку из банка об отсутствии к вам финансовых требований. Ее можно получить в организации, в которой вы закрыли ипотеку, в течение 28 дней, если этот срок вас не устраивает и вам нужно получить ее быстрее, стоимость услуги будет составлять порядка тысячи рублей.

Далее необходимо пройти процедуру смены залогодержателя. У каждого банка она может иметь свои отличия: какие-то организации сами договариваются с банком, выдавшим ипотеку, другие, к примеру «Райффайзенбанк», предлагают клиенту забирать закладную самостоятельно. Банк может также потребовать застраховать объект залога от возможной невыплаты по кредиту – в пяле случаев можно переоформить старую страховку, но в большинстве ситуаций нужно будет заключить новый договор.

После завершения процедуры можно приступать к погашению нового займа.

Почему такая услуга существует

Зачем банковским компаниям рефинансировать кредиты? Ведь в этом случае выгоду получает заемщик, что автоматически означает, что банки теряют прибыль. Неужели не существует банковской солидарности, которая позволила бы участникам рынка не применять такие методы?

На самом деле такая операция выгодна каждой стороне. Это работающий метод, позволяющий как зарабатывать финансовым учреждениям, так и облегчать кредитную нагрузку на заемщика. К такой услуге, как правило, прибегают те клиенты, которые, понимая, что не смогут платить по кредиту, ищут альтернативные возможности.

Соответственно, банковская компания, в которой оформлен договор, не понесет убытки в случае, если заемщик не сможет платить. Ведь в этой ситуации придется вести большую работу, подавать в суд, требовать погасить долги, что сказывается на репутации компании, а также влечет за собой дополнительные финансовые издержки. Да, если договор закрывается досрочно, то проценты банки недополучают, но основная прибыль уже заложена в первые 6 платежей в случае потребительского кредита, поэтому это выгодно.

Банковская организация, которая рефинансирует кредитный договор, получает нового клиента, который будет лоялен в связи с оказанной помощью. Конечно, придется выплатить и часть процентов, но деньги окупятся от дальнейших отношений с заемщиком.

Клиент, оказавшийся в сложной ситуации, получает возможность ослабить финансовое давление, заключив сделку на более выгодных условиях. Кроме того, таким образом будет сохранена кредитная история в надлежащем качестве

Ведь главное, чтобы не было просрочек, а кто погашает долги для финансовых учреждений не столь важно