Сбербанк инвестор

Содержание:

- Регистрация и авторизация

- Что как работает сервис «Сбербанк Инвестор»?

- Обслуживание

- Как скачать и установить: инструкция

- Функционал

- Как заработать через сервис «Сбербанк Инвестор»

- Как пользоваться WebQUIK от Сбербанка (инструкция)

- Сравнение КВИК со Сбербанк Инвестор

- Преимущества и недостатки КВИК от Сбербанк

- Как в Quik (Квике) посмотреть состояние счета

- Как стать квалифицированным инвестором?

- Чем отличается брокерский счет от ИИС?

- Особенности сервиса и режима работы

- Основные правила установки «квика»

Регистрация и авторизация

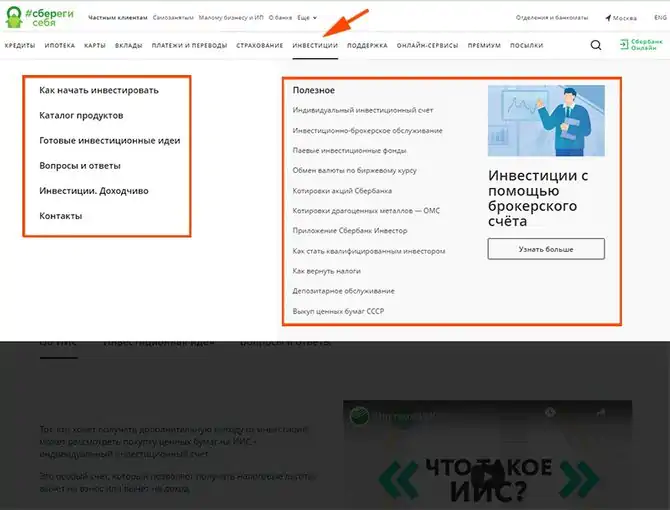

Чтобы начать инвестировать средства нужно перейти на сайт и заполнить, а также отправить заявку брокеру. После этих действий представитель банка перезвонит и пригласит в отделения для подписания договора.

После этих действий клиенту предоставляется таблица с кодами, а также договор на брокерское обслуживание. Пополнить такой счет можно любым удобным способом.

Следующим шагом нужно скачать приложение и пройти процесс авторизации.

Чтобы войти в систему нужно ввести логин и пароль, которые должен предоставить брокер. Если после первого ввода нажать «сохранить пароль», то при последующих входах в систему вводить данные не нужно будет. В таком случае вход будет осуществляться автоматически.

Также доступно изменение пароля. Достаточно нажать в боковом меню «Изменить пароль» и ввести новый.

При отсутствии брокерского счета можно открыть его в Сбербанке. Для этого нужно кликнуть «Заявка на открытие счета» и ввести все требуемые данные. Заполнить нужно все поля, исключением является только поле «Отчество».

Вход с использованием логина и пароля дает клиенту доступ к информации, но при этом создавать заявки или выводить средства он не сможет. При создании первичной торговой сессии потребуется дополнительная аутентификация:

- Для Android-устройств потребуется ввести 2 кода со скретч-карты в соответствии с указанным порядковым номером.

- Для iOS-устройств нужно ввести специальный код, который будет прислан в смс-сообщении.

Если связь была прервана на период 5 минут и более, то потребуется заново проходить процесс аутентификации.

Приложением можно пользоваться в демо-режиме. В этом случае аутентификация не потребуется.

При этом клиенту предоставляется игровой счет, пользоваться которым можно на протяжении 30 дней. Также в демо-режиме пользователь может просмотреть котировки учебной системы торговли, читать информацию об идеях без определения профиля, выставлять заявки на торгах (учебных).

Что как работает сервис «Сбербанк Инвестор»?

«Сбербанк инвестор» – это программа, предоставляющая возможность быстро и удобно совершать сделки на фондовом рынке прямо через телефон.

Приложение предоставляет пользователям возможность:

- Просматривать и анализировать состояние собственных брокерских счетов;

- Оценивать котировки и курс акций, выставленных на российском рынке;

- Заработать на покупке и последующей продаже ценных бумаг.

Программа для трейдеров работает корректно только при стабильном интернете. Совершать сделки при плохом соединении невозможно, так как загрузка информации приостановлена, и операции могут быть проведены с ошибками.

Обслуживание

Сбербанк Брокер позволяет инвестировать любому гражданину, имеющему свободные сбережения. Сервис бесплатно обучит и поможет смоделировать идею для успешных вложений.

Страховой брокер

ООО “Страховой брокер Сбербанка”, произведя полный анализ возможных финансовых рисков, готов подобрать оптимальную программу страхования. Общество поможет на всех стадиях оформления страховой защиты от первичной консультации до оформления документов при страховой выплате.

Кредитный брокер

ООО “Центр недвижимости от Сбербанка” создает сервисы и реализует услуги в области недвижимости и сопровождения сделок по ипотечному кредитованию. Сервис объединяет клиентов, работников банка и партнеров — надежных застройщиков и коммерческих агентств недвижимости.

Современная онлайн-площадка позволяет решить вопрос приобретения недвижимости от момента подачи заявки до момента государственной регистрации сделки.

Торговый брокер

ЗАО “Сбербанк-АСТ” позволяет частным лицам, предпринимателям и корпорациям участвовать в электронных торгах как в качестве продавца, так и в качестве заказчика. В автоматизированной системе торгов доступно:

- участие в аукционах на выполнение государственных и муниципальных заказов;

- продажа имущества предприятий, находящихся в статусе банкротов;

- реализация, приватизация или сдача в аренду имущества;

- выбор подрядных организаций для осуществления капитального ремонта;

- объективный мониторинг рынка по ценообразованию.

Инвестиционный брокер

АО “Сбербанк КИБ” — сфокусировал в себе весь спектр корпоративно-инвестиционного бизнеса, осуществляемого Сбербанком:

- кредитование сотрудников компаний;

- осуществление расчетов в форме аккредитива и инкассо, проведение гарантийных операций;

- инвестиционно-банковские услуги;

- операции по купле-продаже ценных бумаг;

- собственные инвестиции.

В сервисе Sberbank CIB можно воспользоваться любым аналитическим продуктом, в том числе экспертным обзором рынков:

- эмиссионных ценных бумаг;

- облигаций;

- отраслей;

- инвестиций.

Сбербанк, возложив на себя функции учредителя, осуществляет контроль за деятельностью дочерних предприятий и:

- предоставляет возможность заключать договоры на открытие брокерских счетов;

- осуществляет обслуживание открытых брокерских счетов.

Как скачать и установить: инструкция

Работать с программой Quik можно непосредственно в браузере, а также установив программу на компьютер или на мобильное устройство.

На компьютер

Пользователь загружает архив с дистрибутивом с сайта Сбербанка. Далее требуется распаковать файл и запустить программу. После этого откроется мастер установки. Человеку будет необходимо ответить на несколько вопросов:

- тип аутентификации (с помощью СМС-паролей или USB-токена);

- адрес директории для установки;

- выбор папки в меню Пуск;

- создание ярлыка на рабочем столе.

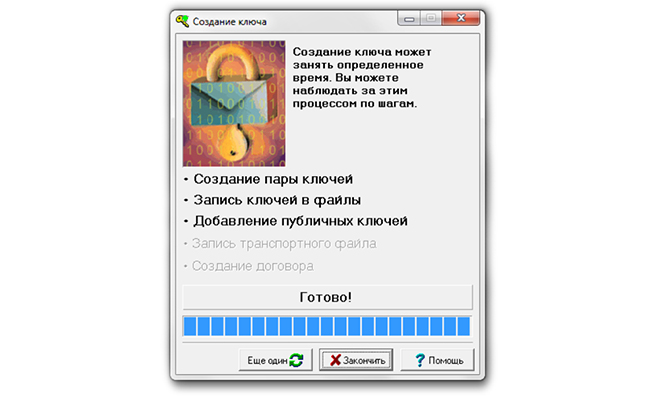

Если выбрана двухфакторная аутентификация по ключам, то для работы необходимо создать ключ для криптографической защиты данных. Решить эту проблему можно с помощью программы KeyGen, которая устанавливается вместе с Quik.

После запуска KeyGen появится окно, где нужно указать:

- Ф.И.О. владельца ключа;

- имя файла публичной части ключа;

- имя файла секретной части ключа;

- пароль (не менее 5 символов).

Далее потребуется подтверждение пароля. Если все введено верно, пользователь попадет на 5-й этап, где происходит проверка введенной информации.

Следующий этап – генерация ключа. Пользователю предложат набрать любой текст, чтобы случайным образом создать шифр. После этого появится сообщение «Готово!». Работу в KeyGen можно завершить.

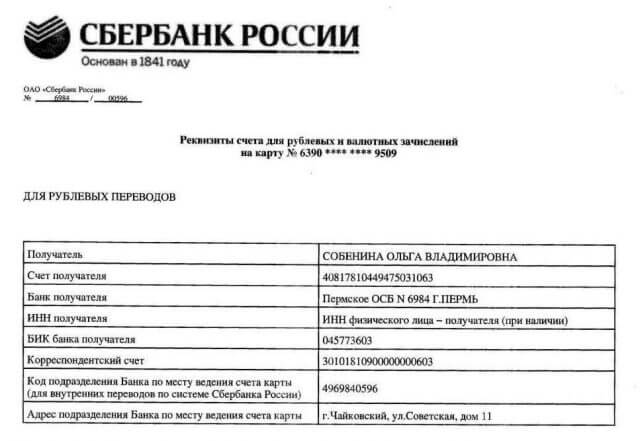

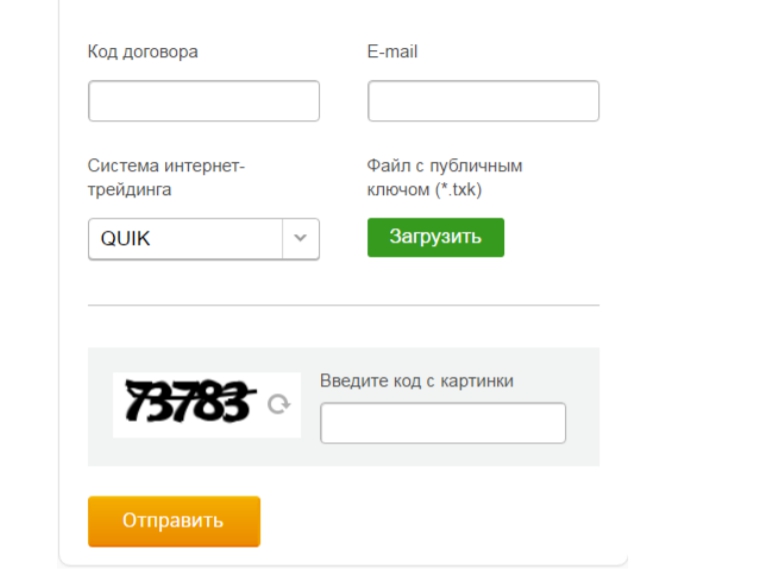

Следующий этап – отправка публичной части ключа в банк. На сайте банка в разделе «Интернет-трейдинг в системе Quik» есть меню подключения. В нем нужно ввести:

- номер договора из 5 знаков;

- e-mail;

- капчу с картинки.

Проще всего установить терминал с аутентификацией по логину и паролю:

- Скачайте приложение и запустите установку.

- Установите программу Сбербанк инвестор или перейдите на сайт веб-интерфейса https://webquik.sberbank.ru.

- Войдите в систему. В качестве логина используется код инвестора, пароль же приходит в смс.

- После авторизации создайте свой пароль из 8 знаков.

- Далее введите код подтверждения, полученный в смс.

Webquik

При первом входе система попросит установить иной пароль из 8 символов. Также пользователю придет СМС-код для подтверждения.

На мобильное устройство

Программа для трейдинга доступна для владельцев устройств с системами Android или iOS. Скачать дистрибутив можно в Google Play или AppStore соответственно. После автоматической установки на устройстве будет создана папка QUIK.

Для получения ключей необходимо соединение с компьютером. Устройство подключается в режиме MTP или как диск. Далее на гаджете нужно найти папку QUIK, куда необходимо скопировать файлы с частями ключа пользователя (pubring.txk и secring.txk). Если у человека нет рабочего места Quik на персональном компьютере, то следует скачать программу KeyGen и сформировать публичную и секретную части ключа. Дополнительно можно скопировать в папку файл ip.cfg, где есть настройки подключения к серверам от стандартного клиентского места.

Функционал

Фронт-офисная система запоминает настройки пользователя и воспроизводит их в следующих сессиях, даже если вход в терминал выполнен с другого компьютера. Облегчённая версия программы, адаптированная для смартфонов и планшетов, позволяет использовать терминал с мобильных устройств, подключенных к интернету.

Функционал webQUIK от Sberbank 6.6.1:

- Просмотр котировок в режиме онлайн

- Доступ к биржевому стакану

- Просмотр текущих и исполненных заявок

- Просмотр сведений о проведённых сделках

- Проведение транзакций на бирже

- Подача лимитированных, рыночных и условных заявок

- Просмотр информации о текущем состоянии портфеля

- Построение графиков с использованием индикаторов теханализа

Как заработать через сервис «Сбербанк Инвестор»

Любого потенциального инвестора волнует вопрос, как заработать в «Сбербанк Инвестор». Ведь именно для этого люди приходят на биржу и вкладывают свои финансы. Точной пошаговой инструкции не существует. Каждый самостоятельно может выбирать стратегии торговли, модель поведения и инструменты.

В сервисе «Сбербанк Инвестор» клиенту доступны все основные инструменты для инвесторов. Остается только подобрать оптимальный для себя вариант. Но нужно понимать, что слишком рискованные варианты могут обернуться финансовыми потерями.

Сегодня можно пройти различные курсы для начинающих инвесторов. Они дадут базовые понятия, некоторые идеи для инвестиций. Но все же решение окончательное остается за самим инвестором.

Акции: дивиденды и рост курса

Акции – ценные бумаги, которые фиксируют долю инвестора в компании. Они могут приносить прибыль за счет роста курса и дивидендов. Оба варианта заработка на акциях можно совмещать.

Дивиденды – это часть прибыли компании. Ее выплачивают по результатам работы организации в течение года или другого периода. Для получения дивидендов надо иметь в своем портфели акции на определенную дату, установленную собранием акционеров.

Если курс акций растет, то можно на этом также заработать, просто купив дешевле и продав дороже. Но надо понимать, что курс может не только вырасти, но и упасть.

Облигации и ОФЗ

Облигации – это долговой инструмент. Фактически компании, выпуская такие бумаги, привлекают в долг деньги. По облигациям заранее известна доходность, при этом она часто выше, чем по вкладам. Но если компания вдруг станет банкротом, то вернуть деньги владельцу облигации будет сложно невозможно совсем. Многие виды облигаций предусматривают выплату дохода не только в конце срока, но и периодически – купоны.

Отдельный вид облигаций – ОФЗ. Их выпускает государство. Гарантий в данном случае, что инвестиции вернуться в полном объеме значительно больше, все же дефолт со стороны государства – редкость. Но и доходность по ОФЗ будет не самой высокой.

Покупка долларов и евро

Заработок на разнице курсов валют еще один из вариантов для инвесторов, которые хотят получить прибыль от своих вложений. Пользователей «Сбербанк Инвестор» и других российских инвесторов обычно привлекают доллар и евро. Другими валютами люди интересуются редко.

Но надо учитывать, что за каждую сделку будет взята комиссия и ее надо окупить. Если ее разница курса не покроит, то возникнет убыток. Вариант такого заработка интересен тем, кто готов следить за изменениями курса и строить собственные прогнозы. При снижении курса есть риск и потерять некоторую часть средств. О том, стоит ли покупать доллары или евро сейчас читайте в отдельной статье.

ETF и ПИФы на бирже

ETF – это возможность приобрести пай (часть) в портфеле, специализированного фонда. Специалисты фонда самостоятельно собирают и балансируют портфель. За эти услуги в фонде остается определенная комиссия. При этом в портфель могут входить как ценные бумаги, так и инструменты товарного и/или денежного рынков.

Биржевой ПИФ (БПИФ) – относительно новый инструмент. Он похож на ETF, созданный по российскому праву. Фактически приобретаемый на бирже пай – это часть портфеля акций, который управляется фондом. За свои услуги управляющая компания, создавшая фонд, получает определенную комиссию. Она включается в стоимость пая.

В отличие от классических ПИФов БПИФы легко торгуются на бирже. А также у них есть маркет-мейкер – специализированная организация, обязанная продавать и покупать паи по ценам, близким к расчетным (допустимое отклонение – 0.5%).

Фьючерсы и опционы на срочном рынке Московской биржи

Фьючерс – это контракт, который позволяет в будущем на приобретение актив по заранее согласованной цене. Опцион – это уже срочный контракт на продажу или покупку актива в будущем. Это производные инструменты, позволяющие увеличить прибыль. Для торговли фьючерсами и опционами достаточно иметь на счете 10-15% от стоимости актива.

Торгуются фьючерсы и опционы на срочном рынке. Комиссии на нем ниже, а торговый день заканчивается позднее – в 23.50 МСК. На Московской бирже можно найти опционы и фьючерсы на ценные бумаги, валюты, товары, индексы и даже процентные ставки.

В основном интересуют данные инструменты опытных клиентов. Квалифицированного инвестора вполне может иметь понимание, где будет находиться цена актива в будущем. Для минимизации потерь могут применяться также стоп-лосс (заявка, срабатывающая при определенной цене) и т. д. Новичкам все это может показаться сложно и в интерфейсе приложения «Сбербанк Инвестор» возможность работать на срочном рынке не предусмотрена, но она доступна в QUIK.

Как пользоваться WebQUIK от Сбербанка (инструкция)

Далее рассмотрим как пользоваться программой и основные операции, которые вам необходимо освоить для интернет-трейдинга с помощью платформы webQUIK.

Регистрация и вход

- После этого введите полученный от Сбербанка на телефон СМС-код.

Подробная инструкция по заключению брокерского договора со Сбербанком размещена здесь

Настройка рабочей среды

Для отслеживания котировок по интересующим вам инструментам весьма неудобно каждый раз искать активы в каталоге. Именно поэтому для вашего удобства рекомендуется настроить список инструментов, рассортировав их по папкам.

Для создания папки в разделе “Бумаги” нажмите на пиктограмме с плюсом.

Придумайте и введите название для новой папки.

Добавлять бумаги в эту папку вы сможете путем перетаскивания выбранной строки из каталога или из поисковой строки. Выберите из каталога нужную акцию, кликните левой кнопкой мыши и удерживая, перетащите в новую папку.

Откройте вкладку “Текущие торги”, нажмите на иконку, где изображены шестеренки, и поставьте галочку напротив той папки, которую вы сформировали.

Важно! Сохраните проделанные изменения в рабочей среде Веб КВИК, нажав на пиктограмму с дискетой. Если вы просто закроете программу, то выполненные настройки не сохранятся

Для удобной работы в интерфейсе программы вам могут понадобиться следующие окна:

- График

- Текущие заявки

- Сделки

- Лимиты по денежным средствам

- Клиентский портфель.

Важно! Для корректной работы вкладок разрешите в настройках браузера всплывающие окна или внесите сайт Сбербанка в список исключений. Посмотрите видеоурок по настройке рабочей среды

Посмотрите видеоурок по настройке рабочей среды.

Настройка графиков для технического анализа

Чтобы в Веб КВИК попарно разместить два графика в одном окне, выполните перетаскивание левой кнопкой мыши. Для этого откройте 2 окна с графиками, кликните мышью по одному графику и удерживая, перетащите в новое окно СПРАВА ил СЛЕВА, при этом вы увидите как система отобразит пунктирной линией предполагаемое расположение графика.

Чтобы отметить линии на графике, кликните по пиктограмме в виде маркера. Чтобы удалить нарисованную линию, нажмите на соседнюю кнопку с изображением ластика.

Для отображения на графике технических индикаторов простого скользящего среднего SMA и полос Боллинджера (Bollinger Bands) кликните по кнопке настроек в форме шестеренки и нажмите на кнопку “Новый индикатор”. В настройках укажите цвет линии, тип, период и другие параметры.

Важно! Кнопка инструкции разработчика по работе с WebQUIK от Сбербанка размещена в верхнем правом углу панели управления, рядом с кнопкой выхода из системы. Она представлена в виде знака вопроса

Поиск ценных бумаг

Искать инструменты для совершения сделок на фондовой бирже в Вебквик можно 2 способами:

В каталоге

Слева в поле “Навигация ”откройте папку «Бумаги». В этом разделе все активы сгруппированы по папкам: гособлигации расположены в разделе «МБ ФР Т+ Облигации», корпоративные бумаги – в папке «Мб ФР: Т0 Облигации», акции — «МБ ФР Т+ Акции и ДР», ETF – в “МБ ФР: Т + ETF” и так далее. Раскрывая папку, нажав на плюс, вы увидите список бумаг, обращающихся на ММВБ. При двойном щелчке на выбранную бумагу будет открыт график котировок.

Через поисковую строку

Вызвать окно поиска в программе можно в верхнем меню, нажав на кнопку в виде лупы. Поиск осуществляется по названию, 12-значному ISIN-коду, торговому коду (например, GAZP).

Настройка биржевого стакана

Чтобы открыть биржевой стакан, кликните на графике выбранного инструмента по кнопке “Показать стакан” с изображенными разнонаправленными стрелками (2-я пиктограмма справа). Красным цветом отмечены заявки на продажу, а зеленым — на покупку ЦБ. В первой колонке указано количество лотов, а во второй — цена.

Вывод денег

для вывода средств с брокерского счета необходимо подать неторговое поручение брокеру. Для этого выполните следующие действия:

В верхнем меню нажмите на кнопку “Новое поручение” в виде мешка с долларами.

В поручении укажите код договора, площадку, сумму, валюту и нажмите на кнопку “Подать”. Поручения принимаются с 9:55 до 17:55.

Просмотр котировок

Основная информация о ходе торгов отображается в текущей таблице параметров, чтобы ее открыть, кликните по кнопке «новое окно» с плюсом в верхнем меню> «Текущие торги».

Здесь можно посмотреть минимальную и максимальную цену, параметры последней сделки, процент изменения стоимость, объём спроса и предложения.

Также просматривать котировки удобно на графике и в биржевом стакане. Выберите пиктограмму с плюсиком «Новое окно» и выберите строку «График».

Ниже уровня графика можно настроить отображение следующих индикаторов теханализа:

Сравнение КВИК со Сбербанк Инвестор

Для начинающих пользователей разработана упрощенная версия программы доступа к биржевой торговле. Сбербанк Инвестор — это инновационное приложение, позволяющее проводить операции с акциями ведущих предприятий страны без подписания дополнительного портфеля документов и посещения офиса.

Технология использует систему КВИК, которая обеспечивает доступ к аналитическим данным по функционированию рынка ценных бумаг.

Пользователям доступны такие действия:

- контроль инвестиционного портфеля;

- управление ценными бумагами;

- сделки;

- оперативная связь с технической поддержкой;

- раздел новостей;

- размещение инвестиционных идей с получением их экспертной оценки.

Программа QUIK характеризуется расширенным спектром опциональных возможностей, торговых инструментов. Пользователю доступна торговля на фондовой и валютной площадках с использованием инструментов технического анализа.

В системе больше технической информации, которая отражается на наглядных графиках, есть опция, позволяющая настроить извещение о достижении активом прогнозируемого уровня цены. В программе «Инвестор» брокер самостоятельно следит за изменением показателя стоимости.

В системе больше технической информации, которая отражается на наглядных графиках, есть опция, позволяющая настроить извещение о достижении активом прогнозируемого уровня цены. В программе «Инвестор» брокер самостоятельно следит за изменением показателя стоимости.

Пользователю приложения предоставляются виртуальные деньги, возможность составить индивидуальный портфель. В программе КВИК, рассчитанной на опытных инвесторов, доступен поиск торговой стратегии.

Преимущества и недостатки КВИК от Сбербанк

Программная разработка предоставляет брокерам базовую площадку для доступа через единый интерфейс к секциям биржевого холдинга.

Преимущества сервиса включают:

- возможность изменения интерфейса;

- самостоятельное создание модулей и скачивание готовых у поставщиков;

- защиту и шифрование криптографическим программным обеспечением;

- вывод на счет или карту Сбербанка дивидендов, полученных от финансовых операций;

- прием заявок по телефону или через терминалы;

- содействие в маржинальных сделках;

- безопасность.

Перед началом работы с инструментами требуется детальное изучение опциональных возможностей каждого из них. Это занимает много времени, что относится к недостаткам системы. Проблему для начинающих трейдеров составляет большое количество настроек.

Преимуществами сервиса QUIK от Сберегательного банка являются:

- Программа построена на модульной системе, ее интерфейс можно изменить в соответствии со своими потребностями. Есть возможность самостоятельного создания модулей и скачивания готовых у поставщиков.

- Защита и шифрование данных обеспечиваются уникальным криптографическим ПО, что гарантирует полную безопасность сделок.

- Возможность вывода дивидендов, полученных от торговых операций, на банковский счет или на карту Сбербанка.

- Содействие пользователям в подготовке документации.

- Прием заявок в телефонном режиме или через торговые терминалы.

- Содействие в маржинальной торговле.

Недостатки сервиса Сбербанк QUIK:

- Величина процентов, списываемых за выполнение брокерских операций с использованием счета.

- Стандартный, несколько устаревший вид. Порой, пользователям приходится в течении нескольких дней разбираться с тем как сделать рабочий стол программы удобнее.

- Большое количество настроек. Эта особенность наибольшую проблему представляет для новичков, которым тяжело сориентироваться во всех тонкостях и нюансах интерфейса.

Как в Quik (Квике) посмотреть состояние счета

Информация о состоянии открытого счета, заблокированных счетах очень важна для любого трейдера. Советую разобраться с этим вопросом, настроить несколько окон для повседневной торговли.

Сама платформа Quik дает возможность мониторить данные о деньгах на клиентском счете, данные о количестве приобретенных активов. Так что больше можно даже никуда не смотреть, не учитывая, конечно, вашего журнала сделок.

Кнопкой F7, либо через главное меню Quik “Создать окно”-”Все типы окон”.

Вызываем таблицу “Создание нового окна”. Выбираем в таблице “Позиции по деньгам”.

По умолчанию в таблице будет много лишних данных. Правой кнопкой мыши вызываем меню и выбираем «Редактировать».

Редактируем “Позиции по деньгам” и оставляем три столбца:

- Входящий остаток

- Текущий остаток

- Доступно

Входящий остаток-показывает сколько свободных денег на счете у вас было с предыдущей торговой сессии.

Текущий остаток— показывает сколько денег в данный момент времени свободно с учетом открытых позиций. Если позиции открыты, то свободных денег станет автоматически меньше

Доступно-сколько денег на вашем брокерском счете доступно для покупки/продажи активов.

Пример:

На скрине видно, что с предыдущей торговой сессии на начало торгов было мне для операций доступно 680 000 рублей. Но при входе в позицию большая часть суммы заблокирована, и могу воспользоваться только суммой 77 192 рубля.

Если цена пойдет в вашу сторону при открытии позиции, то текущий остаток после клиринга может увеличиться. У меня был открыт лонг и после клиринга к остатку на счете добавилась прибыль.

После клиринга эта же таблица у меня выглядит вот так: текущий остаток вырос.

86610-77192,67= 9 417,33 рубля

Теперь настроим таблицу по вашим открытым позициям. По деньгам разобрались, теперь знаем:

- Сколько свободных денег на счете

- Сколько остаток после открытия позиции лонга или шорта.

Аналогичным образом заходим через главное меню: “Создать окно”-”Все типы окон”-”Позиции по клиентским счетам”. И настроим в таблице только нужные столбцы, стальные (по умолчанию) просто удалим.

Оставляем следующие столбцы в таблице “Позиции по клиентским счетам”:

- Название бумаги

- Входящая чистая позиция

- Текущая чистая позиция

- Активная покупка

- Активная продажа

- Вариационная маржа

- Стоимость позиции

Давайте рассмотрим как работают эти параметры на примере моей открытой позиции, что описывалось выше. Параметр “Входящая чистая позиция” равен 0. Все дело в том, что я не переносила с предыдущей торговой сессии ни одной позиции.

А вот “Текущая чистая позиция” равна 50. Все правильно, я в этой торговой сессии открыла лонг по фьючерсу на доллар/рубль, прикупив 50 контрактов. И столбец “Активная продажа” показывает ту же цифру 50. Это висит мой стоп-лосс на ограничение убытков, поэтому и называется активная.

А вот столбец “Активная покупка” равен 0. У меня нет никаких приказов и заявок открытых на покупку.

Теперь разберемся со следующими двумя столбцами:

- Вариационная маржа

- Стоимость позиции

До клиринга успешность открытой позиции будет отображаться в столбце “Вариационная маржа”. На данный момент у меня она показывает 47150 рублей. Это примерно то, что открытая сделка мне принесла в качестве прибыли. А вот после клиринга, когда пройдут взаиморасчеты между сторонами, эта сумма уйдет в столбец “Стоимость позиции”.

После последнего клиринга в 14-00 до 14-05 мск моя прибыль от незакрытой еще сделки составила 16888 рублей, а накопленная после клиринга (до следующего еще несколько часов) пока будет отображаться в вариационной марже. А фактически прибыль составила 59 488 рублей.

Важно! Цифра в столбце “вариационная маржа” будет постоянно меняться, в зависимости от колебаний цены на рынке. Если рынок развернется и пойдет не в вашу сторону, то цифра начнет уменьшаться или даже в минус уйдет

Коллеги, надеюсь вы смогли подключить терминал Квик Сбербанка и особых трудностей у вас не возникло. Много разных настроек позволяет Квик создавать для трейдера. Какие-то нужно сразу, без каких-то можно и вовсе обойтись. В любом случае вы всегда можете обратиться к своему брокеру Сбербанку совершенно по любому вопросу. Ведь вы платите ему комиссию, которую он должен отрабатывать на 100% по любому вашему вопросу. Пускай он будет даже очень простым.

У меня же на сайте в разделе QUIK или в Школе Трейдинга (там уроки по настройке Quik) вы можете всегда найти любую информацию. Я постараюсь дополнять актуальной информацией для вашей успешной торговли.

Как стать квалифицированным инвестором?

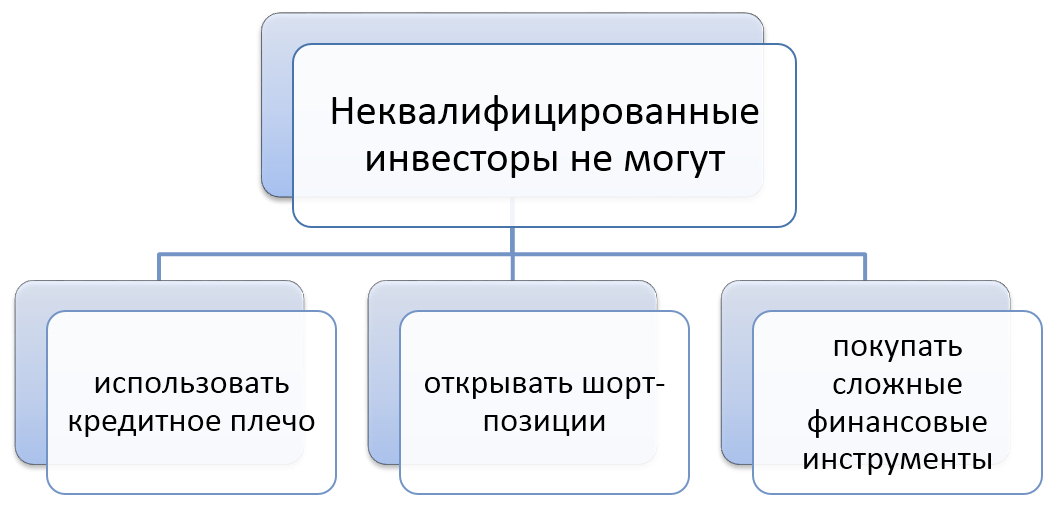

Квалифицированный инвестор – специалист, способный торговать и совершать сделки за пределами биржевого рынка, используя иностранные ценные бумаги зарубежных компаний. Столь серьезный статус способен заслужить каждый, но сначала – придется обратиться в ближайший офис Сбербанка и вместе с тем – предоставить ряд документов, доказывающих профессионализм (стаж не менее 3-х лет работы с ценными бумагами), стабильность (не менее 10 сделок стоимостью от 6 миллионов рублей за последний год), наличие высшего экономического образования и серьезность намерений (размер имущества в виде облигаций и акций уже достиг значения в 6 миллионов и более рублей). Если перечисленные обязательства выполнены – статус присваивается в течение нескольких недель, а в личном кабинете появятся новые функции.

Инвестиционные инструменты для квалифицированных трейдеров

После смены статуса появится шанс приобретать акции Apple, Facebook, Microsoft и Google, причем напрямую – без использования биржи. Дополнительно откроется доступ к еврооблигациям, предусматривающим фиксированный доход, защиту от ослабления рубля и беспрекословную надежность.

Рекомендую:

- Как узнать реквизиты своей карты через Сбербанк@Онлайн?

- СДЭК: отслеживание отправлений по номеру заказа

- УТП Сбербанк АСТ электронная площадка: тарифы, инструкция по регистрации и участию в торгах

- Где найти Директ в Инстаграм на компьютере?

- Тинькофф Инвестиции: обзор сервиса для торговли на фондовой бирже + схемы заработка

Статья подготовлена редакцией сайта. Познакомьтесь с авторами блога

Если вы хотите получать свежие идеи о заработке, инвестидеях, бизнесе, управлении личными финансами в свой почтовый ящик, то подпишитесь на обновления.

100% полезный контент и никакого спама!

Чем отличается брокерский счет от ИИС?

Открытый вместе с брокерским индивидуальный инвестиционный счет предназначен исключительно для физических лиц. Общая направленность не мешает оценить разницу и увидеть отличие друг от друга.

| Категории | ИИС | Брокерский счет |

| Число счетов | 1 | Без ограничений |

| Сумма вложений | До 400 000 | — « — |

| Минимальный срок | 3 года | — « — |

| Активы для зачисления | деньги | Средства и ценные бумаги |

| Вывод (полный и частичный) | До срока – потеря прибыли и налоговых льгот | В любое время без санкций |

| Рынки и биржи | Российские | Западные и российские |

| Форекс | Ограничен | Доступен |

| Налоговый режим | Льгота в 13 % и вычеты на взносы и доходы | Обложение резидентов 13 %, нерезидентов – 30 %, льгота после 3 лет владения ценными бумагами |

| Страхование | Отсутствует | Отсутствует |

Сравнение параметров свидетельствует, как работает ИИС. По существу счет скорее похож на многолетнюю инвестицию с наибольшей прибылью в конце срока. Управление и грамотное вложение денег возложено на сотрудников банка.

Особенности сервиса и режима работы

Возможности основного режима Сбербанк QUIK:

- построение удобных таблиц и графиков для выбора ценных бумаг;

- совершение сделок покупки и продажи;

- отслеживание собственного портфеля и остатков денежных средств на счете;

- просмотр котировок различных финансовых инструментов;

- выставление и снятие заявок лонг и шорт;

- выставление отложенных ордеров в Карман транзакций;

- инициация условных заявок (стоп-лимит, тейк-профит, по времени и т. д.);

- импорт и экспорт операций и заявок, созданных другими программами и системами;

- использование роботов и советников;

- субброкерское обслуживание;

- маржинальная торговля;

- автоматическое списание комиссий и налоговых выплат.

Возможные сделки на биржах:

- фондовой — акции, облигации, в том числе муниципальные и федеральные;

- срочной — фьючерсные контракты и опционы;

- валютной — покупка иностранных денежных знаков по рыночному курсу, более выгодному по сравнению с банковским за счет минимальных спрэдов.

Особенности работы с демосчетом

Особенности работы с демоверсией приложения Сбербанк QUIK:

- Рассмотрение заявок на покупку/продажу длится 1 рабочий день.

- График формируется с опозданием на 10 минут по сравнению с реальными котировками.

- Учебная информация распространяется на основе договоров с Московской биржей. Поэтому пользователю предоставляется возможность подключения к учебным торгам по всем основным инструментам ММВБ: акциям, иностранной валюте, срочным контрактам.

- Наращивать функциональность системы можно по модульному принципу и использовать дополнительные сервисы. Пользователю доступно ведение котировок, построение графиков за пределами одного торгового дня. Также можно подключать Модуль формирования отчетов, новостные и аналитические сервисы.

- ПО КВИК administrator находится в распоряжении брокера, который самостоятельно регистрирует новых пользователей, определяет их права и настройки.

- Функционал приложения ограничен базовой конфигурацией.

- Котировки учебной платформы имеют отличия от реальных.

- Использовать «продвинутые» модули нельзя.

- Доступны будут не все финансовые инструменты – только эмитенты «голубых фишек».

- Осуществлять анализ текущего баланса невозможно.

- Доступ к просмотру истории операций за предыдущий период отсутствует.

Полезно знать

Работать в демо версии можно только в течение 1 месяца.

Методика открытия демосчета

Для работы с демосчетом пользователю необходимо:

- Установить на персональный компьютер или мобильное устройство учебную платформу системы интернет-трейдинга.

- Пройти процесс регистрации в демонстрационной программе.

Алгоритм действий:

- Заполнить анкету онлайн на .

- Открыть письмо с данными для входа (логин, пароль) в электронной почте, указанной при регистрации.

- Загрузить дистрибутив QUIK-Junior для подключения к учебному серверу и установить его.

- Привязать ключи, пришедшие на почтовый ящик после регистрации, к персональному компьютеру. Для этого необходимо скопировать их в папку с демоверсией.

- Удостовериться в открытии учебного демо счета. Для этого необходимо дождаться письма об успешной регистрации на электронной почте. Демосчет с определенной величиной доступных виртуальных денег и ценных бумаг открывается администратором сервера самостоятельно.

- Войти в портал QUIK-Junior, указав полученный логин и пароль.

Если интернет-доступ на компьютере пользователя поставляется с прокси-сервера, необходимо дополнительно настроить соединение:

- Зайти в пункт меню «Настройки».

- Выбрать подпункт «Соединение с Интернет».

- В появившейся форме отменить опцию «Выходить в интернет, используя прокси-сервер» и прописать ІР-адрес прокси-сервера и данные порта.

Видео: открытие демосчета

В видеоролике представлен обзор регистрации демосчета. Снято пользователем Вадим Атрощенко.

Основные правила установки «квика»

Установка «квик» Сбербанк не займет много времени у того, кто

- является уверенным пользователем ПК (имеет опыт по установке программ, работает с интернетом);

- знаком с правилами игры на биржах;

- приблизительно знает суть и назначение программы Сбербанк квик.

Для того, чтобы установка «квик» Сбербанк была выполнена правильно, следует произвести ряд действий.

- Вы должны убедиться, что компьютер имеет устойчивый сигнал подключения к интернету;

- Можно в любой поисковой системе скачать квик Сбербанк. Это специальная программа (или приложение).

- Зайдя в программу, необходимо зарегистрироваться в демо-версии:

- заполнить анкету на сайте www.quick.ru;

- проверить электронную почту, на которую пришло сообщение, содержащее логин и пароль для входа в систему «квик»;

- установить подключение Quick к обучающему серверу (там есть все подсказки – вам даже не нужно вникать во все эти термины);

Внимание! Иногда интернет на компьютере распределяется в прокси-сервер, иногда нет. Если не получается подключиться, то необходимо для начала настроить правильную работу получения интернета с прокси-сервера

- Заходите в настройки, затем «Соединение с интернетом», ставите галочку в нужном окне, отмечая свое согласие на вход в интернет с прокси-сервера.

- Подгружаете ключи, которые пришли на электронную почту. Копируете их в папку с программой Quick.

- В течение суток на ту же электронную почту придет сообщение о Вашей успешной авторизации. Попробуйте войти в программу, используя логин и пароль.

Итак, ваш демо-счет открыт, и вы готовы для игр на бирже.

Если эти советы не дали ожидаемого результат по установке, вы можете найти в интернете руководство пользователя удаленного рабочего места Квик. Там же будет находиться инструкция в сжатом, но понятном виде, написанная на простом языке. Также чрезвычайно полезно не лениться и посмотреть видео-курс. Там Вы подробно увидите, на какие кнопки кликать при скачивании и установке программы Quick-junior на свой компьютер, тем более, что каждое действие на видео комментируется голосовыми подсказками.