Кредитное плечо на бирже: маржинальная торговля, трейдинг на бирже для начинающих

Содержание:

- Когда используется маржинальное кредитование?

- Контрольные вопросы

- Маржинальная торговля — удобный инструмент для трейдеров и инвесторов

- Используемое плечо: загрузка депозита

- Что еще почитать

- На каких условиях выдают деньги в долг

- Как не потерять деньги при торговле с кредитным плечом

- Как использовать кредитное плечо в торговле на рынке форекс

- Как влияет кредитное плечо на результат торговли

- Кредитное плечо: опасность и перспектива

Когда используется маржинальное кредитование?

Проведение торговых операций на фондовом рынке с привлечением заемных средств, так называемая маржинальная торговля, упростили выход на биржу физических лиц. Открыв онлайн брокерский счет, можно начинать заключать сделки с ценными бумагами, даже не имея солидного капитала. Ведь кредитное плечо предоставляют сейчас практически все брокеры.

К сожалению, не имея достаточного резерва собственных активов, трудно получить приличную прибыль. Минимальный первоначальный портфель акций – это не только небольшой риск, но и незначительная прибыль.

В качестве тренировки и для оттачивания механизма использования биржевых инструментов, такие сделки могут быть и полезны. А затем появляется желание реально заработать… Используя возможности, которые предоставляет маржинальная торговля.

Покупка одной-двух акций на 1000 рублей, даже при 50 % росте котировки, принесет 500 рублей. Вроде бы и много, но такой рост достигается чаще всего не через полгода, а через год-два. Именно в таких случаях, когда ощущается явная нехватка активов для заключения сделок на бирже, предлагается кредитное плечо брокера:

- инвестор получает заемные средства у брокера для совершения операции;

- от клиента, при этом, требуется оставить залог для обеспечения кредита – так называемая маржа (акции, деньги, иные активы);

- трейдер может проводить операции, фактически не обладая необходимыми активами, дополнительно не пополняя свой брокерский счет личными финансами.

С одной стороны, частным инвесторам, намеревающимся зарабатывать на долгосрочном инвестировании в устойчиво растущие акции, не рекомендуется привлекать для этого заемные средства. Придется ведь их возвращать, да еще и с процентами.

С другой стороны, именно маржинальная торговля с кредитным плечом на бирже часто бывает единственно правильным решением. Если котировка ценных бумаг «на данный момент» очень привлекательная и обещает дальнейший рост, а «своих» денег пока недостаточно, даже опытный брокер порекомендует использовать маржинальное кредитование.

Инвестор может открыть позиции с привлечением заемных средств для приобретения акций, которые сулят хорошие дивиденды. Полученный за счет этого доход, часто позволяет и проценты заплатить, и сам кредит вернуть брокеру.

Если на биржах доминируют «бычьи тренды», котировка акций растет, то инвестор, получив от брокера кредитное плечо, просто покупает их. А затем, когда котировка достигает определенного уровня, ценные бумаги продаются. Такие сделки, с использованием кредита от брокера, приносят гораздо больший доход, нежели проводимые только на собственный капитал торговые операции.

Правда, еще раз напоминаю, что при внезапном повороте рынка, открытая по кредитному плечу, позиция становится убыточной. А это грозит гораздо большим ущербом, чем при использовании собственных средств. Можно поймать Маржин-колл.

Контрольные вопросы

Вот как я применяю всё вышеизложенное на практике.

Необходимо получить ответы на следующие вопросы (привожу вымышленный пример длинной позиции пары XBT/USD с бессрочным свопом на BitMEX):

- Каков мой капитал? $1000

- Какой частью капитала я готов рискнуть? 3%

- Какова сумма риска? $1000 × 0,03 = $30

- Какова цена входа? $6500

- Каков мой стоп-лосс? $6400

- Каково расстояние от моего стоп-лосса до цены входа? 1,54%

- Каков мой размер позиции? Размер позиции = сумма риска / расстояние до стопа = 30/0,0154 = 1,948 единицы

- Использую калькулятор цены закрытия BitMEX и узнаю, произойдёт ли мой стоп-лосс раньше, чем закрытие. Ответ должен быть положительным.

Маржинальная торговля — удобный инструмент для трейдеров и инвесторов

Стоит ли пользоваться маржинальной торговлей? В чём она может быть удобна? Давайте перечислим варианты, где она превращается в удобный инструмент трейдера.

6.1. Трейдинг внутри дня

Можно зарабатывать на трейдинге внутри, при этом имея стабильный доход от облигаций. Как это сделать?

Например, купили ОФЗ на 1 млн рублей. В таком случае можно торговать внутри дня бесплатно (платим только за торговый оборот) на сумму около 5-10 млн рублей.

Если вы успешно можете торговать, то можно неплохо заработать практически бесплатно. Ведь основная сумма лежит надёжно под проценты. Но риски потерять часть денег от трейдинга мы берём на себя.

Помните: 95% трейдеров внутри дня теряют деньги на бирже. При этом из-за самих себя. Только небольшая часть людей способна делать деньги каждый день.

6.2. Открытие коротких позиций

Только заёмные средства позволяют открывать позиции шорт. Поскольку мы не можем продавать то, чего у нас нет в портфеле. Короткие позиции активно используются спекулянтами для совершения сделок.

Поскольку акции склонны к росту, то открывать короткие позиции лучше уже более опытным трейдерам. И это делается на короткие промежутки времени.

Примечание

У большинства фондовых брокеров комиссия за перенос на ночь коротких позиций немного меньше, чем длинных.

6.3. Возможность совершать опережающие покупки

Здесь возможно несколько вариантов.

1 Инвестор знает, что вечером пополнит брокерский счёт. Акции и облигации растут. Чтобы не ждать вечера, можно купить их с самого утра. Таким образом, маржинальная торговля позволяет инвестору решать стоит ему ждать поступления денег или же купить сразу.

Причём за такую возможность использования заёмных средств ничего платить не надо, поскольку кредитное плечо в течении дня даётся без процентов.

2 Покупка на опережение. Инвестор знает, что пополнит брокерский счёт в течении ближайшего времени, на текущий момент фондовый рынок сильно упал (пусть на 5%). Тогда можно купить на просадке прямо сейчас. Маржинальная торговля стоит не так дорого, за несколько дней это почти ничего не будет стоить. К этому времени рынок может восстановится на 2-3%. Поэтому имеет смысл пользоваться удачными моментами для входа в рынок, чем ждать несколько дней пополнения.

Конечно, никто не знает отрастёт ли рынок через несколько дней. Поэтому речь идёт о гибкости, которое даёт маржинальная торговля. То есть возможность купить есть, а воспользоваться ей или нет решает уже каждый сам.

3 Дивидендный гэп. Например, после закрытия реестра акция открывается минус 7%. Можно сразу реинвестировать будущие поступления по дивидендам в акцию. Как показывает история, в момент прихода дивидендов акция обычно уже закрывает часть гэпа. Если инвестор не купил бы заранее, то пропустил бы возможность выгодно купить.

В данном случае можно сыграть на опережение.

6.4. Распределение активов

Пусть инвестор решил провести ребалансировку портфель. Он решил продать акции компании «А» и купить подешевевшие акции «Б». Чтобы не ждать продажу акций «А», он может заранее выставить заявку на покупку компании «Б». Таким образом, можно делать сразу два действия: покупать один актив и продавать другой.

6.5. Рычаг для увеличения заработка

Если трейдер может успешно торговать, то использование заёмных средств улучшит его показания. Поэтому можно сказать, что маржинальная торговля позволяет больше зарабатывать. Но не забываем, что в случае неудачи потери будут также больше.

6.6. Инструмент для хеджирование рисков

Маржинальная торговля позволяет хеджировать риски. Вспомним, что означает термин хеджирования: это уменьшение риска за счёт открытие противоположных позиций по финансовым инструментам.

Рассмотрим примеры, как инвестор может снизить риски и при это заработать:

- На текущую ситуацию есть очевидно слабая акция и есть сильная. Можно взять с плечом крупних акций в лонг, а слабых в шорт. Таким образом, куда бы не пошел рынок инвестор будет зарабатывать;

- Большой спред между депозитарными расписками в Лондоне и на Московской бирже.;

- Покупка ETF на индекс Московской биржи (TMOS, VTBX, SBMX) и шорт акции, которая не растёт;

Опять повторимся: маржинальная торговля даёт возможности, а как ими распоряжаться решает инвестор. Хеджирование также несёт определённые риски, хотя должна их снижать. Но в каких-то неблагоприятных моментах может лишь усугубить ситуацию.

6.7. Возможность взять кредит

Если инвестор уверен в росте фондового рынка или каких-то отдельных акций, то вместо того, чтобы брать в банке кредит, гораздо проще взять его у брокера. Не надо ничего не подписывать, не ждать. Просто покупаете столько ценных бумаг, сколько планируете, а потом продаёте. В итоге это избавляет от лишних походов в банк, бумажной волокиты.

Используемое плечо: загрузка депозита

Торгуя на Форекс, трейдеры предпочитают использовать часть доступного кредитного плеча, чтобы не рисковать всеми имеющимися средствами. Чтобы оценить уровень рискованности торговли с использованием кредитного плеча, применяют термин «загрузка депозита».

Он рассчитывается по формуле:

Маржей называется сумма залога, который должен быть на счету трейдера по открытой сделке. Средства – это сумма на счету торговца с учетом текущего результата открытых позиций.

Загрузку депозита определяют в процентах, значение демонстрирует уровень агрессивности торговли. Когда показатель доходит до 100%, это говорит о том, что трейдер использует все свои средства в виде залога и открывать сделки более не может. И если уже открытые сделки окажутся убыточными, торговец просто сольет весь депозит.

Загрузка депозита и стиль торговли:

Загрузка депозита и стиль торговли:

- Менее 10% — консервативный стиль.

- 10%-30% — риск умеренный.

- Более 30% — риск высокий.

Не актуальны такие расчеты лишь для скальперских стратегий – там даже 100% загрузка не означает большие убытки, так как на расстоянии в 10-20 пунктов расставляются стопы.

Исследуемый показатель обладает одним недостатком – для одной и той же сделки при условии разного кредитного плеча маржа сильно отличается: так, для 1:20 загрузка в 50% означает то же самое, что для 1:500 показатель в 2.5% возможного плеча.

В связи с этим часто применяют термин «используемое кредитное плечо» — чем оно выше, тем больше открытых сделок в отношении суммы депозита есть на счете.

Формула расчета:

Стоимость ордеров представляет собой сумму купленной/проданной валюты (к примеру, стоимость ордера 1 лот по EUR/USD равна 100000 евро). И рассчитанное используемое кредитное плечо получится одинаковым при разном размере плеча – так считать удобнее.

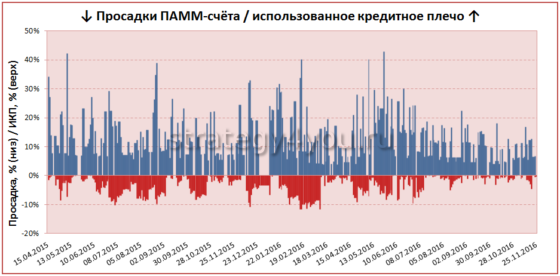

Так, у компании Alpari можно найти интересный график – тут зеленые столбцы обозначают увеличение ИКП, а красные – уменьшение. Длинные столбцы демонстрируют открытия/закрытия сделок. Какую информацию можно увидеть: , длительность их удерживания, вероятность использования токсичных торговых техник.

Получается, что чем более активно использует трейдер кредитное плечо, тем более высокими будут торговые риски и соответствующе повышаются потери.

Что еще почитать

Прочитайте мою статью «Можно ли заработать на трейдинге». Я привожу там (как мне кажется) убедительные аргументы.

Если моя статья вас не убедит, давайте сделаем так. Вот моя подборка с курсами по трейдингу, я описал в ней очень много полностью бесплатных программ. Изучите их все и попробуйте торговать на демо-счетах. Если вы на демо-счете в течение 2-3 лет будете получать стабильную прибыль – я возьму все свои слова обратно. Хотя, наверное, 2-3 года – недостаточный срок… Но пусть для начала будет такой.

Если вы читаете эту статью, потому что хотите стать богатым, мой вам совет – инвестируйте. Инвестиции – это не то же самое, что спекуляции.

Если вам нечего инвестировать – начните работать удаленно и создавать капитал. Вот подборки с курсами на эту тему, там есть и бесплатные материалы:

- Курсы по удаленной работе.

- Курсы для мам в декрете.

- Обучение дизайну.

- Обучение копирайтингу.

- Подборки курсов по маркетингу.

- Подборки учебных материалов по программированию.

Очень многие курсы в каждой подборке проходят на двух платформах – Нетологии и Скиллбоксе. Это онлайн-университеты с официальной лицензией на образовательную деятельность.

В Нетологии есть хороший курс по инвестированию, он называется «Личные финансы и инвестиции». Я вам очень его рекомендую. Я сам его смотрел, но в более ранней версии, когда курс был сильно сжат. Сейчас это достаточно обширная программа, где рассказывается про все финансовые инструменты, в которые можно вкладывать деньги, и про то, как это делать правильно.

Курс поделен на блоки, в каждом блоке есть несколько видеороликов. Вы смотрите эти видео, проходите небольшой тест после каждого, выполняете практико-ориентированное дз и отправляете преподавателю «отчет». Он проверяет и открывает вам доступ к следующему занятию.

Если у вас нет денег на курс – вот бесплатные электронные книжки по инвестициям. Скачайте их и прочитайте. Они небольшие, читаются очень легко.

- Как стать финансово независимым через 1 год. Год – вполне достаточный срок для того, чтобы выйти на уровень финансовой независимости. Не свободы, но уже независимости. Главное – знать, что делать.

- 5 способов эффективно вложить 1000+ рублей. Замечательное пособие для тех, у кого пока нет больших капиталов для инвестирования. Авторы рассказывают о том, как вкладывать небольшие суммы и делать это правильно, чтобы гарантированно получать доход.

- 6 шагов к финансовой безопасности. О том, что нужно предпринять в своей жизни для достижения финансовой независимости. В чем-то книга напоминает первый материал, но автор другой, подходы тоже другие.

Если книги вам понравятся – вот еще два вебинара от того же проекта.

- Как и куда инвестировать в 2021 году. Здесь рассматриваются все возможные способы инвестирования с учетом текущей рыночной ситуации и тех рамок, которые накладывает пандемия.

- Пассивный доход на автомате 2021. На этом вебинаре вас ждет не теория, а практика. Вы регистрируетесь на вебинар и в течение десяти дней делаете свои первые инвестиции под руководством наставников.

Еще есть неплохие вебинары по инвестированию в банке Ак Барс. Я не знаю, где смотреть сами вебинары, почему-то нигде не вижу информации об этом, но записи уже прошедших эфиров есть на ютуб-канале банка. Вот пример одной такой записи, можете ее запустить прямо тут.

Надеюсь, что-то из перечисленного вас обязательно зацепит.

На каких условиях выдают деньги в долг

Прежде чем начать свой путь к успеху вы должны уяснить одну простую истину, что средства выдаются при условии:

- возврата;

- под проценты;

- под залог.

Под возвратом все ясно. Если вы получили 500 000 в долг, то должны их вернуть. Сроки возврата оговариваются между сторонами и прописываются в специальном соглашении, которое заключается в режиме реального времени.

Что касается залога, то это не имущество в собственности, а будущая ваша прибыль. После предоставления денег в долг брокер будет контролировать вашу деятельность. Его цель – чтобы вернуть собственные средства с учетом запланированной прибыли.

Как только трейдер получает доход благодаря кредитному плечу, брокер может запросить или сам автоматически продать лот и вернуть средства.

Самое интересное – это проценты. Каждый брокер сам устанавливает его размер. Как показывает практика, его размер находится в диапазоне 15-20% годовых.

Как видите, сумма внушительная, однако все же ниже ставки по потребительским кредитам, которые можно оформить по одному паспорту. Получается, выгоднее получить средства у брокера, чем кредитора.

Как не потерять деньги при торговле с кредитным плечом

Я хочу дать вам несколько советов, которые помогут не лишиться всех вложенных денег. Они особенно актуальны для новичков, которые делают первые шаги в трейдинге.

Делайте расчеты. Вам нужно научиться видео взаимосвязь между маржей и лотом и понимать их соотношение с размером кредитного плеча. Я скоро напишу про них отдельные тексты, где все разберу с примерами и скринами графиков. Научившись делать расчеты, вы будете легко определять максимально возможные размеры прибыли и убытка.

Ограничивайте возможные убытки. Когда вы открываете сделку вам надо сразу ставить на нее «защитные приказы» – чтобы она автоматически закрывалась при достижении определенного уровня прибыли или убытка.

Предположим, вы купили американскую валюту в расчете на ее рост, но она вдруг начинает падать. Вы должны определить цену, при которой однозначно продадите все купленные доллары. И поставить на эту цену Стоп Лосс – торговый приказ на закрытие убыточной сделки. Брокер закроет сделку по Стоп Лоссу, даже если вас не будет перед компьютером.

Вовремя фиксируйте прибыль. Открывая сделку, определите, на каком уровне вы закроете ее с прибылью. Это обязательно нужно делать, потому что рынки не могут вечно расти, рано или поздно начнется движение в обратном направлении, ваша прибыль начнет уменьшаться.

Чтобы сделка автоматически закрылась с прибылью, нужно всегда выставлять Тейк Профит – торговый приказ на закрытие прибыльной сделки. Если он поставлен, брокер также автоматически закроет сделку, даже если вы не за компьютером.

Соблюдайте правила управления капиталом. Есть разные правила мани-менеджмента, то есть управления деньгами, которые у вас на счете. Одно из них – риск в каждой сделке не должен превышать 2 % от общей суммы вложений.

То есть когда вы открываете сделку и определяете по ней максимально возможный убыток (ставите Стоп Лосс), этот убыток не должен превышать 2 % от депозита. Если на счете 100 рублей, максимальный риск в одной сделке – 2 рубля.

Правильно выбирайте инструменты для торговли. Вы должны «знать зверя в лицо» и изучать каждый финансовый инструмент, прежде чем торговать им. Потому что у любого торгуемого актива есть свои особенности в ценовом движении.

Когда трейдер-новичок приходит на валютный рынок, ему кажется, что все графики валютных пар выглядят одинаково. Потом он начинает понимать, что, например, австралийский и новозеландский доллары в паре с американским долларом меняются в цене достаточно спокойно, а вот фунт стерлингов наоборот способен на очень резкие движения. И при торговле фунтом с большим кредитным плечом риск потерять деньги, соответственно, выше. Или что валютная пара EUR/USD (евро и американский доллар) хорошо поддается техническому анализу, а CHF/USD (швейцарский франк и американский доллар) – нет. Во всех этих деталях обязательно нужно разобраться.

Не торгуйте на новостях. Когда выходят важные новости, рынок может резко пойти вверх или вниз. Многие трейдеры пытаются «поймать» эти движения, чтобы сразу заработать крупную сумму. Но торговля на новостях – очень рискованный стиль трейдинга, потому что цены за несколько секунд до выхода новости совершают резкие скачки. С большим плечом можно за пару минут лишиться всех денег – вылететь с рынка по маржин коллу. Кроме этого бывают ситуации, когда цены, вопреки новостям, меняются не так, как прогнозировал трейдер, вместо ожидаемого роста наблюдается спад.

Чтобы зарабатывать на выходе новостей, есть специальные стратегии, я расскажу о них в отдельной статье.

Итак, мы разобрали понятие кредитного плеча, преимущества и недостатки его использования. Надеюсь, статья была вам полезна.

Как использовать кредитное плечо в торговле на рынке форекс

Так или иначе, но к применению кредитного плеча на финансовых рынках нужно подходить максимально осторожно и ответственно. Большие показатели кредитного плеча могут в результате привести к риску больших потерь депозита

Также огромное значение играет и торговая стратегия, которую требуется разработать, если по каким-либо причинам ее до сих пор нет. Стоит определиться сразу и с той суммой, к потере которой трейдер будет готов в ситуации неудачи и невезения. Требуется употреблять кредитное плечо именно для того, чтобы получить доход, а не понести убытки. Это и логично, ведь никто не хочет тратить своё время впустую, при этом теряя собственные финансы. Но как же создать комфортные условия для привлечения прибыли? Многие новички сравнивают форекс с игрой в рулетку. Но это далеко не так. Ведь форекс считается неплохой возможностью заработать деньги, но и применять эту возможность необходимо грамотно. Смотря на ситуацию реалистично, требуется понять, что заработать миллион при начальном вкладе в размере двухсот долларов не удастся ни при каких обстоятельствах. Агрессивный план торговли в совокупности с употреблением кредитного плеча может существенно помочь в заработке. Но для этого нужно понимать, что данный вид торговли предусматривает множество личностных качеств (упорство, эмоциональная стойкость, критичное мышление и прочее), которые дадут реальный толчок вашим начинаниям. Не стоит доверять и распространенным на сегодняшний день преподавателям, которые сами никогда не занимались торговлей на рынке форекс. Доход здесь будет зависеть только от вас, а значит, и рассчитывать следует именно на себя.

Чтобы торговать на форекс, экономическое образование не является важным фактором. Вполне достаточно обладания здравым рассудком и стимулом к заработку, а также освоить знания технического анализа рынка, психологии трейдинга и риск-менеджмента.

Так как же все же правильно применить кредитное плечо во время торговли на бирже форекс? Большие позиции необходимо открывать только при использовании стоп лосса. Если его не применять, то такое действие может привести к убыткам и даже потери всего депозита. Следует строго придерживаться выбранной торговой стратегии, используя риск-менеджмент.

Нужно учесть и помнить такие особенности:

- Брокер бесплатно выдает трейдерам кредитное плечо;

- Риск при торговле на бирже при использовании кредитного плеча будет увеличен. Поэтому существует необходимость научиться риск-менеджменту.

- Потерять денежные средства в сумме большей, чем та, которая находится на депозите, попросту невозможно.

Как влияет кредитное плечо на результат торговли

В предыдущем разделе мы разобрались с тем, что происходит при торговле с использованием плеча. Теперь сравним, как его величина влияет на результат в одних и тех же условиях. Размер левериджа влияет на залог, а значит определяет нагрузку на депозит.

Для удобства расчетов считаем, что работа ведется с USDJPY и объем лота составляет ровно $100 000. Stop Out пример равным 30%, для стодолларового депозита лот равен 0,2, а для капитала в $2000 – 1,0.

| Депозит $100 | Депозит $2000 | |||

|---|---|---|---|---|

| Плечо | 1:100 | 1:500 | 1:100 | 1:500 |

| Объем контракта, $ | 10 000 | 50 000 | ||

| Залог (маржа), $ | 40 | 8 | 200 | 40 |

| При каком балансе произойдет Stop Out, $ | 12 | 2.4 | 60 | 12 |

| Убыток в пунктах до принудительного закрытия сделок | 49.16 | 54.52 | 216.76 | 222.12 |

Внимание обратить нужно на величину маржи, большее плечо требует меньшего залога. Это дает больше пространства для маневра

Свободная маржа увеличивается при росте кредитного плеча, для торговых тактик, предусматривающих высокую загрузку депозита, это может быть критически важно

На рисунке выше – пример для депозита в $100, для $2000 картина аналогичная. Думаю, влияние кредитного плеча на торговлю стало понятнее после этого.

В случае с фондовым рынком ситуация схожая, только маржинальная торговля на фондовой бирже ведется с меньшим левериджем. Обычно это числа в пределах 1 к 10, а то и ниже.

Если бы вы торговали на американской площадке, то 1 лот включал бы 100 акций Apple. При работе только на свои деньги для покупки лота понадобилось бы $19 655. Но плечо 1 к 5 снижает требуемую сумму до $3931. Принцип работы тот же, что и на рынке Форекс, но если на Forex соотношение собственных и заемных денег доходит до 1:100, 1:500 и выше, то на фондовом рынке 1:10-1:20 уже считается большим левериджем.

Кредитное плечо: опасность и перспектива

Мало кто из трейдеров, особенно начинающих, разбирается в понятии кредитного плеча. По своему опыту могу сказать, что и для меня, когда-то новичка в трейдинге, тема эта была не из легких. Я много изучала этот вопрос и сейчас попытаюсь простым языком изложить суть и назначение кредитного плеча.

Итак, кредитное плечо на Форекс — это ирреальные средства, которые предоставляет нам брокерская компания. Подчеркну слово «ирреальные» — это значит, что брокер не дает нам настоящие деньги, а лишь с помощью специального рычага позволяет оперировать большим объемом средств, чем мы могли бы себе позволить. Скажем, плечо 1:100 предполагает, что мы можем купить в 100 раз больше единиц акций, валют или сырья. Плечи могут быть разными: от 1:10 до 1:1000, и даже больше. Для малых депозитов предлагаются большие плечи, для крупных денег — малые.

500 (депозит) / 100 USD (цена одной облигации) = 5 (облигаций).

На большее количество у нас просто не хватило бы денег. А с плечом 1:100 мы можем купить в 100 раз больше облигаций, имея на счете все те же 500 USD, т. е. 500 облигаций. Если бы в нашем примере котировка пошла в нужном нам направлении, и стоимость облигации выросла на 1 USD, то с каждой облигации мы получили бы по 1 USD прибыли.

Торгуя без кредитного плеча:

5 (облигации) х 1 (USD) = 5 USD (прирост к депозиту). Итого депозит на счете станет 500 + 5 = 505 USD.

Торгуя с кредитным плечом 1:100:

500 (облигации) х 1 (USD) = 500 USD (прирост к депозиту). Итого депозит на счете станет 500 + 500 = 1 000 USD.

Как видите, преимущество использования кредитного плеча очевидно. Но давайте рассмотрим оборотную сторону медали. Предположим, мы ошиблись с прогнозом, и цена пошла против нас, стоимость облигаций упала на 1 USD и стала стоить 99 USD за штуку. В этом случае с каждой облигации мы бы потеряли по 1 USD.

При торговле без кредитного плеча:

5 (облигации) х 1 (USD) = 5 USD (убыток). Наш депозит уменьшился бы на 5 USD и составил 500 – 5 = 495 USD.

Торгуя с кредитным плечом 1:100:

Вот так, используя в сделке весь депозит, при установленном кредитном плече 1:100 мы благополучно обнулили бы свой счет при падении цены всего на 1 USD и потеряли бы лишь небольшую его часть, торгуя без плеча, но при благополучном раскладе могли бы существенно увеличить депозит.

Вывод: с одной стороны, большое кредитное плечо — это возможность хорошо заработать, с другой — можно быстро потерять все. Как же быть? Есть два способа одновременно уменьшить риски и повысить потенциальную прибыль от торговли.

Во-первых, какое бы плечо вы ни выбрали, не торгуйте на весь депозит. В идеале на каждую сделку должно приходиться 1-2% от депозита.

Во-вторых, ставьте уровни Stop Loss, это значительно снизит риски. Также величина кредитного плеча отвечает за общий объем открытых позиций, поскольку тут задействуется маржа (средства, которые являются залогом на случай убытка). Чем выше плечо, тем меньше залог и тем большим объемом вы можете оперировать. Если при торговле с плечом 1:1 маржа (залог) будет равна 100 USD, то при плече 1:100 в 100 раз меньше, т. е. 1 USD. Соответственно, с плечом 1:100 на счете будет больше свободных средств, которыми мы можем оперировать. При большем залоге (меньшем плече) в случае превышения лимита залоговых средств сделки будут автоматически закрываться, и вы не сможете торговать большим объемом, что дополнительно подстрахует ваш депозит.

Подведем итоги: кредитное плечо дает преимущество совершать сделки объемом, в десятки, сотни, а то и тысячи раз превышающим наши собственные средства. При умелом подходе к применению кредитного плеча увеличивается прибыль от торговли и уменьшается риск быстрой потери депозита. Главное — торговать с умом и не забывать про подводные камни.

Брокеры с бонусами за регистрацию:

-

BINARIUM

Старейший брокер по бинарным опционам. Огромный раздел по обучению.

-

FinMax

Бонусы для новых трейдеров, сигналы, стратегии и быстрый вывод заработанных денег!