Кто такой квалифицированный инвестор и как им стать

Содержание:

- Для чего существует разделение между инвесторами?

- Комментарии по поводу изменений

- Можно ли обойтись без статуса

- Куда можно инвестировать?

- Привилегии квалифицированного инвестора

- Преимущества и недостатки инвестирования

- Критерии квалифицированного инвестора в России

- Как обойти ограничение и покупать все виды активов

- Ограничения

- Выводы: что изменится на фондовом рынке после категорирования

- Заключение

Для чего существует разделение между инвесторами?

Первоначальная идея разделения всех инвесторов на квалифицированных и остальных была реализована с целью защитить большую часть населения от всевозможных финансовых инструментов повышенной сложности, которые предусматривают повышенный риск. Для принятия правильного решения об инвестировании в сложные ценные бумаги, финансовые услуги и инструменты, необходимо обладать специальными навыками и комплексом знаний, которые позволят оценить возможные риски, существенные и значимые условия инвестирования, ликвидность проекта и сроки его окупаемости. Наличие таких необходимых знаний, благодаря которым принимаются осмысленные и сложные инвестиционные решения, закрепляются статусом квалифицированных инвесторов.

На практике все выглядит аналогично: если обычные граждане, которые являются инвесторами, собираются вкладывать свои средства в определенные сферы, государственным долгом является предупреждать людей касательно вкладов в отрасли и сферы, предусматривающие высокие возможности убытков, рискованные схемы, устанавливает определенные тарифы, ставки и определяет порядок осуществления расчетов.

Квалифицированный инвестор уже не нуждается в столь жестком правовом регулировании. Считается (и обоснованно), что если инвестор имеет квалификацию, то ему известно про все возможные риски, он в состоянии самостоятельно разобраться с существующими схемами прибыли и сделать правильное решение на основе собственных оценок.

Во всем мире (в том числе и в отечественных странах) намного меньше откровенно рискованных схем, которые предусматривают в себе элементы обмана и мошенничества. Общее количество квалифицированных инвесторов значительно меньше, чем обычных, а их самих очень сложно обмануть, поэтому для большинства мошенников данный сегмент является убыточным по своей натуре. Но при этом существуют и обычные, коммерческие риски, которые должен учитывать инвестор при собственных капиталовложениях. Можно сделать вывод, что получение квалификационного статуса для большинства юридических и физических лиц является положительным моментом ввиду предоставления больших возможностей.

Комментарии по поводу изменений

Изменения в законодательстве о категориях инвесторов получили различные отзывы, некоторые из которых приведены ниже.

Мнение главы Госдумы по фин. рынку А. Аксакова:

«Профессиональные участники зачастую намеренно вводят в заблуждение граждан, пользуясь их незнанием законов биржевого рынка, говоря им, что данный актив позволит заработать большой доход. Хотя физ. лицо с той же вероятностью рискует все потерять».

Президент холдинга «Финам» Владислав Кочетков считает, что

«Новый закон ограничивает возможности для частных лиц на российской бирже и увеличивает уровень недобросовестной конкуренции».

Заместитель генерального директора «Открытие Брокер» А. Салащенко также высказался о новом законе о квалификации инвесторов:

«Очень важно, чтобы регулятор и профессиональное сообщество пришли к единому мнению в вопросах разработки тестов для различных видов активов и установления критериев оценки успешной сдачи тестирования».

Президент Национальной финансовой ассоциации Василий Заблоцкий:

«Принципы определения квалификации для инвестора остаются прежними. Вся суть изменений в ограничении определенных видов сделок для неквалифицированных инвесторов без прохождения специального тестирования. НФА уже разработала приблизительные тесты по каждому виду актива».

Мое мнение

Закон по отношению к неквалифицированным инвесторам выглядит как компромисс законодателей с индустрией, сдвинутый в сторону индустрии. Наилучшее описание: «нельзя, но если хочется, то можно». Т.е. с одной стороны неопытный участник рынка будет формально защищен от инструментов с высоким риском, но с другой обойти ограничения видимо будет нетрудно. К тому же стоит ожидать лояльного отношения брокера вплоть до конкретной помощи в прохождении теста — сделки клиента в его интересах.

Плюсом выглядит то, что законодатели не стали препятствовать россиянам открывать зарубежные брокерские счета, ограничившись более строгой отчетностью по ним. В результате российский инвестор может как покупать биржевые ПИФы и ряд ETF на Московской бирже через российских посредников, так и идти за более широким набором биржевых фондов к иностранному брокеру. В целом закон кажется мне вполне разумным, поскольку ответственность за финансовое образование в первую очередь лежит на самом инвесторе, а не на ком-то еще.

Можно ли обойтись без статуса

Рядовых инвесторов с небольшими вложениями могут заинтересовать далеко не все преимущества, доступные квалифицированным игрокам рынка.

Для большинства доступных на российских биржах инструментов вполне достаточно, а рискованные активы им объективно ни к чему.

В начале статьи я уже упомянул о том, что уже больше года Госдума обсуждает реформу инвестиций граждан на бирже. Планируется на законодательном уровне ввести понятие неквалифицированного инвестора и устраивать клиентам брокерских компаний тестирование на получение статуса КИ.

Планируется, что закон вступит в силу с 1 апреля 2022 года. Требований для присвоения статуса неквалифицированного инвестора не будет, но в то же время им будет разрешено покупать только защищенные активы, в том числе:

- Акции российских эмитентов, представленные на бирже.

- Простые российские облигации.

- ОФЗ (облигации федерального займа).

- Паи ПИФов.

- Наиболее надежные иностранные облигации.

- Иностранные бумаги, входящие в индексные фонды, перечень которых утвердит ЦБ.

Многие рассматривают такое нововведение не как защиту от угрозы потерь, а как ограничение права выбора инструментов для вложений. Это приведет к тому, что многие популярные иностранные бумаги и внебиржевые срочные продукты станут недоступны инвесторам, что в свою очередь может способствовать их оттоку к зарубежным брокерам.

Доступ к «запрещенным» инструментам участники рынка смогут получить только после прохождение специального тестирования.

Его формат еще не разработан, но, как описывает законопроект, вопросы должны быть составлены таким образом, чтобы ответы на них помогли оценить знания и опыт клиента, а также свидетельствовать о том, что инвестор здраво оценивает риски и свою ответственность за совершаемые сделки.

Куда можно инвестировать?

куда можно вложить деньги и получить прибыль без риска

- Банковские депозиты. В рублях обеспечивают доходность в лучшем случае на уровне инфляции. Поэтому подходят лишь для сохранения капитала или накопления денег перед вложением в более эффективные инструменты;

- Драгоценные металлы. Вложения в золото могут быть лишь долгосрочными. Крупные страны в последние годы активно пополняют свои запасы, что вызывает снижение его цены. Можно предположить, что курс актива стабилизируется через 10–12 лет;

- Иностранная валюта. Инвестор может заработать, своевременно обменивая одну валюту на другую. Вклады в долларах США или евро обеспечивают высокий доход, а счёта в фунтах стерлингов или швейцарских франках — безопасность;

- Недвижимость. Есть множество способов, как стать инвестором недвижимости: можно купить её и ждать повышения цены, отремонтировать и сдать в аренду. Также выгодно приобретать квартиры в начале строительства, когда они на 50% дешевле;

- Акции. Приносят доход как при выплате дивидендов, так и в результате повышения цены. В первом случае нужно искать компании с хорошей историей начислений, а во втором — предприятия с высоким потенциалом развития;

- Облигации. Считаются одним из надёжных инструментов с относительно небольшой доходностью. Выпущенные государством или крупными корпорациями бумаги можно использовать для хранения капитала или снижения уровня риска в портфеле;

- Паевые фонды. Являются формой доверительного управления. ПИФы инвестируют средства вкладчиков в те же акции, облигации, биржевые активы и недвижимость, а по истечении периода распределяют прибыль между владельцами паев;

- Акции ETF. Выпускаются на биржи ETF-фондами. По сути, представляют собой актив, структура которого повторяет один из основных биржевых индексов. Поэтому каждая такая акция является идеально диверсифицированным портфелем;

- Структурированные продукты. Основная цель подобных продуктов — оптимальное распределение капитала между консервативными и агрессивными инструментами для повышения доходности, но при сохранении приемлемого уровня риска;

- ПАММ-счета. Форма доверительного управления, по сути идентичная ПИФам. Но управляющий у ПАММ-счета один. Он работает исключительно со своим капиталом на бирже Forex, а брокер повторяет его сделки с деньгами вкладчиков;

- Чужой бизнес. Успешно работающее предприятие — неплохой источник дохода. Как стать инвестором компании: можно дать бизнесмену деньги или купить для него оборудование, помещения, сырье. Конечно же, необходимо заключить с ним договор;

- Свой бизнес. Конечно, создание собственного предприятия нельзя назвать пассивной формой инвестиций: придется основательно потрудиться, чтобы организовать бизнес и вывести его на рынок. Но доходность у этого инструмента — самая высокая;

- Венчурное инвестирование. Многие создатели стартапов думают о том, где и как найти инвестора для малого бизнеса. Для вкладчика это хоть и рискованно, но очень выгодно: если идея окажется удачной, заработок составит тысячи процентов;

- Р2Р-кредитование. Непосредственное кредитование других частных лиц — довольно выгодная идея: средняя ставка по таким займам составляет 0,8–1,5% в день. Найти заинтересованных клиентов можно на специальных площадках в интернете;

- Микрофинансовые организации. Предлагают ставку в два-три раза выше, чем банки по депозитам. Риск небольшой: сейчас деятельность МФО строго контролируется государством. Но порог вхождения для частных лиц начинается с 1,5 млн рублей;

- Информационные сайты. Если приобрести ресурс с интересным контентом и широкой аудиторией, можно получать доход от размещения на нем рекламы и заказных статей. Разумеется, за сайтом придется следить, но эта работа не займет много времени;

- Сообщества в соцсетях. Как и сайты, сообщества с большим количеством подписчиков приносят доход от рекламы. Также через группу можно продавать товары партнеров. Приобрести уже раскрученную группу проще всего на бирже;

- Криптовалюты. Позволяют хорошо зарабатывать благодаря высокой волатильности. Как стать инвестором криптовалюты, с чего начать? Прежде всего, следует разобраться в том, как работают электронные деньги и почему они имеют ценность;

- Искусство и антиквариат. Картины, коллекционные вещи и старинные предметы становятся с каждым годом только дороже. Но инвестировать в них непросто: нужно не только следить за модными трендами, но и уметь оценивать потенциал творений;

- Интеллектуальная собственность. Изобретателей в России много, но лишь единицы умеют зарабатывать на своих разработках. Можно покупать у авторов перспективные технологии и продавать лицензии на их использование иностранным компаниям.

Привилегии квалифицированного инвестора

Квалифицированным инвестором должен быть, без сомнения, профессионал. Следовательно, в мире инвестиций доверие к лицам, имеющим данный статус, выше. Им можно управлять более рискованными финансовыми инструментами, они не нуждаются во всесторонней защите.

Помимо этого, статус квалифицированного инвестора открывает путь к работе со многими интересными активами, ниже я немного расскажу о них.

Ценные бумаги зарубежных компаний.

И это не только акции Apple, Microsoft или Facebook. На российском фондовом рынке торгует около 300 компаний, в то время как в США их более 7 000. На данный момент без статуса КИ Российские брокеры дают доступ к 646 акциям американских и европейских компаний через биржу Санкт-Петербурга. Список доступных акций можно посмотреть на сайте биржи SpbExchange.

Рынок США охватывает около половины всего мирового фондового рынка. Кроме того, американские биржи менее политизированы, финансовый кризис не остановит рост цен так, как это случается в России. Добавьте к этому более низкие комиссии, и преимущество станет очевидным. Если интересуетесь акциями, рекомендую начать с прочтения статьи торговля акциями для новичков. В ней описаны общие принципы биржевой торговли, есть полезные советы.

Помимо трейдинга акции интересны тем, что их держатели могут получать дивиденды от компании-эмитента. Я уже делал пост о получении дивидендов с акций, советую ознакомиться и с ним тоже.

Структурные ноты

Это очень интересный актив. Представляет собой нота совокупность различных финансовых инструментов и условий, выполнение которых влияет на доходность. При этом нота может содержать в себе только один актив, но ее отличительной чертой всегда остаются условия работы.

Возьмем, к примеру, ноту, основанную на динамике роста индекса РТС (российский биржевой индекс). Потенциал доходности ноты составит 20 %, у ноты установлена защита от снижения стоимости.

И тут возможно три варианта развития событий. В случае падения значения индекса на конец расчетного периода инвестору вернутся все его вложенные средства. Если индекс вырастет в пределах 20 %, инвестор получит вложенные средства и прибыль, соответствующую проценту прироста индекса. В случае же роста индекса на более чем 20 %, инвестор сможет получить вложенные средства и сумму, составляющую некоторый заранее оговоренный процент от номинала ноты.

У брокеров данные активы идут под названием «структурные продукты». Сложный для понимания инструмент, рассчитан на инвесторов, которые мало уделяют времени своим вложенным деньгам и не вникающих в рынок. По факту идет усреднение ваших убытков, если рынок пошел вниз, и срезание прибыли, если он пошел выше прогнозируемых целей.

Депозитарные расписки АДР и ГДР

Для инвестора это возможность приобрести акции иностранных компаний, оставаясь в юрисдикции своей страны. Для этого существуют банки-депозитарии. Они приобретают ценные бумаги у компаний-эмитентов, чтобы затем выпускать и продавать депозитарные расписки различного номинала, обеспеченные этими ценными бумагами.

- АДР (Американские депозитарные расписки) выпускаются банками-депозитариями, находящимися в США.

- Глобальные депозитарные расписки (ГДР) можно получить от европейских депозитариев.

Инвестор (частное лицо или крупная компания вроде Газпрома), в данном случае является инициатором выпуска депозитарной расписки.

Еврооблигации или евробонды

Это облигации, которые выпускаю в валюте, являющейся для эмитента иностранной. Еврооблигациями их называют потому, что впервые они появились в Европе. Если компания, находясь на территории Франции, выпустит облигации в долларах, то это будут еврооблигации. А если в евро, то обычные, поскольку евро для Франции это «своя» валюта.

Для частного инвестора данный актив интересен более высокой доходностью, нежели просто банковский валютный депозит.

Зарубежные ETF-фонды.

ETF (от exchange traded fund – торгуемый на бирже фонд) по своей структуре и назначению похож на ПИФ. Каждая акция фонда содержит в себе несколько акций или иных активов, например, драгоценных металлов или индексов. Например, тикер SPY это ETF на индекс SnP 500 (500 крупнейших компаний США).

Преимущества ETF перед ПИФом — работа с текущей рыночной ценой и меньшие комиссии.

Также интерес обусловлен тем, что приобретая всего одну акцию ETF, инвестор уже диверсифицирует свои вложения. Составить инвестиционный портфель из обычных акций — куда более трудоемкое и дорогостоящее дело. У меня на блоге есть статья про ETF-фонды. В ней подробно освещается вопрос покупки акций и получения дивидендов физическими лицами.

Преимущества и недостатки инвестирования

Как и в любом другом процессе, есть своим плюсы и минусы. Их могут описать не только экономисты или финансисты с огромным опытом работы, но и сами вкладчики. Среди основных плюсов можно выделить — получение средств без непосредственного участия

Обращу внимание еще на 3 важных сильных стороны инвестирования

Плюсы вложений

| Плюсы | Особенности |

|---|---|

| Нет предела совершенству | Можно развивать количество рабочих инструментов, увеличивать доход |

| Перспективное направление | При грамотном подходе инвестирование очень прибыльное и имеет весомые перспективы дальнейшего развития |

| Защита от инфляции | Накопленный капитал работает, а не уменьшается за счет процента инфляции |

Минусы вложений

Минусы

Особенности

Связь с риском

Каждый инструмент рискован в определённой мере

Необходим стартовый капитал

Чтобы что-то вложить, надо изначально это «что-то» накопить

Инвестирование требует умений и контроля

Важно разбираться в инструментах, настроениях рынка

Критерии квалифицированного инвестора в России

Квалифицированным инвестором может быть признано как физическое лицо, так и юридическое лицо — квалифицированный институциональный инвестор. Признание лица квалифицированным инвестором может быть осуществлено по его письменному заявлению брокерами, управляющими, иными лицами, определенными законом, в случаях и в порядке, установленном федеральным органом исполнительной власти по рынку ценных бумаг.

Физическое лицо

Физическое лицо может быть признано квалифицированным инвестором, если оно отвечает любому из следующих требований.

- Общая стоимость ценных бумаг, которыми владеет это лицо, и (или) общий размер обязательств из договоров, являющихся производными финансовыми инструментами и заключенных за счет этого лица, должны составлять не менее 6 миллионов рублей.

- Имеет опыт работы в российской и (или) иностранной организации, которая совершала сделки с ценными бумагами и (или) заключала договоры, являющиеся производными финансовыми инструментами:

- не менее двух лет, если такая организация (организации) является квалифицированным инвестором в соответствии с пунктом 2 статьи 51.2 Федерального закона «О рынке ценных бумаг»;

- не менее 3 лет в иных случаях.

- Совершало сделки с ценными бумагами и (или) заключало договоры, являющиеся производными финансовыми инструментами, за последние четыре квартала в среднем не реже 10 раз в квартал, но не реже одного раза в месяц. При этом совокупная цена таких сделок (договоров) должна составлять не менее 6 миллионов рублей.

- Размер имущества, принадлежащего лицу, составляет не менее 6 миллионов рублей. При этом учитывается только следующее имущество:

- денежные средства, находящиеся на счетах и (или) во вкладах (депозитах), открытых в кредитных организациях в соответствии с нормативными актами Банка России, и (или) в иностранных банках, с местом учреждения в государствах, указанных в подпунктах 1 и 2 пункта 2 статьи 51.1 Федерального закона «О рынке ценных бумаг», и суммы начисленных процентов;

- требования к кредитной организации выплатить денежный эквивалент драгоценного металла по учетной цене соответствующего драгоценного металла;

- ценные бумаги, в том числе переданные физическим лицом в доверительное управление.

Имеет высшее экономическое образование, подтвержденное документом государственного образца Российской Федерации о высшем образовании, выданным образовательной организацией высшего профессионального образования, которое на момент выдачи указанного документа осуществляло аттестацию граждан в сфере профессиональной деятельности на рынке ценных бумаг, или любой из следующих аттестатов и сертификатов: квалификационный аттестат специалиста финансового рынка, квалификационный аттестат аудитора, квалификационный аттестат страхового актуария, сертификат «Chartered Financial Analyst (CFA)», сертификат «Certified International Investment Analyst (CIIA)», сертификат «Financial Risk Manager (FRM)».

Юридическое лицо

Юридические лица могут быть признаны квалифицированными инвесторами при соблюдении любого из указанных требований:

- не менее 200 млн руб. собственного капитала;

- ежеквартальное проведение не менее 5 сделок с ценными бумагами или иными финансовыми инструментами в течение 4 кварталов общей стоимостью не менее 3 млн руб.;

- не менее 1 млрд руб. оборота (выручки) за установленный период;

- не менее 2 млрд руб. активов по данным бухгалтерского баланса за последний год, в том числе в доверительном управлении.

Также статьей 4 Федерального закона № 334-ФЗ от 6 декабря 2007 года «О внесении изменений в Федеральный закон „Об инвестиционных фондах“ и отдельные законодательные акты Российской Федерации» определен список организаций, которые в соответствии со своей профессиональной лицензией являются квалифицированными институциональными инвесторами, а именно:

- брокеры, дилеры и управляющие;

- кредитные организации;

- акционерные инвестиционные фонды;

- управляющие компании инвестиционных фондов, паевых инвестиционных фондов и негосударственных пенсионных фондов;

- страховые организации;

- негосударственные пенсионные фонды;

- Центральный банк Российской Федерации;

- государственная корпорация «Банк развития и внешнеэкономической деятельности (Внешэкономбанк)»;

- Агентство по страхованию вкладов;

- международные финансовые организации, в том числе Всемирный банк, Международный валютный фонд, Европейский центральный банк, Европейский инвестиционный банк, Европейский банк реконструкции и развития;

- иные лица, отнесенные к квалифицированным инвесторам федеральными законами.

Как обойти ограничение и покупать все виды активов

Описанные выше привилегии звучат крайне заманчиво, не так ли? В тоже время требования к физлицу, которые позволят получить заветный статус, для многих выглядят удручающе. У вас может не быть экономического образования или желания длительное время заниматься наработкой опыта, чтобы вас смогли признать квалифицированным инвестором. Есть способ обойти ограничения российского рынка ценных бумаг. И он намного проще, чем вы думаете!

Работать с иностранными активами можно и нужно. Для этого необходимо заключить договор с брокером, который зарегистрирован в иностранной юрисдикции и не подчиняется законам, действующим в РФ. Это может быть как иностранный брокер, так и российский, имеющий при этом дочерние отделения на Кипре, в США или Азии.

Interactive Brokers

Это самый надежный брокер США, который открывает счета жителям постсоветского пространства, если ваш капитал более 10 000 $. У Interactive Brokers отличная репутация, это лучший выбор для инвесторов СНГ. Я делал подробный обзор этого брокера, рекомендую ознакомиться. Вкратце его особенности приведу ниже.

- Минимальный депозит составляет 10 000 $ обычному трейдеру и 25 000 $ дейтрейдеру.

- Комиссия за сделки рассчитывается по двум тарифам: Fixed и Tiered. На примере США по фиксированной ставке за акцию взимается 0,005 $, за ордер минимальная комиссия 1 $. Тариф Tiered подразумевает уменьшение комиссии при увеличении объема торгов. На примере того же США это 0,35 $ минимальная комиссия и 1,0 % максимальная, включая сборы, при обороте менее 300 000 акций в месяц.

- Обслуживание клиентского счета осуществляется бесплатно, если в течение месяца сумма взимаемой комиссии составит не менее 10 $ или средний капитал за календарный месяц будет больше 100 000 $. К примеру, если клиент в течение месяца уплатил комиссию менее 10 $, то в качестве платы за обслуживание его счета взимается недостающая сумма.

- Проценты по маржинальному кредиту колеблются от 2,5 % до 3,7 % для USD и от 0,5 % до 1,5 % для евро.

- Доступны рынки США, Европы, Африки и Азиатско-тихоокеанского региона.

Just2trade

Если ваш капитал менее 10 000 $, самый доступный способ выйти на иностранный рынок — открыть брокерский счет в офшорных дочках российских брокеров. Брокер Just2trade это дочка Финама. Мой торговый счет открыт у этого брокера, я делился своим личным опытом работы с ним здесь.

Характеристики брокера:

- Минимальный депозит для открытия единого торгового счета (MMA) составит 200 USD или 10 000 RUB.

- Суммы комиссий ощутимо разнятся в зависимости от того, чем вы торгуете, на какой бирже и в каком объеме. Например, при торговле акциями на рынке США (биржа Nyse/Nasdaq) с объемом торгов от 10 000 до 50 000 акций в месяц минимальная комиссия за сделку равна 1,5 $ и 0,004 $ за акцию.

- Брокер Just2trade предлагает единый торговый счет (MMA), обслуживание которого если комиссий оплачивается на 10$ в месяц. Если меньше, разница списывается со счета. Информация о тарифах и сборах для MMA можно посмотреть здесь.

- Комиссия на заемные средства тоже разные для всех рынков и бирж. Если брать все тот же пример Nyse/Nasdaq США, это 0,025 % в день.

- У брокера представлены рынки огромного количества стран. США, страны Европы, Россия, Канада, Украина, Япония, Азиатско-тихоокеанский регион.

Также отделения с офшорной регистрацией есть у брокеров Открытие, БКС и Церих.

Открыть счет в Just2trade

United Traders

Если из всех зарубежных рынков вас интересуют биржи конкретно США, то самым выгодным брокером для вас будет United Traders. Сумма минимального депозита, как и комиссий за сделки, зависит от тарифа.

- Начинающий. Минимальный депозит 300 $, счет обслуживается бесплатно. Комиссия 0,02 $ за акцию, плечо 1:10.

- Дейтрейдер. Минимальный депозит 1 000 $, обслуживание 60 $ в месяц. Комиссия 0,0066 за акцию, плечо 1:20.

- Инвестор. Минимальный депозит 5 000 $, обслуживание бесплатное. Комиссия 0,05 % за оборот, плечо 1:5.

Остальные условия для всех тарифов одинаковые. Овернайт плечо 1:2, 10 % годовых за перенос позиций.

Открываем счет в United Traders

У United Traders есть доступ к биржам NYSE, NASDAQ, AMEX, BATS — Акции и ETF. Подробный обзор этого брокера смотрите в этой статье.

Ограничения

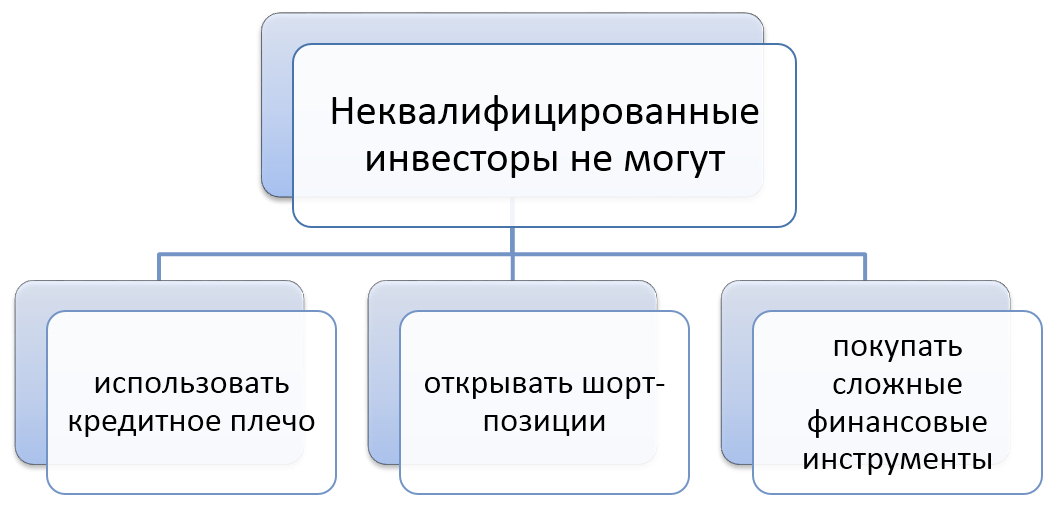

Новый закон о категориях инвесторов предусматривает ограничения для неквалифицированных участников. Они не смогут использовать кредитное плечо, открывать короткие позиции и приобретать сложные финансовые инструменты – фьючерсы, опционы, паи закрытых паевых фондов, акции 3-го уровня Московской биржи и др.

Акции зарубежных компаний будут доступны инвесторам без статуса, если они включены в расчет фондовых индексов. Перечень доступных индексов будет подготовлен Центробанком РФ к началу следующего года.

Закон ограничивает покупку структурных облигаций на бирже, при этом сохраняет право на приобретение полиса ИСЖ, а также структурных продуктов банковских компаний и страховщиков.

Закон о квалифицированных инвесторах также предусматривает ответственность брокера за реализацию актива, к которому у неквалифицированного инвестора нет доступа. Если это произойдет, брокера обяжут выкупить «запрещенные» активы обратно, а также возместить расходы на брокерскую комиссию.

|

Неквалифицированный инвестор сможет купить:

|

По новым правилам все инвесторы смогут принимать участие в IPO, если эмитент ценной бумаги котируется на Московской бирже. Если же российский эмитент решит размещаться на иностранной площадке — например на Лондонской бирже — то доступ туда через российских брокеров будет предоставляться только инвестором со статусом.

Выводы: что изменится на фондовом рынке после категорирования

Ряд положений поправок в закон набирает силу с момента официальной публикации. К примеру, крупные юрлица относятся к квалифицированным инвесторам. А также о предоставлении судебной защиты по внебиржевым срочным сделкам с физлицами.

Иные изменения правил работы с ценными бумагами начнут действовать с апреля 2022. Некоторые эксперты считают, что инвесторы начнут уходить с фондового рынка. А граждане будут хранить свои сбережения на банковских депозитах.

Правда, с учетом того, что поправки все же не столь жесткие, как «хотел» Банк России, остаются надежды, что участники рынка смогут до начала действия закона адаптироваться к новым условиям.

Тем более, что «Право последнего слова» останется в силе. Брокерская компания будет исполнять поручения своего клиента, даже если он не прошел тестирование, не признан «квалифицированным». Но с ограничениями – клиент обязан будет подтвердить, что ознакомлен вс возможными рисками. А сама сделка – не должны будет превышать 100 тысяч рублей.

Клиенту будет достаточно один раз пройти тестирование по группе инструментов или сделок, чтобы получить к ним доступ, отмечает Андрей Салащенко. Никаких повторных тестирований, подтверждения знаний через какое-либо время не требуется.

Такой подход представляется обоснованным, считает он, так как, например, после получения доступа к определенным инструментам у физического лица будет уже накапливаться опыт работы с соответствующими инструментами.

Неквалифицированным инвесторам оставят иностранные акции из индексов. Сложность теста, количество вопросов, подход к оценке результатов тестирования — все эти вопросы являются предметом начавшегося обсуждения рынка с Банком России.

По словам президента НАУФОР Алексея Тимофеева, требования к тестированию в соответствии с законом определяются базовыми стандартами — все инструменты, предполагающие тестирование объединены в 7–8 групп.

По каждой из групп планируется семь вопросов, позволяющих оценить опыт операций инвестора на финансовом рынке, в том числе с аналогичными инструментами, а также понимание особенностей инструментов соответствующей группы. Все вопросы будут публичными и доступными для ознакомления

Спасибо за внимание, всегда Ваш Максимальный доход!

Все мировые биржи на одном торговом счете. Участие в IPO, торговля криптовалютами, доверительное управление и огромный выбор инструментов для инвестора. УЗНАТЬ БОЛЬШЕ!

Заключение

Есть мнение, что Центробанк обеспокоился заметным притоком россиян на фондовый рынок. Ставки по вкладам снижаются вслед за ключевой ставкой ЦБ и бьют минимальные рекорды.

В мае 2020 года Мосбиржа опубликовала отчет о том, что более 5 млн человек открыли брокерские счета. Объем сделок с акциями увеличился в 2,5 раза в сравнении с аналогичным периодом 2019 года.

Как относиться к новым поправкам Госдумы – решать Вам. Но:

- С одной стороны, доступ ко многим надежным и более доходным зарубежным инструментам может заставить задуматься над получением статуса КИ многих участников рынка. А если у инвестора есть минимальные для получения статуса 6 млн рублей, то ему выгоднее открыть счет у иностранного брокера.

- С другой стороны, ограничения относительно высокорисковых инструментов могут реально оградить многих новичков от опасных операций.

Подписывайтесь на обновления блога и читайте новые актуальные статьи первыми.

Всем профита!