Как я выбираю дивидендные акции на московской бирже

Содержание:

Что покупать

1. Татнефть (привилегированные акции)

Ожидаемая доходность:12%

Сколько стоит 1 акция: 673,2 ₽

Почему покупать

По словам эксперта по фондовому рынку «БКС Брокер» Дмитрия Пучкарева, Татнефть последние годы стабильно платит дивиденды по привилегированным акциям. По его прогнозу, по итогам 2019 года выплаты могут остаться примерно на уровне 84,9 ₽ на акцию, а дивидендная доходность в таком случае способна превысить 12%.

2. Газпром

Ожидаемая доходность: 8,5–15%

Сколько стоит 1 акция: 262,42 ₽

Почему покупать

Есть три причины купить акции Газпрома, считает ведущий аналитик отдела анализа финансовых рынков «Кит Финанс» Дмитрий Баженов.

1. Главная причина: 28 ноября компания должна принять новую дивидендную политику. Согласно ей, Газпром перейдёт на выплату 50% от чистой прибыли по стандарту отчётности МСФО в течение 3 лет.

2. Уже к декабрю 2019 года компания должна запустить поставки топлива в Китай. Это произойдёт благодаря наполнению газом газопровода «Сила Сибири».

3. Дания выдала разрешение на строительство газопровода «Северный Поток-2» по территории своей страны. Это укоротит маршрут прокладки газопровода и снимает риск затягивания строительства.

Всё это приведёт к росту дивидендной доходности до 8,5%, считает Баженов. Ведущий аналитик «Открытие Брокер» Андрей Кочетков более оптимистичен в прогнозах. По его мнению, планы довести выплату дивидендов до 50% от прибыли способны в перспективе 1–3 лет увеличить дивиденды до 30–35 ₽ на акцию, чтопри текущей цене означает доходность около 12–15%.

3. Норильский никель

Ожидаемая доходность: 9–12%

Сколько стоит 1 акция: 17 760 ₽

Почему покупать

Продукты, которые производит «Норильский никель», в этим году растут в цене. С начала года платина подорожала более чем на 17,1%, палладий — на 42%, а никель — на 52% из-за превышения спроса над предложением. Ещё больше никель может подорожать из-за возможного запрета Индонезией на экспорт никелевой руды. Там производится около 10% от всего никеля в мире. Благодаря этому дивидендная доходность составит 10,2%, прогнозирует Дмитрий Баженов.

Дмитрий Пучкарев считает, что бумаги Норникеля по итогам всего 2019 года могут обеспечить инвесторам 1700–2100 ₽ на акцию или от 9% до 12% дивидендной доходности.

4. ЛСР

Ожидаемая доходность: 10,5%

Сколько стоит 1 акция: 762,4 ₽

Почему покупать

Строительная компания ЛСР стабильно платит каждый год ровно по 78 ₽ на каждую акцию. Это почти как облигация, считает эксперт-аналитик «Финам» Алексей Калачев. По его подсчётам, основанным на отчётности компаний за первое полугодие и 9 месяцев 2019 года, дивидендная доходность акций ЛСР составит 10,5%.

5. Детский мир

Ожидаемая доходность: 9,1–10,1%

Сколько стоит 1 акция: 99,9 ₽

Почему покупать

6. МТС

Ожидаемая доходность: 9,6%

Сколько стоит 1 акция: 302,5 ₽

Почему покупать

Во-вторых, 21 марта 2019 года компания приняла новую дивидендную политику на 2019–2021 годы и планирует выплачивать не менее 28 ₽ на акцию в год. Таким образом, можно получить текущую дивидендную доходность, равную 9,6%.

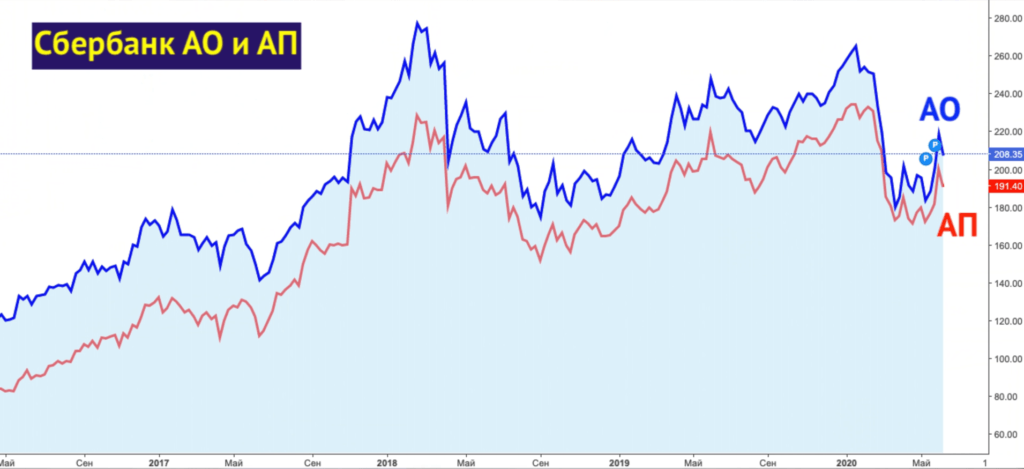

7. Сбербанк (привилегированные акции)

Ожидаемая доходность: 8,5%

Сколько стоит 1 акция: 219,75 ₽

Почему покупать

Сбербанк также успешно развивает новые направления бизнеса. За последний месяц группа:

- зарегистрировала Сбер.Авто — сервис по продаже автомобилей;

- запустила краудлендинговую площадку;

- объявила о планах с 2020 года продавать в своих отделениях кофе.

По прогнозам Дмитрия Баженова, в итоге доходность по привилегированным акциям составит 8,5%.

Недооцененные российские акции 2020

Акции Черкизово прогноз

ПАО «Группа Черкизово» занимает лидирующую позицию на рынке продукции мясопереработки, комбикормов, мяса свинины и птицы. Это большой холдинг, который занимается свиноводством, растениеводством, птицеводством и изготовлением продуктов питания из мяса. На птицеводство в 2019 году пришлось 70,3% всей выручки «Группы Черкизово». Компания выпустила порядка 1,2 млн. тонн продукции под марками:

- «Империя вкуса»,

- «Черкизово»,

- «Куриное царство»,

- «Мясная Губерния»,

- «Моссельпром»,

- «Васильевский бройлер»,

- «Петелинка».

58,74% ц/б принадлежат MB Capital Partners, а 31,9% – JPMorgan Chase Bank.

За первые 6 мес. 2020 выручка компании выросла на 8,8% до 60,6 млрд. руб., а чистая прибыль на 53,4% до 8,3 млрд. руб. Такие результаты стали возможны благодаря оптимизации расходов и наращиванию объемов производства по всех сегментах и расширению ассортимента.

Компания стабильно платит дивиденды с 2014г., а с 2017г. 2 раза в год со средней див. доходностью 6-8%.

Фундаментальные показатели:

- P/E = 7,8,

- P/S = 0,64,

- ROE = 15,14%,

- ROA = 6,59%,

- ROI = 9,89%.

Стремительный рост прибыли в условиях пандемии привлек внимание инвесторов, поэтому по данным тех. индикаторов акции Черкизово не выглядят недооцененными

Однако после выплаты дивидендов интерес к компании поугас и сейчас акции GCHE торгуются во флэте, отталкиваясь от 200-периодной скользящей средней.

По моему мнению, с учетом темпов роста и хорошего менеджмента, акции Черкизово сейчас торгуются с хорошим дисконтом с потенциалом роста до 2000-2100 руб. в ближайшей перспективе.

Акции Ленэнерго

ПАО «Россети Ленэнерго» – крупнейшая в России распределительно-сетевая компания, причем старейшая, работающая с 1886 г. Основная ее услуга сегодня — передача электроэнергии, то есть качественное и надежное электроснабжение. Она также осуществляет присоединение потребителей, как частных лиц, так и предприятий Ленинградской области и Санкт-Петербурга, в целом по стране обслуживает около 4,6% всего населения.

Руководство следит за повышением качества ремонтного и оперативного обслуживания, минимизацией технологических неполадок и аварий. Ежегодно «Россети Ленэнерго» инвестирует средства в строительство новых электросетей и реконструкцию уже имеющихся линий. Акции электросетевого гиганта обращаются на Московской бирже, но только всего 0,95%. 68,22% находится во владении ПАО «Россети».

По итогам первых 6 мес. 2020г. выручка компании с учетом теплой зимы сократилась всего на 0,9%, а чистая прибыль на 2,4% относительно 2019г. Часть денежных средств компания направила на погашение банковских кредитов. В результате чистый долг компании сократился на 14,7%, а долговая нагрузка по показателю Net Debt/EBITDA снизилась с 0,69 до 0,59.

Дивиденды «Ленэнерго» по обыкновенным бумагам в июне 2020г. выросли в 3 раза. Дивидендная доходность по обыкновенным акциям составила 1,56%, по привилегированным 8,66%.

Фундаментальные показатели:

- P/E = 4,95 говорит о том, что приобретенные акции окупятся менее, чем за 5 лет,

- P/S = 0,71 подтверждает недооцененность акций компании в среднесрочной перспективе,

- ROE = 6,73%,

- ROA = 4,36%,

- ROI = 5,33%.

Технический анализ подтверждает, что обыкновенные акции Ленэнерго сейчас торгуются дешевле рыночной стоимости на 10-15%.

По привилегированным бумагам ситуация другая – они близки к рыночной стоимости, поэтому рассчитывать на быстрый и стремительный рост не стоит.

По исследованиям аналитиков и брокеров их котировки и дальше будут только расти.

Акции ВТБ банка

ПАО «Банк ВТБ» – крупнейший универсальный коммерческий банк России с частичным государственным участием (60,93% акций). Остальная доля ценных бумаг ВТБ находится в свободном обращении. По версии журнала Forbes этот финансовый гигант стал ведущим банком отечественных миллионеров. Помимо стандартных банковских услуг ВТБ проводит операции на фондовом и валютном рынке. Предлагает своим клиентам более 30 ипотечных программ, а также минимальные ставки на автокредитование. Объем финансов по:

- кредитам банка в 2019 году составил 3 108 794 млн. руб.,

- депозитным вкладам – 2 629 504 млн. руб.,

- чистым активам – 15 497 533 млн. руб.

Прогноз акции ВТБ банка.

После публикации слабого отчета и снижения выплат по дивидендам с 50% до 10% прибыли по МСФО в начале августа акции VTBR начали снижение, завершившееся дивидендным гэпом.

Российские дивидендные акции список лучших

Татнефть (TATN_P)

Компания платит одни из самых высоких дивидендов на российском рынке, но размер и даты выплаты пока не заявлены. Кроме дивидендной доходности в 18,99% Татнефть может похвастаться низким уровнем долговых обязательств, что в условиях кризиса и нефтяного конфликта добавляет компании финансовой устойчивости. В связи с этим ценные бумаги компании пользуются повышенным спросом инвесторов даже в текущих условиях рынка, что привело к их стремительному восстановлению после падения.

Рекомендуемая цена для приобретения привилегированных акций Татнефти 400-477 руб. И 440-530 руб. для обычных.

Эти критерии в среднесрочной и долгосрочной перспективе приятно повысят доходность вашего инвестиционного портфеля.

Детский мир (DSKY)

Компания отчиталась о взрыве онлайн-продаж по причине коронавирусной инфекции, выручка выросла более чем в 3 раза по сравнению с аналогичным периодом 2019г. Поэтому акции DSKY начали стремительно расти после падения 18 марта 2020г. Что касается дивидендов, то выручка компании по итогам работы за 2019г. увеличилась на 16,1%, а прибыль на 11%. По прогнозам экспертов компания выплатит в среднем 5,55 руб. на акцию, а годовая дивидендная доходность может составить 10,1%.

Рекомендованная цена для приобретения – до 90 руб.

МТС (MTSS)

Последние годы невозможно представить себе лучшие российские дивидендные акции без ценных бумаг компании МТС. Акционерное общество предпочитает выплачивать дивиденды 2 раза в год в виде фиксированных выплат на акцию. В начале января 2020г. компания уже выплатила по 13,25руб. дивидендов на 1 акцию. Но эта выплата была связана с заключением сделки по реализации филиалов на Украине. Дата и размер выплаты дивидендов по результатам работы за 2019г. пока компанией не разглашались. Но руководство заявило, что готовит Buyback на 15 млр. рублей, что также добавляет привлекательности ценным бумагам в глазах инвестора.Прогнозируемая экспертами дивидендная доходность может составить 12,2%.

Покупать акции лучше у отметки до 280 руб.

3 лучших стратегии инвестирования в дивидендные акции

- Покупка акции в надежде на регулярные дивидендные выплаты в течение следующих нескольких лет.

Для этого выбираются не очень динамичные компании, но со стабильной, устоявшейся позицией на рынке. Однако это не обязательно должен быть гигант рынка или компания из сектора коммунальных услуг. Подойдут и более мелкие предприятия, которые при отсутствии значительного спроса на капитал регулярно делится своей прибылью с акционерами. Правда в этом случае инвестор несет больший риск, но выгоды также удваиваются. Как увеличение стоимости акций, так и выплаченных дивидендов может принести значительную норму прибыли. Здесь дивиденды не являются основной целью инвестиций, как в случае с компаниями с большой капитализацией, а представляют собой дополнительную прибыль и некоторую гарантию для акционеров.

Помимо выбора компании, существует также проблема самих дивидендов. Выберите компанию, которая выплачивала регулярные, растущие (или, по крайней мере, уменьшающиеся) дивиденды в течение многих лет или где дивиденды невелики, но потенциал их увеличения и, следовательно, наша ставка дивидендов для частных лиц, намного выше.

- Приобретение акций заранее с ориентиром, что информация о дивидендах увеличит их стоимость.

Данная стратегия основывается на использовании информации о размере дивиденда, его изменении или обновлении политики в сторону увеличения размера дивидендов.

- Покупка ценных бумаг после отсечки дивидендов, надеясь, что со временем ставка вернется на прежний уровень.

Некоторые компании характеризуются не только повторением крайних сроков рекомендаций советов директоров, но и тем, как их ставки ведут себя одинаково до и после дня дивидендов. Одним из популярных методов может быть использование механизма отсечки дивидендов. В день отсечки происходит коррекция курса на размер дивидендов (дивидендный гэп). Совершая сделку в этом момент инвестор не получит дивиденды, но вступит во владение акциями по более низкой стоимости. Такой маневр может окупиться, учитывая, что многие компании быстро возвращаются к ценам, действовавшим перед дивидендной выплатой.

Для максимизации прибыли рекомендую комбинировать разные методы и создавать инвестиционный портфель акций на основе нескольких стратегий.

Как я уже говорил, российские дивидендные акции в кризис обладают большим потенциалом роста, поэтому их грамотное приобретение в период кризиса по низким ценам может принести доход, которые превысят размер дивидендов в несколько раз. Главное не увлекаться одним сектором, а грамотно распределить риски.

Fiverr: доходность в 2020 году более 700 %

Рынок труда претерпел в 2020 году глобальные изменения, в том числе массово перешел на удаленку. Оператор рынка фрилансеров Fiverr играет решающую роль в так называемой гиг-экономике, в которой нет понятия постоянной работы, вместо этого работодатели собирают команду под выполнение определённых задач или проектов. Израильская онлайн-площадка давно стала местом встречи для фрилансеров и заказчиков услуг по всему миру. В 2020 году платформа Fiverr приобрела особую популярность в силу того, что количество людей, ищущих подработку в онлайн-пространстве, значительно выросло из-за недоступности традиционных форм занятости по причине локдаунов и ликвидации тысяч рабочих мест. В результате Fiverr почти удвоил свой доход в третьем квартале 2020 года по сравнению с прошлым годом, воспользовавшись прекрасным моментом для ускоренного роста.

Акции компаний, которые всегда приносят прибыли

Конечно, так однозначно выразиться довольно трудно. Потому что даже опытные трейдеры знают, что любые акции могут неожиданно обвалиться. И даже самые надежные компании не могут гарантировать стабильности и постоянно растущей цены. Капризный рынок настолько изменчив, что любое вложение — это большой риск. И вы должны это учитывать. Мы подобрали для вас список наиболее стабильных компаний, чьи акции всегда в цене. И на которых можно действительно зарабатывать.

Как вы помните, собираясь купить акции компании, которой вы доверились, вы должны учитывать:

- ее положение на рынке;

- доверие покупателей и пользователей, о котором можно почитать или посмотреть ролики в интернете;

- отзывы других акционеров;

- процент дивидендов, которые выплачивает эта компания;

- перспективы ее развития, относительно сроков нахождения на рынке;

- аналитические прогнозы экспертов.

И это далеко не полный перечень тех условий, которые необходимо выполнить, чтобы получать стабильные прибыли. Но с опытом вы научитесь определять, каким компаниям можно доверять, а каким нет. Конечно, потери сопровождают почти всех. И вы должны быть готовы к тому, что часть денег, возможно, к вам уже не вернется. Но только опыт, технические знания и развитая интуиция помогут вам научиться обходиться без потерь.

Недооцененные акции

Акции считаются недооцененными, если их рыночная стоимость ниже той, которую они должны иметь согласно данным фундаментального анализа (справедливая стоимость) или мнению экспертов (оптимальная стоимость). Бумаги могут иметь заниженную цену по ряду причин. Например, из-за малого спроса на продукцию ввиду ее непопулярности на рынке или нестабильной доходной истории предприятия.

Рано или поздно акции недооцененных компаний подрастают до нужной стоимости, поэтому инвестор может продать их с многократной прибылью. Наибольший потенциал роста имеют молодые компании на рынке. Но при покупке их акций надо тщательно проанализировать причины, по которым они оказались недооцененными. Если компания имеет непомерно большую долговую нагрузку или фундаментальные проблемы в управлении, то низкая цена активов постепенно станет справедливой и инвестору заработать не удастся.

Выгодно покупать акции и вкладывать деньги в недооцененные предприятия потому, что в перспективе они способны принести инвестору больше прибыли, чем обычные и даже наиболее успешные корпорации. Главное – это найти бумаги с заниженной стоимостью и купить их в момент крайнего спада.

Для поиска недооцененных активов используют приемы фундаментального анализа и теорию Бенджамина Грэма. Это позволяет уже на начальном этапе определить, какие компании достойны внимания, а какие являются бесперспективными. В фундаментальном анализе используют несколько мультипликаторов. Ни один из них сам по себе не способен дать объективную оценку, но в совокупности они помогают отыскать действительно перспективные активы.

Выбор акций для инвестирования по классической схеме с применением коэффициента Грэма осуществляется в такой последовательности:

- Отбор компаний, подходящих по мультипликаторам.

- Расчет самого коэффициента.

- Сравнение выбранных активов.

Грэм в своей книге «Разумный инвестор» предлагает оценивать компанию с помощью следующих мультипликаторов:

- Р/В – показывает недооцененность компании относительно стоимости ее активов. Чтобы рассчитать его, надо рыночную цену акции разделить на балансовую стоимость активов. Значение должно быть меньше 0,75.

- P/S – показывает доходность компании. Его значение можно найти, разделив стоимость акции на выручку, приходящуюся на одну бумагу. Этот коэффициент должен быть меньше 0,5.

- P/CF – соотношение рыночной стоимости одной акции и объема оборотных средств должно превышать 0,1. Это означает, что у компании достаточно ликвидных активов и она способна удовлетворять требования кредиторов.

- Соотношение задолженности и капитализации должно быть меньше 0,1. Если у компании много долгов, то инвестору связываться с ней не стоит.

Кроме того, инвестору надо следить за среднесуточным объемом торгов – он должен как минимум в 100 раз превосходить сумму планируемой покупки. В противном случае инвестору достанутся не самые перспективные акции, а неликвидные активы, которые вряд ли удастся в будущем продать по выгодной цене.

После предварительного выбора недооцененных бумаг можно переходить к расчету коэффициента Грэма. Для этого надо из стоимости активов компании вычесть долги и полученное значение разделить на количество эмитированных акций. Результат представляет собой стоимость чистых текущих активов – NCAV (Net Current Asset Value).

Коэффициент Грэма сам по себе ни о чем не говорит, кроме того что отрицательное значение свидетельствует об убыточной деятельности компании. Чтобы понять, недооценена или переоценена акция, надо найти соотношение ее рыночной стоимости и коэффициента. Приобретение ценной бумаги считается целесообразным, если ее стоимость составляет примерно 2/3 (66,7%) от значения коэффициента Грэма. Некоторые инвесторы допускают соотношение в диапазоне 50–80%, но для минимизации рисков лучше все-таки принимать 60–70%.

Чтобы быстро найти самые недооцененные акции российских компаний, можно использовать скринеры – специальные интернет-сервисы для подбора эмитентов по заданным критериям. Например, TradingView. Загрузив его, достаточно задать необходимые параметры, чтобы система сама подобрала нужные бумаги. Их затем можно быстро отсортировать с помощью различных фильтров.

Если акций окажется больше, чем нужно, следует провести новый отбор, используя более жесткие настройки. Если же эмитентов недостаточно, то каждый из параметров надо ослабить на 10%. Помимо указанного скринера, существует еще множество других – Market In Out Technical Stock Screener (marketinout.com), Finviz Free Stock Screener (finviz.com) и пр.

Правила инвестирования в ценные бумаги

Они постоянно публикуют такую информацию в открытом доступе. Вы сможете и оценить возможности той или иной организации, касающейся выплаты дивидендов по акциям.

Основные принципы составления дивидендного портфеля

При составлении дивидендного портфеля необходимо руководствоваться определенными правилами:

- Для начала определитесь, сколько вы готовы инвестировать.

- Помните, что дивидендный портфель формируется с целью получения регулярных выплат на протяжении нескольких лет. В связи с этим выберите срок вложений. Можно купить акции с поквартальной выплатой, но это не самый лучший вариант. Инвестировать на один год не имеет смысла, необходимо рассматривать срок 5–6 лет.

- Обязательно приобретите хотя бы базовые знания о фундаментальном и техническом анализе. Без этого вы не сможете самостоятельно принимать решение о целесообразности сделки. Интересуйтесь деятельностью компаний, читайте финансовые новости и обзоры.

- Определитесь, с какими акциями будет работать – российскими или зарубежными, в частности, американскими. Что касается последних, Санкт-Петербургская биржа предлагает работу с более чем 800 дивидендными ЦБ. Для резидента России не имеет особого значения, какие акции покупать. Помните, что американские более ликвидны, имеют длинную историю, с ними проще рассчитать риски. Прекрасный способ подобрать ценные бумаги для инвестиционного портфеля – воспользоваться индексом S&P 500.

- Подумайте, какую доходность вы бы хотели получать. Чем больше доход, тем выше риск. Если сформировать портфель, в состав которого будут входить американские акции с выплатами в пределах 3 %, вы получите низкие риски и возможный дополнительный доход, если рубль ослабнет. Дивидендные акции с 10 % прибыли несут повышенный риск.

- Диверсифицируйте риски. На одну акцию не должно уходить более 10 % стоимости портфеля. Если обратиться к опытным инвесторам, я вижу, что у них граница редко даже доходит до 10 %, как правило, она в районе 3–5 % на одну ценную бумагу. Акции с повышенным риском должны занимать не более 3 %.

- Определите, с каким сектором экономики вы будете работать – металлургия, нефтегаз, IT-технологии, которые, кстати, стремительно развиваются. Как только выбрана сфера, подбирайте ценные бумаги по этим направлениям.

- Постоянно следите за новостями по инструментам, которые приобрели, смотрите прогнозы. Если появляется необходимость, продавайте одни бумаги и покупайте другие.

Благодаря этим советам вы сможете понять, как и во что правильно инвестировать.

Доходность и прибыльность российских акций

Сама по себе ликвидность не означает, что бумага будет расти в долгосрочной перспективе. Если цель – инвестирование, а не активный трейдинг, то нужен хотя бы беглый анализ основных финансовых показателей. Для этого подойдет МСФО отчетность компаний. Прямо в поисковой строке можете вводить запрос типа «МСФО отчет «Название компании».

На сайте компании достаточно сравнить показатели за прошлые годы и текущий

Важно также поквартальное изменение данных. Соотносите статистику с ситуацией в мире

Еапример, во время пандемии коронавируса обвалились и акции ведущих российских компаний, и бумаги эмитентов 2-го и 3-го эшелона.

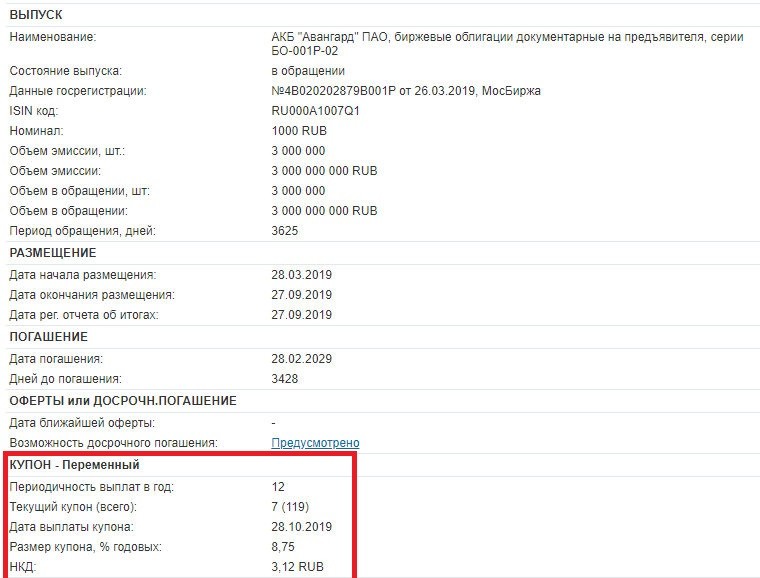

Дивидендная политика

Дивидендная политика публикуется на сайте компаний. Значимость этого критерия зависит от стиля работы:

- Портфель роста – дивиденды не важны. Более того, компании, направляющие весь доход на развитие и не вознаграждающие акционеров, растут быстрее чем дивидендные аристократы.

- Дивидендный портфель – вознаграждение акционеров критически значимо.

- Активный трейдинг – график выплат нужно учитывать, чтобы не попасть на падение стоимости бумаги после выплаты дивидендов.

Учет глобальных факторов помогает подбирать акции для кратко- и среднесрочного инвестирования. Например, после объявления пандемии ожидаемым был кризис и полная неопределенность на финансовых рынках. В таких ситуациях растут защитные активы – то же золото недавно установило исторические максимумы. Логично было бы вложить фиатную валюту либо непосредственно в желтый металл, либо в акции компаний, добывающих золото.

Также во время пандемии неплохой вариант для вложений – бумаги фармацевтических компаний, задействованных в разработке вакцины. Можно было пойти другим путем и заработать за счет покупки реверсивных ETF на любые акции российских компаний. В начале пандемии на эмоциях рынок сильно падал.

ТОП 10 акций по прибыли

Для удобства возьмем временной отрезок с 2010 г. по 2020 г. График за 10 лет сглаживает импульсные взлеты и падения, давая представление о реальной доходности при инвестировании в акции компаний.

Все перечисленные ниже бумаги входят в состав индекса Мосбиржи:

- Сбербанк вырос на 201,33%, средний годовой рост (CAGR) 20,13%. Дивиденды принесли еще 45,27 руб. на каждую ценную бумагу.

- Бумаги Татнефти выросли на 455,16%, CAGR – 45,55%. Дивиденды дали еще 241,9 руб. за акцию.

- Акции Новатэк продемонстрировали рост на 647,84%, CAGR – 64,78%. На каждую бумагу компания выплатила 135,79 руб. в качестве вознаграждения акционеров.

- Черкизово Груп, рост – 230,69%, CAGR – 23,06%. Дивиденды – 453,98 руб.

- Рост ВСМПО-АВИСМА – 265,14%, CAGR – 26,51%. Акционеры получили по 9207,30 руб. на акцию в виде дивидендов.

- Нижнекамснефтехим показал рост на 607,55%, CAGR – 60,75%. Дивиденды – 33,19 руб. из которых более половины пришлось на 2019 г.

- Лукойл – 275,03%, CAGR – 27,50%. Акционеры получили за это десятилетие по 1569 руб. на 1 ценную бумагу.

- Норильский Никель – 364,04%, CAGR – 36,40%. Дивиденды – 8524,64 руб.

- Полюс – 360,43%, CAGR – 30,46%. Акционерам выплачено 985,99 руб. на акцию.

- Северсталь – 276,01%, CAGR – 27,60%. Дивиденды – 614,42 руб.

Реально выйти на среднюю годовую доходность портфеля в 20%, за счет ИИС можно повысить отдачу от инвестиций. Если ранее с ИИС не работали, полезной будет статья, что такое индивидуальный инвестиционный счет.

Как купить ликвидные акции на ММВБ

Инструкция выглядит так:

- Регистрируется счет у брокера (рекомендую БКС или Тинькофф).

- Вносятся деньги.

- Через Квик (БКС) или отдельное приложение (Тинькофф) покупаются ценные бумаги. На медвежьем рынке их можно продать, чтобы заработать на падении. Если цель – не трейдинг, а инвестиции, дождитесь окончания коррекции и входите в рынок. Точки входа можно искать с помощью стандартных приемов, тот же свечной анализ работает и на фондовом рынке, и на Форексе. Начинающим рекомендую статью японские свечи для новичков, в ней этот метод разбирается подробнее.

- При достижении целевых уровней закрывайте сделки встречными позициями.

Откройте счет в Тинькофф инвестициии

Выше – пример простейшей точки входа. Сигнал на продажу получен после ретеста уровня, он подтвержден медвежьим поглощением и дивергенцией на Стохастике.